成本上涨,珠江啤酒2022年增收不增利,要走高端化路线

成本上涨,珠江啤酒(002461.SZ)交出一份“增收不增利”的年报。

3月29日晚珠江啤酒发布2022年年报,期内公司实现营业收入49.28亿元,同比增长8.60%;实现归属于上市公司股东的净利润5.98亿元,同比下滑2.11%。公司拟每10股派现1.2元。

分产品来看,啤酒销售仍是珠江啤酒的主要营收来源,约占总营收的96%。此外,公司还有酵母饲料销售、包装材料、租赁餐饮等业务。

据国家统计局数据,2022年,中国啤酒行业规模以上企业完成啤酒总产量3568.7万千升,同比增长1.1%。行业整体平稳发展之时,高端化转型成为珠江啤酒的主要目标。

珠江啤酒也在年报中指出,中国啤酒行业已进入平稳发展阶段,啤酒行业竞争激烈,但啤酒消费结构性升级存在发展空间,高端啤酒占比持续增长。中国啤酒高端化发展趋势明显,公司顺应高端啤酒发展趋势,促进公司产品高端化升级。2022年,公司实现啤酒销量133.85万吨,同比增长4.87%。

分产品来看,期内珠江啤酒高档产品营业收入为29.76亿元,同比增长18.44%,且有着较高的毛利率。中档产品营业收入同比下滑3.92%,而大众化产品贡献的营收较少。

尽管营业收入整体上涨,但珠江啤酒的毛利率却有所下滑。

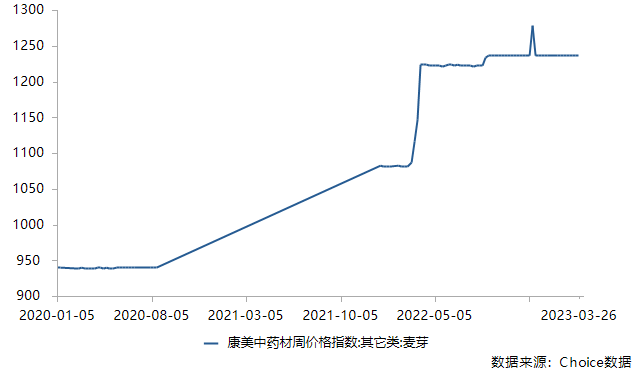

珠江啤酒生产的主要原料是大麦麦芽,约占啤酒生产成本的70%。公司部分使用进口啤酒大麦制造的麦芽,主要向国内专业麦芽生产企业采购。大麦麦芽的价格波动也将直接影响公司产品的营业成本和毛利率水平,从而影响公司的盈利能力。

iChoice数据显示,2021年以来麦芽指数持续上涨,目前已处在近十年的高位。

中银证券近期研报指出,珠江啤酒2022全年量价齐升,但成本压力致盈利能力承压。受到原材料价格(特别是大麦价格)上涨的影响,扣除非经常性损益后,公司2022年扣非归母净利润率为10.8%,同比小幅下降0.2个百分点。

由于消费者对啤酒新鲜度的要求较高,啤酒产品运输成本高昂,啤酒具有明显的区域性销售特点,有一定的销售半径,在销售半径以外与当地啤酒企业竞争将处于不利地位。

年报显示,期内珠江啤酒在华南地区销售额为46.23亿元,约占总营收的94%。报告期内,广东地区经销商门店减少6家,而其他地区门店增加150家。

展望未来,中银证券认为随着疫情解封后高端啤酒销售渠道(特别是即饮渠道)的恢复和原材料成本的下行,公司的高端系列产品有望延续2022年前三季度的高增长态势,盈利水平有望重返上行通道。同时广东市场对高端啤酒的接受度普遍偏高,公司结构性升级的空间较大。

从十大股东来看,2022年四季度香港中央结算有限公司(北向资金)加仓458.86万股公司股份,万家中证1000指数增强型发起式基金同样增持。不过鹏华中证酒交易型开放式指数基金大笔减持149.11万股公司股份。