上半年生意不理想,啤酒巨头们集体“甩锅”给天气

近期,啤酒上市公司陆续公布2024年上半年业绩。市场份额排在前三的百威亚太(1876.HK)、华润啤酒(0291.HK)和青岛啤酒(600600.SH)无一例外出现销量下滑,其中,百威亚太中国区、华润啤酒及青岛啤酒2024年上半年啤酒销量分别同比下降8.5%、6.2%、7.82%。

前几年,高端化的策略为啤酒市场开了一个新的机会窗口,让啤酒企业们重新坐上了增长的快车。然而,这一趋势在2024年上半年戛然而止。

故事再新鲜也总有讲腻乏味的一天,啤酒企业们需要重新思考如何赢得更多消费者。

啤酒旺季失灵,集体怪天气

夏日炎炎,啤酒无疑是绝佳的解暑饮品。按照行业惯例,上半年通常是啤酒市场的消费旺季。然而,2024年上半年,百威亚太、华润啤酒、青岛啤酒却纷纷表现出了业绩增长乏力。

财报显示,2024年上半年,百威亚太实现营业收入33.99亿美元,同比增长4.3%,实现净利润5.41亿美元,同比下降6%;华润啤酒实现营业收入237.44亿元,同比下降6.31%;青岛啤酒实现营业收入200.7亿元,同比下降7.06%。

从销量数据来看,啤酒消费疲软更为直观。财报显示,2024年上半年,百威亚太啤酒总销量为4657.3亿千升,同比下滑6.2%,其中中国区同比下滑8.5%。华润啤酒上半年啤酒销量为634.8万千升,同比下降4.3%。青岛啤酒上半年啤酒销量为463万千升,同比下滑7.82%。

六月份欧洲杯的加持也带不动啤酒销量。分季度来看,啤酒企业们业绩的下滑主要集中在第二季度。

财报显示,2024年二季度,青岛啤酒实现营业总收入99.18亿元,同比下降8.89%;百威亚太实现营业总收入124.22亿元(历史汇率),同比下降10.29%。重庆啤酒实现营业收入45.68亿元,同比微增1.54%,实现归母净利润4.49亿元,同比下降5.99%。

对于业绩表现不佳的原因,几家啤酒企业不约而同地归咎于天气。

华润啤酒在报告中指出,啤酒销量下滑的数据受复杂多变的市场环境、去年上半年高基数效应、今年上半年局部地区雨水较多,以及低端市场的容量收缩的影响。

百威啤酒则表示,业绩下滑主要源于中国市场第二季度的表现不佳,受行业表现放缓、对应2023年第二季度渠道重新开放的高基数及在高端业务范围的重点区域,比如福建广东等地受到强降雨的影响,同期,总销量及收入分别减少7.3%及7.8%。

重庆啤酒则表示,受到与啤酒需求相关的消费场景复苏乏力以及极端天气的影响,公司可能无法达到年初的营收预期。

有意思的是,在几家头部企业增长乏力的时候,体量更小的燕京啤酒、珠江啤酒反而出现业绩的明显增长。

财报显示,燕京啤酒上半年实现营业收入80.46亿元,同比增长5.52%;归母净利润7.58亿元,同比大增47.54%。珠江啤酒上半年实现营业收入29.86亿元,同比增长7.69%,归母净利润5亿元,同比增长36.62%。

两家啤酒企业的业绩增长,更多源自于高端化势能的释放。

财报显示,燕京啤酒2024年上半年中高档产品实现营业收入50.64亿元,同比增长10.61%;珠江啤酒2024年上半年高档产品实现营业收入20.40亿元,同比增长17.19%。

酒类分析师蔡学飞向《消费者报道》记者分析表示,宏观上看,整个社会消费需求不足,上半年餐饮市场低迷,消费者支出更加理性,从而影响了啤酒的消费。更加深层次的原因是头部啤酒都在进行产品结构升级,前置性投入过大也拉低了业绩表现。而一些区域特色啤酒却由于拥有强势的根据地市场,更加灵活的销售政策与品质创新能力使其在细分价格带反而获得了新的发展机遇。

高端化进入下半场

过去几年,随着啤酒逐步进入存量市场,以淡爽口感为主的平价啤酒已经无法满足消费者日趋多样化的新需求。啤酒企业们靠走量为主的策略边际效益也逐渐递减。提价、升级产品结构,不知不觉,啤酒企业的高端化进程已经持续了好几年。

从几家头部啤酒企业最新披露的财报数据来看,啤酒行业持续几年高端化转型已然在阶段性的周期内登顶。

中高档产品占比方面,2024年半年报显示,在披露的数据中,青岛啤酒主品牌中高端以上产品销量占比达到72.6%;华润啤酒中档及以上啤酒销量占比首次在今年上半年超过50%;重庆啤酒高档产品的营业收入占比达到59.4%;燕京啤酒今年上半年中高档产品的营业收入占比达到68.54%。

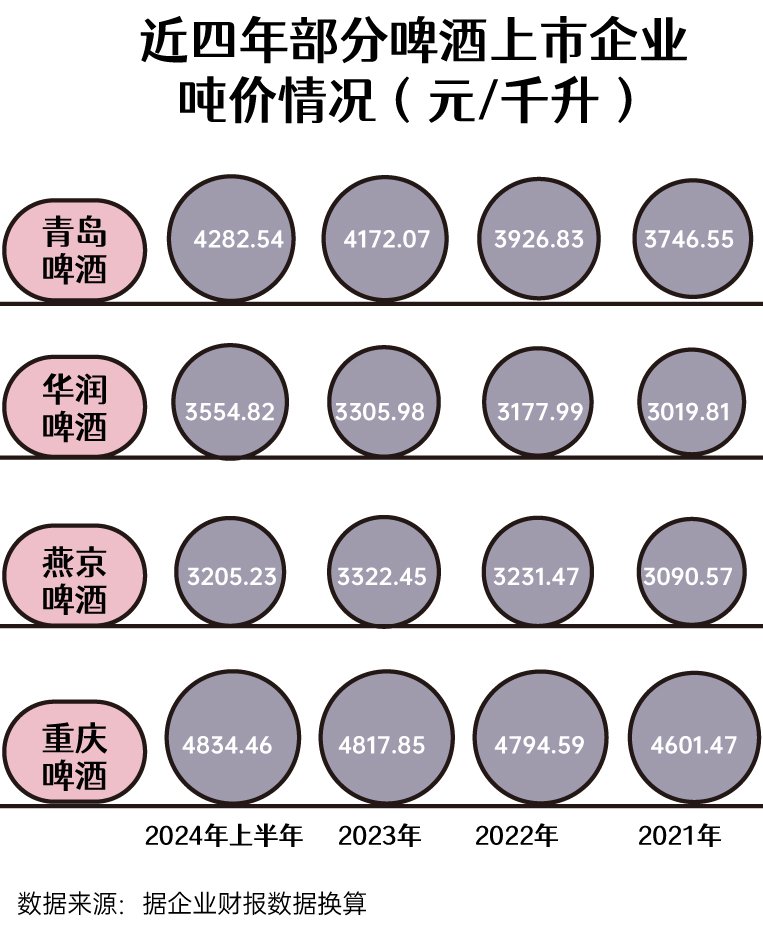

多家啤酒企业的吨价增速也比往年有所放缓。《消费者报道》记者梳理发现,今年上半年,包括青岛啤酒、重庆啤酒等在内的啤酒企业吨价增长幅度相比往年明显放缓。其中,重庆啤酒今年上半年吨价仅实现两位数的增长。

产品更新的趋势也印证了这一特征。

2021年起,啤酒高端化竞争如火如荼,啤酒企业瞄准超高端市场,各式各样的“天价”啤酒轮番上阵,价格直追“飞天茅台”,打开了行业价格的天花板。例如,2021年5月,华润啤酒重磅推出超高端啤酒“醴”,售价999元一盒,平均每瓶售价约为500元。

2022年到2023年,啤酒企业也陆续推出和升级旗下的高端产品。例如,2022年,燕京啤酒推出升级版“燕京U8 Plus”、燕京鲜啤等新品;重庆啤酒推出“0.0%无醇啤酒”“金重庆”等新品。2023年,青岛啤酒1L原浆上市;燕京啤酒推出了业内首款玻尿酸啤酒“狮王玻光酿玫瑰葡萄精酿”;珠江啤酒推出了980毫升新式包装的珠江原浆啤酒等。

超高端产品也在这两年持续推出,如青岛啤酒分别在2021年、2022年推出“百年之旅·大师限定牛年版”、“一世传奇”新品,售价分别为699元/瓶、1399元/瓶。2023年10月,华润啤酒再推超高端系列新品“醲醴”,定价1119元/瓶。

到2024年上半年,啤酒企业的产品更新已不如前些年打得火热。记者注意到,在今年上半年,除百威在年初上线连续几年坚持更新的生肖限定款啤酒以外,啤酒市场内没有其他超高端新品的推出,仅集中在部分高端新品及节庆限定产品的推出。

例如,燕京啤酒在1月推出“U8祝福罐”的节庆限定款。嘉士伯方面则在今年3月份推出金牌嘉士伯特酿以及玫瑰海盐风味拉格啤酒节日限定新品。青岛啤酒在今年6月推出奥古特A6、奥古特A3等新品。

下半场的故事要怎么讲?

提价、推新,高端化的主旋律在啤酒市场里讲了好多年,当啤酒市场的高端化战事行至中场,接下来的故事要怎么讲?

酒类分析师蔡学飞向《消费者报道》记者分析表示,中国啤酒竞争从单纯的渠道与价格竞争已经进入品牌、文化与场景竞争,整体呈现出多元化与品质化发展趋势。

单一的高端化主旋律已经让市场疲劳,个性化、特色化或将成为啤酒市场发展的新方向。据蔡学飞观察,“整个啤酒市场正在持续分化,其中高端化是品牌结构性增长的必然路径。同时啤酒市场也在快速的碎片化,高端化伴随着个性化与特色化才有继续发展的机会。”

针对当前消费领域的最新形态与趋势,华润啤酒执行董事及董事会主席侯孝海在近期的业绩说明会上也给出了判断。

侯孝海强调,过去高端化被视为单一的发展方向,但如今这一格局已出现变化,除高端化趋势外,市场还呈现出向平民化、经济化发展的新趋势。

基于上述观察,他指出,中国啤酒的高端化或将迈入第二个发展轨道,该阶段将更加注重消费体验、个性化需求及特殊需求的满足,同时更加关乎整个渠道链条的利益,高端化趋势并没有改变,而是呈现了更多可能性和发展空间。

或许正是出于这一观察,近期,华润啤酒推出了聚焦“轻卡”概念的红爵EXTRA轻卡啤酒,顺应消费观念日益健康化的趋势。

蔡学飞则进一步分析表示,啤酒消费结构不断向上延伸,是存量竞争市场下的增量突围,也是消费者对于品质消费需求的客观表现,更是中国酒类消费多元化与个性化的结果。“应该说,啤酒消费模式还会朝着特色化、高端化、品质化、体验化等方向继续升级。”