中超控股:2024年上半年亏损2013.47万元

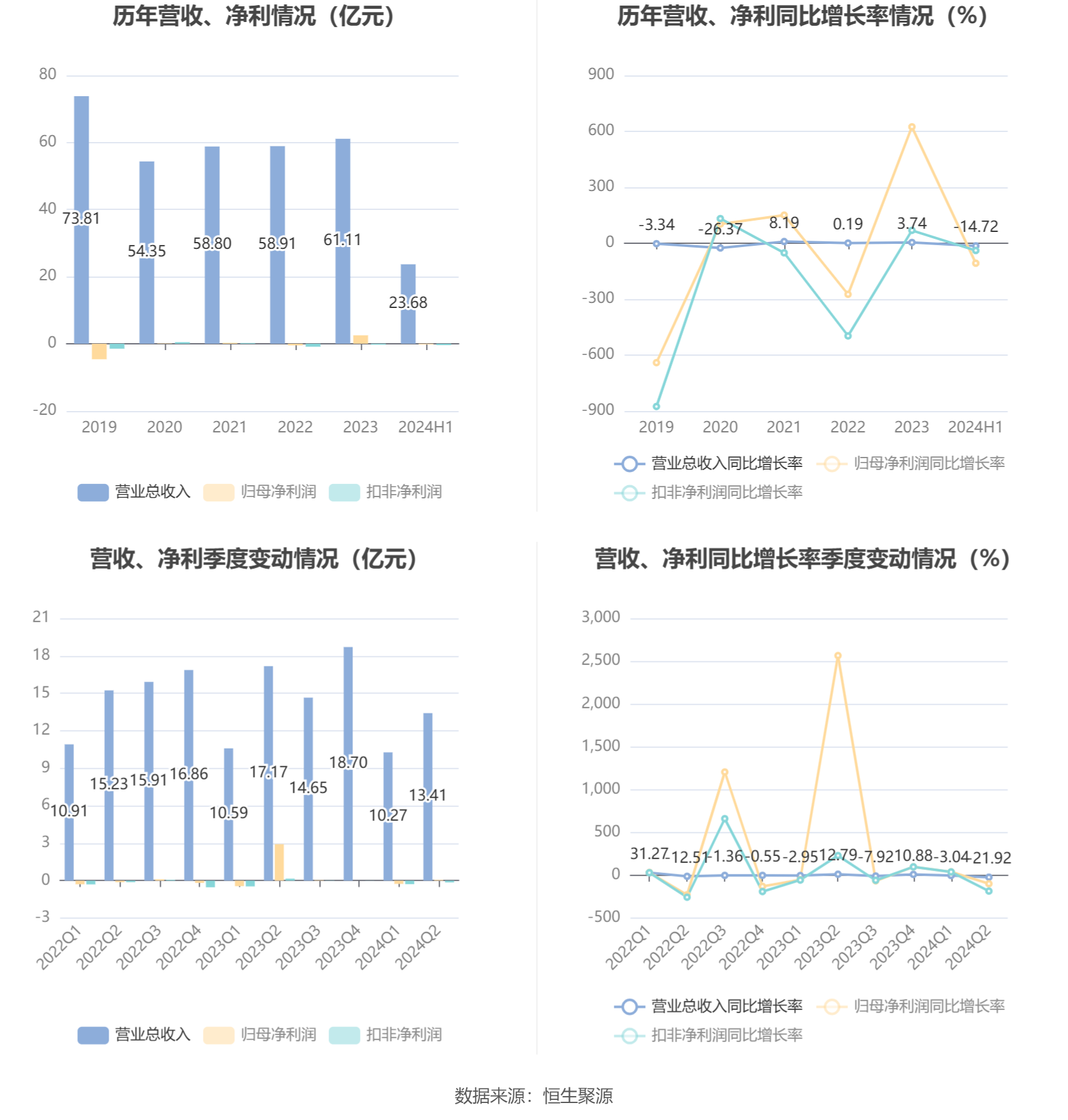

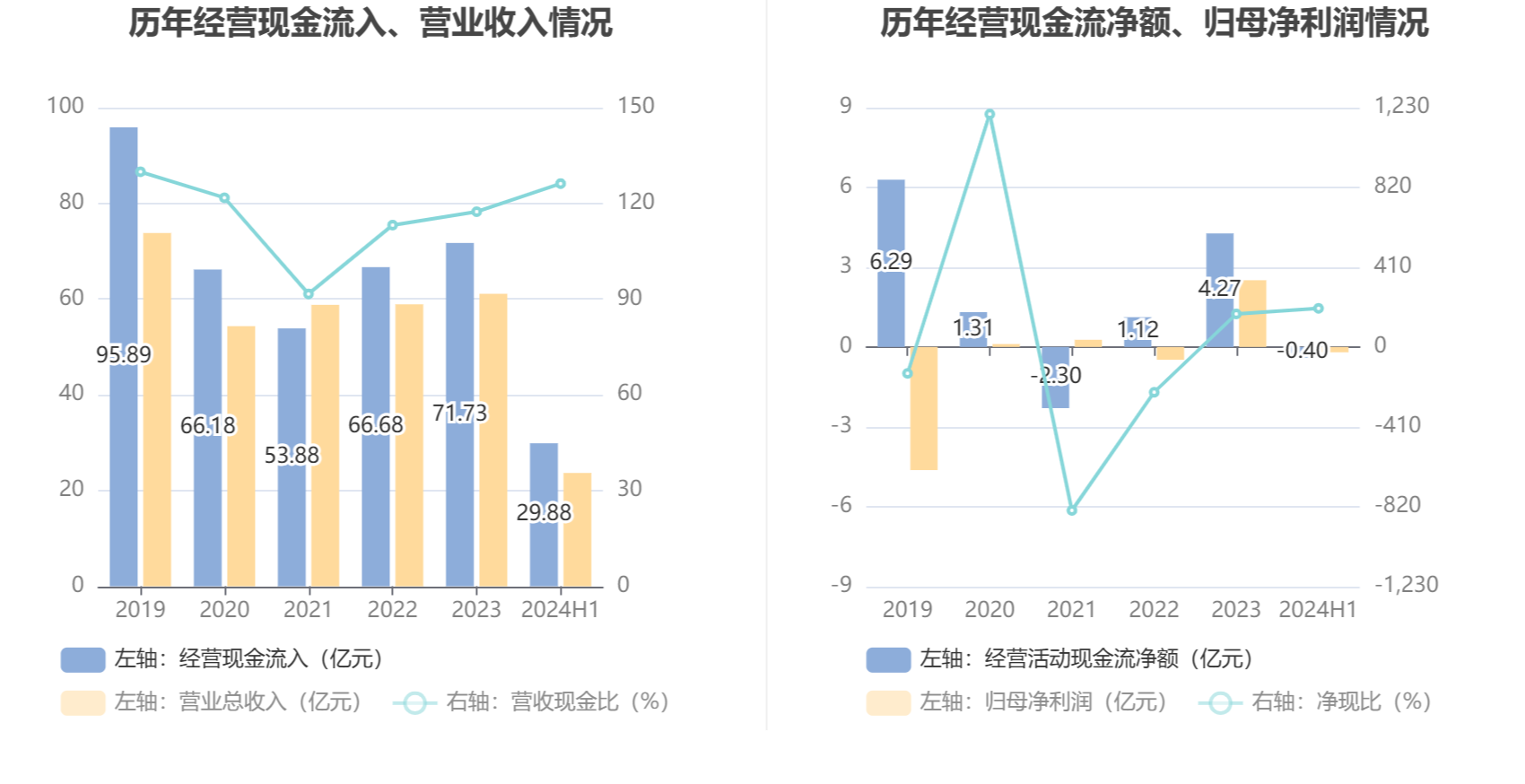

中证智能财讯 中超控股(002471)7月31日披露2024年半年报。2024年上半年,公司实现营业总收入23.68亿元,同比下降14.72%;归母净利润亏损2013.47万元,上年同期盈利2.47亿元;扣非净利润亏损4209.66万元,上年同期亏损3009.55万元;经营活动产生的现金流量净额为-3998.85万元,上年同期为199.84万元;报告期内,中超控股基本每股收益为-0.0159元,加权平均净资产收益率为-1.21%。

公告称,公司营业收入变化主要由于受公司主要原材料铜价大幅上涨等因素的影响,本期客户下单、发货滞后,导致营业收入减少。

报告期内,公司合计非经常性损益为2196.18万元,其中债务重组损益为2468.57万元,少数股东权益影响额(税后)为-119.07元。

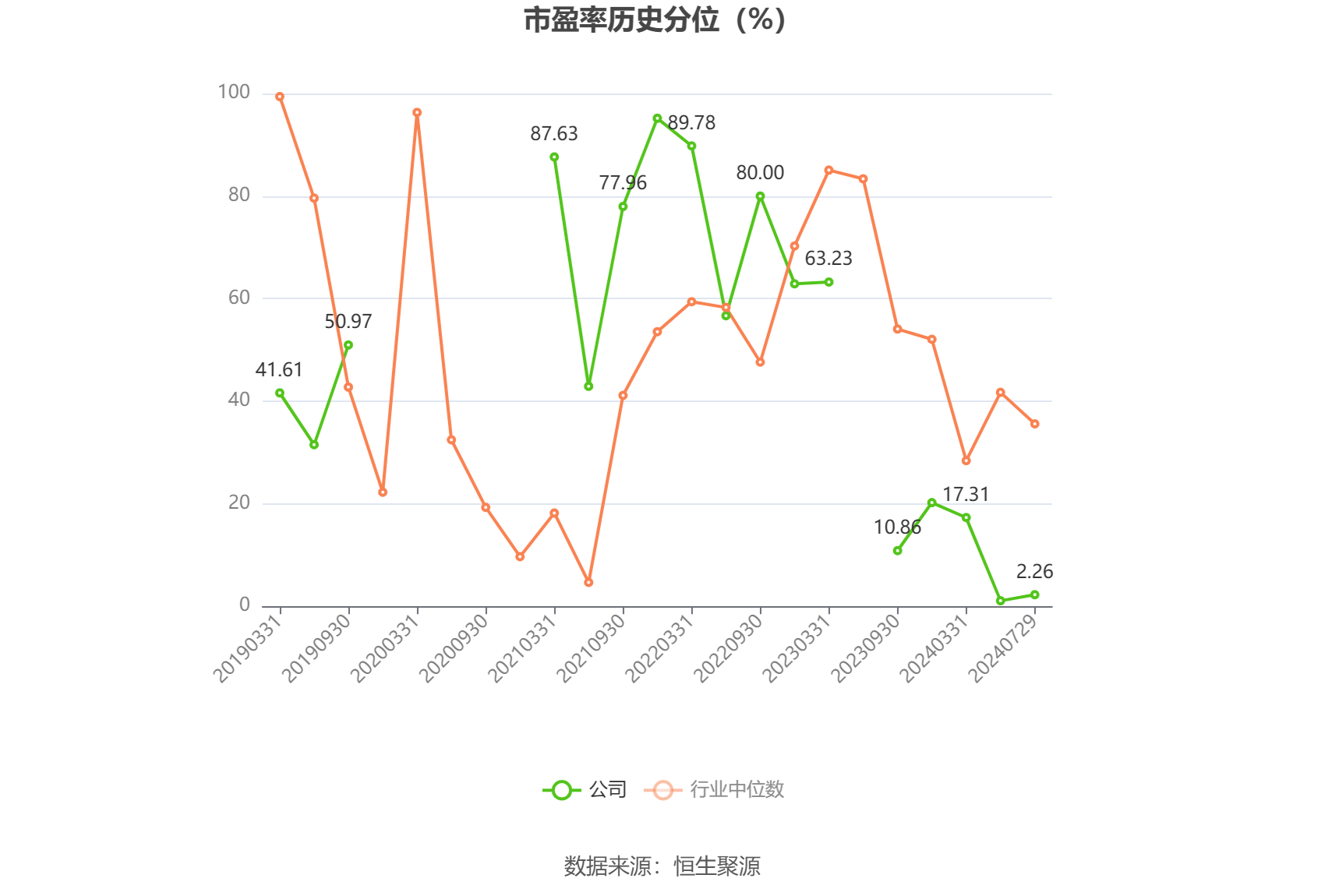

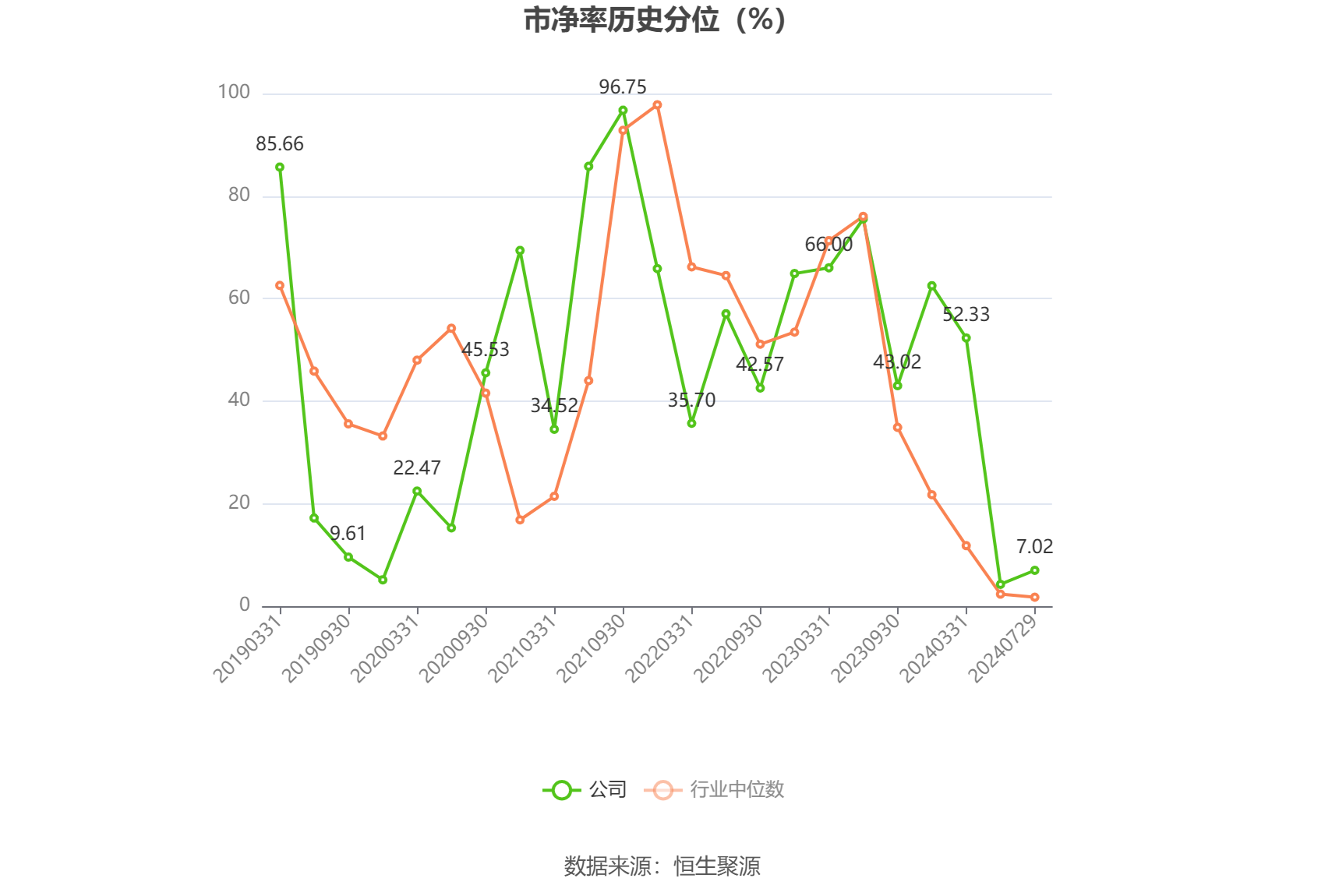

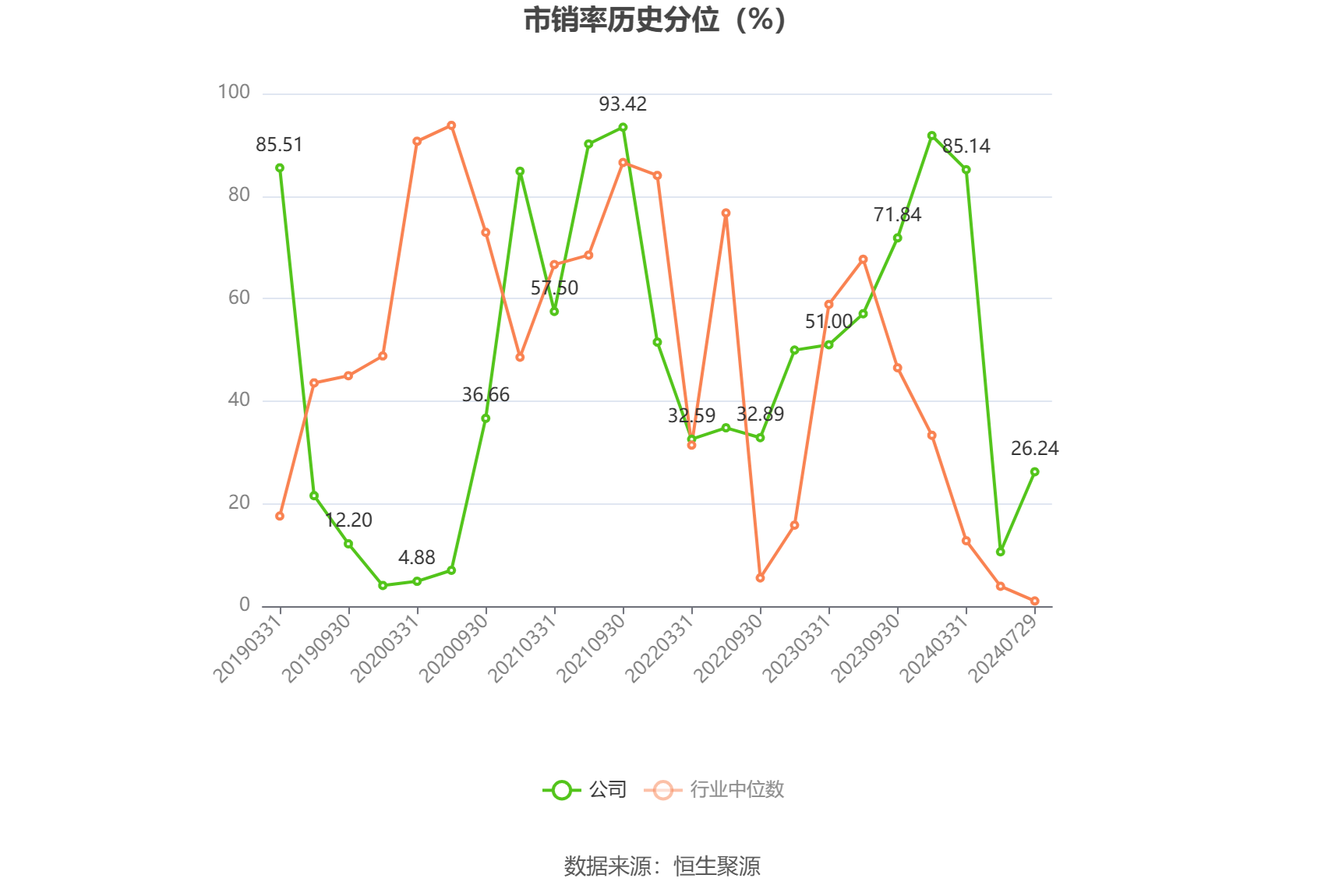

以7月29日收盘价计算,中超控股目前市盈率(TTM)约为-165.16倍,市净率(LF)约为1.67倍,市销率(TTM)约为0.48倍。

公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)历史分位图如下所示:

根据半年报,公司第二季度实现营业总收入13.41亿元,同比下降21.92%,环比增长30.56%;归母净利润617.46万元,同比下降97.88%,环比增长123.47%;扣非净利润-1374.24万元,同比下降184.62%,环比增长51.53%。

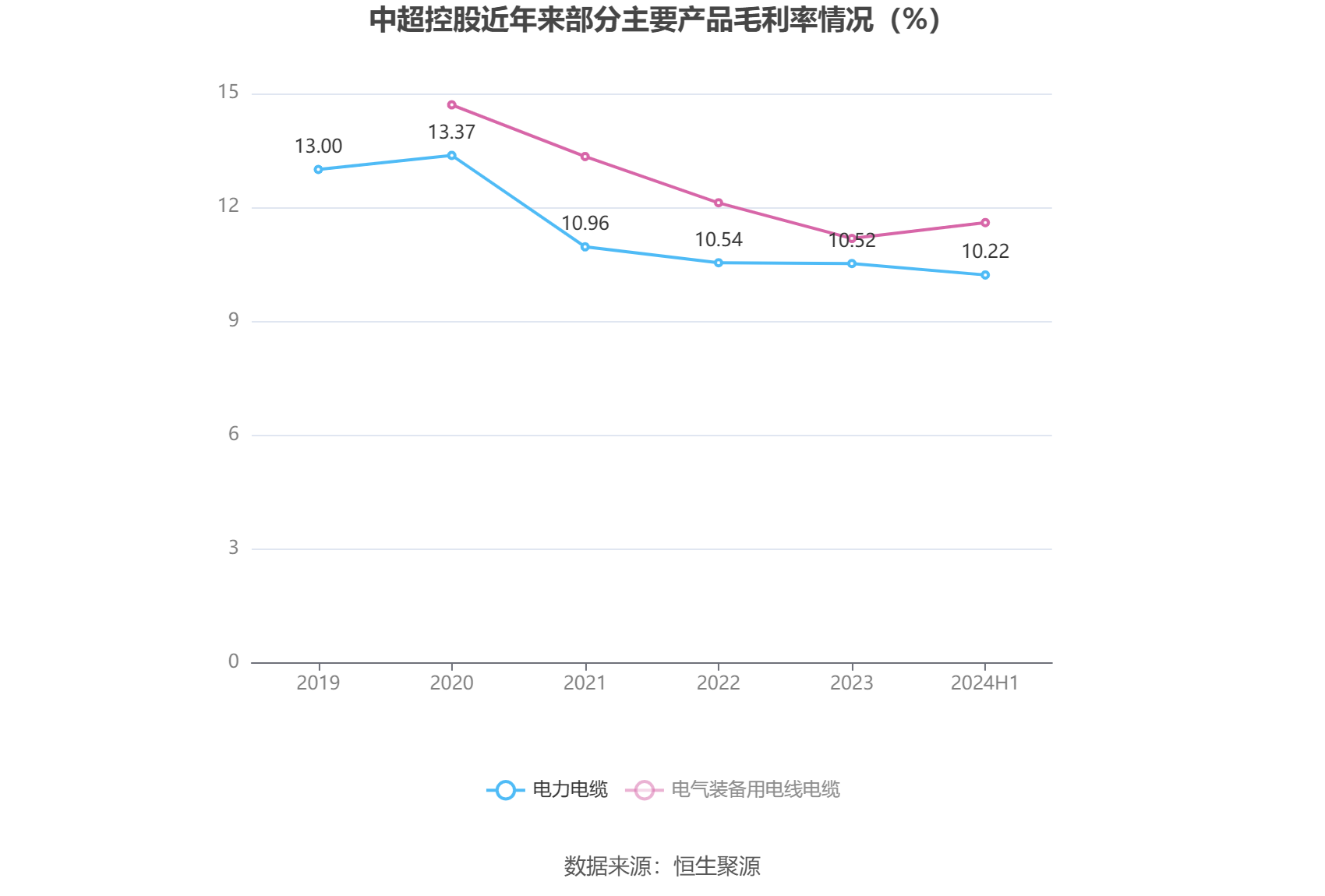

分产品来看,2024年上半年公司主营业务中,电力电缆收入19.85亿元,同比下降13.01%,占营业收入的83.85%;电气装备用电线电缆收入2.16亿元,同比下降5.73%,占营业收入的9.12%;金属材料收入1.06亿元,同比下降49.99%,占营业收入的4.46%。

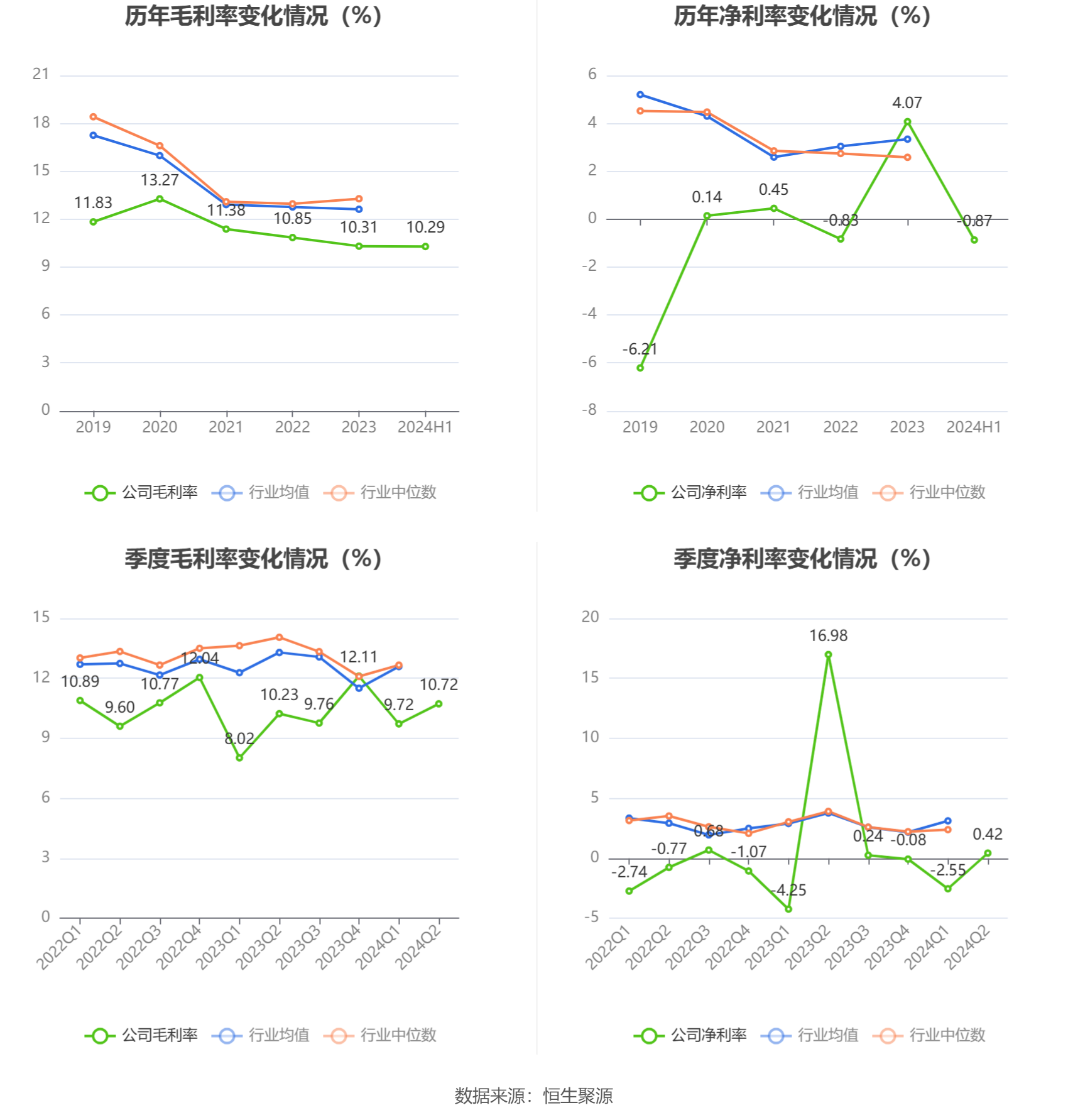

2024年上半年,公司毛利率为10.29%,同比上升0.90个百分点;净利率为-0.87%,较上年同期下降9.75个百分点。从单季度指标来看,2024年第二季度公司毛利率为10.72%,同比上升0.49个百分点,环比上升1.00个百分点;净利率为0.42%,较上年同期下降16.56个百分点,较上一季度上升2.97个百分点。

分产品看,电力电缆、电气装备用电线电缆、金属材料2024年上半年毛利率分别为10.22%、11.60%、2.46%。

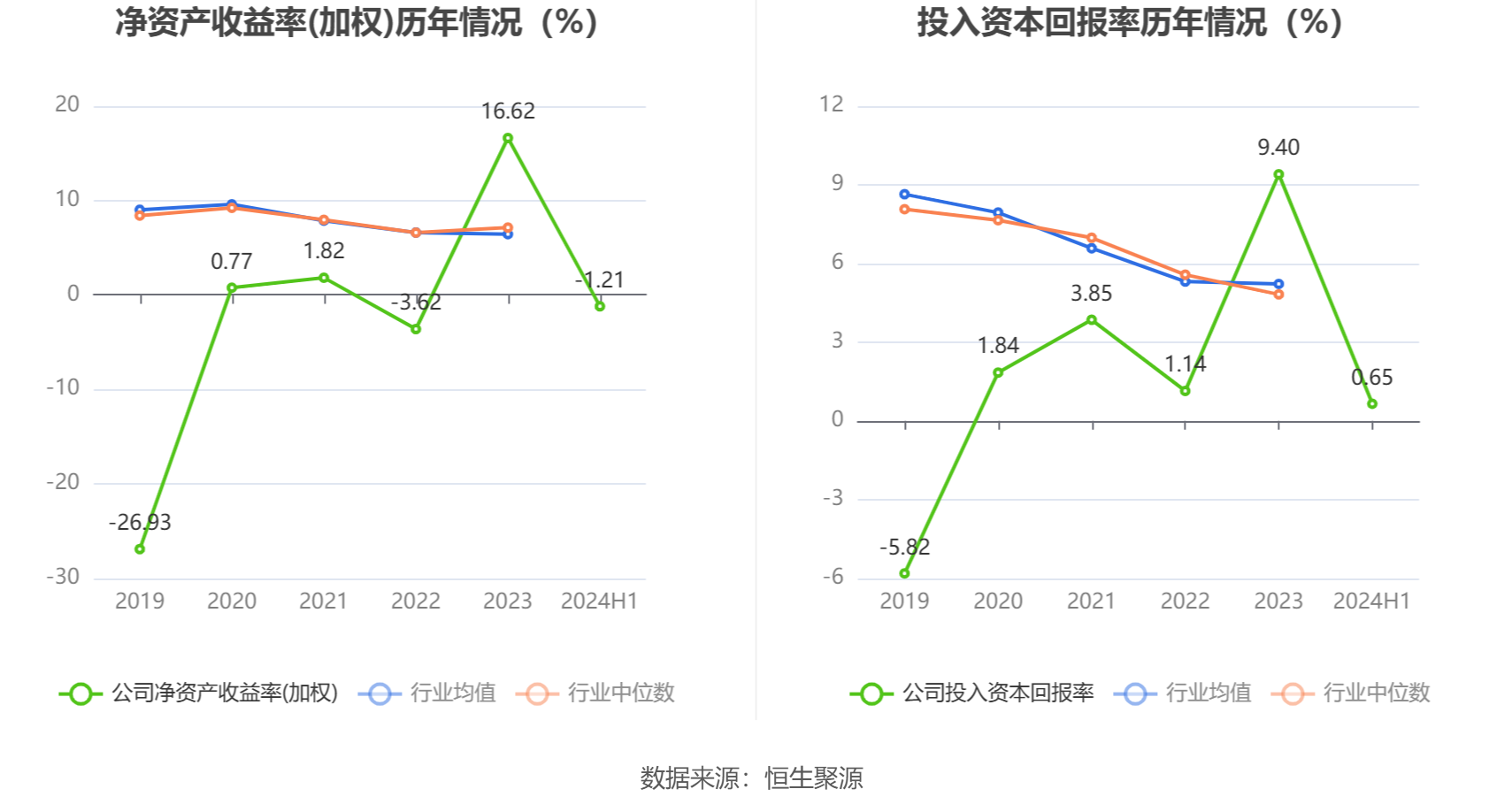

数据显示,2024年上半年公司加权平均净资产收益率为-1.21%,较上年同期下降17.78个百分点;公司2024年上半年投入资本回报率为0.65%,较上年同期下降7.41个百分点。

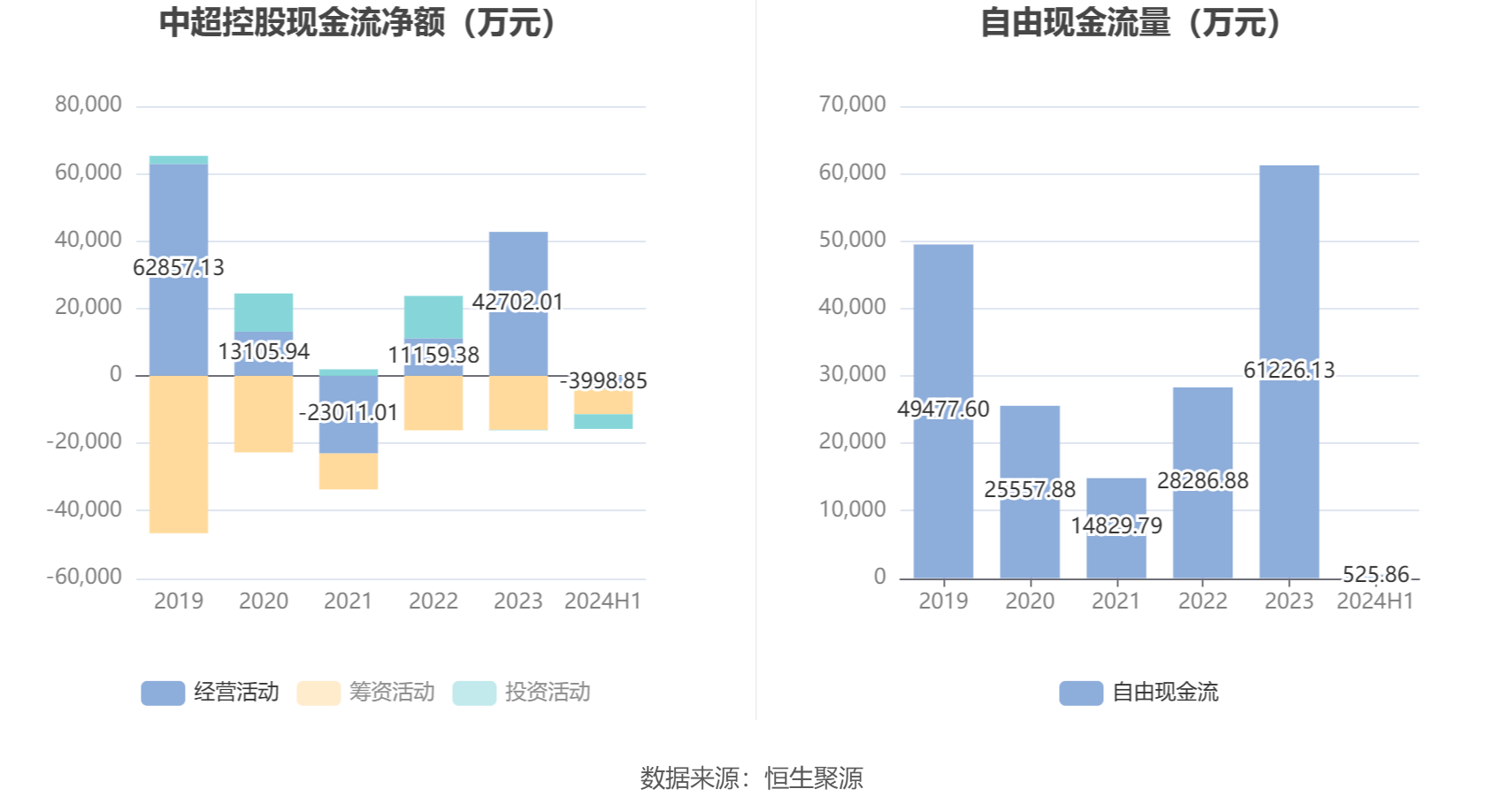

2024年上半年,公司经营活动现金流净额为-3998.85万元,同比减少4198.69万元,主要系报告期内,公司压缩供应链合作规模,应付账款较年初下降所致;筹资活动现金流净额-7381.08万元,同比减少1285.13万元;投资活动现金流净额-4361.79万元,上年同期为2708.77万元,主要系较同期相比,处置固定资产、无形资产和其他长期资产收回的现金净额减少25,198,646元,购建固定资产、无形资产和其他长期资产支付的现金增加43,020,706.72元所致。

进一步统计发现,2024年上半年公司自由现金流为525.86万元,相比上年同期下降97.14%。

2024年上半年,公司营业收入现金比为126.20%。

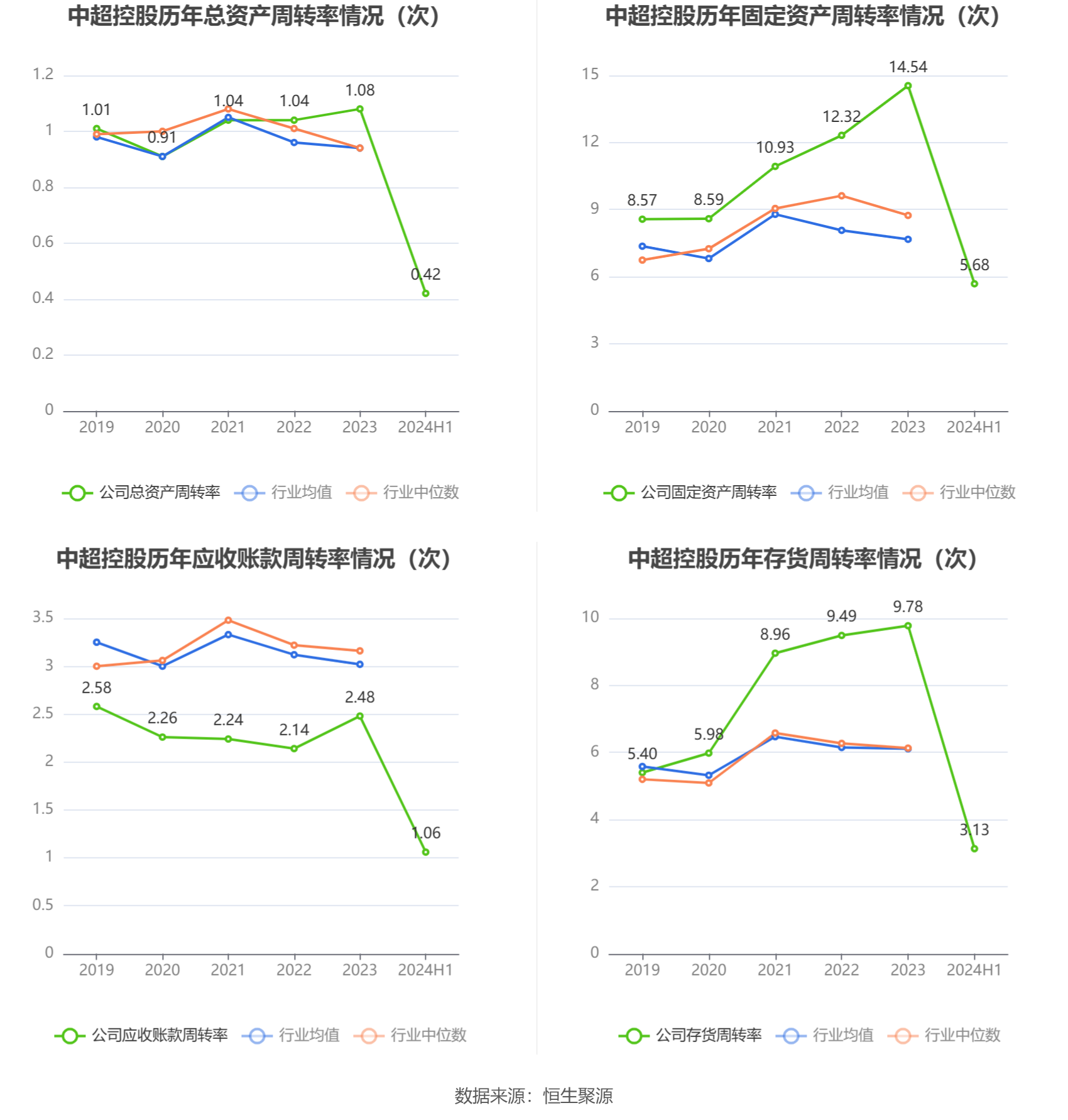

营运能力方面,2024年上半年,公司公司总资产周转率为0.42次,上年同期为0.49次(2023年上半年行业平均值为0.45次,公司位居同行业15/36);固定资产周转率为5.68次,上年同期为6.37次(2023年上半年行业平均值为3.89次,公司位居同行业5/36);公司应收账款周转率、存货周转率分别为1.06次、3.13次。

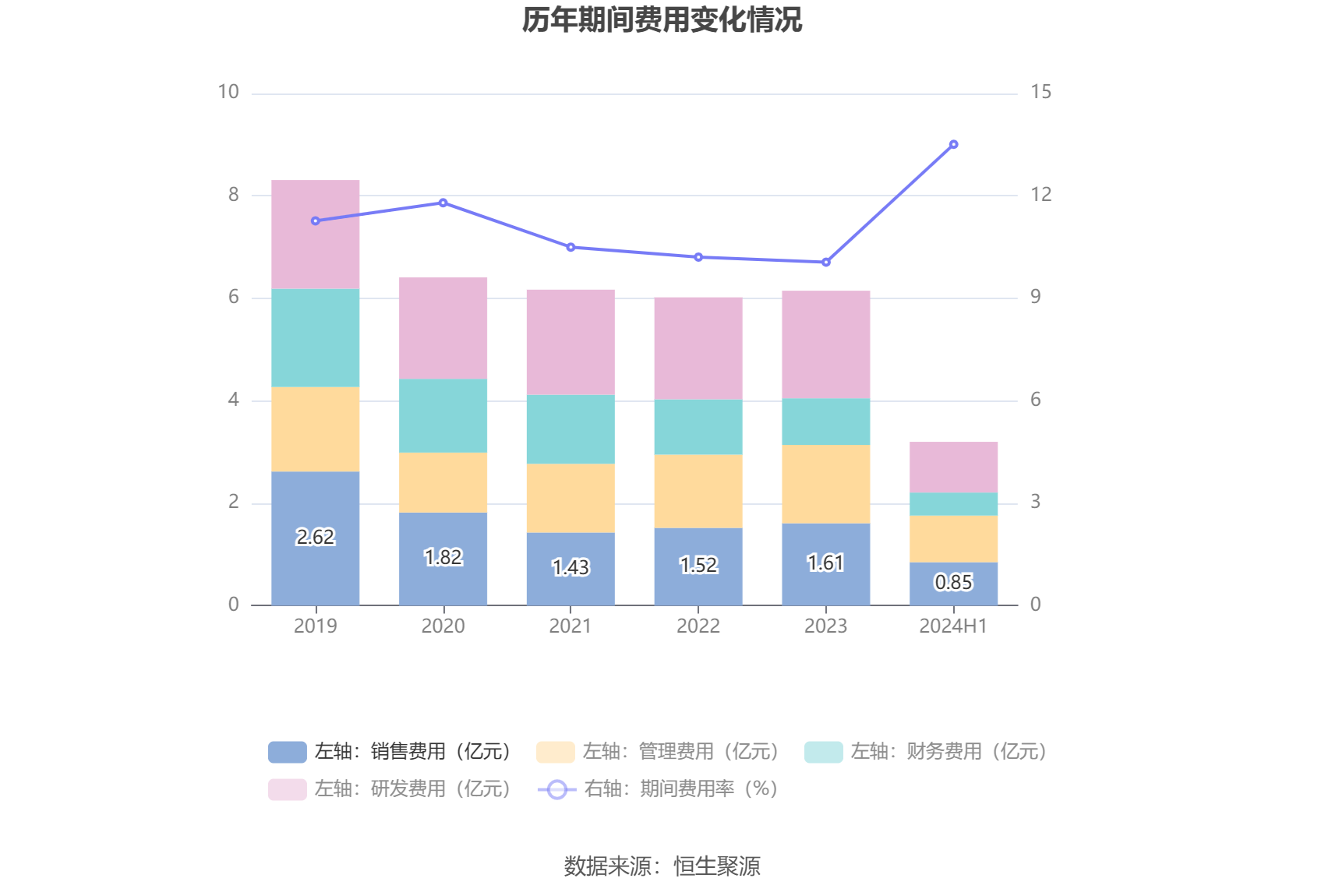

2024年上半年,公司期间费用为3.20亿元,较上年同期增加5702.69万元;期间费用率为13.51%,较上年同期上升4.04个百分点。其中,销售费用同比增长47.51%,管理费用同比增长51.58%,研发费用同比下降0.86%,财务费用同比下降1.11%。

资料显示,销售费用的变动主要因为本期增加销售部门所分摊的股份支付费用,上期无此因素的影响;管理费用的变动主要因为本期增加管理部门所分摊的股份支付费用,上期无此因素的影响。

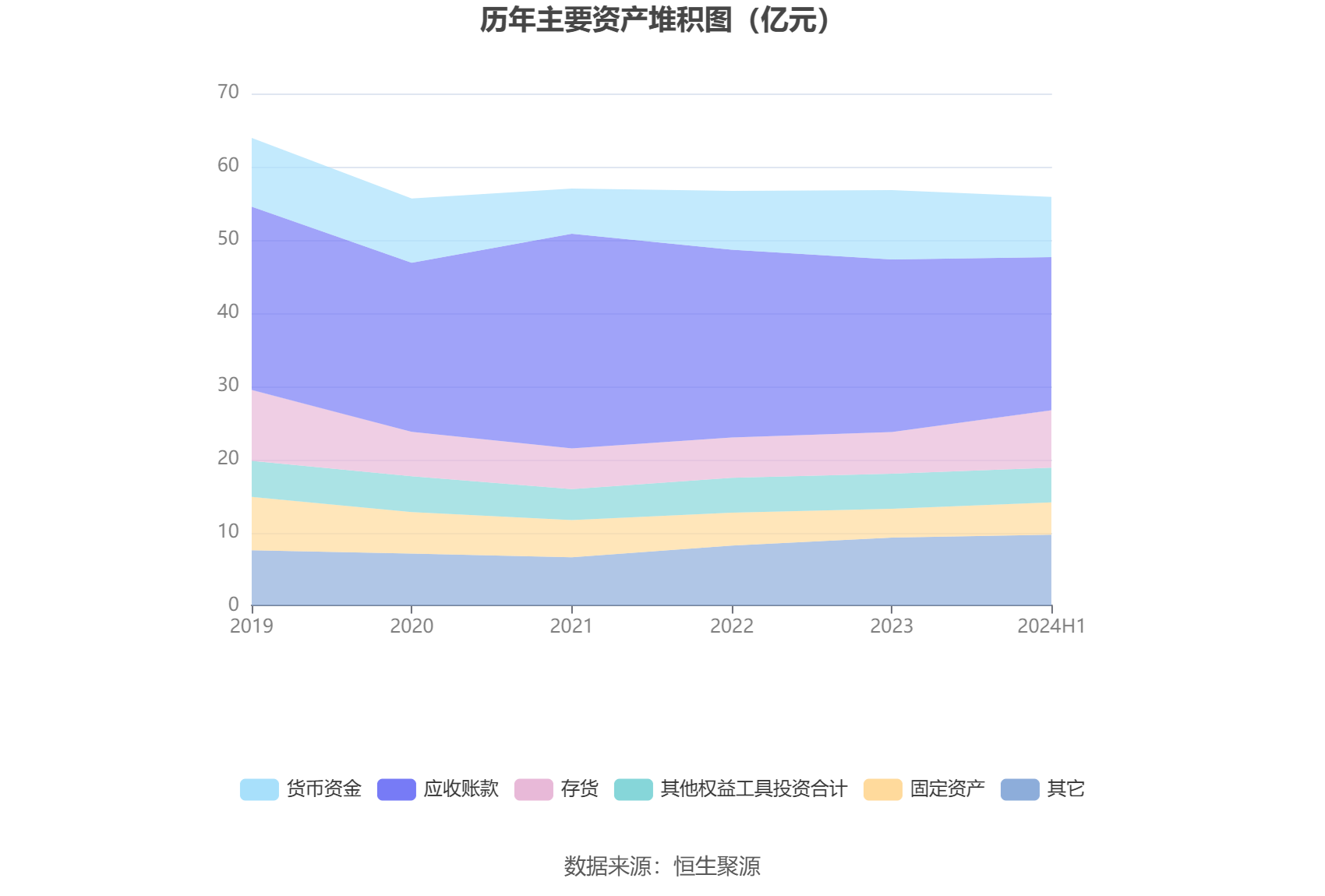

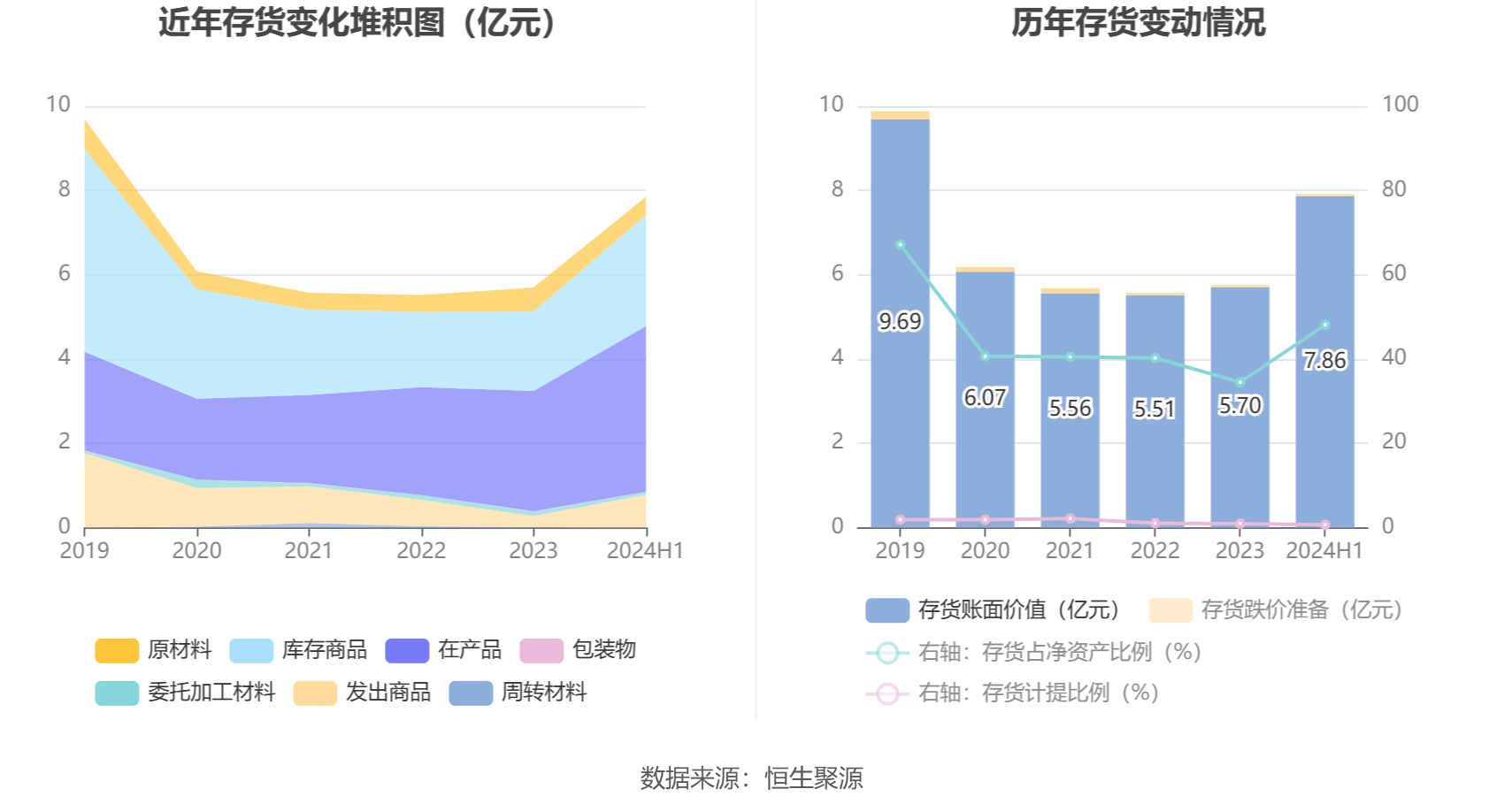

资产重大变化方面,截至2024年上半年末,公司存货较上年末增加37.96%,占公司总资产比重上升4.04个百分点;应收账款较上年末减少11.19%,占公司总资产比重下降4.03个百分点;货币资金较上年末减少13.32%,占公司总资产比重下降1.99个百分点;固定资产较上年末增加12.42%,占公司总资产比重上升0.98个百分点。

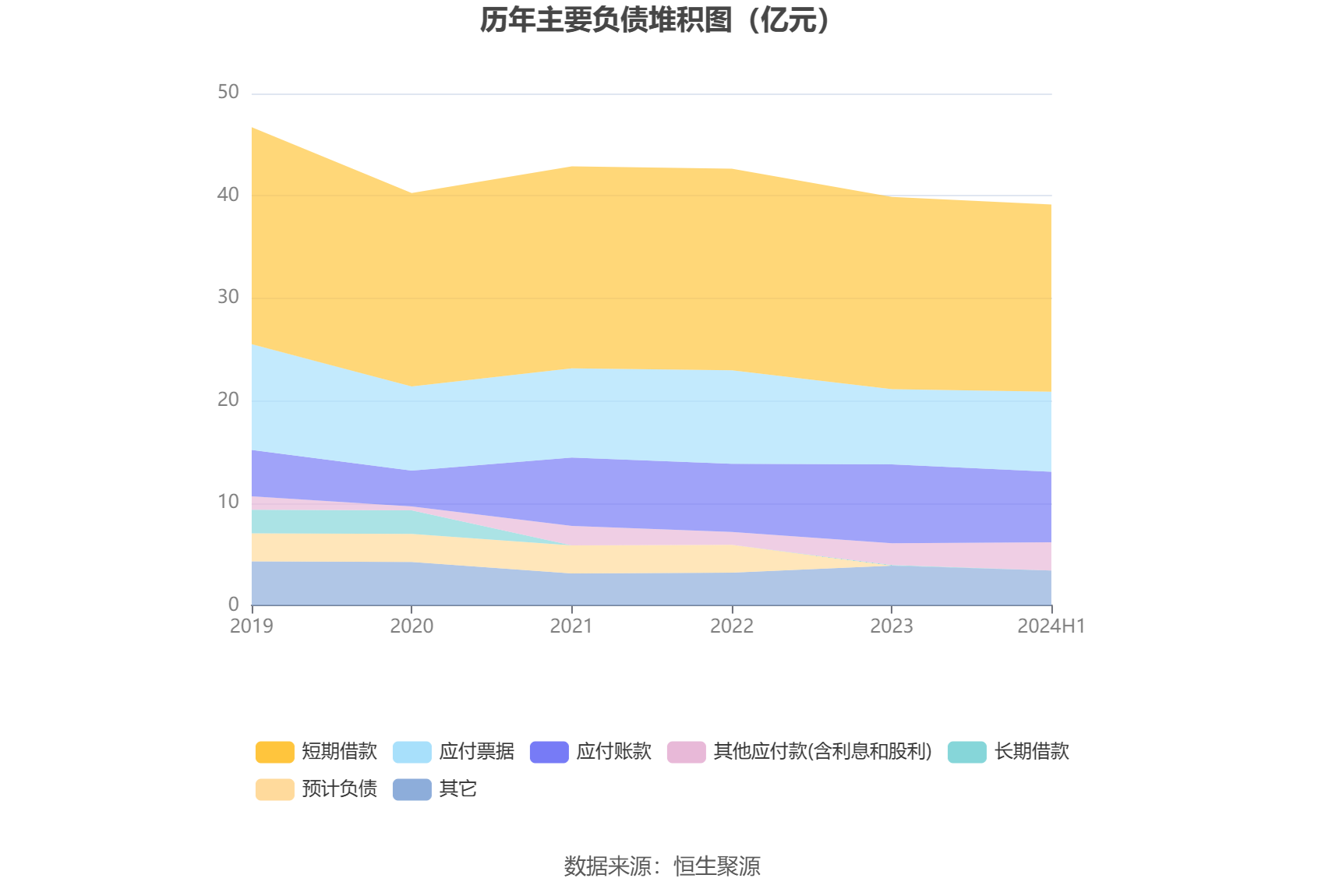

负债重大变化方面,截至2024年上半年末,公司应付账款较上年末减少10.74%,占公司总资产比重下降1.26个百分点;其他应付款(含利息和股利)较上年末增加30.03%,占公司总资产比重上升1.20个百分点;短期借款较上年末减少2.59%,占公司总资产比重下降0.32个百分点;应付票据较上年末增加6.51%,占公司总资产比重上升1.07个百分点。

从存货变动来看,截至2024年上半年末,公司存货账面价值为7.86亿元,占净资产的48.1%,较上年末增加2.16亿元。其中,存货跌价准备为542.84万元,计提比例为0.69%。

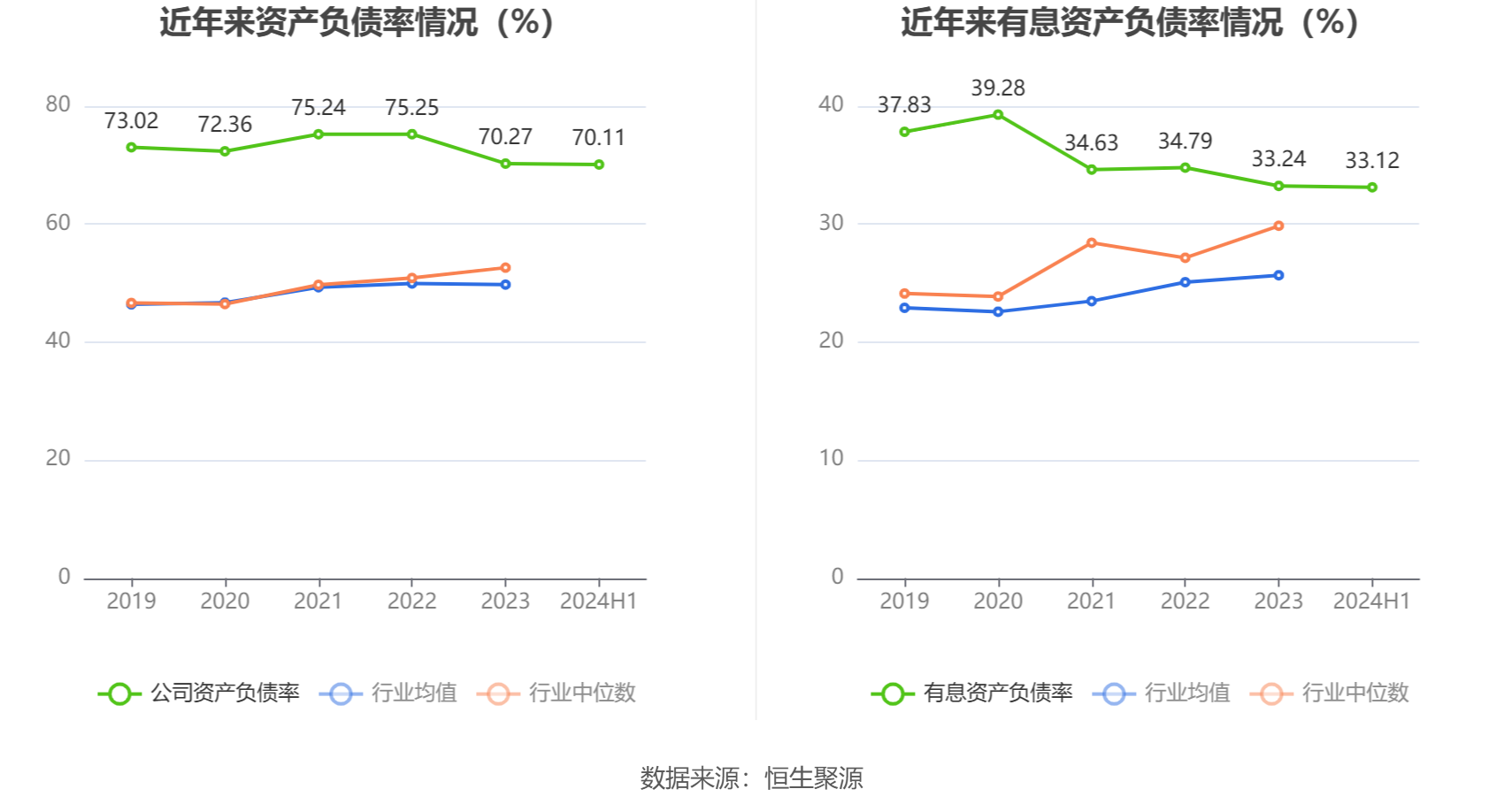

在偿债能力方面,公司2024年上半年末资产负债率为70.11%,相比上年末下降0.16个百分点;有息资产负债率为33.12%,相比上年末下降0.12个百分点。

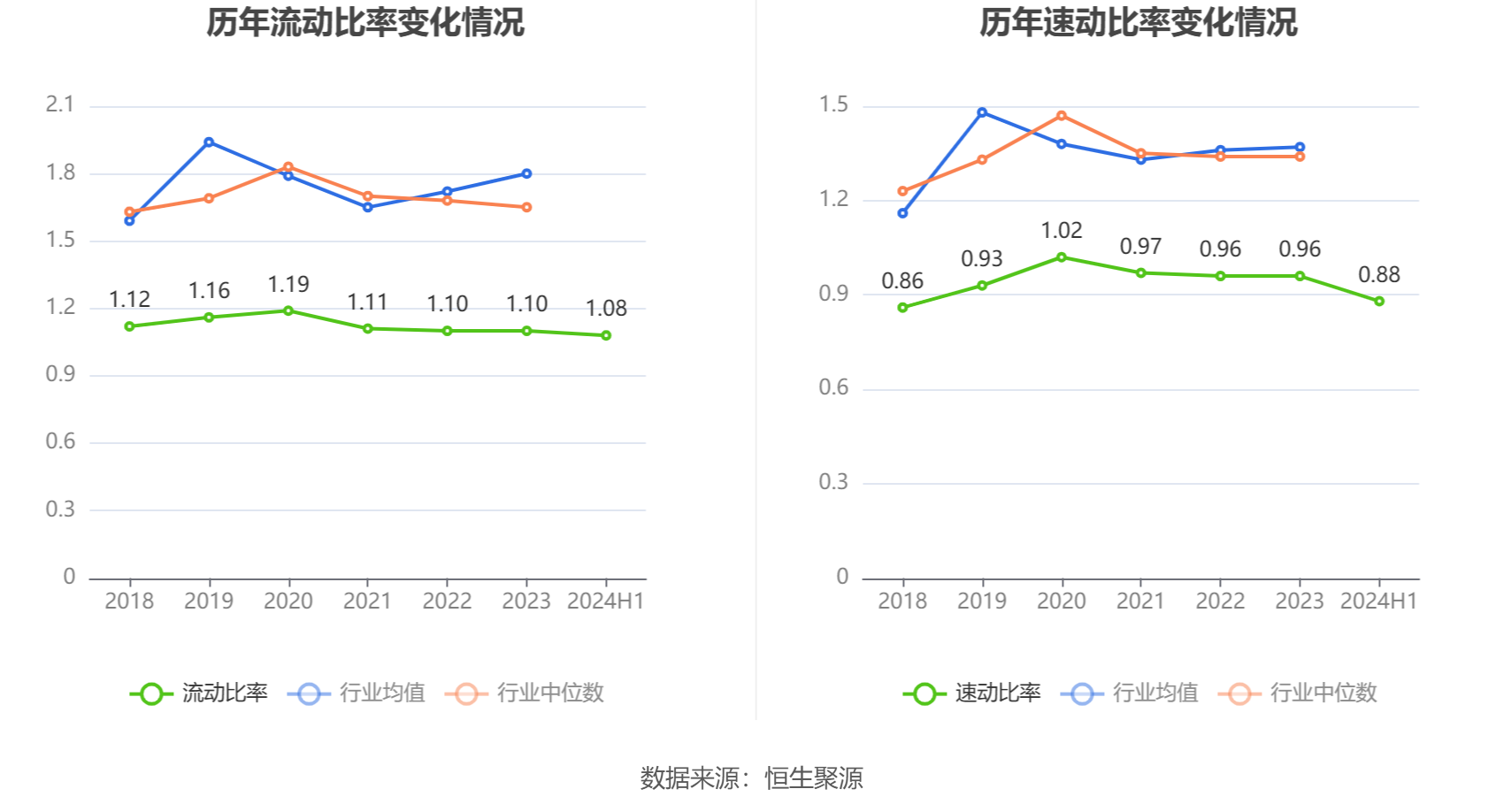

2024年上半年,公司流动比率为1.08,速动比率为0.88。

半年报显示,2024年上半年末公司十大流通股东中,新进股东为施敏、J.P.Morgan Securities PLC-自有资金、王远中,取代了一季度末的张秀、陈志龙、BARCLAYS BANK PLC。在具体持股比例上,余英尔、杨飞、韩俊锡、赵萍娇持股有所上升。

值得注意的是,根据半年报数据,中超控股15.08%股份处于质押状态。其中,第一大股东江苏中超投资集团有限公司质押1.98亿股公司股份,占其全部持股的89.73%。

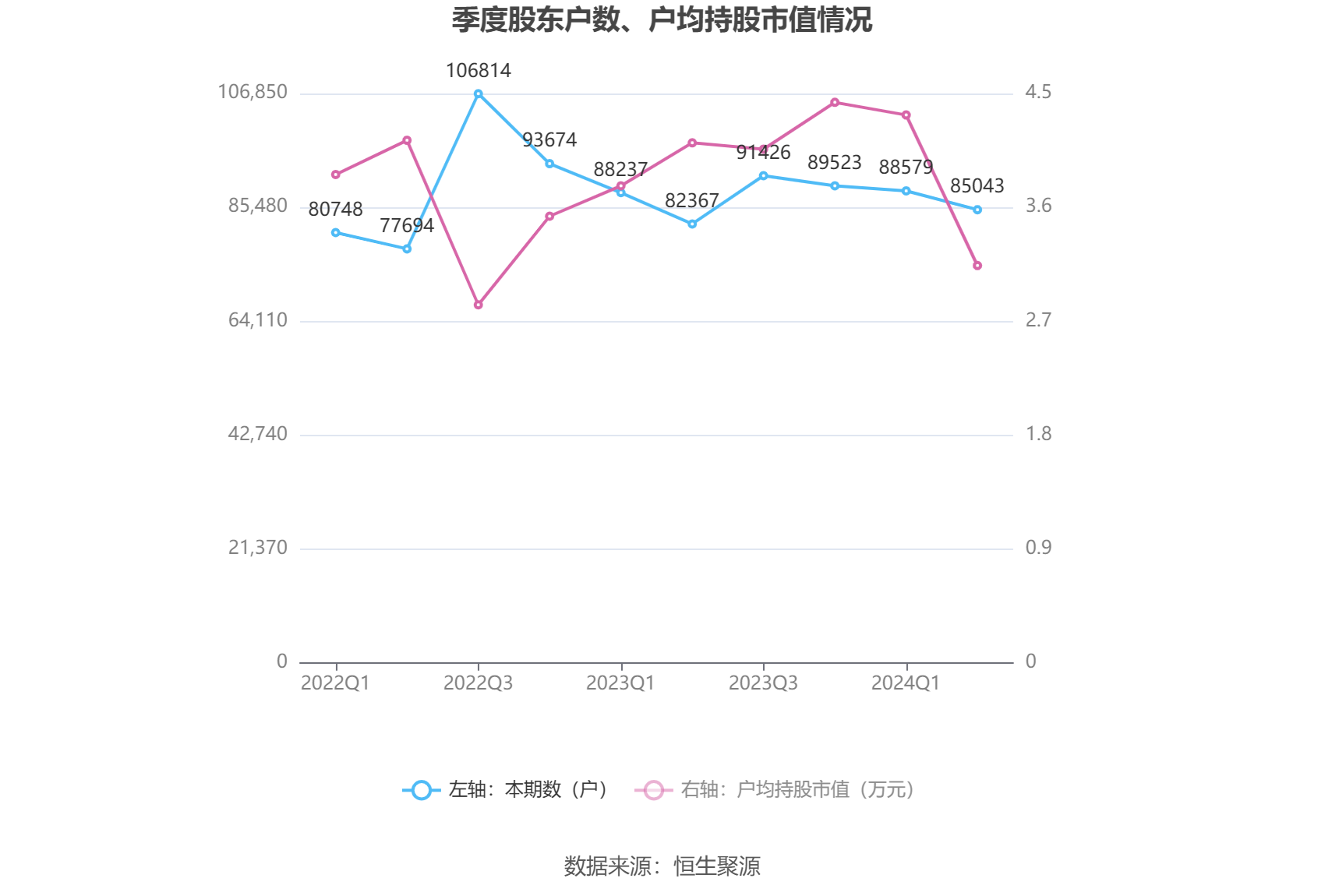

筹码集中度方面,截至2024年上半年末,公司股东总户数为8.5万户,较一季度末下降了3536户,降幅3.99%;户均持股市值由一季度末的4.33万元下降至3.14万元,降幅为27.48%。

指标注解:

市盈率

=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率

=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率

=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。

市盈率为负时,不显示当期分位数,会导致折线图中断。