【中原非银】山西证券(002500)2024年中报点评:经纪业务逆市增长,资管业务快速发展

(来源:中原证券研究所)

2024年中报概况:山西证券2024年上半年实现营业收入14.00亿元,同比-26.00%;实现归母净利润3.19亿元,同比-17.96%;基本每股收益0.09元,同比-18.18%;加权平均净资产收益率1.79%,同比-0.42个百分点。2024年半年度不分配、不转增。

点评:1.2024H公司经纪、资管、投资收益(含公允价值变动)占比出现提高,投行、利息、其他收入占比出现下降。2.代买、席位、代销净收入同比均实现增长,合并口径经纪业务手续费净收入同比+13.96%。3.股权融资规模受整体环境影响降幅较大,债权融资规模保持相对稳定,合并口径投行业务手续费净收入同比-25.16%。4.券商公募规模稳中有升,合并口径资管业务手续费净收入同比+31.97%。5.权益自营压缩方向敞口,构建低波动、低回撤的投资策略,合并口径投资收益(含公允价值变动)同比-25.90%。6.两融余额随市出现回落,股票质押规模保持稳定,合并口径利息净收入同比亏损收窄。

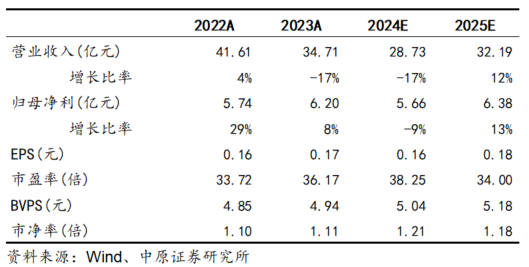

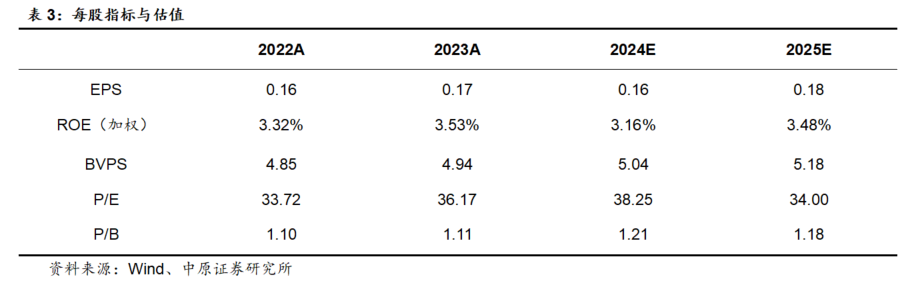

投资建议:报告期内公司代买、席位、代销净收入同比均实现增长,推动经纪业务手续费净收入逆市增长;资管业务以固收+为重点,持续优化产品体系和销售体系,手续费净收入保持快速增长;投行业务受市场环境影响有所波动,但债权融资业务山西省内份额稳固;权益自营压缩方向敞口,预计对整体业绩形成一定压力。公司近年来在经纪、投行、资管等主要业务领域已逐步探索并形成基于自身资源禀赋的差异化竞争力。预计公司2024、2025年EPS分别为0.16元、0.18元,BVPS分别为5.04元、5.18元,按10月14日收盘价6.12元计算,对应P/B分别为1.21倍、1.18倍,维持“增持”的投资评级。

风险提示:1.固收市场波动导致公司业绩改善的程度不及预期;2.股价短期波动风险;3.资本市场改革的政策效果不及预期。

山西证券2024年中报概况:

山西证券2024年上半年实现营业收入14.00亿元,同比-26.00%;实现归母净利润3.19亿元,同比-17.96%;基本每股收益0.09元,同比-18.18%;加权平均净资产收益率1.79%,同比-0.42个百分点。2024年半年度不分配、不转增。

点评:

1.经纪、资管、投资收益(含公允价值变动)占比出现提高

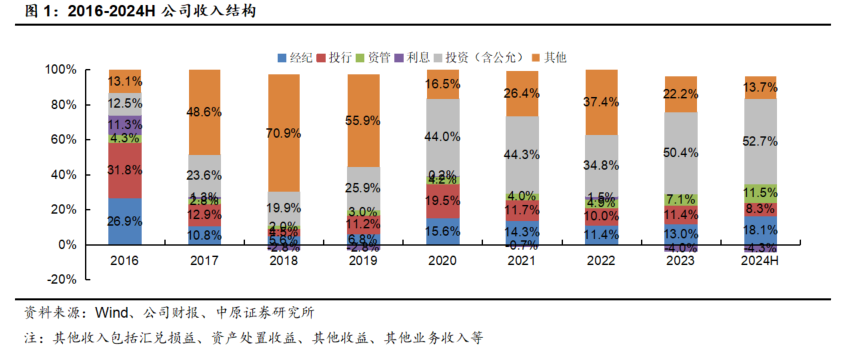

2024H公司经纪、投行、资管、利息、投资收益(含公允价值变动)和其他业务收入占比分别为18.1%、8.3%、11.5%、-4.3%、52.7%、13.7%,2023年分别为13.0%、11.4%、7.1%、-4.0%、50.4%、22.2%。

2024H公司经纪、资管、投资收益(含公允价值变动)占比出现提高,投行、利息、其他收入占比出现下降。其中,经纪、资管净收入占比提高的幅度较为明显,其他收入占比下降的幅度较为明显。

根据公司2024年中报披露的相关信息,报告期内公司其他收入主要为仓单业务、固定资产出租收入及其他,本期合计为1.16亿元,同比-70.70%。

2.代买、席位、代销净收入同比均实现增长

2024H公司实现合并口径经纪业务手续费净收入2.53亿元,同比+13.96%。

报告期内公司投顾客户覆盖数同比+11.02%,产品AUM资产规模同比+35.4%;债券经纪业务规模同比+95.3%。报告期内公司代买、席位、代销净收入分别为1.88亿、0.33亿、0.32亿,同比分别+8.50%、+19.44%、+51.91%。

期货经纪业务方面,报告期内公司实现期货经纪业务净收入0.39亿元,同比-34.93%。

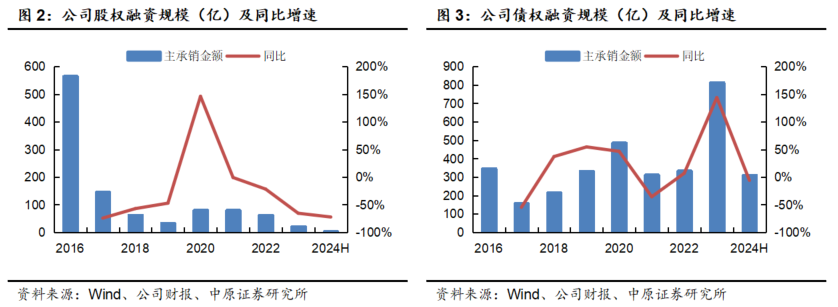

3.股权融资规模受整体环境影响降幅较大,债权融资规模保持相对稳定

2024H公司实现合并口径投行业务手续费净收入1.16亿元,同比-25.16%。

股权融资业务方面,根据Wind的统计,报告期内公司投行子公司中德证券(持股66.7%)股权融资承销金额(包括首发、增发、配股、优先股、可转债、可交换债)2.80亿元,同比-72.33%。根据Wind的统计,截至2024年10月15日,中德证券IPO项目储备1个(不包括辅导备案登记项目)。

债权融资业务方面,根据Wind的统计,报告期内中德证券合计承销各类债券310.32亿元,同比-6.02%。公司坚持深耕山西,公司债、山西地方政府债承销金额分别排名券商第1位。

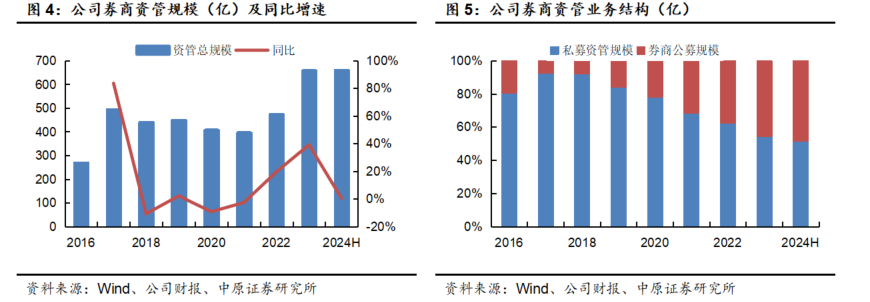

4.券商公募规模稳中有升,资管业务收入保持快速增长

2024H公司实现合并口径资管业务手续费净收入1.61亿元,同比+31.97%。

券商资管业务方面,报告期内公司全资子公司山证资管以固收+为重点,丰富产品序列,持续提升销售能力,推动资产管理业务差异化高质量发展。截至报告期末,山证资管管理规模659.3亿元,较2023年底基本持平。其中,私募资管规模、券商公募规模分别为340亿、319亿,较2023年底分别-18亿、+20亿。报告期内公司母公司实现资管业务净收入0.94亿元,同比+53.43%;实现基金管理业务净收入0.67亿元,同比+10.72%。

5. 权益自营压缩方向敞口,构建低波动、低回撤的投资策略

2024H公司实现合并口径投资收益(含公允价值变动)7.38亿元,同比-25.90%。

报告期内公司权益投资业务持续推动非方向业务转型,压降方向性投资规模,有效控制业务风险。权益类自营业务方面,报告期内公司依据市场行情调整仓位,积极构建低波动、低回撤的投资策略。

固收类自营业务方面,报告期内公司坚持多资产、多策略、全天候的展业方向和稳健的展业风格,强化专业团队建设,优化完善业务流程,拓展产品和销售体系,不断夯实业务发展基础。

私募基金业务方面,报告期内公司全资子公司山证投资持续深耕行业赛道及重点区域,设立安徽芯屏产业基金,新增备案规模10亿元。报告期内山证投资实现营业收入0.03亿元,同比+3.64%。

另类投资业务方面,报告期内公司全资子公司山证创新结合国家经济发展战略和自身资源禀赋,聚焦第三代半导体、人工智能算力基础设施、卫星互联网等行业,与国内同行深度合作,持续推进优质项目投资。报告期内山证创新实现营业收入2.00亿元,同比-7.76%。

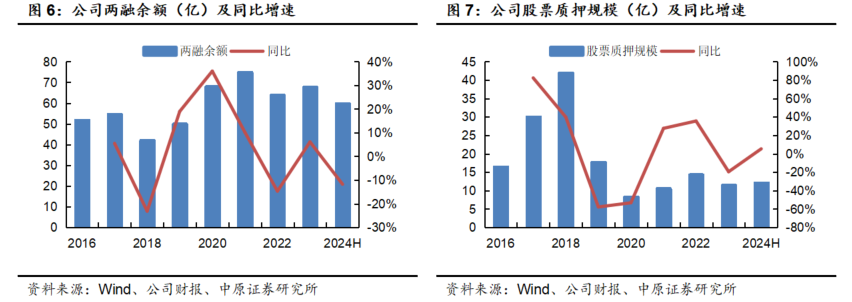

6.两融余额随市出现回落,股票质押规模保持稳定

2024H公司实现合并口径利息净收入-0.60亿元,净收入同比增加0.09亿元。

融资融券业务方面,截至报告期末,公司两融余额为59.76亿元,较2023年底-11.79%。

股票质押式回购业务方面,截至报告期末,公司股票质押规模为12.13亿元,较2023年底+5.38%。

投资建议

报告期内公司代买、席位、代销净收入同比均实现增长,推动经纪业务手续费净收入逆市增长;资管业务以固收+为重点,持续优化产品体系和销售体系,手续费净收入保持快速增长;投行业务受市场环境影响有所波动,但债权融资业务山西省内份额稳固;权益自营压缩方向敞口,预计对整体业绩形成一定压力。公司近年来在经纪、投行、资管等主要业务领域已逐步探索并形成基于自身资源禀赋的差异化竞争力。

预计公司2024、2025年EPS分别为0.16元、0.18元,BVPS分别为5.04元、5.18元,按10月14日收盘价6.12元计算,对应P/B分别为1.21倍、1.18倍,维持“增持”的投资评级。

风险提示:1.固收市场波动导致公司业绩改善的程度不及预期;2.股价短期波动风险;3.资本市场改革的政策效果不及预期。

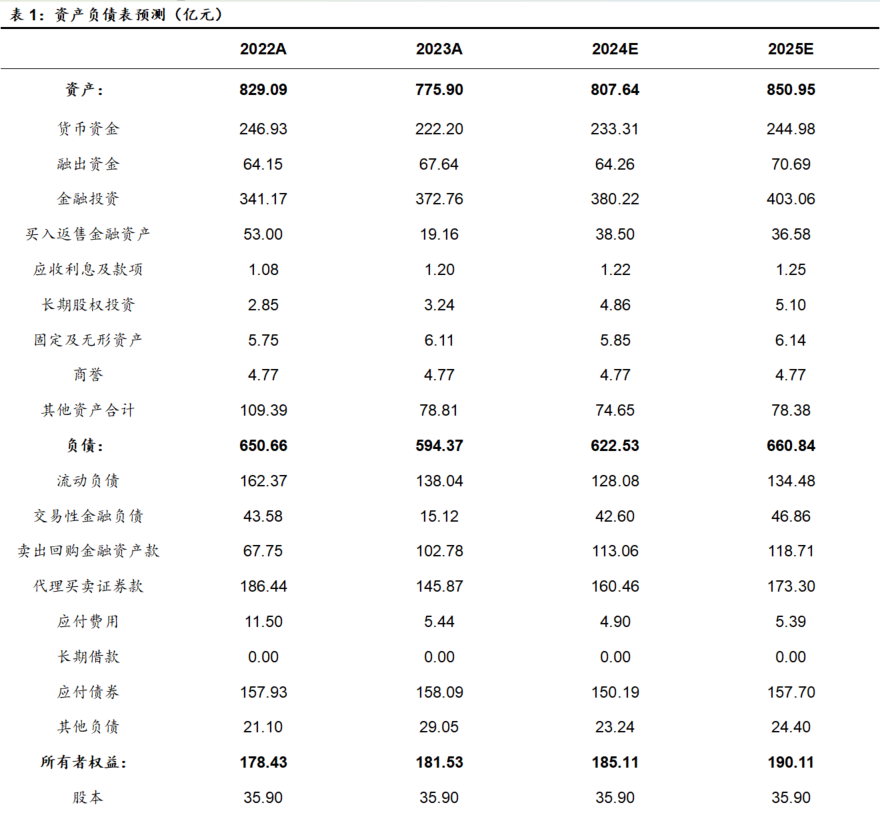

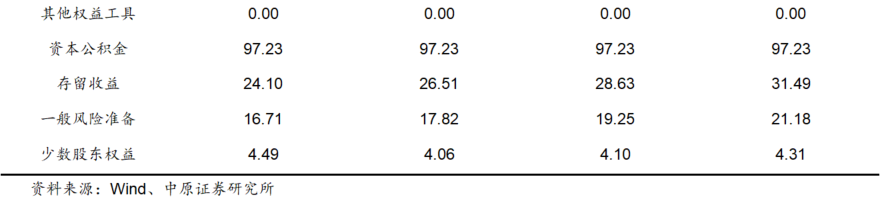

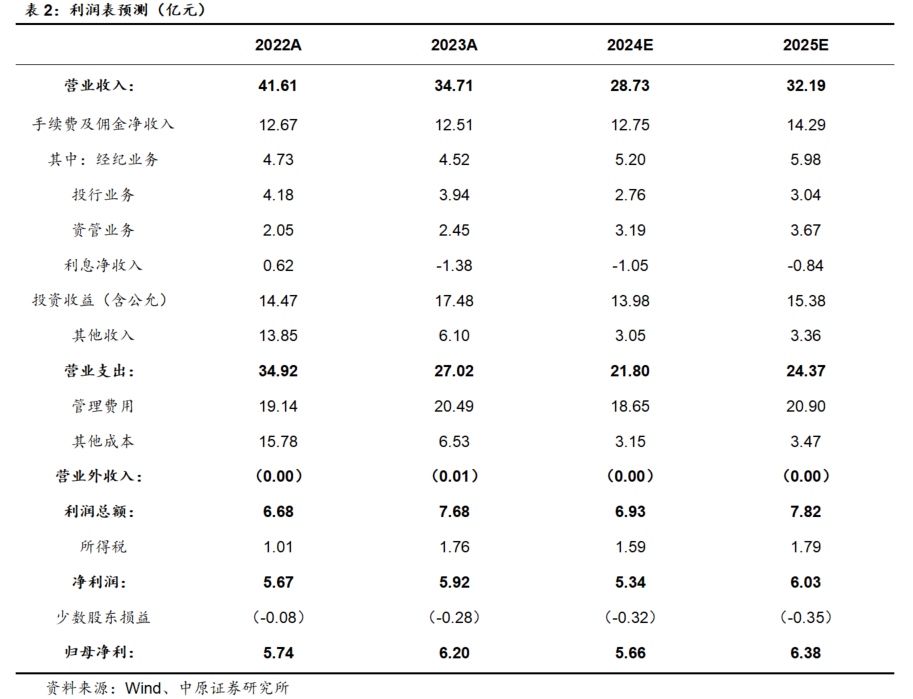

财务报表预测和估值数据汇总

证券分析师承诺:

本报告署名分析师具有中国证券业协会授予的证券分析师执业资格,本人任职符合监管机构相关合规要求。本人基于认真审慎的职业态度、专业严谨的研究方法与分析逻辑,独立、客观的制作本报告。本报告准确的反映了本人的研究观点,本人对报告内容和观点负责,保证报告信息来源合法合规。

重要声明: