老板电器等厨电老将上半年承压 集成灶新势力进入“阵痛期”

转自:贝壳财经

近期,厨电2024年上半年业绩出炉,传统厨电老将中,老板电器业绩承压,华帝股份稳中有升,万和电气增收不增利。此外,浙江美大、亿田智能、帅丰电器、火星人等集成灶新势力企业进入阵痛期,业绩大变脸。

整体家电行业进入了以产品迭代升级为主的慢增长周期,厨电集成化、一体化趋势不变,厨电企业仍要持续推进产品在清洁、智能等领域创新。在此背景下,产品创新力、服务能力依然是获得消费者认可的关键因素。

老板电器承压,万和电气增收不增利

奥维云网推总数据显示,品需厨电上半年累计零售额为111亿元,同比增长3.6%;累计零售量为333万台,同比增长2.3%。分品类看,洗碗机零售额同比增长4.6%,消毒柜零售额同比增长1.5%,嵌入式整体零售额同比增长2.2%。

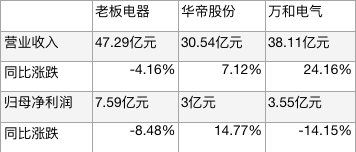

厨电企业上半年业绩对比。新京报贝壳财经记者制图。

厨电企业上半年业绩对比。新京报贝壳财经记者制图。传统厨电行业也在分化。老板电器上半年业绩双降,是近三年来,公司半年度营收首次下滑,归母净利润压力大于营收,但公司业绩规模仍是最大。华帝股份稳中有升,营收与净利润均有所增长。万和电气增收不增利,归母净利润下滑最大。

作为厨电龙头,老板电器主营业务面临压力。上半年,公司油烟机营收22.59亿元,同比下滑2.85%;毛利率50.79%,同比减少4.31%。燃气灶营收11.69亿元,同比下滑1.17%;毛利率53.00%,同比减少3.52%。

2024年上半年,老板电器5家主要子公司及对公司净利润影响达10%以上的参股公司中3家出现亏损。其中,北京老板电器销售有限公司净利润亏损487万元,上海老板电器销售有限公司净利润亏损1025万元,嵊州市金帝智能厨电有限公司净利润亏损1638万元,三家共计亏损3150万元。

光大证券分析师洪吉然提到,老板电器上半年大部分品类营收下降是因为国内房地产行业依然处于出清调整阶段,厨电行业受到市场竞争加剧等因素影响。电商渠道、工程渠道收入均有所下降,工程渠道下降主要受新房销售不振影响,毛利率小幅下滑,现金流承压。不过,老板电器在整体行业低迷的情况下有一定抗波动能力。

华帝股份上半年线下渠道实现营收15.85亿元,同比增长20.80%。下沉渠道营收5.74亿元,同比增长41.35%。公司旗下百得厨卫营收7.65亿元,同比增长8.69%。海外渠道实现营收3.79亿元,同比增长35.29%。

华西证券分析师陈玉卢认为,华帝股份上半年海外营收增长快于国内营收,线下营收好于线上营收。烟机灶具在行业大背景下实现逆势增长。计提资产减值损失及信用减值损失较去年同期大幅减少,综合影响下净利率表现优于毛利率。

“上半年万和电气生活热水业务毛利率同比大幅提升,套系化产品有望持续带动公司客单价及收入规模提升;厨房电器业务收入同比大幅增长主要系海外业务收入恢复增长所致。毛利率水平持续提升。”申银万国证券分析师刘正提到。

行业隐形大佬海尔智家厨电业务也增长乏力,公司上半年厨电业务全球收入202.75亿元,同比增长0.3%。全屋用水业务实现全球收入81.06亿元,同比增长6.6%。长虹美菱厨卫及小家电业务实现收入约7.45亿元,同比下降12.69%。

“在整体市场需求放缓的大环境下,2024年下半年家电市场仍将面临增长的压力,在各种不确定的因素面前,产品创新力、服务能力依然是获得消费者认可的关键因素。”奥维云网厨卫事业部总经理赵志伟表示。

集成灶新势力集体失速,厨电集成化、一体化趋势不变

作为曾经厨电最热门的品类,集成灶在2018年-2022年曾达到17.5%的复合增长率,领跑行业。但经历了爆发式增长后,2023年集成灶行业零售额首次出现负增长。

这一现象延续至2024年上半年,市场需求继续疲软,集成灶进入深度调整期。奥维云网推总数据显示,2024年上半年集成灶市场累计零售额101亿元,同比下滑18.2%;零售量114万台,同比下滑15.2%。

集成灶企业上半年业绩对比。新京报贝壳财经记者制图。

集成灶企业上半年业绩对比。新京报贝壳财经记者制图。上半年火星人、浙江美大、亿田智能、帅丰电器集成灶四小龙全部偃旗息鼓,四家企业营收下滑幅度达31%-49%,其中帅丰电器营收规模最小,降幅最大;火星人营收规模最大,降幅最小。

归母净利润方面,亿田智能降幅最大,规模最小,不足1800万元。浙江美大降幅最小,规模最大,接近9800万元。火星人、亿田智能净利率水平有待提升。

国盛证券分析师徐程颖表示,今年上半年,火星人受行业下行影响,各业务收入承压。盈利能力有所下滑,费用率波动较大。亿田智能主要受行业订单波动及市场需求不足影响。销售费率变动主要系公司市场推广费用减少所致,财务费率变动主要系可转债利息费用增加所致。

上半年,老板电器蒸烤一体机营收2.82亿元,同比下滑11.24%;集成灶营收1.83亿元,同比下滑10.68%。华帝股份蒸烤一体机营收3427万元,同比下滑1.95%;集成灶营收4200万元,同比下滑5.98%;集成烹饪中心营收1536万元,同比下滑17.93%。

赵志伟表示,2024年上半年,受到市场环境的影响,我国集成厨电市场表现不尽如人意。作为贵价产品,集成品类市场集体收紧,集成灶、集成洗碗机均出现不同程度下滑,价格内卷也未能改变自身低迷的市场环境。

“究其原因,除了产品款式升级红利消失、房地产市场低迷外,作为单价较高的产品,消费降级对集成灶市场也产生较大冲击。这也体现在款式和价格的走势上。”赵志伟介绍,从款式结构上看,线上基础款产品回暖。以消毒柜款为代表的低价基础款产品在份额上有所回暖。

近年来,家电品牌纷纷发力集成灶,不断冲击现有品牌格局。伴随着“集成”热度的逐步升高,厨电品牌也纷纷入局。今年上半年方太、华凌、创维等厨电品牌实现同比正增长。越来越多的玩家发力也预示着市场竞争进一步加剧。

随着市场持续遇冷和更多玩家入局,对于集成灶企业而言,寻找新的增长极刻不容缓。赵志伟提到,一方面继续布局多元渠道,如抖音等新兴渠道:多家厨电品牌在2024年上半年抖音渠道的销售额同比正增长。另一方面寻找新品类机会:美大、亿田、帅丰等布局橱柜、全屋定制及集成烹饪中心等赛道。

“虽然上半年集成市场整体表现不尽如人意,但是集成依然是通往品质厨房的重要一步。用户对厨房的改造依然倾向于集成化、一体化。企业需要持续推进产品在清洁、智能等领域的创新,大胆布局新渠道、新赛道,集成行业依然未来可期。”赵志伟认为。

新京报贝壳财经记者 陈维城

编辑 陈莉

校对 杨许丽