光正眼科去年亏损近三亿,两次转型却连亏十年

界面新闻实习记者 唐卓雅

界面新闻编辑 谢欣

4月26日晚间,光正眼科发布2022年年度报告,报告期内营收为7.67亿元,同比减少26.52%;归母净利润由盈转亏,亏损7821.76万元,同比下降311.82%;扣非净亏损2.91亿元,同比暴跌312.33%。

光正眼科在2022年年报业绩预告中曾对利润大幅下滑作出两点解释,一是受到疫情影响,部分医院收入有所下降,导致利润有所降低;二是对部分股权收购产生的商誉计提了减值准备。

此外,光正眼科的2023年一季度报告在4月27日公布,虽未实现逆风翻盘,但报告期内营收及亏损状况较去年同期均有所改善,营收达2.16亿元,同比增加16.23%;扣非净亏损为833.64万元,较去年同期的净亏损3602.68万元同比减亏76.86%。

就业绩连年亏损、未来发展等问题,界面新闻致电光正眼科,截至发稿无人接听。

溢价收购新视界遭大幅计提商誉减值

与何氏眼科、普瑞眼科利润下滑的原因有所不同,导致光正眼科利润暴跌的原因除了部分医院利润下降影响总体收益之外,最重要的因素是光正眼科对部分股权收购产生的商誉计提了减值准备,计提商誉减值损失高达1.39亿元。

4月27日,光正眼科公布2022年度计提资产减值准备及核销资产的公告。

公告指出,经过对光正眼科及下属控股公司2022年末应收账款、其他应收款、合同资产、存货、固定资产、在建工程、无形资产、商誉等进行全面清查和资产减值测试后,光正眼科拟计提应收账款信用减值损失992.38万元,转回1074.67万元,核销0元;拟计提其他应收款信用减值损失147.72万元,转回184.74万元;拟计提存货减值损失28.68万元,转回141.51万元;拟计提商誉减值准备1.39亿元。

在此之前,光正眼科分别在2022年11月、12月收到深圳证券交易所关注函、新疆证监局警示函,共同原因是商誉减值计提不准确。

警示函指出,光正眼科2020年末、2021年末对合并新视界眼科形成的商誉进行减值测试时,包含商誉的资产组组合的账面价值计算有误,且2021年末测算的资产组组合可回收金额不准确,导致商誉减值计提不准确。

2022年10月29日,光正眼科披露了《关于前期会计差错更正的公告》和更正后的《2020 年年度报告》《2021年年度报告》,其中2021年度对新视界眼科相关商誉计提减值574.14万元,2021年度归属于母公司股东的净利润由4266.87万元调减为3692.72万元

而光正眼科计提资产减值需要从五年前的一场收购说起。2018年,光正眼科(前称为“光正集团”)以支付现金的方式,收购新视界眼科51%的股权,交易对价6亿元。2020年3月,光正眼科以同样的支付方式,收购新视界眼科49%股权,交易对价7.41亿元。该交易构成重大资产重组。

斥资13.41亿元后,新视界眼科成为了光正眼科的全资子公司。不过,高溢价收购新视界眼科形成的大额商誉也为光正眼科后续计提减值埋下隐患。2022年度计提的1.39亿元商誉减值就是当初埋下的。

然而,2021年,仅仅在完成收购的一年后,光正眼科与新视界眼科对簿公堂,原因是新视界眼科未能完成业绩承诺。

在收购51%的股权的时候,新视界眼科对光正眼科作出业绩承诺,标的公司2018年度、2019年度、2020年度的净利润(承诺净利润均为经审计的扣非归母净利润)分别不低于1.15亿元、1.3225亿元、1.5209亿元。收购剩余的49%股权时的业绩承诺未发生改变。

2021年9月27日,光正眼科发布公告称,本次诉讼的主要诉讼请求为按照公司重大资产重组期间签订的相关《业绩补偿协议》,业绩补偿方向光正眼科支付的收购标的公司51%股份的业绩补偿款1.49亿元;业绩补偿方向光正眼科支付的收购标的公司49%股份的业绩补偿款2.35亿元。累计总额约3.85亿元。

而后,林春光、上海新视界实业有限公司、上海聂弘信息咨询合伙企业(有限合伙)、上海春弘企业管理合伙企业(有限合伙)针对公司重大资产重组业绩补偿事宜提请的股权转让纠纷相关诉讼提起反诉。

2022年9月公布最新进展,光正眼科的全部诉求被驳回,林春光等方反诉的近3.13亿元股权支付款及利息损失和诉讼费用的诉求,最后法院只支持了1亿元,其他请求都被驳回。

相当于,光正眼科不仅一分钱没有要回,还要承担本次诉讼229.38万元的费用。不过,光正眼科减少支付的股权转让款2.12亿元转化为了本期收益。

两次转型,连亏不止

钢材、天然气、眼科医疗,光正眼科两次跨界转型,但至今仍未摆脱亏损魔咒。

光正眼科最早以钢材起家,2010年12月,当时尚名为光正钢构的光正眼科成功上市。上市后的两年,光正眼科的业绩仍保持稳步增长的节奏。2011年、2012年的营收分别为4.26亿元、4.66亿元;归母扣非净利润分别为1921.59万元、1870.89万元。

但到了2013年,光正眼科的营收仍在增长,达5.05亿元,但是利润却陷入了泥沼,扣非净利润第一次由盈转亏,亏损1842.26万元,同比暴跌198.47%。

当时的光正眼科将利润暴跌的原因归结为财务费用大幅增加及光正钢机、光正重工处于市场培育阶段。

为了抵抗单一行业市场波动的风险,光正眼科在2013年已经开始了转型之路,第一次转型的方向瞄准了天然气。2013年,光正眼科通过收购和增资的方式控股庆源管输,而后通过庆源管输布局天然气市场。

到了2015年,光正眼科的天然气业务营收已经略高于钢结构的营收,成为光正眼科的主营业务,天然气和钢结构的营收分别为2.43亿元、2.97亿元。这年,光正眼科仍处于亏损泥沼,但是亏损情况较上年有所改善,归母净利润转亏为盈,达649.73万元,扣非净亏损1899.53万元,同比增长80.84%。

时间线拉长,2016年、2017年天然气业务的营收分别为2.82亿元、3.12亿元,略有增幅,毛利率却从2015年的56.66%一路滑到2017年的29.81%。

光正眼科未能在天然气市场讲出好故事,2018年又转向了被称为“金眼科”眼科医疗,于是展开了一场跨界收购,分两次拿下新视界眼科。

2018年,大健康业务已经成为光正眼科的主营业务,营收达4.5亿元,占总营收的38.30%。天然气和钢结构业务则不断缩减,到了2022年,天然气、钢结构业务营收分别占总营收的8.3%、18.45%,大健康业务营收则占到73.25%。

但很明显,这次收购也没有帮光正眼科走出亏损泥沼。虽然2019年、2020年的亏损情况略有好转,扣非净亏损分别为2343万元、1384万元,但仍未转亏为盈,2021年又“一夜回到解放前”,亏损7059万,与2018年的7949万相当。

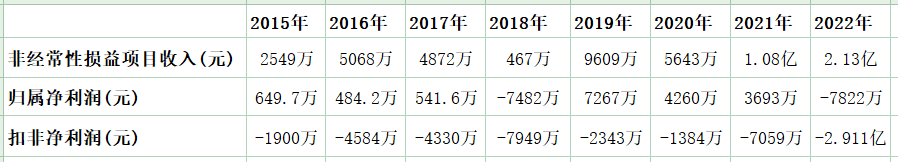

纵观光正眼科的亏损史,很容易发现光正眼科的扣非净利润常年亏损,但归母净利润却时常能够保持在盈利的水平线上,而非经常性损益项目的收入与这两者的关系密切。非经常性损益项目的收入正巧可以弥补亏损,从而使归母净利润看起来仍在盈利线上。