【华安证券·电网设备】金杯电工(002533):扁电磁线全球领先者,电网升级与新能源转型双轮驱动

主要

观点

积极收购兼并,确立线缆行业领先地位

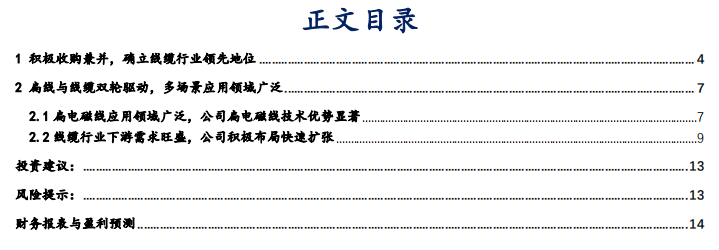

2023 年公司多举措推动经营质量提升,包括集中采购原材料增强议价能力、拓展线上销售平台降低成本、通过期货套保或供应商锁价降低风险等。2023 年电磁线产业营业收入突破 50 亿元,同比增长 27.20%,经营业绩再创历史新高;电缆产业中心营业收入首次突破 100 亿元,同比增长 13.04%。公司 2023 年实现归母净利润 5.22 亿元,同比+41.06%;销售毛利率达到 11.3%,同比-0.25pct;销售净利率为 3.9%,同比+0.7pct。公司盈利能力提升主要得益于国家先进制造业税收优惠政策,2023Q4 公司电磁线及电缆业务实现增值税加计抵减 5%,净利润增厚 0.65 亿元。

扁电磁线应用领域广泛,公司扁电磁线技术优势显著

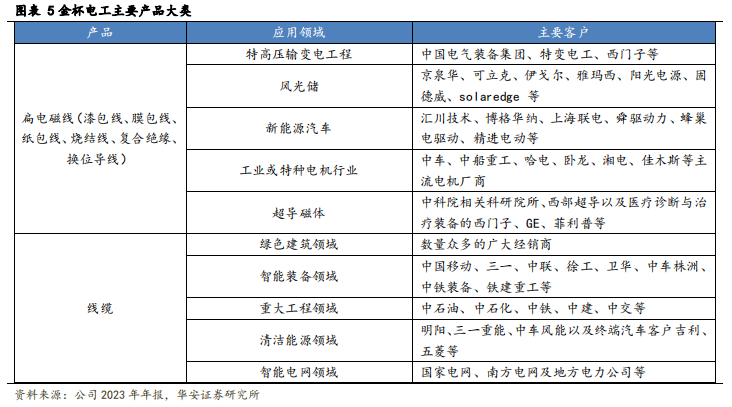

公司扁电磁线技术优势显著,客户涵盖各领域头部厂商。技术方面,公司深耕扁电磁线行业 20 余年,积淀了雄厚的生产制造和工艺技术经验,现有湘潭、无锡两大产销基地,年产销规模和综合实力位于细分行业头部,多项产品和技术处于国内唯一、国际领先地位。客户方面,公司与众多下游头部客户建立了深度合作,特高压领域客户主要有中国电气装备集团、特变电工、西门子等;新能源汽车行业的主要客户及终端车企包括汇川技术、博格华纳、上海联电、舜驱动力、蜂巢电驱动、精进电动等,配套车企包括理想、广汽、上汽、一汽、大众、长城、奇瑞、吉利、长安、东风、合众、本田、现代、日产、捷豹、克莱斯勒、戴姆勒等。

线缆行业下游需求旺盛,公司积极布局快速扩张

公司生产基地布局广泛,为线缆领先企业。公司专注和深耕线缆行业 70 余年,通过不断的兼并整合,以长沙、衡阳、武汉、成都、南昌五大线缆生产基地为核心并不断向周边拓展,目前已拥有湖南“金杯”、湖北 “飞鹤”、四川“塔牌”、江西“赣昌”四大区域影响力大、底蕴深厚、经销渠道成熟的线缆品牌,现已成为全国线缆行业优势企业、中西南部地区线缆领先企业。

电网投资不及预期;原材料价格大幅波动;海外业务拓展不及预期。

1

积极收购兼并,确立线缆行业领先地位

金杯电工前身湖南湘能电线电缆有限责任公司于 1999 年成立,2000 年收购“长沙恒源电缆厂”,并吸收湖南湘能工程贸易有限公司和湖南省送变电建设公司的投资,组建湖南湘能线缆有限公司,2004 年收购原衡阳电缆厂,成立湖南湘能金杯电缆有限公司,2010 年金杯电工于深交所上市,2011 年公司与湘电集团合资在湘潭组建湖南新新电缆有限公司,2013 年与成都三电电缆厂组建成都三电电缆有限公司,将知名线缆品牌“塔牌”纳入公司电缆体系,2019 年公司收购湖北省线缆行业领先企业武汉二线,将“飞鹤”品牌纳入旗下,2020 年公司收购中国线缆行业百强企业无锡统力电工 67%股权,将“统力”纳入旗下,2022 年公司与江西南缆集团共同出资设立江西金杯赣昌电缆有限公司,将“赣昌”品牌纳入旗下。

金杯电工是属于申万行业“电力设备-电网设备-线缆部件及其他”类别的上市公司,下辖 21 家全资及控股子公司、孙公司,4 家参股公司。公司现拥有长沙、衡阳、湘潭、成都、武汉、无锡、南昌七大产业基地,拥有 “金杯”、“塔牌”、“飞鹤”、“赣昌”、“统力”五大区域性领导品牌。公司主导产品涵盖电力电缆、架空裸导线及架空绝缘电缆、电气装备用电线电缆、绕组线、特种电缆等,产品广泛应用于新能源、输配电、建筑工程、国防军工、工业配套、轨道交通、汽车等领域。

2023 年公司整体实现了规模和业绩双增长。 2023 年公司实现营收 152.9 亿元,同比+15.8%,其中 Q4 实现营收 43.1 亿元,同比+19.7%,环比+3.1%;实现归母净利润 5.2 亿元,同比+41.4%,其中 Q4 实现归母净利润 1.6 亿元,同比+54.1%,环比+33.9%。2023 年公司电线电缆产品实现营收 101 亿元,同比+13%,主要系公司电力市场业务的拓展以及大客户的开发;电磁线产品实现营收 50.2 亿元,同比+27.2%,主要系特高压变压器、新能源电机用扁电磁线需求旺盛。受益在手订单持续释放,公司2024Q1实现营收 35.2 亿元,同比+19%,实现归母净利润 1.3 亿元,同比+16.6%。

2023 年公司多举措推动经营质量提升,包括集中采购原材料增强议价能力、拓展线上销售平台降低成本、通过期货套保或供应商锁价降低风险等。2023 年电磁线产业营业收入突破 50 亿元,同比增长 27.20%,经营业绩再创历史新高;电缆产业中心营业收入首次突破 100 亿元,同比增长 13.04%。公司 2023 年实现归母净利润 5.22 亿元,同比+41.06%;销售毛利率达到 11.3%,同比-0.25pct;销售净利率为 3.9%,同比+0.7pct。公司盈利能力提升主要得益于国家先进制造业税收优惠政策,2023Q4 公司电磁线及电缆业务实现增值税加计抵减 5%,净利润增厚 0.65 亿元。

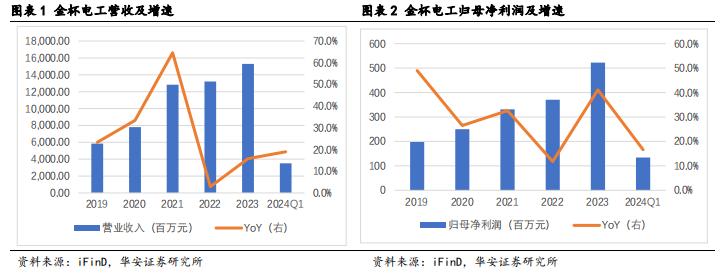

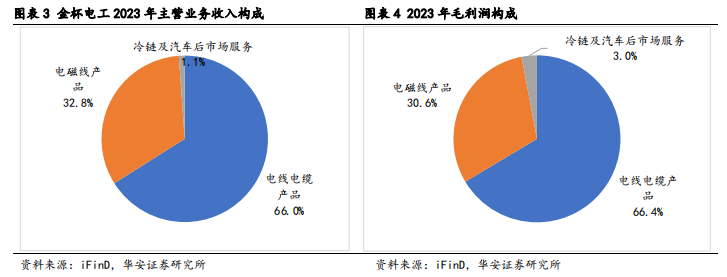

电线电缆以及电磁线产品是公司收入和利润的主要来源。2023 年公司主营收入主要由电线电缆、电磁线、冷链及汽车后市场服务三部分构成,占比分别为 66%、32.8%、1.1%。三部分业务占 2023 年毛利润比例分别为 66.4%、30.6%、3.0%。

公司主营业务为电磁线产品、电线电缆产品、冷链及汽车后市场服务,其中电磁线以及电线电缆为公司主要产品。电磁线产品方面,公司拥有漆包、换位、绕包、线圈加工等生产作业单元,扁电磁线产品主要有漆包线、膜包线、纸包线、烧结线、复合绝缘、换位导线等,广泛应用于特高压输变电工程、新能源汽车、风光储、轨道交通装备、工业电机、特种电机、军工核电、超导磁体等领域。电线电缆产品方面,公司拥有“金杯”、“飞鹤”、“塔牌”、“赣昌”四大底蕴深厚、经销渠道成熟的线缆品牌,产品广泛应用于智能电网、工业装备配套、轨道交通(高铁、地铁、磁悬浮)、民生及新能源汽车(车内高压线缆、充电桩)、风光储、安防、核电等有特殊要求的领域,以及各类建筑、家庭装修、公建装修及各类安防控制、电气设备连接、控制等基础领域。

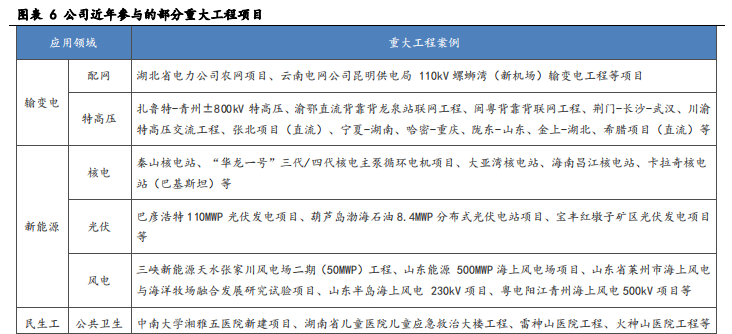

公司始终坚持以技术促发展,在不同领域提供大量优质解决方案。公司坚持走“产学研一体化”道路,曾获得如国家火炬计划产业化示范项目、湖南省科学技术进步奖、湖南专利奖等等重要奖项,其产品广泛应用于新能源、输配电、建筑工程、国防军工、工业配套、轨道交通、汽车等领域。作为“电能绿色传输解决方案服务商”,多年来公司为国家智慧能源系统、特高压电网、高铁和城市轨道交通、“北煤南运”战略大通道、风力发电、核电建设、汽车产业和工程机械、清洁能源工程和政府重大工程项目提供了大量稳定、可靠的优质产品和系统的解决方案。

2

扁线与线缆双轮驱动,多场景应用领域广泛

2.1 扁电磁线应用领域广泛,公司扁电磁线技术优势显著

电磁线是多种电力产品的重要构件,应用领域广泛。电磁线又称绕组线,是电力设备、工业电机、家用电器、汽车电机、电动工具、仪器仪表等产品的重要构件。随着“双碳”目标一系列利好政策的推动,清洁能源、新能源汽车、输变电等电磁线的下游应用领域成为新的发展方向,为电磁线的产业升级带来新机遇。电磁线根据导体形状分为圆线、扁线以及异型线,扁线成为契合未来发展方向的电机以及变压器重要原材料。

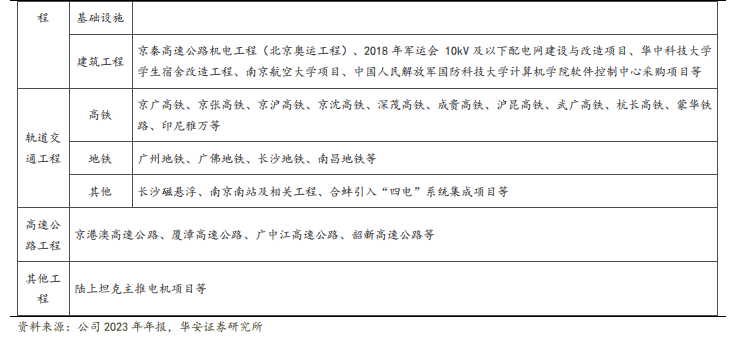

扁线电机优势明显,是未来电机行业发展的必然趋势。扁线电机是指定子绕组采用矩形扁铜线的电机,相比于圆线电机,扁线进一步提升了电机效率,具有以下优势:(1)体积小,功率高。相同功率,体积更小,重量减小约 11%;相同空间下,扁线电机可达 70%的槽满率,填充的铜可以增加 20-30%,产生更强的磁场强度,增加功率。(2)温度性能更好。内部空隙变少,扁线间的接触面积提升,绕组和铁心槽之间接触更好,热传导散热更好,提升电机性能。(3)减少铜耗。扁线电机通过提高铜满率,能够减少 40%的铜耗,降低电机损耗。(4)效率高。电机的平均效率将提升 1%-2%,全速效率提升 2-3%,扁线电机在中低转速的高效区域要大于圆线电机。

新能源汽车带动扁线电机快速发展。驱动电机系统是新能源汽车行驶中的主要执行结构,其驱动特性决定了汽车行驶的主要性能指标。电机作为驱动电机系统的核心部件,汽车行驶时从电系统吸收电功率,向机械系统输出机械功率,实现电能向机械能的转换,是提供新能源汽车动力的主要来源。受益于扁线电机体积小、功率高、散热快、效率高等优势,扁线电机代替圆线电机成为新能源汽车电驱系统的核心部件。并且随着新能源汽车产业的快速发展,市场对高性能、高效率的电机需求越来越大。工信部和发改委也提出规划,要在2025年实现乘用车功率度大于4kW/kg,政策和需求进一步推动了对扁线电机的追求。

特高压变压器用电磁线多为扁线,于特高压建设中充分受益。为解决我国能源分布极为不均的问题:80%以上的能源资源分布在西北部,而 70%以上的电力消费集中在东部和中部,我国特高压工程开始快速建设。特高压线路传输距离超过 3000 公里,具有输送容量大、距离远、效率高和耗损低的特点,变压器作为特高压输电中电压转换的关键设备,其核心部件电磁线对特高压线路的稳定运输发挥着极为重要的作用。由于扁线具有更优良的散热效果、转换效率以及功率密度,且相比圆线能够大幅减小变压器体积,能够有效缩减变电站的建设成本和占地面积,扁线技术更广泛应用于高电压等级电网运输线路变压器中。

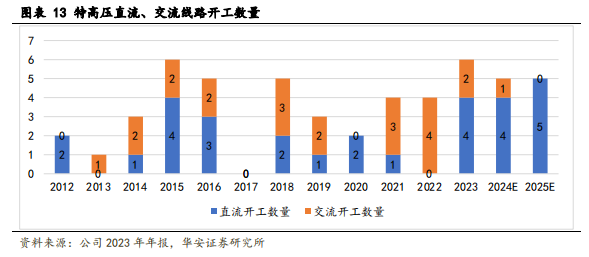

特高压输电建设加速,带动特高压变压器用电磁线高景气发展。随着新能源发电规模快速扩张,我国特高压建设迎来新的发展机遇。“十四五”期间国家电网规划新建特高压线路“24 交 14 直”,涉及线路长 3 万余公里,总投资共计 3,800 亿元,相较十三五结束时“14 交 12 直”,线路数量大幅度提升,特高压线路的利好政策推动以及快速发展为特高压变压器用电磁线带来了较大发展空间。

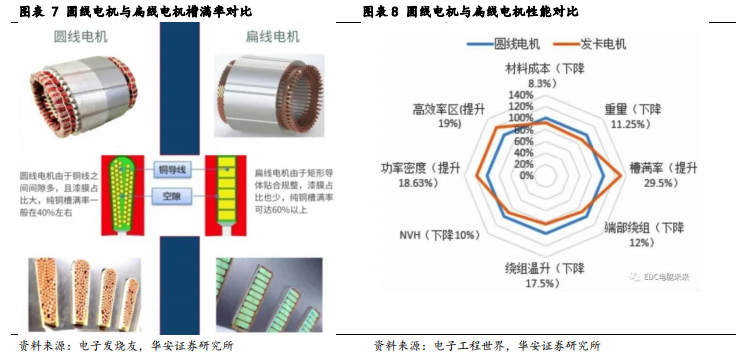

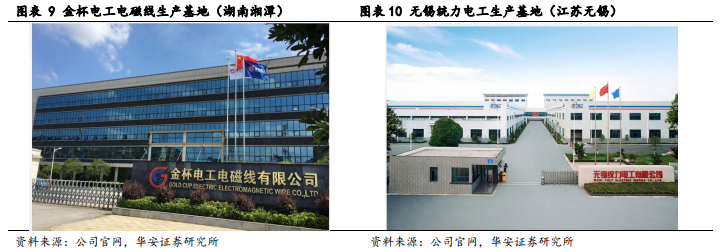

公司扁电磁线技术优势显著,客户涵盖各领域头部厂商。技术方面,公司深耕扁电磁线行业 20 余年,积淀了雄厚的生产制造和工艺技术经验,现有湘潭、无锡两大产销基地,年产销规模和综合实力位于细分行业头部,多项产品和技术处于国内唯一、国际领先地位。客户方面,公司与众多下游头部客户建立了深度合作,特高压领域客户主要有中国电气装备集团、特变电工、西门子等;新能源汽车行业的主要客户及终端车企包括汇川技术、博格华纳、上海联电、舜驱动力、蜂巢电驱动、精进电动等,配套车企包括理想、广汽、上汽、一汽、大众、长城、奇瑞、吉利、长安、东风、合众、本田、现代、日产、捷豹、克莱斯勒、戴姆勒等。

2.2 线缆行业下游需求旺盛,公司积极布局快速扩张

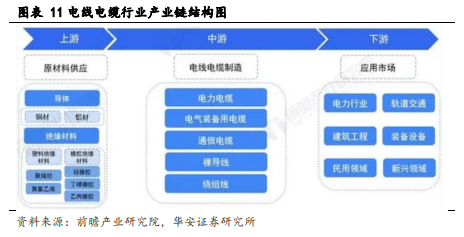

电线电缆是国内仅次于汽车的第二大制造业,下游应用空间广泛。电线电缆是用以传输电(磁)能、信息和实现电磁能转换以及制造各种电机、电器、仪器仪表等不可缺少的线材产品。线缆行业上游原材料中,电线的主要结构为“导体+绝缘”,电缆的主要结构为“导体+绝缘+护套”;导体由铜、铝或其合金制成绝缘和护套由橡胶、聚乙烯、聚氯乙烯等材料制成,其上游原材料价格的波动对线缆生产成本具有较大影响。电线电缆中游按用途分为电力电缆、电气装备用电线电缆、裸导线、通信电缆和绕组线五大类。下游应用范围十分广泛,包括电力、轨道交通、工程机械、建筑、通信、石油化工、新能源汽车、风电光伏、国防军工和核电等行业,为线缆行业提供稳定的需求。

电线电缆行业由于其基础性和配套属性,决定了其发展受宏观经济和下游具体行业发展影响较大。在“碳达峰”、“碳中和”目标指引下,用电逐渐智能化、环保化发展,线缆行业涌现出许多新的市场应用和需求,为电线电缆行业长远持续发展提供了新的契机。

1)风光电等新能源行业的高速发展将带动电缆需求持续增长。我国出台了多项政策鼓励风光电行业的发展,其中 2024 年 3 月国家能源局发布《2024 年能源工作指导意见》中指出,非化石能源发电装机占比提高到 55%左右,风电、太阳能发电量占全国发电量的比重达到 17%以上,在国家政策和市场需求的驱动下,风能、光伏等新能源用电缆领域将会持续发展。

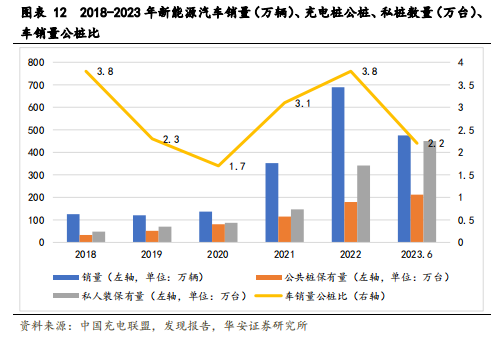

2)新能源汽车渗透率的提升将带动充电桩需求的增加。在政策与新能源汽车需求的推动下,自 2018 至 2023 年 6 月,中国新能源车与公桩比从 3.8 下降到 2.2,新能源汽车与充电桩缺口逐年减小,但公桩需求量依旧存在较大缺口,且市场上私桩数量显著高于公桩数量,公共充电桩市场空间广阔,推动电线电缆需求的进一步增加。

3)电力需求及电网投资带动线缆行业稳步增长。《南方电网“十四五”电网发展规划》中提到,“十四五”期间,南方电网建设将规划投资约 6,700 亿元,以加快数字电网建设和现代化电网进程,推动以新能源为主体的新型电力系统构建,相比于“十三五”期间,其计划投资额增加了 33%,主要应用于数字电网、特高压建设、储能电站以及配网领域,带动线缆行业稳步增长。“十四五”期间国家电网特高压规划的“24 交 14 直”线路,目前仅开工“9 交 5 直”,由于 “十四五”规划线路不能晚于 2024 年开工,因此“十四五”后半程特高压建设有望加快,推进线缆需求的增加。

4)欧美电网老化,供应缺口扩大,我国线缆出口有望加速。美国方面,美国高压电网拥有超过 3500 个变电站,AEP 预计在未来十年内,30%的现有输电导线的预期寿命将达到或超过 70 年。欧洲方面,据德勤预计,2030 年欧洲现有电网中将有 40-55%的低压线路年限将大于 40 年。为提升电网的可靠性,欧美各国提出了一系列政策方针去推动电网改造升级,我国线缆有望加速出口。

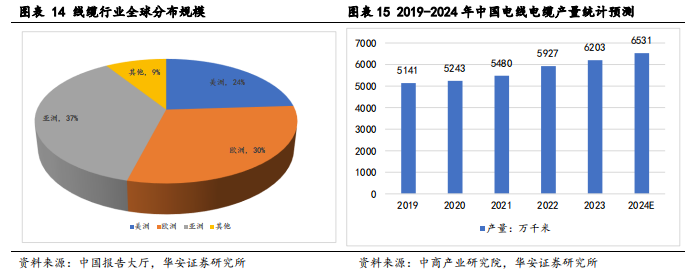

线缆行业逐渐向亚洲国家偏移,我国线缆产量逐年上升。从线缆行业全球分布规模来看,全球电线电缆传统制造国家主要集中在欧洲的德国、法国、意大利、西班牙等、北美以及日本、韩国等。近年来,随着亚洲新兴国家增长,电线电缆的生产重心向亚洲转移,带动了中国、越南、菲律宾和中东地区的埃及等国家电线电缆产业的快速发展。中国线缆产量逐年增加,未来,随着可再生能源的发展和智能电网的建设,电线电缆需求将不断增长。据中商产业研究院预测,2024 年我国电线电缆产量有望达 6531 万千米。

公司生产基地布局广泛,为线缆领先企业。公司专注和深耕线缆行业 70 余年,通过不断的兼并整合,以长沙、衡阳、武汉、成都、南昌五大线缆生产基地为核心并不断向周边拓展,目前已拥有湖南“金杯”、湖北“飞鹤”、四川“塔牌”、江西“赣昌”四大区域影响力大、底蕴深厚、经销渠道成熟的线缆品牌,现已成为全国线缆行业优势企业、中西南部地区线缆领先企业。

公司加大新兴工业应用领域线缆的资质储备,突破线缆行业壁垒。(1)资质与认证壁垒。为进军新能源市场与出口配套市场进一步夯实基础,公司正在或已经取得了 TUV 机构 CE 认证、德凯及 CQC 充电桩电缆认证、交/直流充电桩系列认证、储能电缆 UL3817 认证、德标工业控制电缆 CE 认证等。(2)品牌沉淀与客户资源壁垒。公司拥有四大区域影响力大、底蕴深厚、经销渠道成熟的线缆品牌,在众多领域积淀了稳定的客户,如中石油、中石化、国家电网等。(3)技术与工艺壁垒。公司拥有湖南省内唯一一家从事全系列电线电缆技术研究与开发的省级工程技术研究中心在内的九大研发平台,与国防科大合作的“倍容量碳纤维复合材料芯铝绞线”被列入国家“863”计划,与中南大学合作开发的“高强高导耐热铝合金及导线制备”项目被列入国家重点新产品、省市级重大专项,公司开发的额定电压 6kV 到 35kV 复合型阻水电力电缆列入《2021 年度湖南省工业和信息化重点新产品推荐目录拟入选产品名单》

金杯电工作为电气设备制造的领先企业,凭借其在电线电缆领域的深厚技术积累和市场领导地位,以及在新能源汽车高压电缆领域的战略拓展,展现出明显的增长潜力。在全球能源转型和智能电网快速发展的背景下,公司预计将持续受益。我们预计 24/25/26 归母净利润分别为 6.63/7.44/8.65 亿元,对应 PE 分别为 11/9/8 倍。首次覆盖,给予公司“买入”评级。

电网投资不及预期;原材料价格大幅波动;海外业务拓展不及预期。

本报告摘自华安证券2024年7月31日已发布的《【华安证券·电网设备】金杯电工(002533):扁电磁线全球领先者,电网升级与新能源转型双轮驱动》具体分析内容请详见报告。若因对报告的摘编等产生歧义,应以报告发布当日的完整内容为准

分析师:张志邦 执业证书号:S0010523120004