热衷理财而非聚焦主业,是洽洽食品无法完成百亿营收目标的原因?

近两年来,受原材料价格、以及销售渠道等多方面影响,洽洽食品经营承压,利润下滑,公司更应该把主要精力放在如何提升主营业务业绩而不是理财上。虽然定下了百亿营收的远大理想目标,但是公司核心业务增长缓慢,何时才能实现百亿营收,迈向新的发展阶段,目前洽洽食品仍有很多难题未解。

文 | 何乐

来源 | 经理人融媒体中心

近日,在投资者互动问答平台上,有投资者质疑洽洽食品(002557.SZ)的百亿目标战略,“公司2020年谈到未来2-3年实现双百目标,到2023年5月12日股东会又谈未来2-3年实现双百目标,”其表示洽洽食品战略目标制定如此随意,如何让投资人对公司发展有信心?对此,洽洽食品董秘回复表示,“公司的战略目标是公司在综合外部环境以及自身经营情况基础上制定的。”

投资者对洽洽食品的百亿目标战略产生质疑,其原因是洽洽食品在2020年曾提出要在2023年整体实现含税销售收入100亿元。然而,2023年上半年,洽洽食品的中报业绩并不理想,财报显示,上半年公司实现营业收入26.86亿元,同比仅微增0.28%,归母净利润为2.67亿元,同比下滑23.80%。

产、销量双双下滑

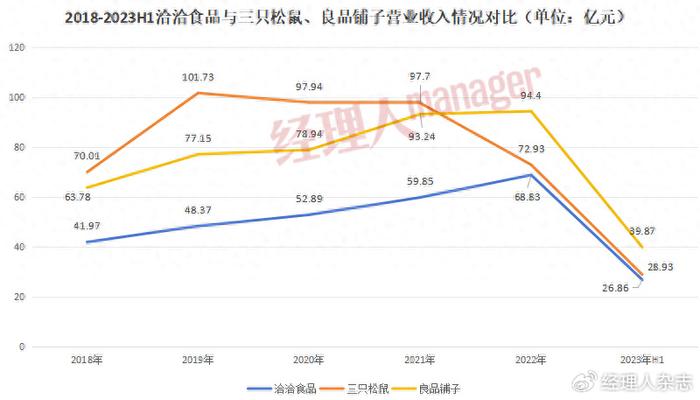

根据近三年的业绩和增速来看,2020年-2022年,洽洽食品营业收入分别为52.89亿元、59.85亿元、68.83亿元,同比增长率分别为9.35%、13.15%、15.01%。由此可见,洽洽想要在2023年实现百亿营收,恐难以实现。

值得关注的是,2020年-2022年,与营业收入同比增速稳增长相反的是,公司归母净利润的增速却持续下滑,分别为30.73%、15.35%、5.10%,到了2023年上半年,归母净利润增速已经出现负增长。

2023年上半年,洽洽食品营业收入为26.86亿元,同比仅微增0.28%,归母净利润为2.67亿元,同比下滑23.80%。分季度来看,今年一季度,洽洽食品营业收入和归母净利润都双双下滑,前者同比下降6.73%至13.36亿元,后者同比下滑14.35%至1.78亿元。二季度,营业收入和一季度基本持平,但归母净利润环比下降49.44%至8954.12万元,较去年同期下降37.49%,可见上半年的经营情况不太乐观。

对于业绩的变化,洽洽食品在财报中解释由于2023年上半年春节跨期以及公司节前坚果礼盒备货较谨慎、葵花子原料成本上涨等原因的影响,公司营业收入稳中略增,净利润同比下降。

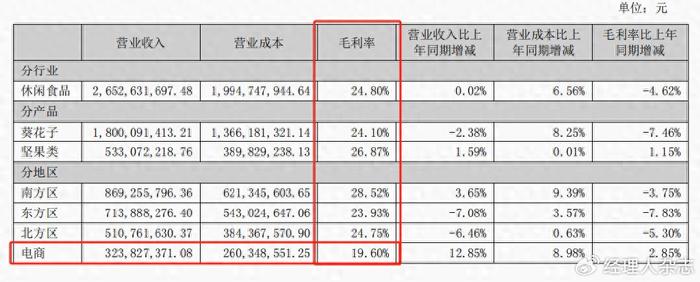

分产品来看,报告期内,洽洽食品葵花子产品贡献了67.02%的主营业务收入,为18亿元,同比下降2.38%,但对应营业成本却上涨8.25%至13.66亿元,对应毛利率下降7.46个百分点至24.1%。坚果类产品实现营收5.33亿元,占主营业务收入比重为19.85%,业务收入较去年同期微增1.59%。在毛利率上,坚果类的毛利率为26.87%,比葵花子高出2.77个百分点。

早期洽洽食品以葵花子单品为主要收入来源,2017年左右,洽洽食品开始布局坚果类产品,2018年至2022年,洽洽食品坚果品类营收占比分别为11.97%、17.06%、17.96%、22.83%、23.58%。不难看出,洽洽食品坚果品类的营收对公司营收贡献在近几年来逐渐放缓,可见坚果品类的培养并不易。而且在沃隆坚果、三只松鼠、良品铺子等休闲零食企业的竞争下,洽洽食品坚果品类的拓展愈发艰难。

今年上半年,洽洽食品的休闲食品销售量为9.42万吨,同比减少4.69%,生产量下降5.6%至9.05万吨,库存量减少3%至0.23万吨。产销量双双下滑,规模收缩,洽洽食品的经营面临困境。

电商渠道销售难提高

目前,洽洽食品不仅面临着主力产品葵花子销售收入下滑,坚果品类增长乏力的现状,在销售渠道上,由于洽洽食品长期依赖线下销售,导致如今在线上电商渠道的布局,较为弱势。

报告期内,公司电商渠道的业务收入仅为3.24亿元,占营业收入比重为12.06%,较去年同期的2.87亿元增长了12.85%。而且,电商渠道的毛利率仅有19.60%,不及线下渠道的毛利率。

洽洽食品成立于2001年,是休闲零食品类的“元老”。同行中的三只松鼠成立于2012年,良品铺子成立于2010年,在休闲零食市场的竞争上,洽洽食品具有先发优势。然而,随着电商的发展,消费者的消费习惯逐渐转向线上平台,加上新兴崛起的休闲食品企业如三只松鼠、良品铺子等,这些企业几乎都聚焦于线上销售渠道,而洽洽食品在线上渠道布局的延迟性,导致如今电商板块销售收入占比较小,如今想要再扩大线上渠道的销售,恐不易。

进一步来看,良品铺子和三只松鼠,在营业收入上,早已超越了洽洽食品。2018年-2023年H1,良品铺子和三只松鼠实现营业收入分别为63.78亿元、77.15亿元、78.94亿元、93.24亿元、94.40亿元、39.87亿元;70.01亿元、101.73亿元、97.94亿元、97.70亿元、72.93亿元、28.93亿元。而洽洽食品同期的营业收入远远低于二者,分别为41.97亿元、48.37亿元、52.89亿元、59.85亿元、68.83亿元、26.86亿元。

虽然三只松鼠和良品铺子成立时间较晚,但是作为“网红”品牌崛起,二者在线上渠道销售上,遥遥领先,而且三只松鼠的营业收入在2019年已经突破百亿元,但随后开始走下坡路。良品铺子则稳扎稳打,近两年的营业收入也逼近百亿元。不过值得肯定的是,在归母净利润上,洽洽食品仍保持领先,高于二者。

投资资金基本流向理财

值得一提的是,2023年上半年,洽洽食品主营业务整体利润出现收缩,非主营业务贡献的利润比例值得关注。

事实上,从2022年开始,洽洽食品的归母净利润增速就出现放缓趋势。2019年-2022年,公司归母净利润分别为6.16亿元、8.05亿元、9.29亿元、9.76亿元,同比增长率分别为42.30%、30.73%、15.35%、5.10%。不难看出,洽洽食品的归母净利润增速从前几年保持两位数的增长,到2022年放缓至个位数,2023年上半年甚至出现了负增长,公司的利润承压。

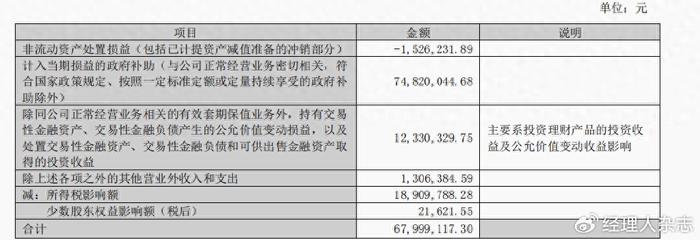

报告期内,非主营业务业务收入贡献的利润比例累计达到28.74%,这意味着今年上半年将近30%的利润不是公司的主营业务创造的。

从非经常性损益项目中可以看到,今年上半年,公司非经常性损益金额累计为6799.91万元,其中计入当期损益的政府补助有7482万元,还有理财产品的投资收益以及公允价值变动收益为1233.03万元。

值得注意的是,近几年来,洽洽食品在理财方面,投入较大。2019年-2022年,公司各个报告期期末的交易性金融资产分别为11.70亿元、16.72亿元、20.59亿元、15.88亿元。2023年上半年期末为3.03亿元,主要系委托理财到期收回所致。

2019年,洽洽食品投资理财产品的投资收益为5714.42万元,尝到了理财的甜头后,2020年,洽洽食品加大了理财金额的投入,交易金融资产同比增长42.91%。2022年-2023年H1近两年中,洽洽食品委托理财的类型有银行理财产品、券商理财商品和信托理财,购买的理财产品类型包括券商理财、国债逆回购、净值型理财、债券型公募基金、结构性存款等,理财产品十分丰富,风险和收益各有不同。

不过,在花式理财下,洽洽食品每年的利息收入都比较高,2019年-2023H1,公司利息收入为2924.80万元、4951.36万元、8187.85万元、7591.62万元、6031.17万元,在高额的利息收入对冲之下,同期内公司的财务费用得到了控制,分别为-1580.34万元、-2519.95万元、-3063.02万元、-1161.64万元、-3198.80万元。

洽洽食品为何有那么多闲置的资金用来理财呢?据梳理近几年的财报可知,截至2023年H1,洽洽食品2011年上市募集的资金如今仍有3.53亿元躺在公司账上,并且被用于理财。而且从投资活动来看,公司对主营业务的聚焦不足,在投资资产的配置上,长期以短期盈利为目的的投资资产为主。

虽然通过理财,增加了投资收益,还缩减了财务费用成本,进而提升公司的利润。但是理财风险难预料,若出现产品爆雷现象导致本金和收益无法赎回,这将给公司带来一定的损失。另外,若长期聚焦于投资理财,导致公司的利润增长不是来自主营业务,这对任何一家企业而言,都不是可持续发展的方向。

近两年来,受原材料价格、以及销售渠道等多方面影响,洽洽食品经营承压,利润下滑,公司更应该把主要精力放在如何提升主营业务业绩而不是理财上。虽然定下了百亿营收的远大理想目标,但是公司核心业务增长缓慢,何时才能实现百亿营收,迈向新的发展阶段,目前洽洽食品仍有很多难题未解。