【中原化工】龙佰集团(002601)季报点评:产业链一体化优势保障,三季度业绩环比增长

(来源:中原证券研究所)

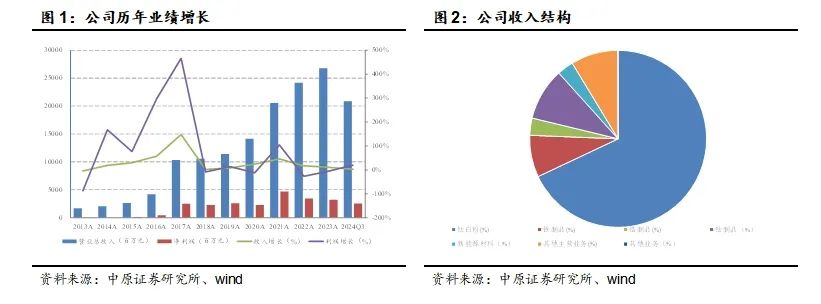

投资要点:公司公布2024年三季度报告,前三季度公司实现营业收入208.66亿元,同比增长2.98%;实现归属于上市公司股东的净利润为25.64亿元,同比增长19.68%,扣非后的净利润25.28亿元,同比增长22.89%。基本每股收益1.08元。公司同时公布了三季度利润分配预案,计划每10股派发人民币现金股利3.00元。

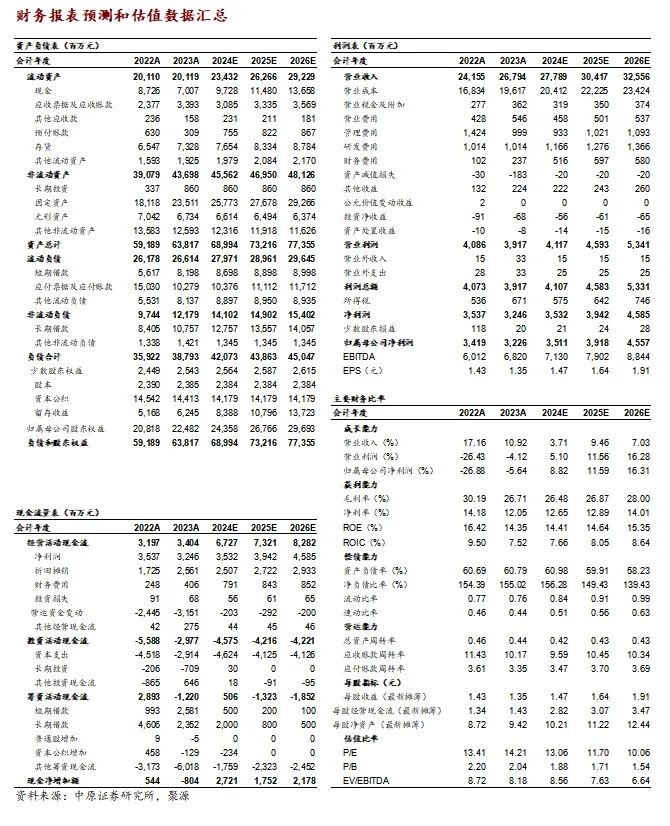

三季度业绩实现逆势增长。2024年以来,钛白粉价格先涨后跌。二季度以来,受需求不振以及欧盟钛白粉反倾销初裁的影响,钛白粉价格有所回落。根据卓创资讯数据,前三季度我国钛白粉均价15831元/吨,同比上涨1.82%。其中三季度均价15144元/吨,同比下滑3.69%,环比下滑0.61%。在行业景气低位的情况下,公司通过积极开拓市场,优化销售布局等措施,实现了销量和收入的逆势增长。前三季度公司实现收入208.66亿元,同比增长2.98%,实现净利润25.64亿元,同比增长19.68%。其中三季度公司实现营业收入70.74亿元,同比增长0.87%,环比增长8.78%,实现净利润8.42亿元,同比下滑4.29%,环比增长9.33%。

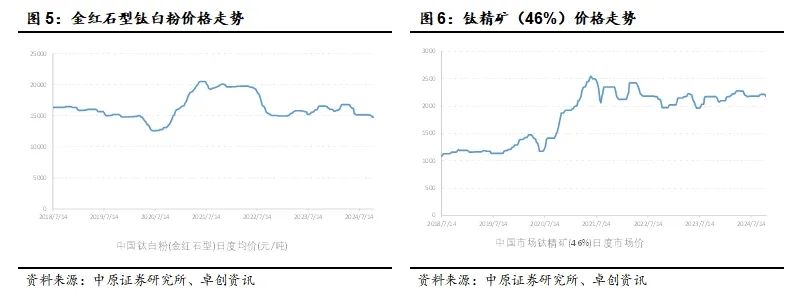

盈利能力方面,前三季度公司综合毛利率26.95%,同比提升0.41个百分点,净利率12.25%,提升1.26个百分点。其中三季度公司综合毛利率25.81%,同比下降3.15个百分点,环比下降0.87个百分点。三季度净利率11.92%,同比下降0.73个百分点,环比提升0.06个百分点。公司产业链一体化程度较高,在原材料钛精矿高位运行的背景下,盈利能力保持在较好水平,推动了业绩的增长。

多项政策驱动,钛白粉行业长期仍然向好。近期政治局、央行以及各地政府政策频发,一方面通过降准降息等措施释放流动性支持实体经济,另一方面通过各项金融、税收等政策支持房地产行业平稳发展。随着宏观经济逐步向好,未来钛白粉需求有望保持增长态势。公司通过技术创新、降低成本、优化产品结构等方式来持续自身竞争力和市场占有率。随着下游需求的复苏以及公司产品竞争力的提升,公司业绩有望保持增长。

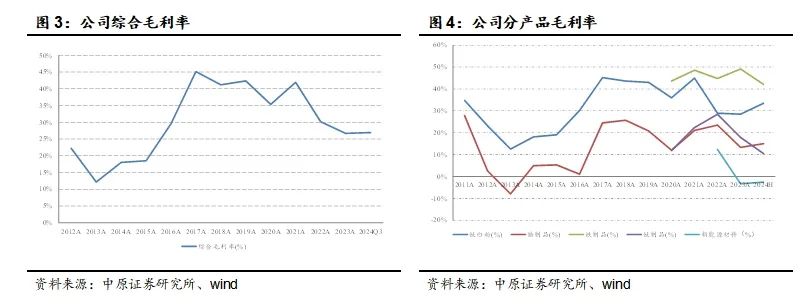

持续推进产业链一体化,成本优势保障公司竞争力。公司持续向上游延伸,推动产业链的一体化,先后收购了四川龙蟒钛业股份有限公司、云南冶金新立钛业有限公司、金川集团股份有限公司钛厂资产、湖南东方钪业股份有限公司等。2021年以来钛精矿供需紧张,价格高位运行,对钛白粉企业带来较大的成本压力。公司拥有多处钛矿资源,近年来原材料自给能力不断提高,推动公司的成本竞争力不断增强。2024年上半年公司生产钛精矿104.56万吨,同比增长73.00%,全部内部使用。后续公司将进一步对现有矿山进行技术改造,加快两矿联合开发的步伐,提高公司控制的钒钛磁铁矿资源量。近期公司公告,与四川资源集团签订战略合作框架协议,合作开发红格南矿。概况拥有32.56亿吨铁矿石和2.85亿吨TiO2资源储量。届时公司的资源保障力度有望进一步提升,巩固公司的成本优势和竞争力。

盈利预测与投资评级:预计公司2024、2025年EPS为1.47元和1.64元,以10月30日收盘价19.21元计算,PE分别为13.06倍和11.70倍。考虑到行业前景与公司的行业地位,维持公司 “增持”的投资评级。

风险提示:下游需求不及预期、产品价格下跌、海外贸易冲突加剧

证券分析师承诺:

本报告署名分析师具有中国证券业协会授予的证券分析师执业资格,本人任职符合监管机构相关合规要求。本人基于认真审慎的职业态度、专业严谨的研究方法与分析逻辑,独立、客观的制作本报告。本报告准确的反映了本人的研究观点,本人对报告内容和观点负责,保证报告信息来源合法合规。

重要声明: