加加食品遭深交所八连问,已连亏三年

界面新闻记者 | 卢奕贝

界面新闻编辑 | 牙韩翔

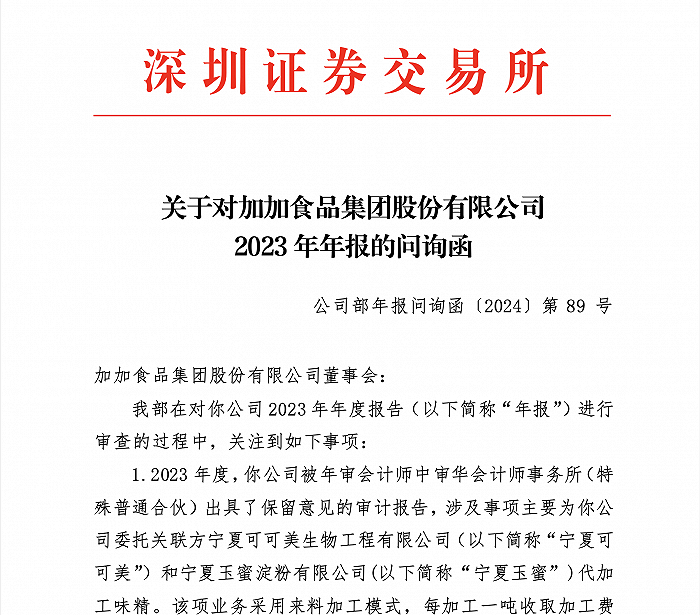

5月7日晚间,ST加加(加加食品,002650.SZ)因在关联方交易内控及存货管理方面存在重大缺陷,收到湖南证监局出具的监管关注函。同日,深圳证券交易所向加加食品发出2023年年报问询函,函告中一连提出八项问题。

深交所与湖南证监局均重点关注的问题之一是,2023年度,加加食品及子公司委托关联方宁夏可可美和宁夏玉蜜代加工味精,形成代加工损失5118.04万元。加加食品将损失确认为关联方欠款,计入其他应收款,形成关联方资金占用。

并且有点类似于著名的“扇贝跑路”事件,加加食品委托代工的味精存货还可能因霉变损耗等原因而无法运回或变现。

不久前的4月29日,加加食品宣布公司股票被实施其他风险警示,证券简称变更为“ST加加”。

ST股票意即“特别处理”的股票,该政策针对的对象是出现财务状况或其他状况异常的,以此来给市场警示,表明该股票存在投资风险。

其原因是,该公司2023年度内部控制审计机构中审华会计师事务所(特殊普通合伙)对公司2023年度内部控制出具了否定意见的审计报告。

中审华会计师事务所表示,对于上述关联方资金占用事项无法获取充分、适当的审计证据判断该代加工损失形成原因及应收款项的性质作出判断,也无法判断上述关联交易的公允性和商业合理性。

宁夏可可美和宁夏玉蜜都是加加食品的关联方,前者是加加食品大股东卓越投资旗下全资子公司,后者为卓越投资的参股公司。卓越投资对宁夏玉蜜持股比例24.7525%。

目前,因债务纠纷宁夏可可美已被列为失信被执行人,宁夏玉蜜被列为限制高消费被执行人,宁夏可可美及宁夏玉蜜均已资不抵债,目前因环保问题被要求停产。

4月26日,加加食品在公告中表示,虽然宁夏可可美和宁夏玉蜜委托加工业务已中止,但子公司加加食品(宁夏)的存货还全部存放在宁夏可可美厂区。截至2024年一季末,存货账面净值8.447.20万元。目前公司已派专人专门看管该存货,但存在霉变损耗的可能性,且宁夏可可美因劳资纠纷,该等存货能否运回或变现也存在不确定性损失。

因此,深交所要求加加食品说明宁夏可可美、宁夏玉蜜的股权结构及股东情况,与其合作历史以及对既往业务合作的内部控制情况等。

此外,深交所还询问了包括公司投资的湖南朴和基金对外股权投资交易的意向金本金及利息未在协议约定的有效期内收回、子公司加加(北京)数字科技有限公司发生多起诉讼案件、公司持续经营能力、经销商代理模式、产品毛利率下滑原因、存货跌价准备计提的依据等方面的问题。

深交所要求加加食品在5月21日前对上述问题作出书面说明并对外披露。

图片来源:微博@加加食品集团

图片来源:微博@加加食品集团这不是加加食品第一次被“ST”。

2020年6月,加加食品曾被实施过其他风险警示,原因是上市公司及全资子公司存在为卓越投资及关联方违规担保的问题。加加食品存在的违规对外担保本金合计46605万元,占当时最近一期经审计净资产的19.94%。直到2021年7月,加加食品才正式撤销其他风险警示,对违规担保全部解除。

但卓越投资的麻烦远未结束。

1月11日,加加食品曾公告卓越投资被申请破产的进展。卓越投资目前持有的加加食品18.79%股权(99.81%累计质押),已全部被冻结和轮候冻结。

具体来看,实际控制人杨振持有加加食品10.22%股份,其子杨子江持有7.16%,其妻肖赛平持有6.12%。三方所持股份质押率也超过99%,也已全部被冻结。这就意味着控股股东及一致行动人股份已失去流动性,股东地位岌岌可危。

在2020年的投资者关系活动中,创始人杨振曾坦言,加加食品上市后发展缓慢,“主要是2013年以来我个人投资套进去了,然后恶性循环,不断地搞投资,没有聚焦主业,所以错过了发展时机。”

加加食品自身的经营业绩也处于亏损状态。

作为中国“酱油第一股”,加加食品于2012年上市,当年营收16.56亿元,处于行业领先地位。2020年,加加食品经营业绩达到最高点,营收达20.73亿元,归属于上市公司股东净利润1.76亿元,八年时间营收上涨约5亿元。

但近三年来,该公司的业绩情况不容乐观。2021年至2023年,ST加加分别实现营业收入17.55 亿元、16.86亿元和14.54亿元,营收规模逐年下滑;公司归母净利润分别为-8016.39万元、-7959.04万元、-1.91亿元,连续三年出现亏损。

加加食品在财报中解释称,报告期内业绩变动的原因一方面是销售收入下降,2023年受市场环境变化的影响主营产品销量有所减少,销售价格低迷;同时因全资子公司郑州公司停产,计提资产减值损失和人员离职补偿,导致公司报告期内业绩同比下降;以及广告宣传投入费用增加等因素,造成公司报告期净利润为负值,经营出现亏损。

具体业务来看,加加食品曾对其“零添加”“减盐”系列产品寄予厚望。

财报显示,2023年公司调味品以“零添加”为主要发力点,以战略单品带动其他品类联动,发力中高端市场,同时推进“减盐生抽”“原酿造”“面条鲜”等大单品运作。

但在2023年,其酱油产品营收7.24亿元,同比下滑16.96%;食醋类实现营收5754.25万元,同比下滑24.13%;鸡精类产品营收5313.31万元,同比下滑28.37%;食用植物油营收2.61亿元,同比下滑41.35%。

也就是说,“零添加”“减盐”系列似乎仍未能带动公司业绩增长。

不久前的4月15日,有投资者在互动平台就连续三年亏损、控股股东破产申请等问题向加加食品提问。

公司回答表示,将继续聚焦主业,执行全面营销规划,一方面积极开拓新渠道、新市场,探索新零售、新模式, 一方面持续推动精细化管理,多措并举,降本增效,争取逐步提高综合盈利能力;控股股东破产申请事项暂未对公司日常生产经营产生重大影响,截至目前公司生产经营情况正常。