上市9年1分钱没赚!登云股份:IPO造假、高溢价收购我都干过,减值算啥?

公司从上市到2021年的利润之和才0.4亿,相当于9年白干,还搭进去将近1个亿。

作者|亦枫

编辑 |小白

登云股份(002715.SZ,以下简称“公司”),母公司为益科正润,实控人是杨涛。3月份,公司发布了2022年度报告,进行了减值洗澡,亏损1.3亿。要知道,公司从上市到2021年的利润之和才0.4亿,相当于9年白干,还搭进去将近1个亿。

公司“亏”了一个多亿,自然寻思着从别的地方“回血”。这不,就在2天前,公司发布了2023年定增方案,拟定增7,797万元,用于两个黄龙金矿项目以及补充流动性。

说到金矿,不得不提一下,公司的主营业务是汽车发动机进排气门产品的研发、生产与销售,但2021年,公司却大手一挥收购了北京黄龙金泰矿业有限公司(以下简称“北京黄龙”),跨行搞起了金矿采选相关业务。

从公司上市以后,就闹出各种奇葩故事,且听风云君详说。

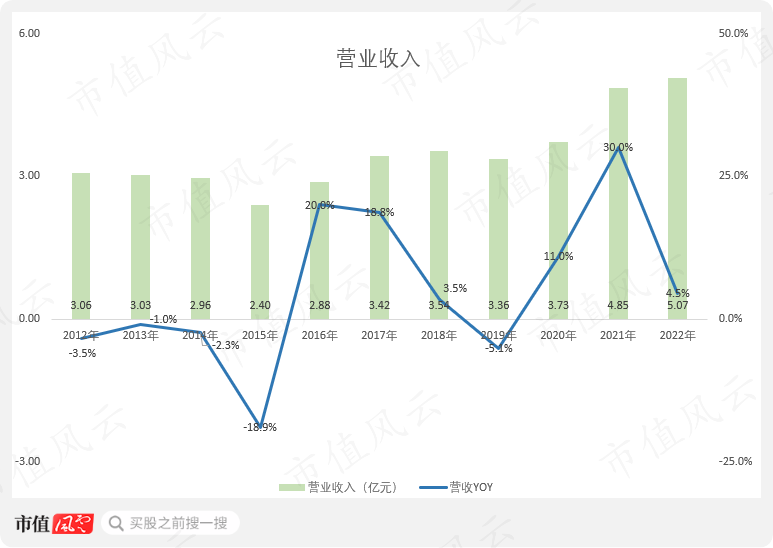

公司于2014年上市,上市次年营收同比下降18.9%。

(制图:市值风云APP)

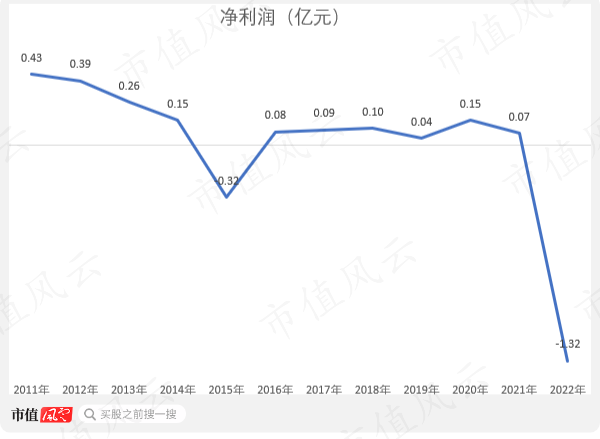

(制图:市值风云APP)净利润下滑更多,2015年直接由盈转亏,年亏损0.3亿。

(制图:市值风云APP)

(制图:市值风云APP)本以为只是“正常操作”的业绩变脸,却没想到这当中还牵扯出一场IPO造假事件。

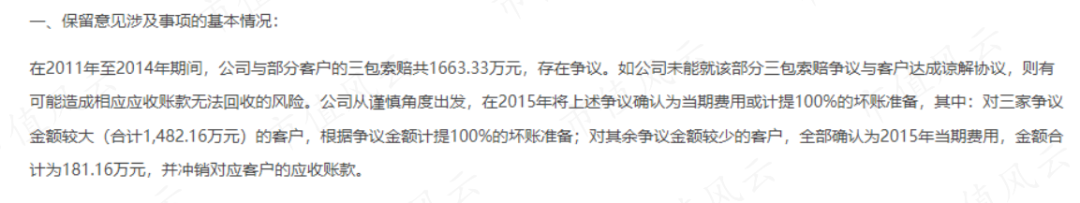

2015年,信永中和会计师事务所对公司的年报出具了保留意见,原因是2011-14年期间,公司与部分客户的三包索赔共1,663.3万元,2015年一次性计提了减值或费用。

(来源:董事会关于非标准审计报告保留意见涉及事项的专项说明)

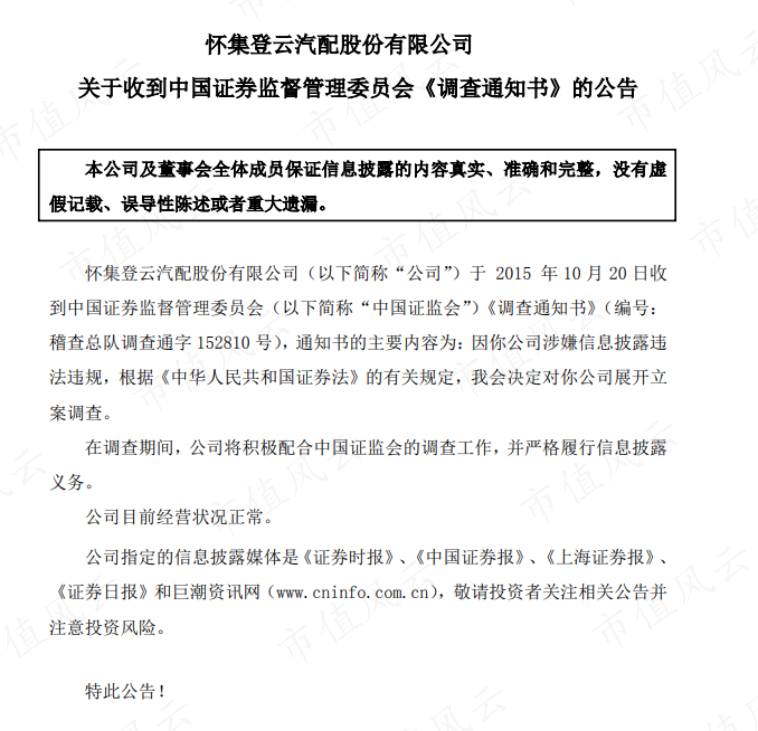

(来源:董事会关于非标准审计报告保留意见涉及事项的专项说明)既然是2011-14年产生的费用,为何拖到2015年才计提?这中间会不会存在粉饰报表上市的行为?对于这个问题,证监会于2015年10月开始对公司立案调查。

(来源:关于收到中国证券监督管理委员会《调查通知书》的公告)

(来源:关于收到中国证券监督管理委员会《调查通知书》的公告)2017年4月,公司收到证监会《行政处罚及市场禁入事先告知书》的公告,结果令人大跌眼镜。

不仅仅是少计提了三包费用,公司招股书的瑕疵还包括以下方面:

1、公司存在三包索赔费、咨询服务费、会务费以及票据贴现费用不入账、提前确认收入等情形,总计虚增利润约1,112万;

2、未披露与广州富匡全贸易有限公司等6家公司的关联交易,涉及交易金额约1,925万人民币外加192万美元;

3、违规对外借款共5,260万元;

4、违反招股书不存在虚假记载、误导性陈述或重大遗漏的承诺。

除此之外,2013-15年三年的年报也存在费用不入账、关联交易不披露、违规借款等情况。

在中喜会计师事务所因此事对公司2016年报出具带强调事项段的无保留意见的同时,证监会也对公司进行了处罚。

但公司非常清楚,财务造假的成本很低,收益很大。

监管部门对公司的相关管理人员进行警告及市场禁入,处以5-30万元不等的罚款,并对登云股份处以60万元的罚款,跟公司IPO募集的2.2亿相比,公司还是赚大了。

保荐机构新时代证券倒是“大出血”,不但被罚没3,354万,还接连被客户“炒鱿鱼”,纷纷和这种没有职业操守的机构划清界限。

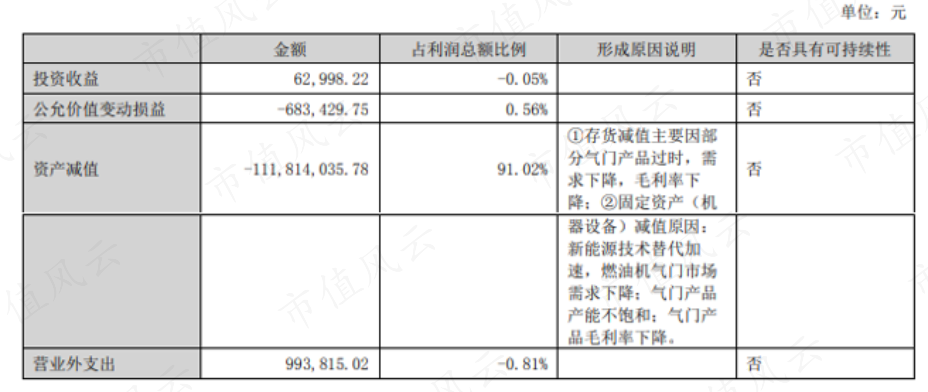

2022年,公司计提资产减值损失1.1亿,导致公司全年净亏损1.3亿。

要知道,公司上从上市到2021年的利润之和才0.4亿,相当于9年白干,还搭进去将近1个亿。

这1.1亿的减值损失中,存货减值2,645万,机器设备减值8,240万,非专利技术减值296万。

公司表示,2022年的资产减值计提主要是因为技术迭代和产品过时。但2021年公司仅计提了691万的资产减值损失,2022年同比增加1,517%。

难道说仅一年的时间产品和技术就突然被淘汰了?为何不在之前的年度计提相应的减值?

(来源:2022年年报)

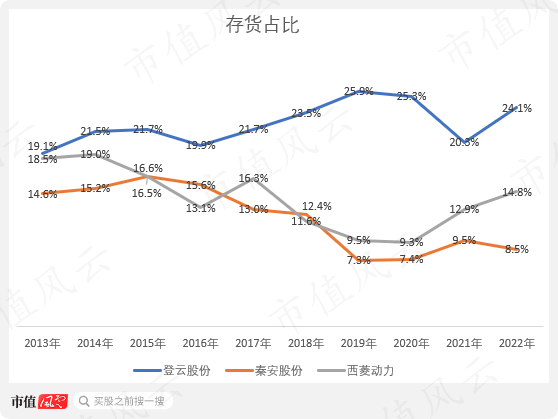

(来源:2022年年报)公司的存货问题其实一直都存在,存货占总资产的比例基本保持在20%以上,2022年减值后还高达24.1%,大幅超过可比公司。

(制图:市值风云APP)

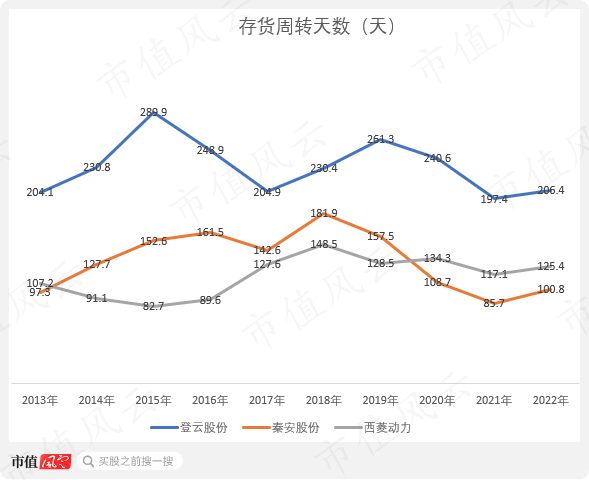

(制图:市值风云APP)从存货周转天数来看,可比公司基本在100天左右,而公司大多数时期都在200天以上,是可比公司的两倍。

(制图:市值风云APP)

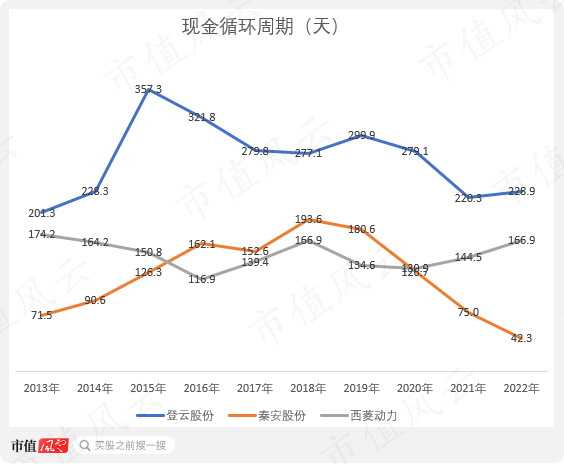

(制图:市值风云APP)受此影响,公司的现金循环周期也要明显长得多,周转明显偏慢。

(制图:市值风云APP)

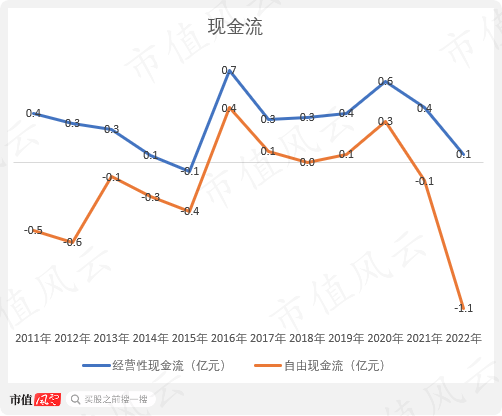

(制图:市值风云APP)公司经营性现金流近两年来呈现下降趋势,造血能力减弱,自由现金流已连续两年为负。

(制图:市值风云APP)

(制图:市值风云APP)公司的毛利率还算平稳,与可比公司差距也不大,保持在20%以上。

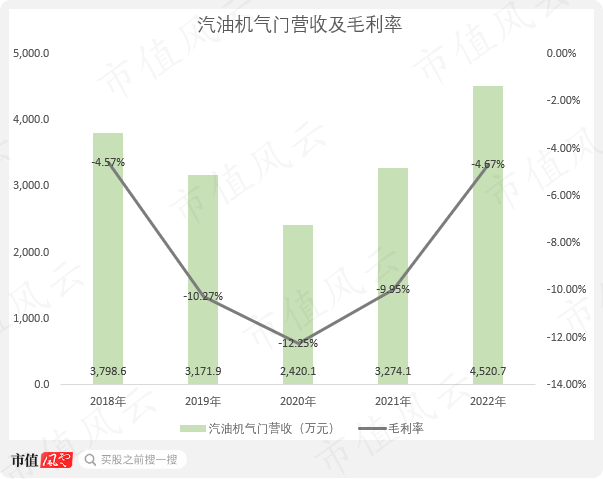

值得一提的是,近年来,主营业务中汽油机气门的毛利率常年为负,2022年为-4.7%,但同期营收规模却同比大增38.1%。

从该业务的毛利率与营收的变化趋势可以看出,随着规模上升,毛利率也逐步有了扭亏的势头。

(制图:市值风云APP)

(制图:市值风云APP)

1.4亿让人轻易装兜里,背后谁又把钱拿走了呢?

汽配业务上不去,公司打算去“淘金”。

01 一个月时间,中间商怒赚1.4亿

2020年6月,登云股份及其母公司益科正润分别以165万、1.6亿,收购了北京黄龙1%、99%的股权。2021年2月,公司又从益科正润手中以1.6亿买走了北京黄龙剩下的99%股权。

北京黄龙没有实际业务,其主营业务就是“投资持有汉阴黄龙100%股权”。汉阴黄龙是一家矿山开采企业,其拥有黄龙金矿和金沟矿段深部的探矿权(采矿权),总矿石量为422.6万吨。

(来源:关于收购北京黄龙金泰矿业有限公司99%股权暨关联交易的公告)

(来源:关于收购北京黄龙金泰矿业有限公司99%股权暨关联交易的公告)(注:探矿权人提交矿区详查报告,并经有关部门审核通过后,可将探矿权转换为采矿权。)

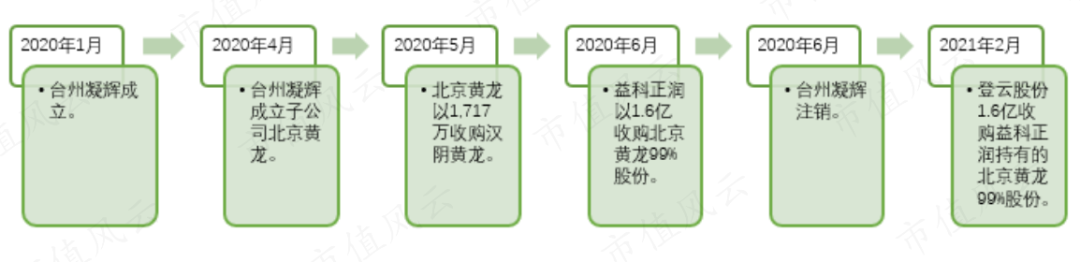

北京黄龙并不是汉阴黄龙的“原配母公司”。2012年,汉阴黄龙成立,母公司为陕西德源矿业投资有限公司(以下简称“陕西德源”),而北京黄龙2020年4月才成立,母公司为台州凝晖商贸合伙企业(以下简称“台州凝辉”),实控人杨永高。

北京黄龙似乎就是为了收购汉阴黄龙而成立的,同年5月以1,717万元从陕西德源手上收购了汉阴黄龙。

更有趣的是,台州凝晖于2020年1月成立,把汉阴黄龙倒了个手后,已于2020年6月注销。

(制图:市值风云APP)

(制图:市值风云APP)一个月时间,杨永高把汉阴黄龙一买一卖就怒赚1.4个小目标。

公司“亏”了一个多亿,自然寻思着从别的地方“回血”。这不就有了2天前的定增公告。这算盘打的风云君在办公室都听到了。

(来源:2023年度以简易程序向特定对方发行股票预案)

(来源:2023年度以简易程序向特定对方发行股票预案)不仅如此,公司披露的汉阴黄龙财务数据可能也有猫腻。

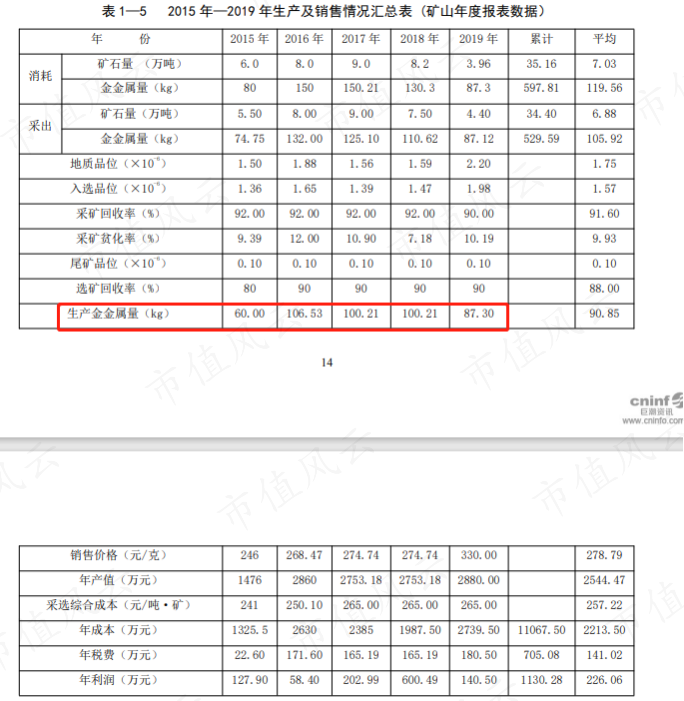

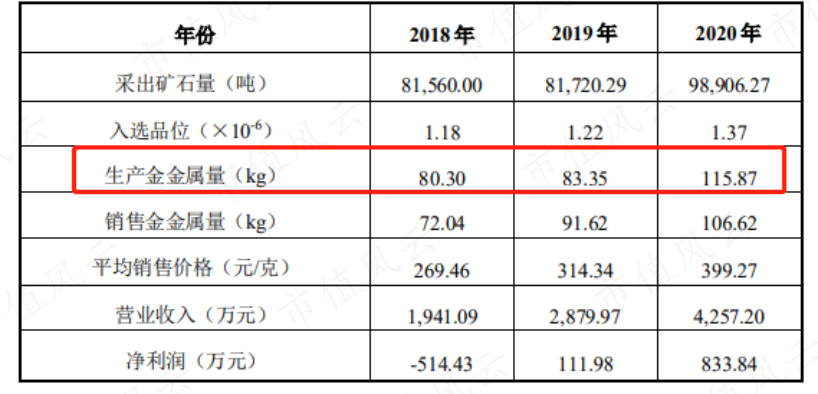

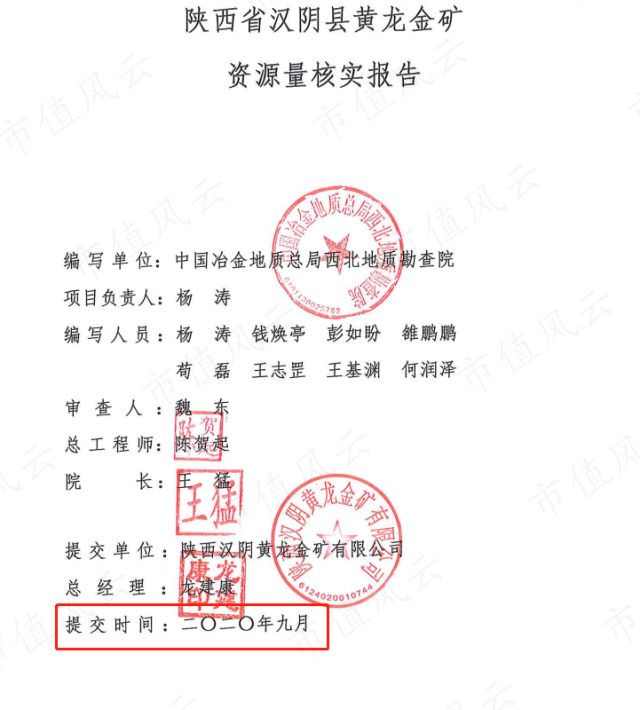

根据《陕西省汉阴县黄龙金矿源量核实报告》(以下简称“报告”),黄龙金矿2018年、2019年的金金属产量分别为100.2kg、87.3kg。

(来源:陕西省汉阴县黄龙金矿源量核实报告)

(来源:陕西省汉阴县黄龙金矿源量核实报告)然而在公司披露的公告中,汉阴黄龙这两年总生产金金属产量分别为80.3kg、83.4kg。

(来源:关于收购北京黄龙金泰矿业有限公司99%股权暨关联交易的公告)

(来源:关于收购北京黄龙金泰矿业有限公司99%股权暨关联交易的公告)汉阴黄龙除了黄龙金矿主矿以外还有金沟矿段,那么2018-19年两个矿总产量不如一个矿是怎么回事?2020年产量又大幅增加,公告中披露的数据是否存在跨期调节?

02 这难道不是套上市公司的钱?

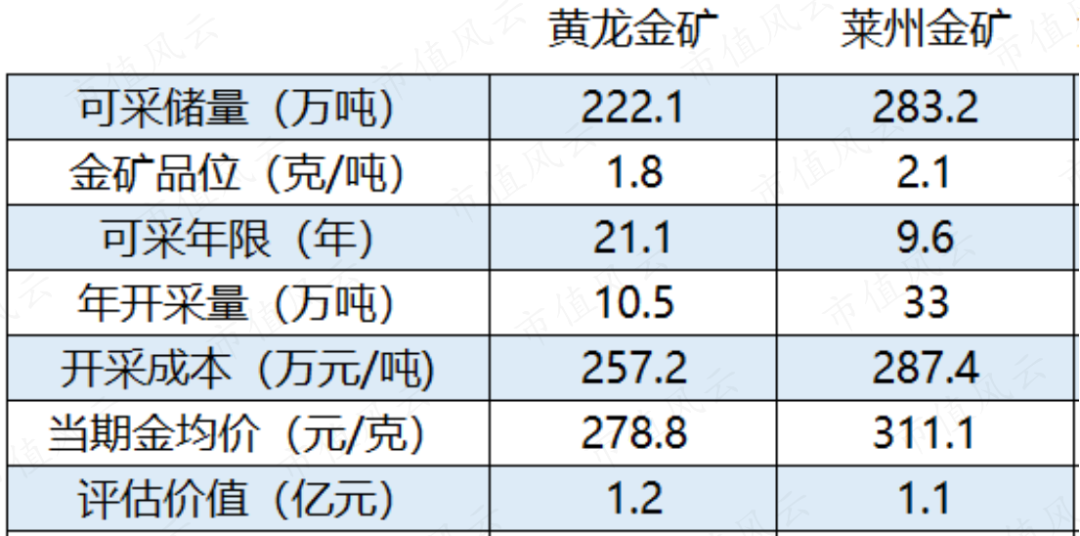

山东黄金(600547.SH)在2021年2月在山东莱州也收购了个金矿(公司名为“莱州章鉴”),我们来看一下这两个金矿的对比。

可以看到,山东黄金收购的莱州金矿除了开采成本和年限较高之外,可采储量、年开采量、金矿品位、估值时的金价均高于黄龙金矿,但黄龙金矿的估值却更高。

(数据来源:陕西省汉阴县黄龙金矿源量核实报告、山东省莱州市后赵北部矿区金矿勘探探矿权评估报告书)

(数据来源:陕西省汉阴县黄龙金矿源量核实报告、山东省莱州市后赵北部矿区金矿勘探探矿权评估报告书)金沟矿段并未披露地质影响系数和回收率,假定与黄龙金矿相同,则可采储量为107万吨,汉阴黄龙两个矿加起来总可采储量约为329.1万吨。

汉阴黄龙的总可采储量约为莱州章鉴的116.2%,但从最终估值来看,汉阴黄龙估值1.6亿,而莱州章鉴仅0.8亿(因剔除0.3亿矿探合作补偿款,成交价格0.5亿),前者约为后者两倍。

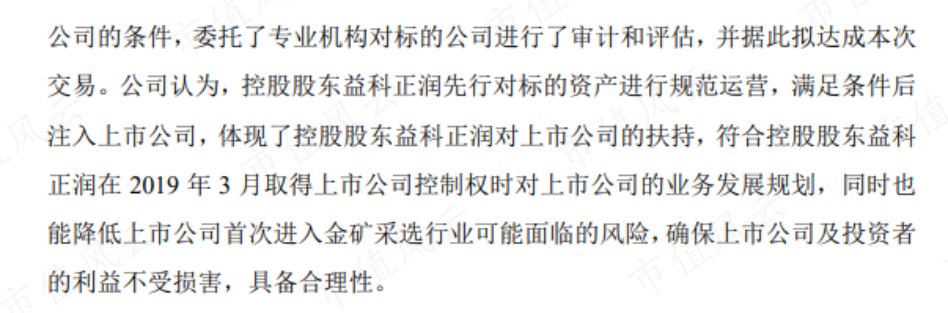

还有一件事十分蹊跷,交易所在关注函中询问为何汉阴黄龙在短时间发生多笔股权交易,公司的回复是,母公司益科正润先行对标的资产进行规范运营,可降低公司首次进入金矿采选行业的风险。

(来源:关于对深圳证券交易所关注函回复的公告)

(来源:关于对深圳证券交易所关注函回复的公告)风云君给出一种更合理的解释:《报告》的发布日期是2020年9月,2020年6月益科正润收购之时《报告》尚未发布,如果公司当时直接收购,哪儿还有二手商赚差价的空间?更别说如何解释溢价863.7%了!

别说深交所,广大股民也不会同意。

(来源:陕西省汉阴县黄龙金矿源量核实报告)

(来源:陕西省汉阴县黄龙金矿源量核实报告)那么问题来了,在《报告》尚未出炉的情况下,益科正润凭何依据以1.6亿收购一个月前交易价格仅1,717万元的汉阴股份?这中间是否还存在不为人知的故事?

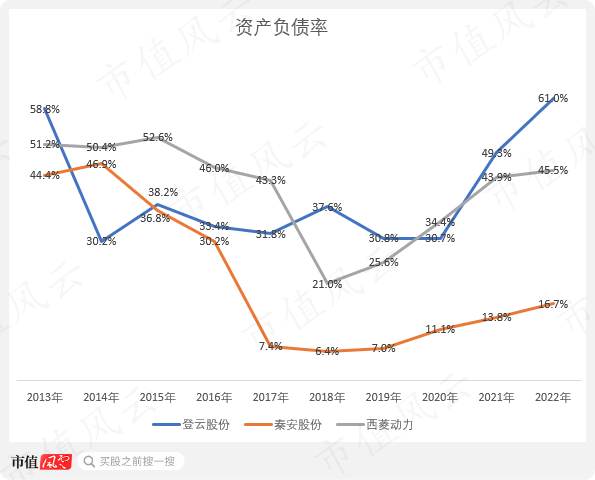

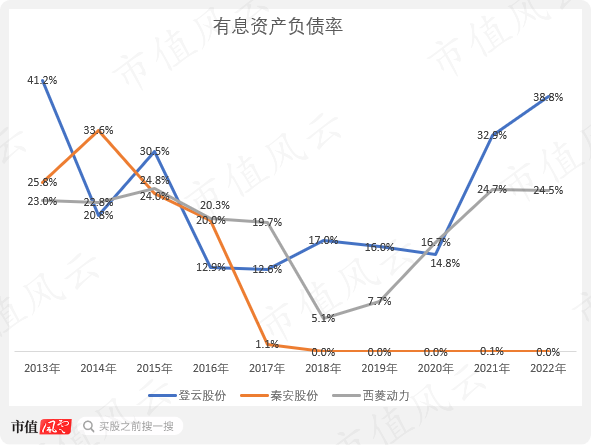

由于并购,公司的借款及各类负债大幅增加,2022年资产负债率达61%,有息资产负债率达38.8%,大幅超过可比公司。

2020年公司的净利润和财务费用分别为0.15亿、0.12亿,2021年则为0.07亿、0.17亿,财务费用对利润的侵蚀明显。

(制图:市值风云APP)

(制图:市值风云APP) (制图:市值风云APP)

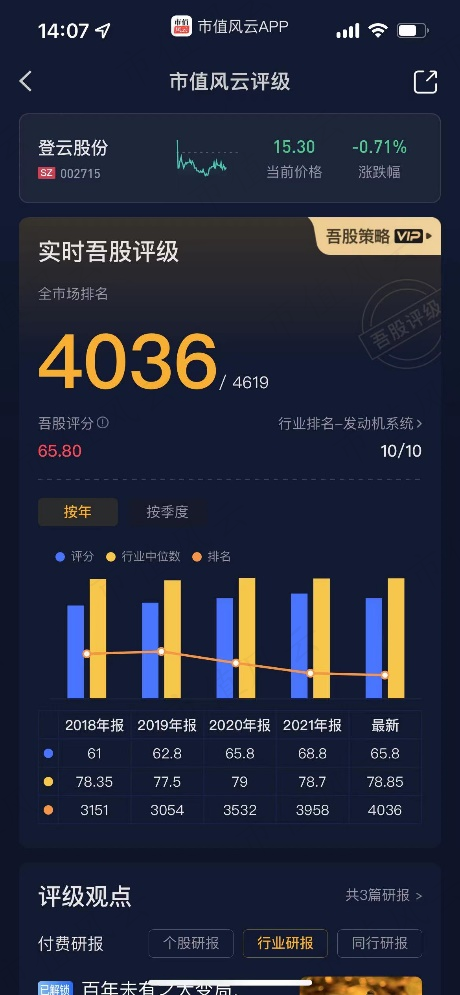

(制图:市值风云APP)看到这儿,各位看官对吾股给出的排名没有疑问了吧!

(来源:市值风云APP)

(来源:市值风云APP)免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。