又抛7.8亿定增,此前连续2次终止,萃华珠宝在想什么?

文 | 张佳儒

4月4日开盘半小时,萃华珠宝再度上涨,盘中最高涨幅4%,最新报价16.08元,总市值41.19亿元。4月3日,萃华珠宝涨停。连续两日上涨,这样的表现或许和一起定增预案有关。

4月1日,萃华珠宝发布《2023年度向特定对象发行A股股票预案》,发行对象为陈思伟及其控制的企业思特瑞科技,发行价格为11.92元/股,拟募集资金总额不超过7.8亿元(含本数),扣除相关发行费用后的募集资金净额拟全部用于补充流动资金。

向特定对象发行股票,也叫定向增发,简称定增。萃华珠宝完成定增之后,将导致实际控制人发生变更。

公告显示,萃华珠宝控股股东是翠艺投资,实控人是郭英杰,郭英杰及其一致行动人郭裕春直接和间接控制公司25.18%的股份。一旦定增完成,加上此前的股权转让计划顺利,陈思伟将直接及间接控制萃华珠宝合计29.90%的股份,成为公司新的控股股东及实际控制人。

这不是萃华珠宝第一次谋划定增,也不是郭英杰第一次谋划让出实控人位置。2020年开始,萃华珠宝4年筹划3次定增,此前2次均以失败告终,萃华珠宝股价总体呈现冲高回落的走势。

本次萃华珠宝向陈思伟等发行股票,显示出郭英杰的去意坚决。值得注意的是,陈思伟还没上任,就安排上市公司收购自己的公司。萃华珠宝的定增,有什么故事?

业绩低谷抛出定增计划,股价低谷期终止

同花顺显示,萃华珠宝主营业务为从事珠宝饰品设计、加工、批发和零售。公司的主要产品为黄金饰品、铂金饰品、镶嵌饰品。截止2021年末,萃华珠宝拥有492家加盟店,24家直营店,覆盖全国大部分城市。

2014年11月4日,萃华珠宝在A股上市。上市之后,萃华珠宝的业绩并不理想。2014年,萃华珠宝营收33.08亿元,净利润9837.21万元。此后数年,萃华珠宝几乎是一路下滑,2020年,营收21.09亿元,净利润2881.08万元。

2021年,萃华珠宝业绩出现反弹,营收36.80亿元,净利润3408.79万元。可是2022年,萃华珠宝出现增收不增利的情况,营收增长24%,净利润却下滑26%。2022全年的业绩还未出炉。

总体来看,萃华珠宝业绩难说优秀,年营收和净利润都还没回到上市第一年的水平。其中,2020年是萃华珠宝的业绩低谷,也正是在这一年,萃华珠宝开始发起定增。

2020年9月29日,萃华珠宝发布《2020年非公开发行股票预案》,计划募集资金总额不超过3.61亿元(含本数),扣除发行费用后的募集资金拟投入智慧零售升级及定制协同平台建设项目。

萃华珠宝定增预案显示,郭英杰及其一致行动人郭裕春、郭琼雁合计控制公司43.18%的股份,本次发行完成后,郭英杰及其一致行动人合计控制公司股份的比例合计将不低于33.22%,郭英杰仍为公司实际控制人。

2021年3月30日,萃华珠宝发布定增预案修订稿,公司拟发行不超过7684.68万股股票(含7684.68万股),募集资金不超过3.56亿元。

2021年7月19日,萃华珠宝发布《关于终止2020年非公开发行股票事项及撤回申请文件的公告》,称终止定增是是综合考虑资本市场变化以及公司自身实际情况、融资环境等因素,与中介机构做出的审慎决策。

值得注意的是,2021年7月,萃华珠宝正处在上市以来的股价低谷区。

定增一次不成,那就两次。很快,萃华珠宝的第二次定增计划出炉了。

第二次定增又终止,股价却大涨300%

2021年11月8日,萃华珠宝发布《2021年非公开发行股票预案》,发行对象为上海鸿菘和上海鸿杞,发行数量不超过7684.68万股(含7684.68万股),发行价格为5.38元/股,募集资金总额不超过4.13亿元,扣除发行费用后拟全部用于补充流动资金。

这次定增与上一次定增变化很大。首先,这次定增募资项目改成补充流动资金。最大的变化是可能导致控制权变更。

截至预案公告日,郭英杰及其一致行动人郭裕春、郭琼雁合计控制公司 43.18%的股份,为发行前公司实际控制人。

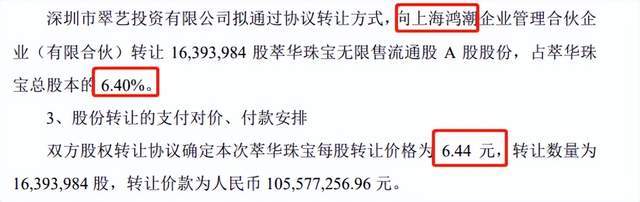

2021年11月 5 日,上海鸿潮与翠艺投资签署《股份转让协议》,上海鸿潮拟通过协议受让翠艺投资持有的萃华珠宝股份,协议转让交割完成后,上海鸿潮将占本次发行前公司总股本的6.40%。

2021年11 月5日,萃华珠宝与上海鸿菘、上海鸿杞分别签署了《附条件生效的股份认购协议》,上海鸿菘和上海鸿杞拟认购合计7684.68万股。

股份过户完成且定增后,上海鸿菘及其一致行动人上海鸿杞、上海鸿潮将合计持有萃华珠宝28%的股份。公司控股股东将变更为上海鸿菘,实际控制人变更为陈华崇。

这次定增,又以失败告终,到底什么原因?

2022年1月29日,萃华珠宝发布定增终止公告,称鉴于目前市场环境发生变化,公司综合考虑实际情况、发展规划等诸多因素,决定终止2021年非公开发行股票事项。

原因真的只是萃华珠宝说的那样吗?

2022年6月18日,萃华珠宝公告,公司控股股东翠艺投资拟以13.86元的价格向陈思伟转让3073.87万股,转让总价4.26亿。

与陈华崇方面的协议发行价格为5.38元/股,与陈思伟方面的协议是13.86元/股,哪个协议更符合郭英杰方面的利益,不言自明。

发生这样的变化,主要是萃华珠宝股价的走牛。从2021年11月8日6.9元/股涨到2022年8月23日最高的25.38元/股,增幅近300%,大股东郭英杰受益匪浅。

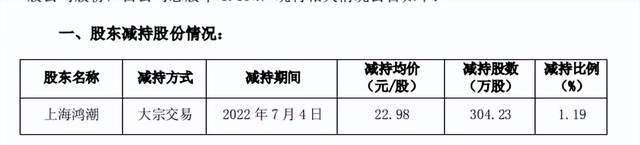

那么,定增失败的陈华崇吃亏了吗?2022年7月6日,萃华珠宝公告持股6.40%的股东上海鸿潮通过大宗交易减持1.19%的股份,减持均价22.98元/股,套现近7000万。上海鸿潮是陈华崇持股的企业。

此前的公告显示,上海鸿潮获得萃华珠宝6.40%股份的价格是6.44元/股。显然,上海鸿潮出现大比例浮盈。即便是萃华珠宝4月3日收盘价15.84元(不考虑除权影响),上海鸿潮浮盈也翻倍。

也就是说,萃华珠宝第二次定增又终止收场,但各方都没亏。郭英杰家族去意坚决,第三次定增开始了,陈思伟就此登场了。

萃华珠宝再抛定增,陈思伟成功上任?

根据4月1日的定增预案,陈思伟拿下萃华珠宝实控人分两步。

第一步,2022 年 6月16日,翠艺投资与陈思伟签署《股份转让协议》,约定陈思伟通过协议转让方式从翠艺投资处受让其持有的萃华珠宝3073.87万股股份。协议转让交割完成后,陈思伟持有的上市公司股份占上市公司总股本的 12.00%。这一步上文已经提及。

第二步,本次定增发行股票数量不超过6540.93万股(含本数),由陈思伟和思特瑞科技认购。如果一切顺利,陈思伟直接及间接控制萃华珠宝29.90%,成为公司的控股股东及实际控制人。

陈思伟拟入主萃华珠宝,还未上任,就与上市公司开始资本运作。

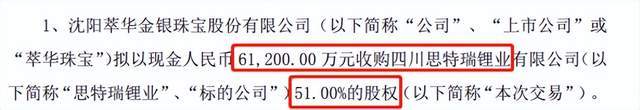

原来,2022年11月11日,萃华珠宝发公告称,拟以现金6.12亿收购四川思特瑞锂业有限公司51%的股权。思特瑞锂业主要从事锂盐产品的研、产、销,主要产品包括氢氧化锂、碳酸锂、磷酸二氢锂等锂盐系列产品。

根据公告,思特瑞锂业51%的股权,由陈思伟、思特瑞科技等持有。翠华珠宝收购思特瑞锂业是为了提升上市公司竞争力,增加公司未来业务发展的多样性。

最新的定增预案来看,陈思伟还未成为萃华珠宝的实控人,鉴于萃华珠宝第二次定增时拟易主计划生变,陈思伟能否如愿入主还有待观察。

4月3日,萃华珠宝涨停,收盘报价15.84元,总市值40.58亿元。消息面上,就是萃华珠宝拟定增募资不超7.8亿,实控人或变更。从今日股价走势来看,投资者对陈思伟入主表示看好。

拉长时间来看,萃华珠宝自2022年8月23日创下25.38元高点之后,股价震荡走低,最新股价距离高点跌幅也有35%。从最近3次定增计划以来的股价表现来看,萃华珠宝呈现了冲高回落的走势。

萃华珠宝未来定增计划和实控人拟变更如何发展,股价未来表现如何,还有待时间观察,我们将持续关注。