证监会扩大互换便利参与机构范围,首批基准做市信用债ETF获批【国信金工】

(来源:市场投研资讯)

报告 摘要

一、上周市场回顾

上周A股市场主要宽基指数全线下跌,沪深300、上证综指、科创50指数收益靠前,收益分别为-5.17%、-5.55%、-7.54%,中证1000、创业板指、中证500指数收益靠后,收益分别为-8.85%、-8.57%、-7.99%。从成交额来看,上周主要宽基指数成交额均有所下降。行业方面,上周煤炭、石油石化、银行收益靠前,收益分别为-1.56%、-2.37%、-2.75%,计算机、综合金融、国防军工收益靠后,收益分别为-12.70%、-11.55%、-10.26%。

截至上周五,央行逆回购净回笼资金2892亿元,逆回购到期5801亿元,净公开市场投放2909亿元。不同期限的国债利率均有所下行,利差缩窄6.72BP。上周中证转债指数下降1.70%,累计成交2003亿元,较前一周减少1237亿元。

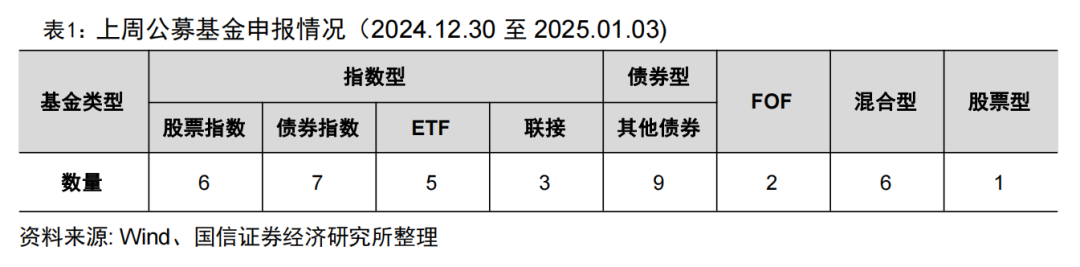

上周共上报39只基金,较上上周申报数量有所增加。申报的产品包括2只FOF,永赢国证商用卫星通信产业ETF、鹏华上证科创板芯片ETF、鹏华上证科创板生物医药ETF、万家上证科创板50 ETF、西藏东财创业板ETF等。

12月31日,证监会官网发布公告称,前期同中国人民银行开展了证券、基金公司互换便利首次操作,操作金额500亿元,20家证券公司和基金公司参与投标。

1月3日,证监会官网发布公告称,国新资本有限公司已获准成为国新国证基金主要股东。

二、开放式公募基金表现

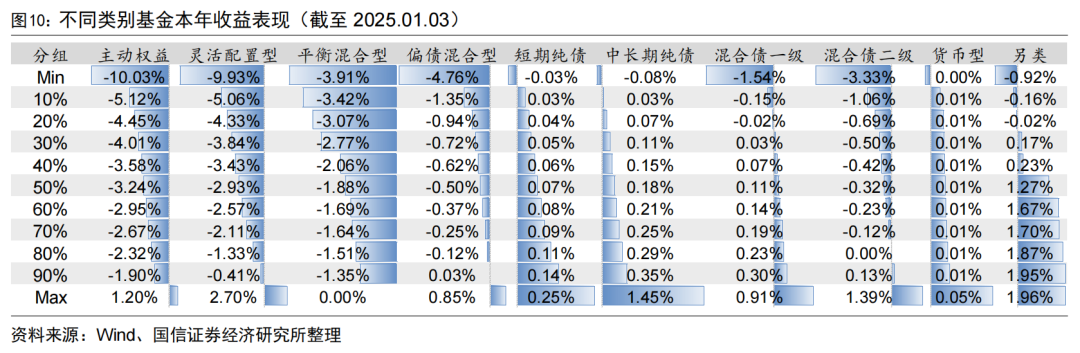

上周主动权益、灵活配置型、平衡混合型基金收益分别为-4.59%、-4.13%、-2.52%。今年以来另类基金业绩表现最优,中位数收益为1.27%,主动权益型、灵活配置型和平衡混合型基金的中位数收益分别为-3.24%、-2.93%、-1.88%。

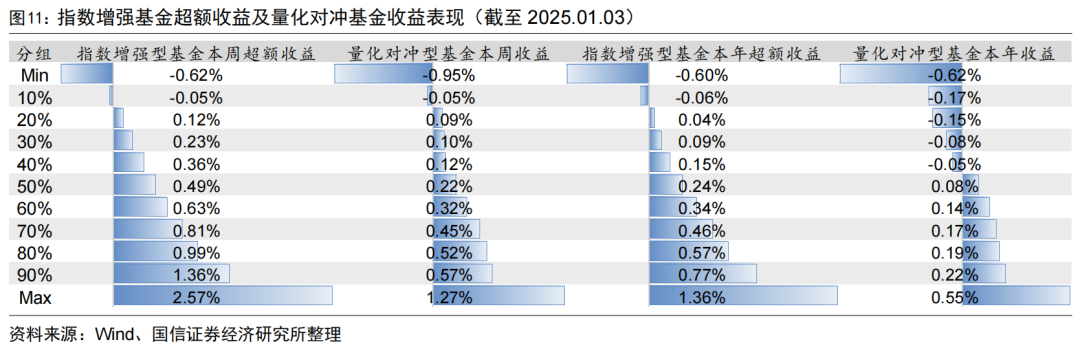

上周指数增强基金超额收益中位数为0.49%,量化对冲型基金收益中位数为0.22%。今年以来,指数增强基金超额中位数为0.24%,量化对冲型基金收益中位数为0.08%。

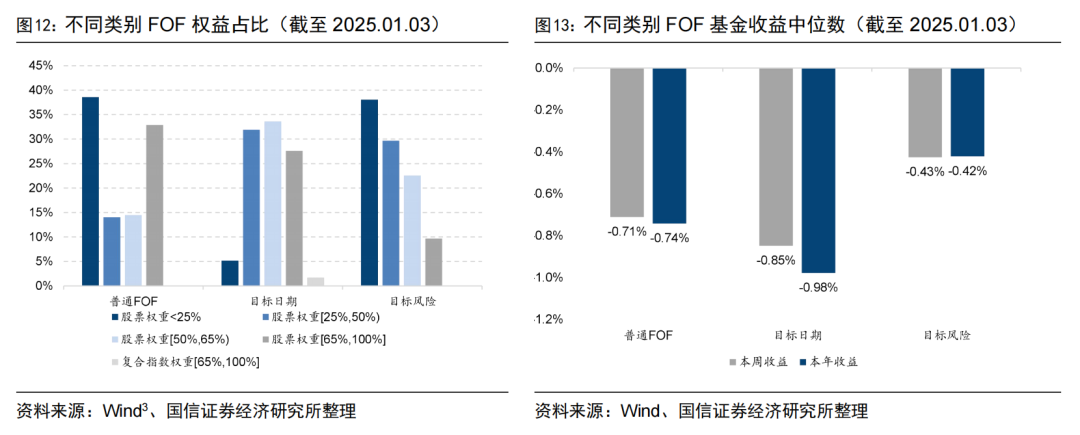

截至上周末,开放式公募基金中共有普通FOF基金228只、目标日期基金116只、目标风险基金155只。今年以来,目标风险基金中位数业绩表现最优,累计收益率为-0.42%。

三、基金产品发行情况

上周新成立基金15只,合计发行规模为116.80亿元,较前一周有所减少。此外,上周有23只基金首次进入发行阶段,本周将有42只基金开始发行。

1.1

相关热点回顾

一、基金申报发行动态

上周共上报39只基金,较上上周申报数量有所增加。申报的产品包括2只FOF,永赢国证商用卫星通信产业ETF、鹏华上证科创板芯片ETF、鹏华上证科创板生物医药ETF、万家上证科创板50 ETF、西藏东财创业板ETF等。

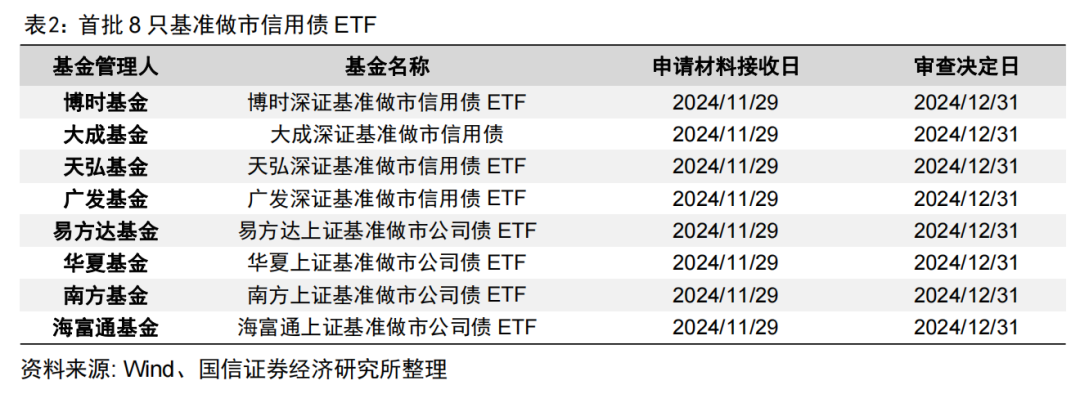

1、首批8只基准做市信用债ETF获批

12月31日,首批8只基准做市信用债ETF获批,包括博时基金、大成基金、天弘基金、广发基金、易方达基金、华夏基金、南方基金和海富通基金。其中博时基金、大成基金、天弘基金、广发基金4家公司上报产品跟踪的是“深证基准做市信用债指数”,易方达基金、华夏基金、南方基金和海富通基金4家基金公司上报产品跟踪的是“上证基准做市公司债指数”。

二、证监会扩大互换便利参与机构范围

12月31日,证监会官网发布公告称,前期同中国人民银行开展了证券、基金公司互换便利首次操作,操作金额500亿元,20家证券公司和基金公司参与投标。中国证监会商中国人民银行在首批20家参与机构基础上,根据分类评价、合规风控等条件增选了20家参与机构,形成40家备选机构池。每批次操作时,根据意向参与规模筛选出20家左右的机构参与人民银行招标操作。

三、国新资本成为国新国证基金主要股东

1月3日,证监会官网发布公告称,国新资本有限公司(以下简称国新资本)已获准成为国新国证基金主要股东。对国新资本认购国新国证基金管理有限公司新增21000万元人民币出资(占注册资本比例51.22%)无异议。

1.2

股票市场

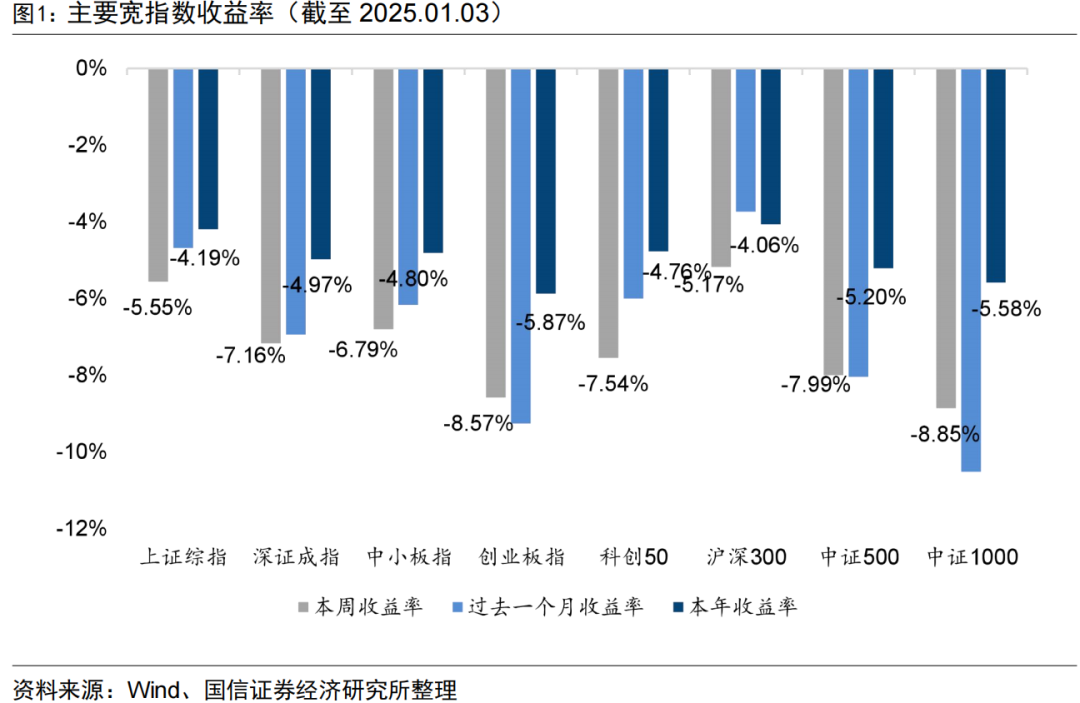

上周A股市场主要宽基指数全线下跌,沪深300、上证综指、科创50指数收益靠前,收益分别为-5.17%、-5.55%、-7.54%,中证1000、创业板指、中证500指数收益靠后,收益分别为-8.85%、-8.57%、-7.99%。过去一个月沪深300指数下跌3.73%,收益最高,中证1000指数下跌10.51%,收益最低。年初至今,主要宽基指数中沪深300指数收益最高,其累计收益率为-4.06%。

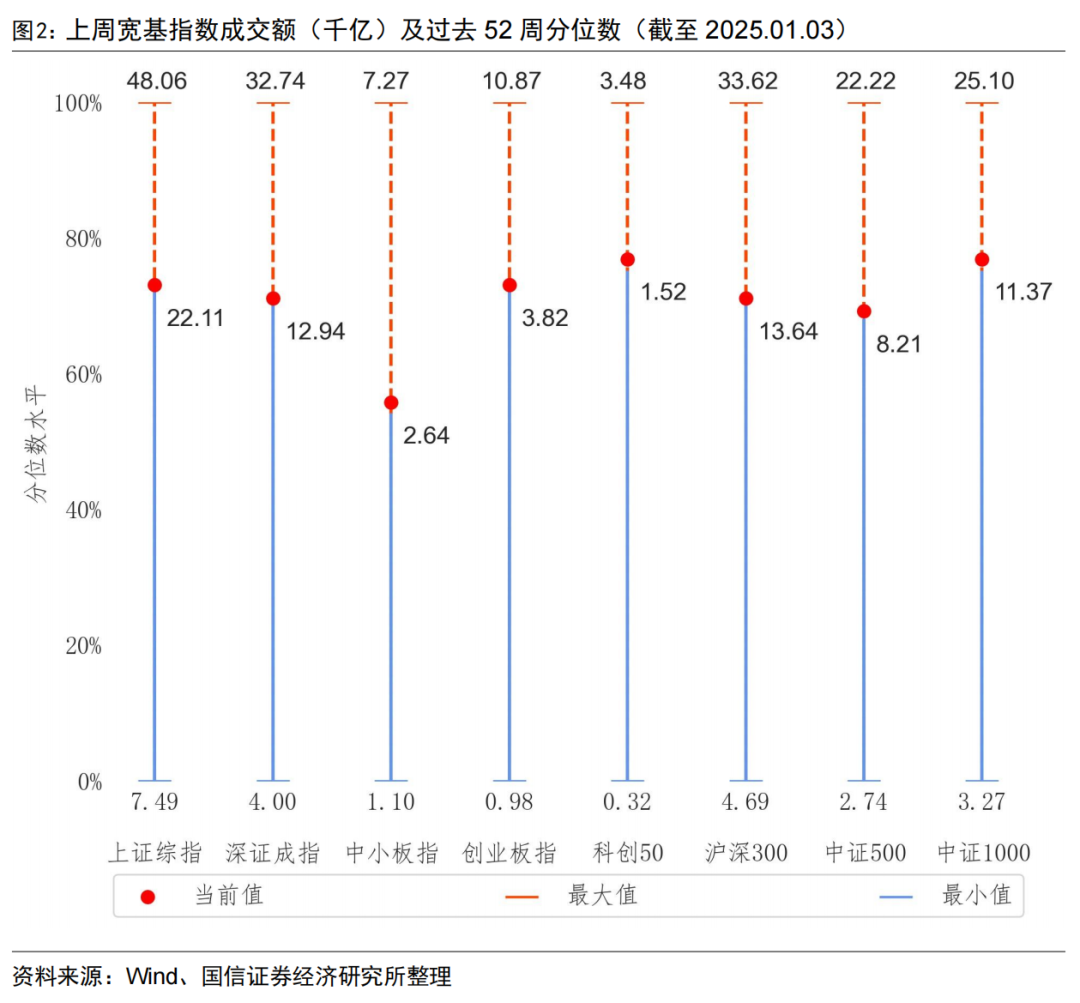

从成交额来看,上周主要宽基指数成交额均有所下降,在过去52周的样本期内,主要宽基指数均位于55%-80%的历史分位水平。

按月度来看,除科创50、沪深300指数外,过去一个月主要宽基指数的日均成交额均有所下降,主要宽基指数均位于过去36个月80%-95%的历史分位水平。

行业方面,上周煤炭、石油石化、银行收益靠前,收益分别为-1.56%、-2.37%、-2.75%,计算机、综合金融、国防军工收益靠后,收益分别为-12.70%、-11.55%、-10.26%。过去一个月,银行行业累计上涨2.56%,收益最高,综合金融行业累计下跌19.02%,收益最低。今年以来,有色金属、家电、石油石化的累计收益较高,分别为-0.60%、-1.91%、-2.05%,相比之下,计算机、国防军工、综合金融等多个行业的收益率最低。

1.3

债券市场

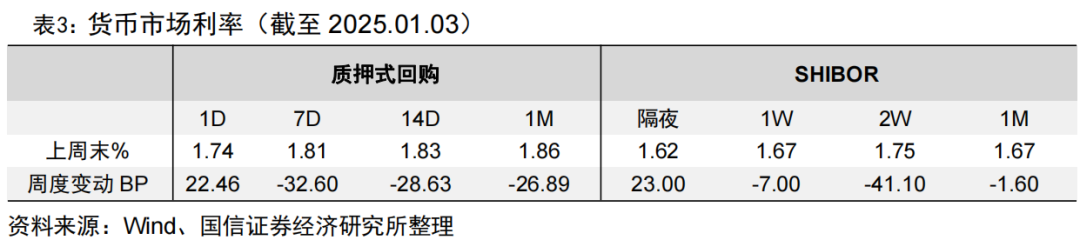

截至上周五,央行逆回购净回笼资金2892亿元,逆回购到期5801亿元,净公开市场投放2909亿元。质押式回购利率:7D相比前一周减少32.60BP,SHIBOR:2W相比前一周减少41.10BP。

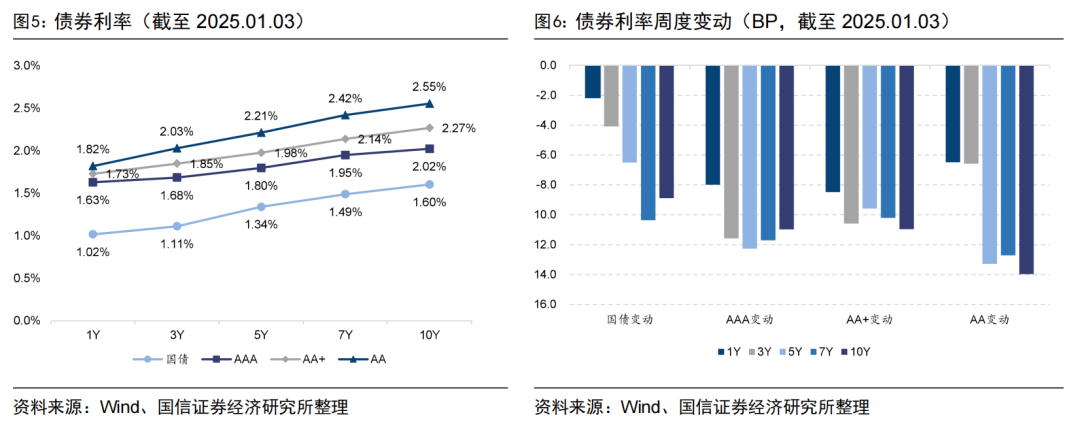

如下图所示,不同期限的国债利率均有所下行,利差缩窄6.72BP。不同期限不同评级的信用债利率均有所下行。

信用利差方面,1年期、3年期、5年期和10年期不同评级的信用债利差均有所下行。

1.4

可转债市场

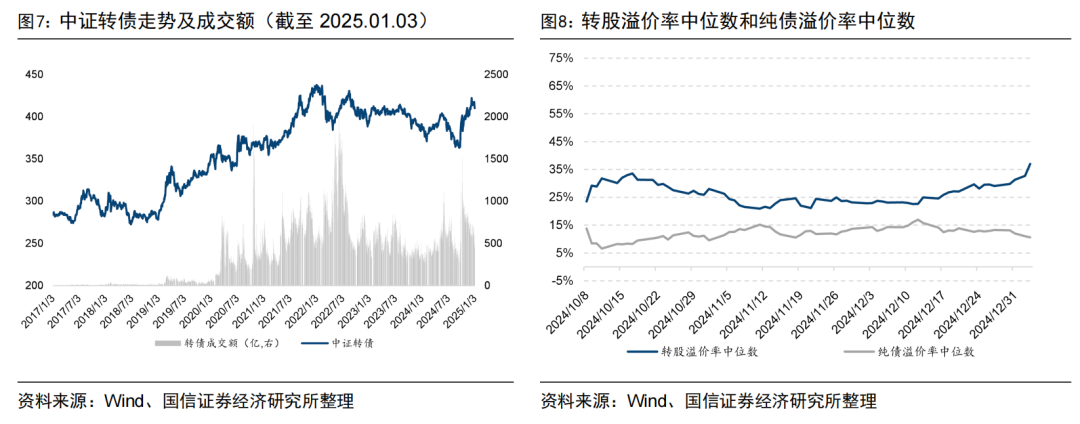

上周中证转债指数下降1.70%,累计成交2003亿元,较前一周减少1237亿元。截至上周五,可转债市场转股溢价率中位数为37.02%,较前一周增加7.96%,纯债溢价率中位数为10.66%,较前一周减少2.65%。

二

开放式公募基金表现

2.1

普通公募基金

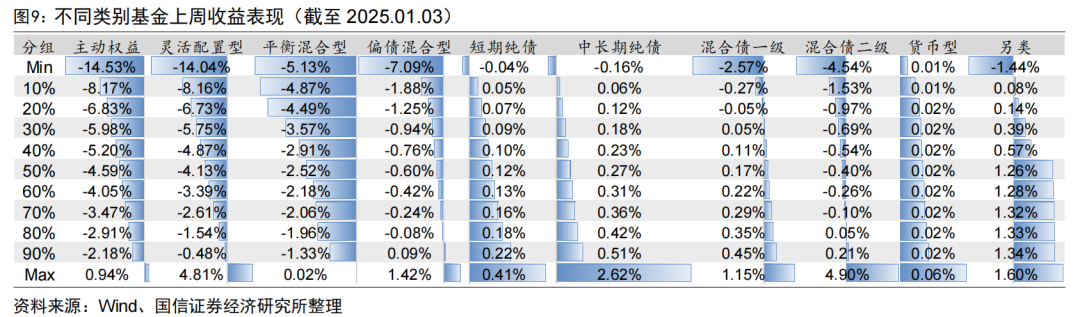

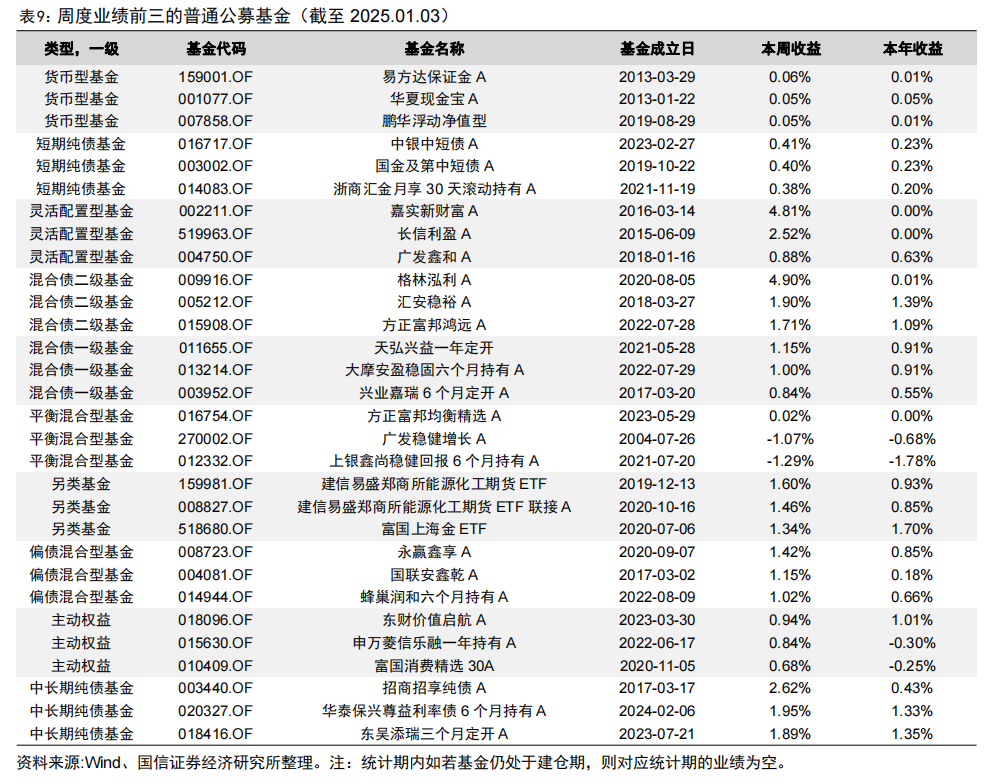

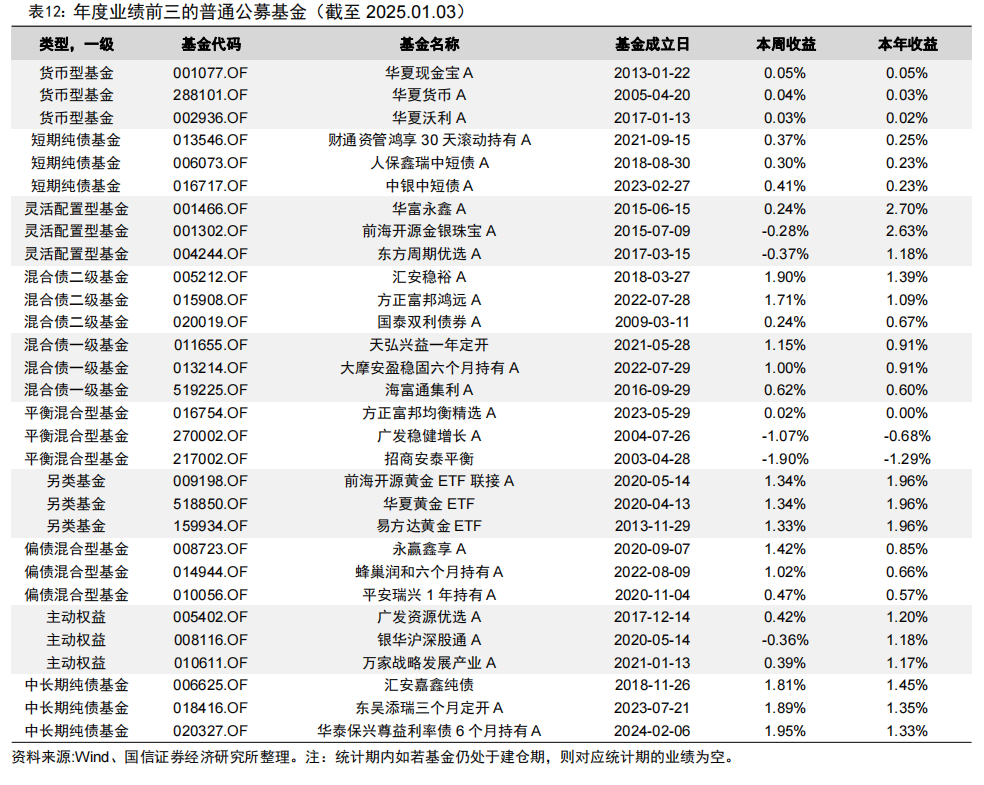

统计普通公募基金的业绩表现(不含指数增强基金、指数基金、FOF基金),新成立基金在6个月建仓期满之后才参与统计,并以开放式基金中的普通股票型基金和偏股混合型基金作为主动权益基金的样本池。上周主动权益、灵活配置型、平衡混合型基金收益分别为-4.59%、-4.13%、-2.52%。

今年以来另类基金业绩表现最优,中位数收益为1.27%,主动权益型、灵活配置型和平衡混合型基金的中位数收益分别为-3.24%、-2.93%、-1.88%。

2.2

量化公募基金

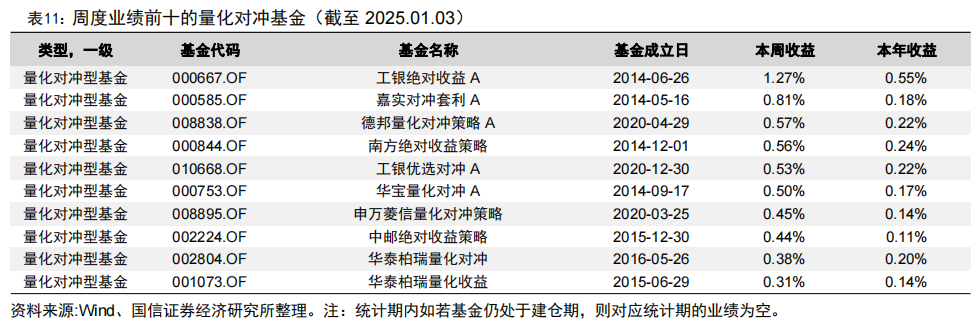

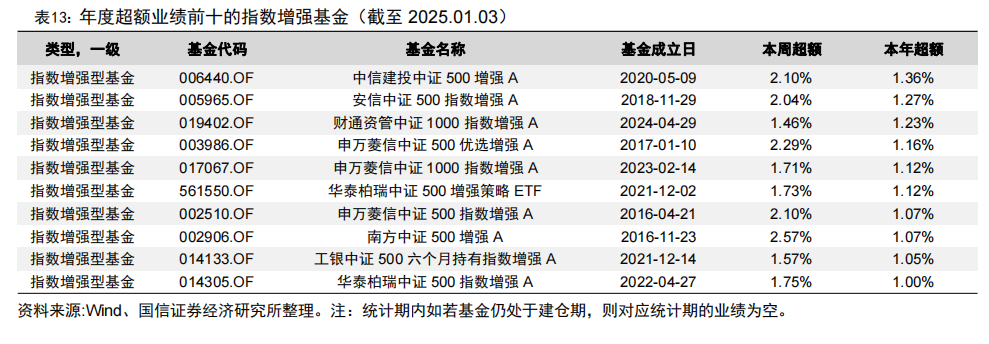

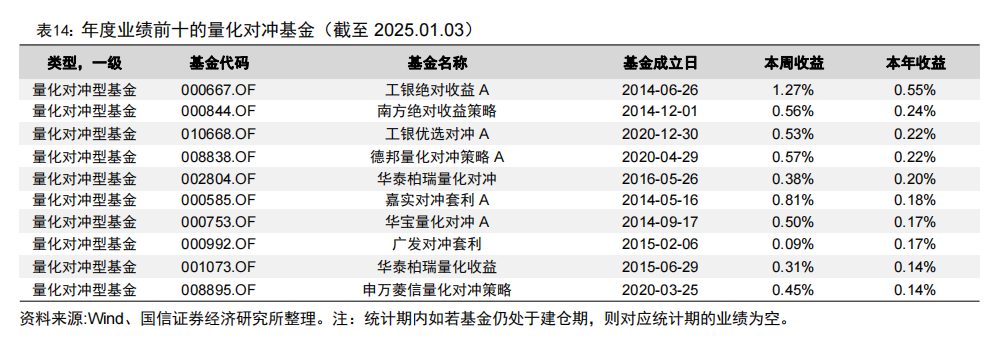

统计指数增强基金相对基准的超额收益和量化对冲型基金的收益情况,新成立基金在6个月建仓期满之后才参与统计。上周指数增强基金超额收益中位数为0.49%,量化对冲型基金收益中位数为0.22%。今年以来,指数增强基金超额中位数为0.24%,量化对冲型基金收益中位数为0.08%。

2.3

公募FOF基金

截至上周末,开放式公募基金中共有普通FOF基金228只、目标日期基金116只、目标风险基金155只。上周新成立0只FOF基金。依据业绩比较基准计算FOF基金中权益类资产的权重,并将基金类指数按照预计权益占比进行折算。总的来看,目标日期基金的权益仓位更高,其权益仓位主要分布在50%-65%的区间内,绝大多数目标风险基金权益仓位在50%以下,普通FOF基金的权益仓位主要分布在25%以下和65%-100%的区间内。

统计FOF基金的业绩表现(新成立基金在3个月建仓期满之后才参与统计),上周普通FOF、目标日期、目标风险类基金收益中位数分别为-0.71%、-0.85%、-0.43%。今年以来,目标风险基金中位数业绩表现最优,累计收益率为-0.42%。

2.4

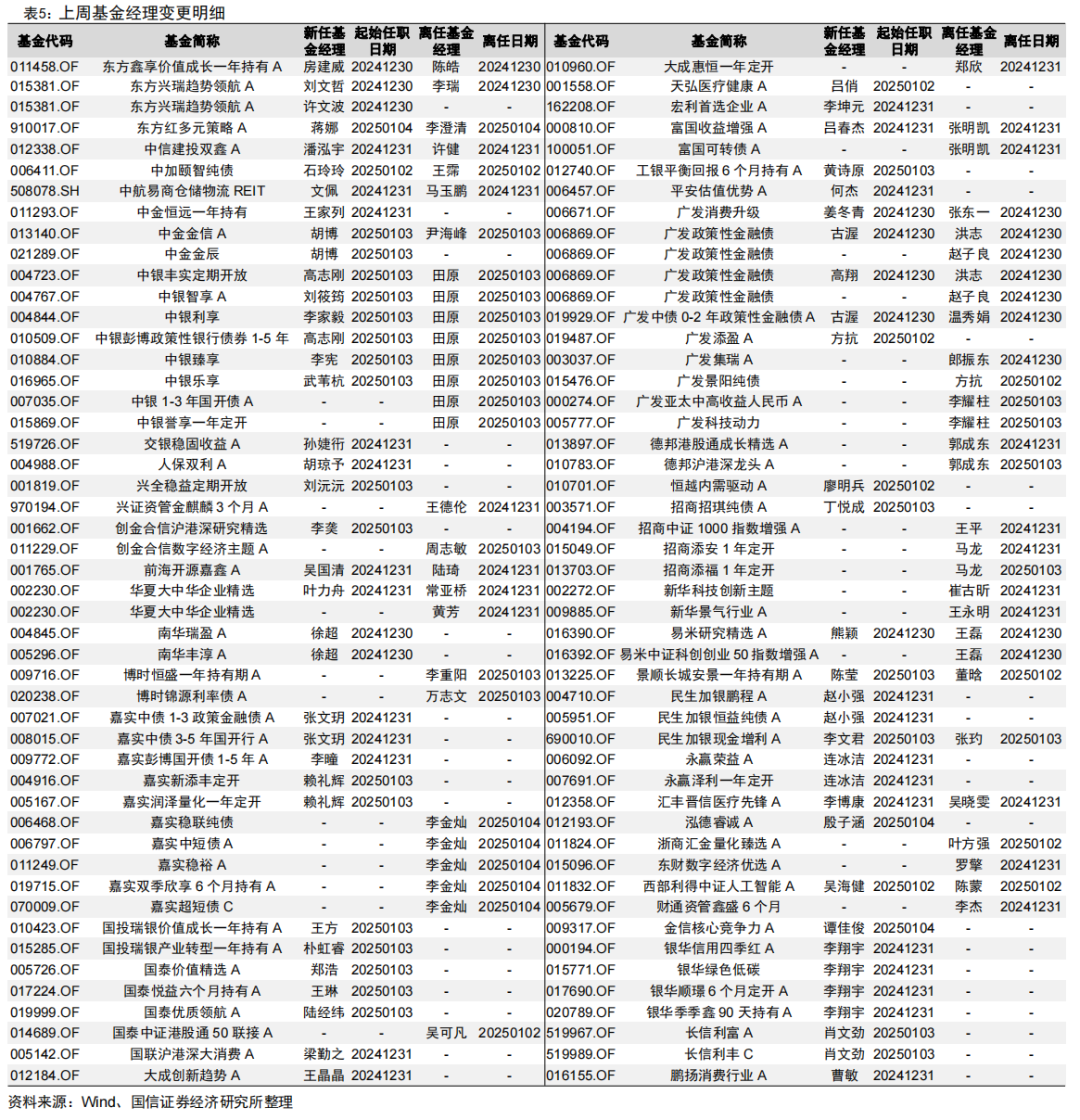

基金经理变更

上周共有41家基金公司的93只基金产品其基金经理情况发生变动,其中嘉实基金(10只)、广发基金(8只)、中银基金(8只)。

3.1

上周新成立基金

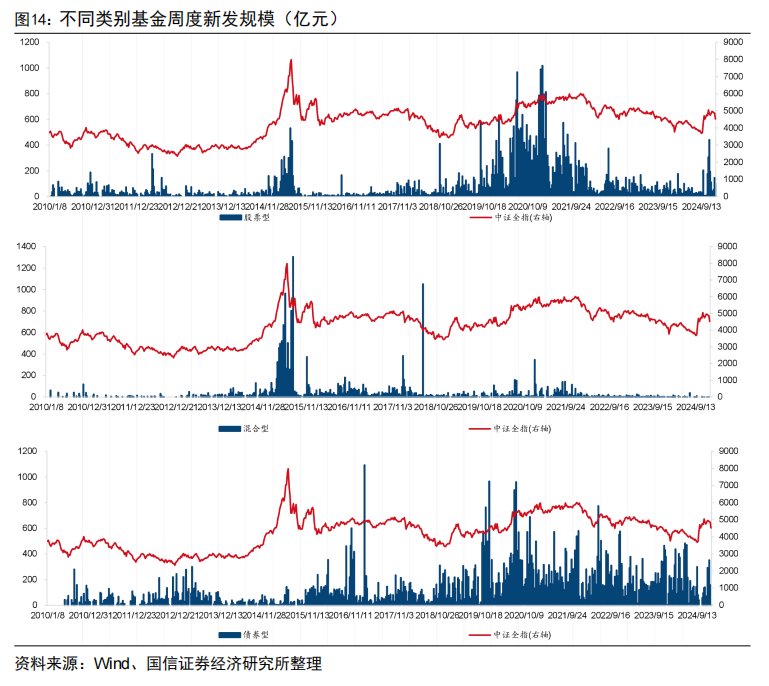

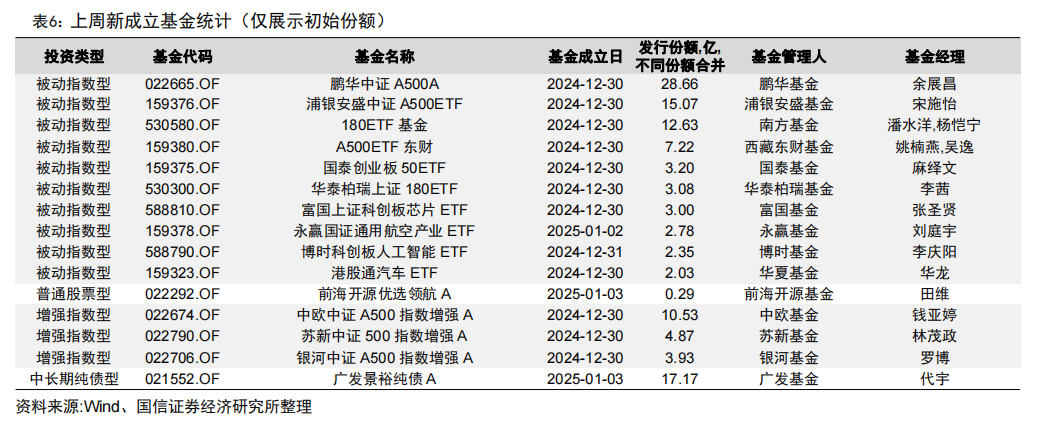

上周新发基金合计发行规模为116.80亿元,较前一周有所减少。其中股票型基金发行99.63亿元、混合型基金发行0亿元、债券型基金发行17.17亿元,另类基金和货币基金无新发。

上周新成立基金15只,新发基金中数量较多的类型为被动指数型(10只)和增强指数型(3只),发行规模分别为80.01亿元和19.33亿元。

3.2

上周首发基金

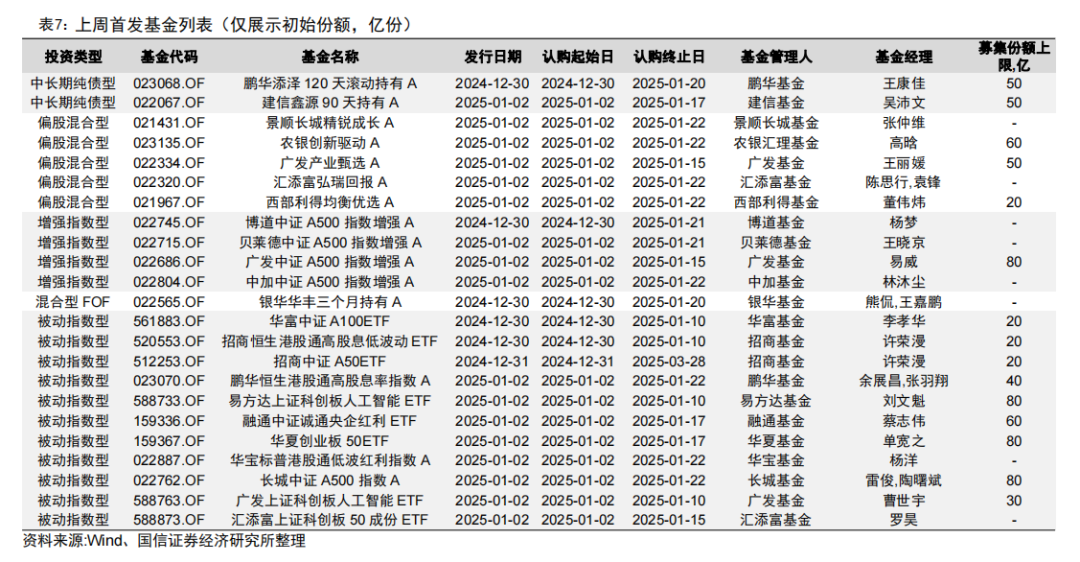

上周有23只基金首次进入发行阶段。

3.3

本周待发行基金

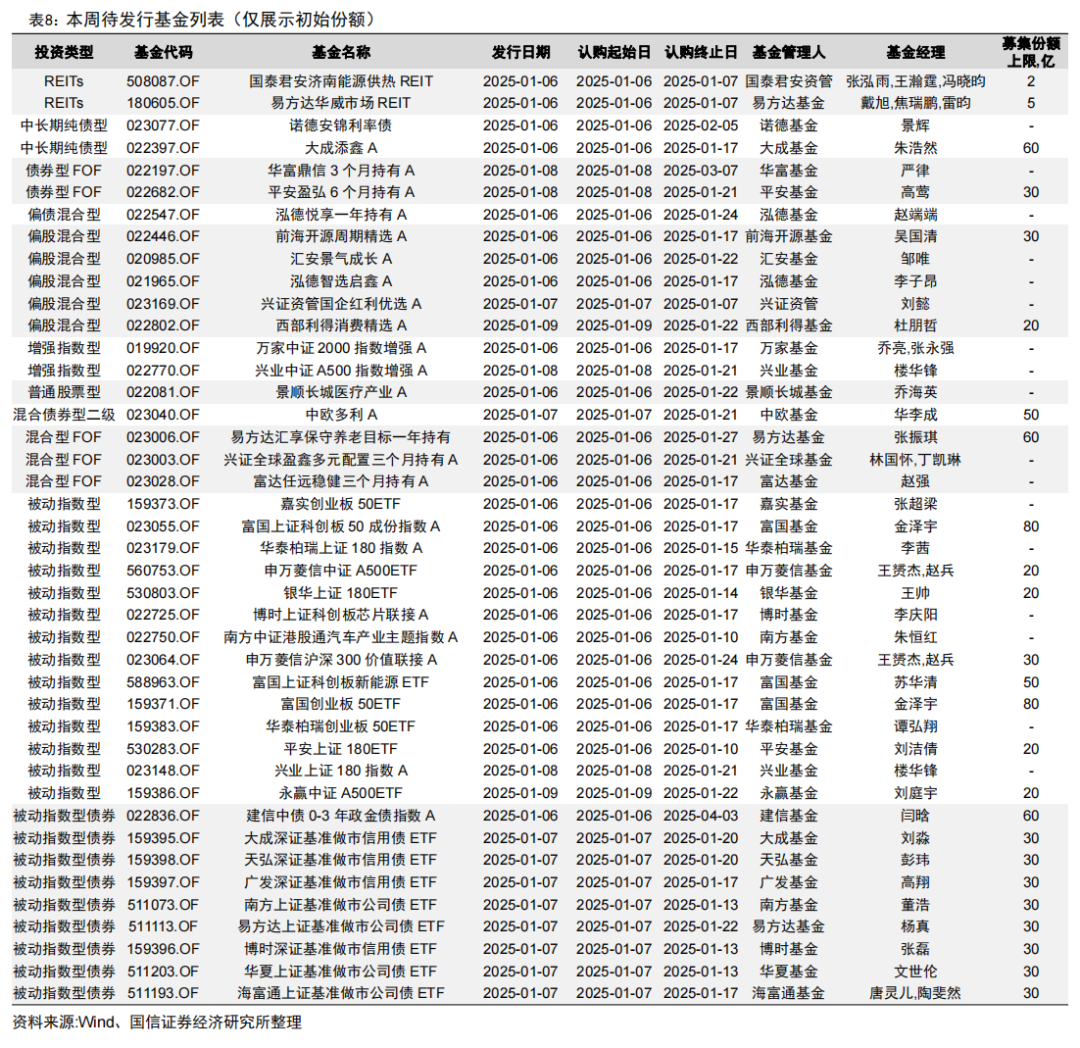

本周将有42只基金进入发行阶段,其中被动指数型(14只)、被动指数型债券(9只)、偏股混合型(5只)。

风险提示

市场环境变动风险,风格切换风险。

本报告统计结果基于客观数据,不构成投资建议

基金过往业绩及基金经理管理其他产品的历史业绩不代表未来表现

本文选自国信证券于2025年1月5日发布的研究报告《证监会扩大互换便利参与机构范围,首批基准做市信用债ETF获批》

分析师:张欣慰 S0980520060001

分析师:陈梦琪 S0980524070009

风险提示:市场环境变动风险,风格切换风险。