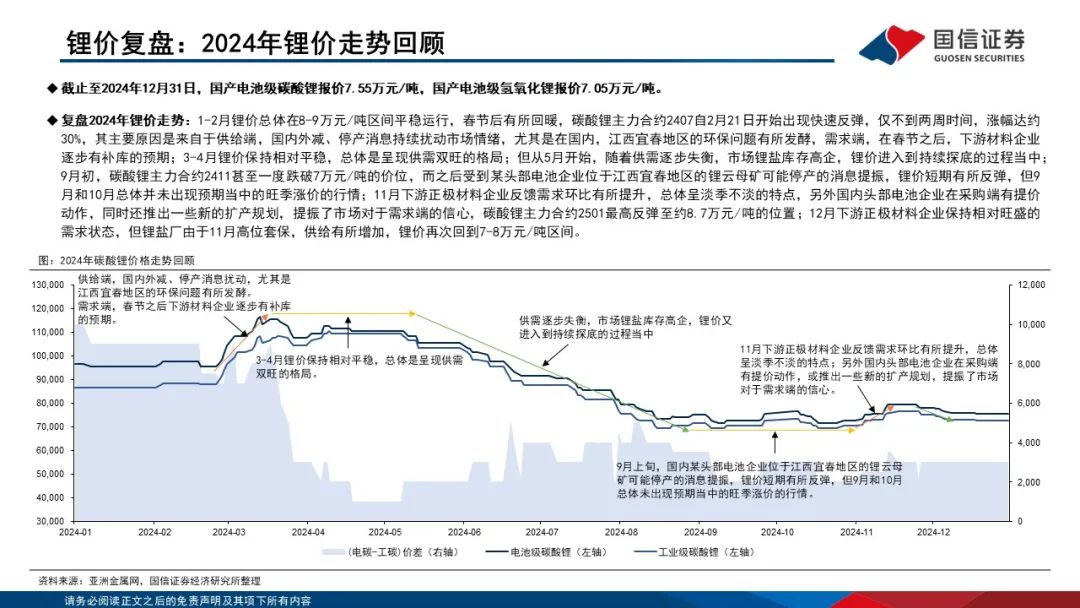

国信金属 | 锂资源产能开始出清,锂价有望逐步迎底部反转

(来源:刘孟峦有色钢铁研究)

核心观点

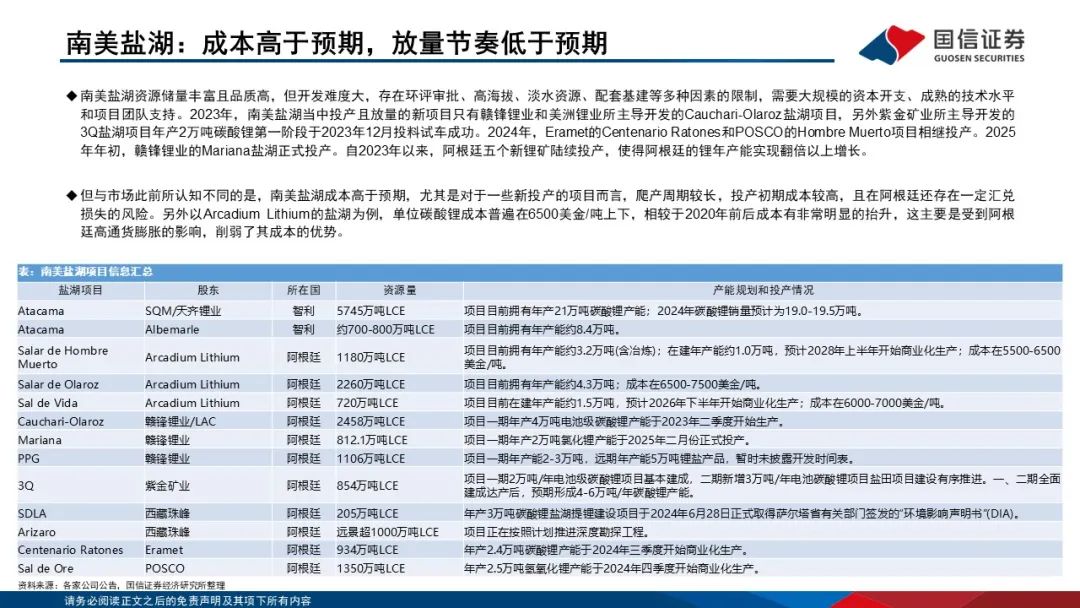

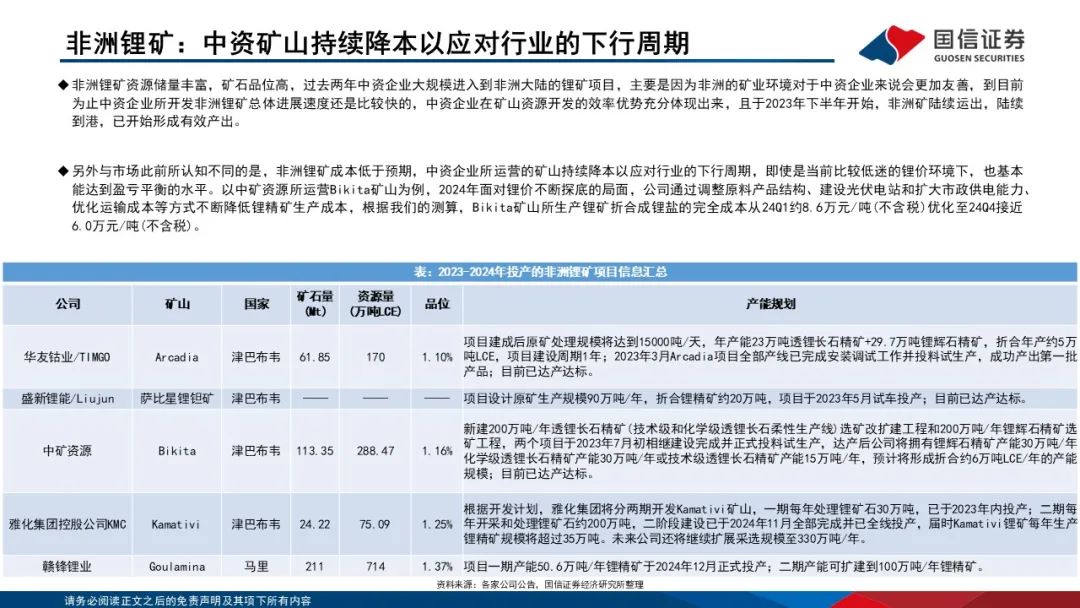

海外市场:①澳洲锂矿是全球最容易开发的锂辉石资源,当地矿业发达、法律法规齐全、基础设施良好,但与市场此前所认知不同的是,澳洲锂矿成本高于预期,主要是由于老矿山品位下降、部分矿山由露采转地采、新矿山投产初期成本较高等因素影响,在当前国内进口锂辉石精矿价格在750-800美金/吨的底部范围内,澳洲锂矿能盈利的矿山并不多;②南美盐湖资源储量丰富且品质高,但开发难度大,存在环评审批、高海拔、淡水资源、配套基建等多种因素的限制,需要大规模的资本开支、成熟的技术水平和项目团队支持,另外与市场此前所认知不同的是,南美盐湖成本高于预期,尤其是对于一些新投产的项目而言,爬产周期较长,投产初期成本较高,且在阿根廷还存在一定汇兑损失的风险;③非洲锂矿资源储量丰富,矿石品位高,过去两年中资企业大规模进入到非洲大陆的锂矿项目,主要是因为非洲的矿业环境对于中资企业来说会更加友善,到目前为止中资企业所开发非洲锂矿总体进展速度还是比较快的,中资企业在矿山资源开发的效率优势充分体现出来,另外与市场此前所认知不同的是,非洲锂矿成本低于预期,中资企业所运营的矿山持续降本以应对行业的下行周期,即使是当前比较低迷的锂价环境下,也基本能达到盈亏平衡的水平。

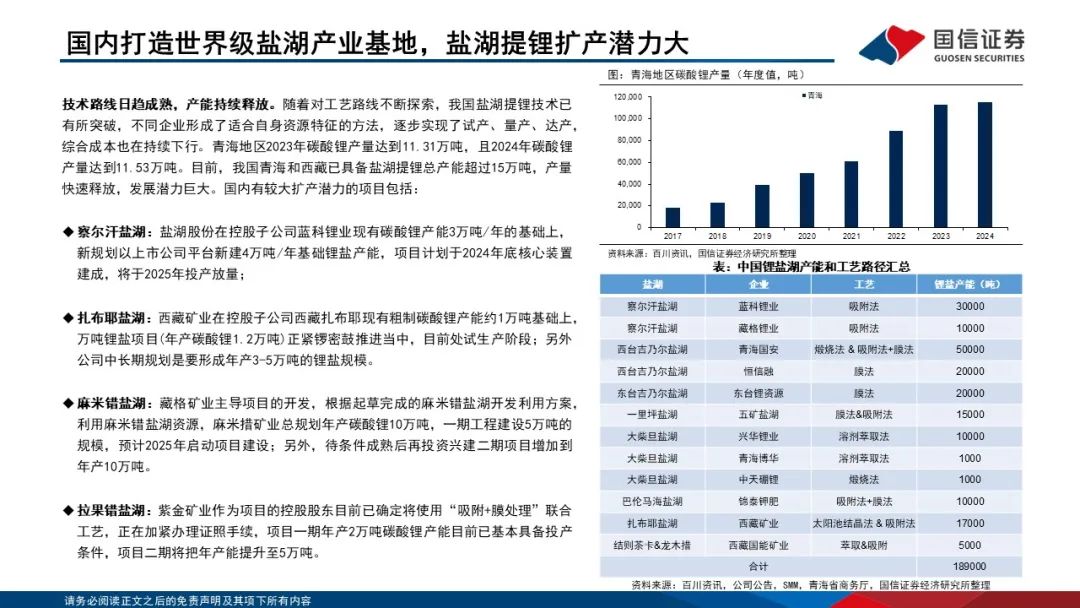

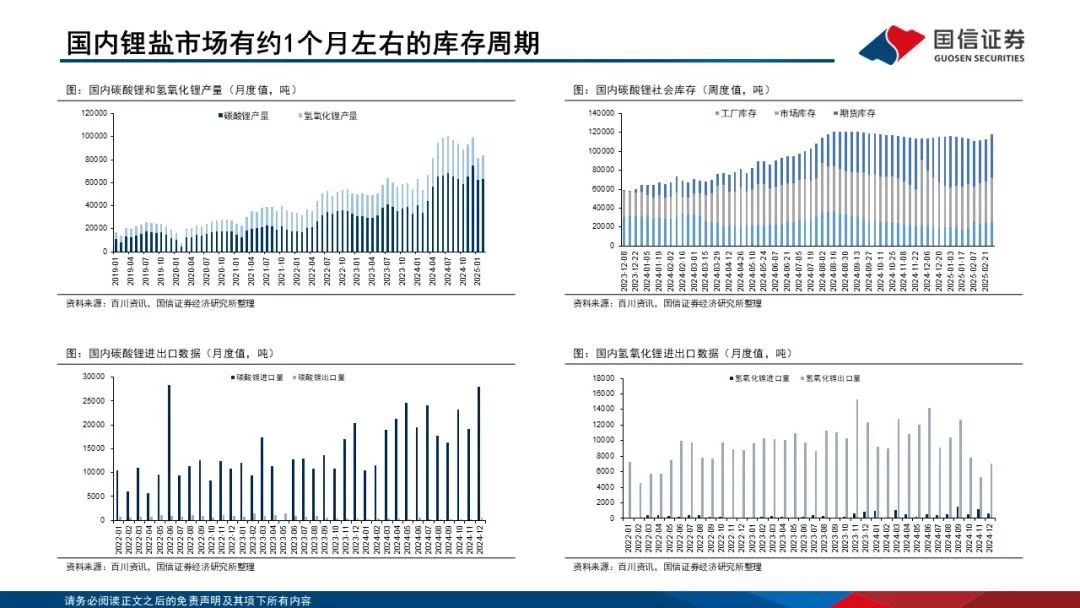

国内市场:①四川甘孜州和阿坝州锂辉石资源储量丰富,但开采难度相对较高,主要受自然条件恶劣与矿山基建薄弱影响,目前在产的仅康定市甲基卡锂辉石矿、金川县业隆沟锂辉石矿和马尔康党坝锂辉石矿;②江西宜春地区是锂云母的主要生产基地,锂云母资源属于埋藏浅、露天开采、比较容易开发的锂矿资源,但其对价格敏感度高,除了永兴材料和九岭锂业依然能够保持较强的成本优势之外,大部分锂云母提锂企业,尤其是矿石品位较低的企业,按照现在的锂价进行测算,基本处于亏损的状态,甚至有部分企业已经开始亏现金成本。目前江西宜春地区锂云母提锂的产能出现较大面积减、停产的现象,但与澳洲锂矿不同的是,一旦锂价涨到合适的位置,这部分产能复产的速度较快;③青海&西藏是国内主要的盐湖产业基地,目前青海和西藏已具备盐湖提锂总产能超过15万吨,产量快速释放,发展潜力巨大。

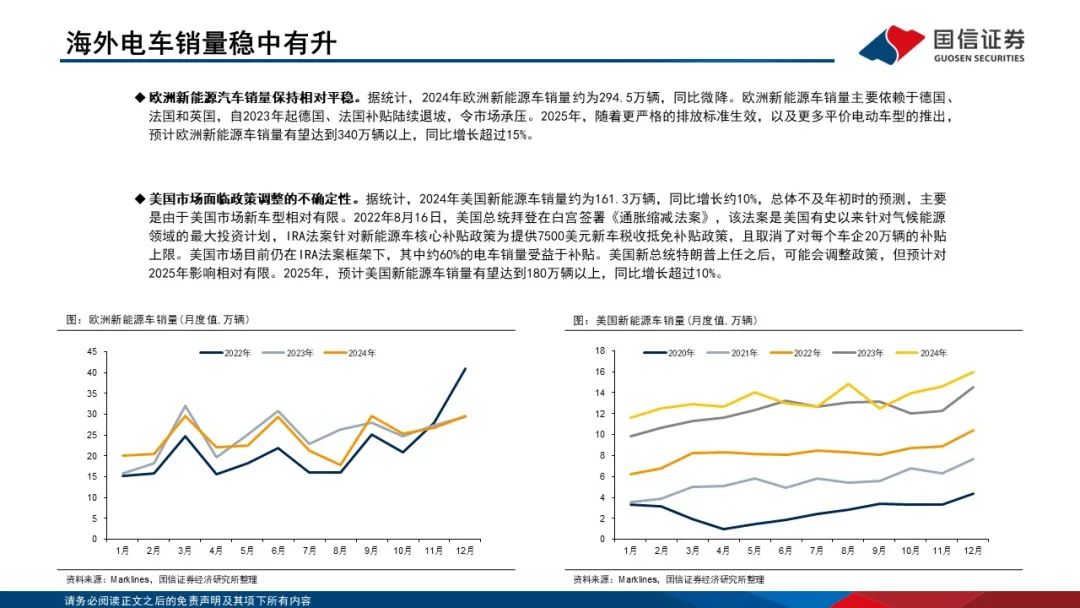

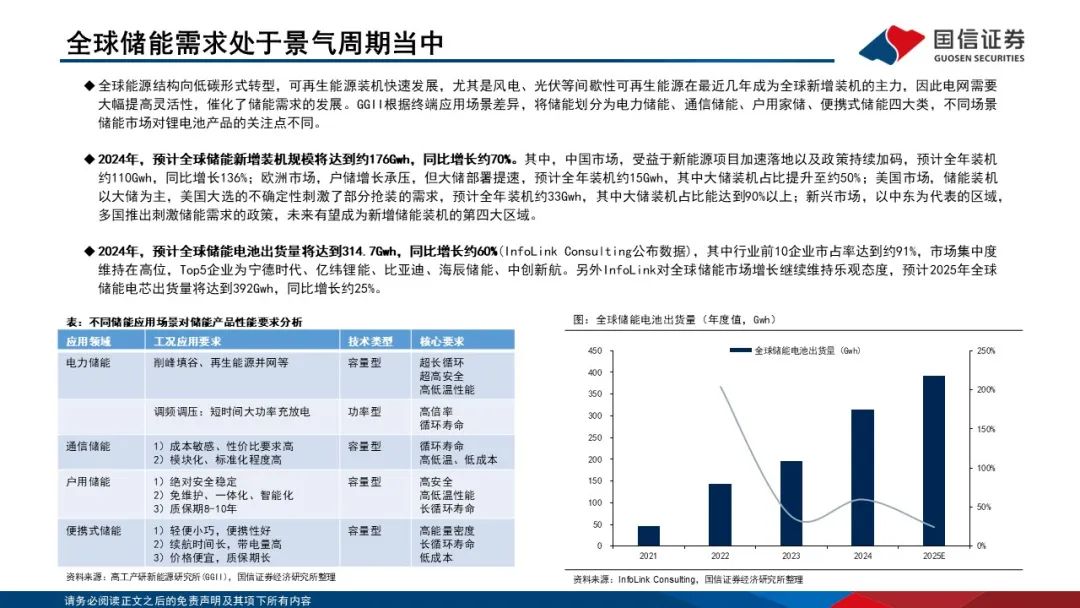

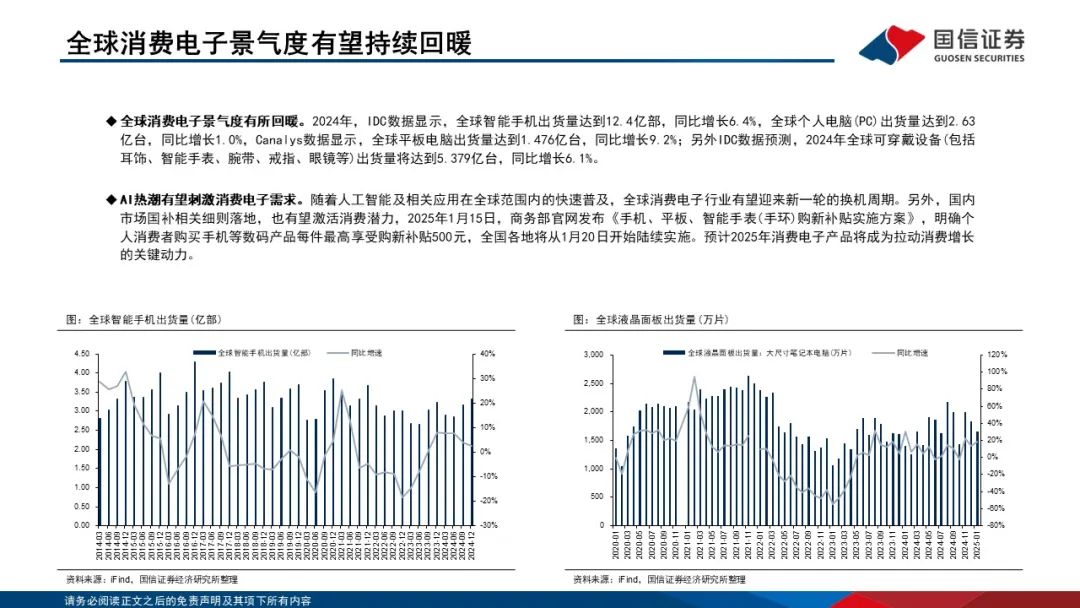

需求篇:行业成长性强,增量集中在新能源汽车和储能

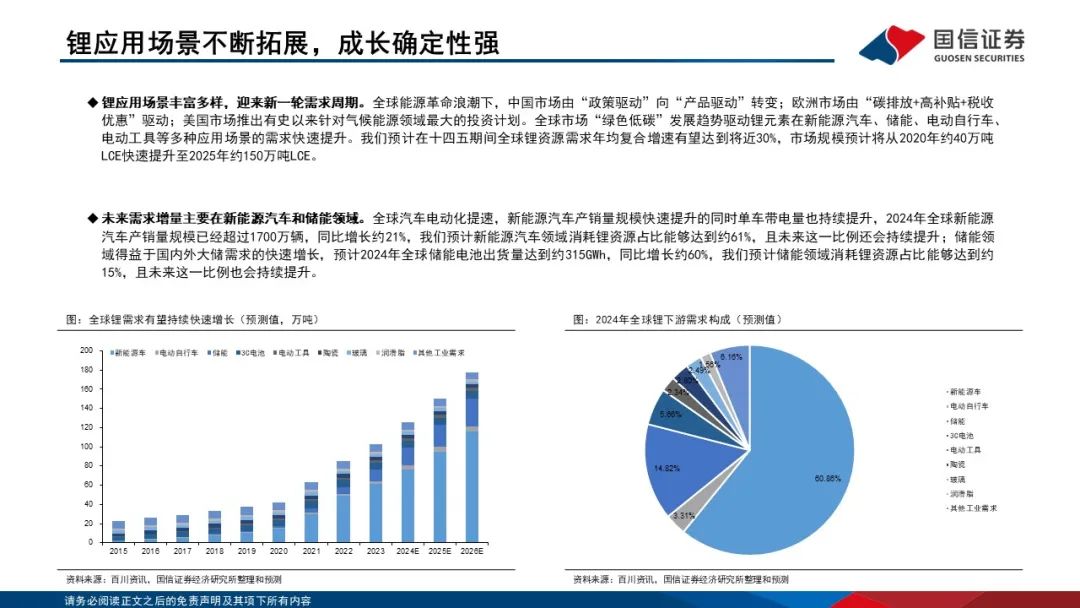

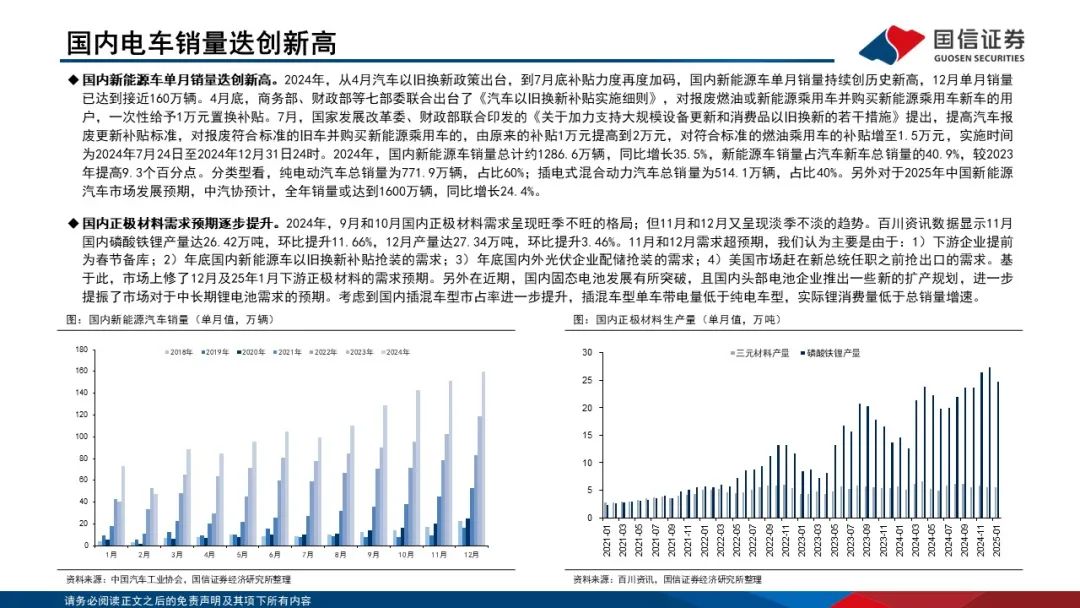

锂应用场景丰富多样,迎来新一轮需求周期。全球市场“绿色低碳”发展趋势驱动锂元素在新能源汽车、储能、电动自行车、电动工具等等多种应用场景的需求快速提升。我们预计在十四五期间全球锂资源需求年均复合增速有望达到将近30%,市场规模预计将从2020年约40万吨LCE快速提升至2025年约150万吨LCE。另外,锂未来的需求增量主要集中在新能源汽车和储能领域,根据我们的测算,2024年新能源汽车领域消耗锂资源占比能够达到约61%,且未来这一比例还会持续提升;2024年储能领域消耗锂资源占比能够达到约15%,且未来这一比例也会持续提升。

平衡表:预计2025年锂价有望迎底部反转

全球锂资源供需过剩的格局目前暂未有实质性转变。在需求端成长确定性比较强的同时,供给端也逐步落地,随着前期投入开发的项目逐步进入投产期后,锂供需总体仍将呈现过剩格局,过剩幅度不到10%;同时考虑到锂价维持底部区间,供给释放的节奏会低于预期,锂供需过剩幅度预计缩减到5%左右。基于前文分析,我们认为锂价将重回边际成本定价,对于2025年的锂价可以更乐观一些。行业成本曲线75%-90%分位线所对应的这部分资源需要在一定时间内持续亏现金成本才有可能出现较大面积产能出清的现象,考虑到截止至目前,锂资源端产能出清的规模并不大,虽然锂价已跌至底部区间,但是之后可能会有较长时间磨底的阶段。综上我们认为锂价今年更有可能在7.5-8.5万元/吨区间内窄幅震荡,在这个价格水平之下,一些品质相对来说比较差的资源可能会面临产能的出清,同时也能支持一些较优质的资源持续得到开发以满足下游需求的增长。另外,我们要重点关注澳洲锂矿产能出清的节奏,因为这部分产能一旦出清,很难在短时间内恢复生产。

风险提示:锂终端需求不及预期;全球锂资源开发速度超预期。

报告正文

免责声明

本微信号(订阅号/公众号)发布内容仅供国信证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本微信内容而视其为客户。本微信号不是国信证券的研究报告发布平台,任何完整研究观点应以正式发布的研究报告为准。在任何情况下,本微信号所载的全部内容只提供给客户做参考之用,并不构成对客户的投资建议,并非作为买卖、认购证券或其它金融工具的邀请或保证。本公司也不对因客户使用本微信号发布内容而导致的任何可能的损失负任何责任。未经本公司事先书面授权许可,任何机构或个人不得更改或以任何方式发送、传播或复印本报告。本公司版权所有并保留一切权利。