国信金属 | 中矿资源半年报点评:锂矿山持续降本,铜矿山打造新成长曲线

核心观点

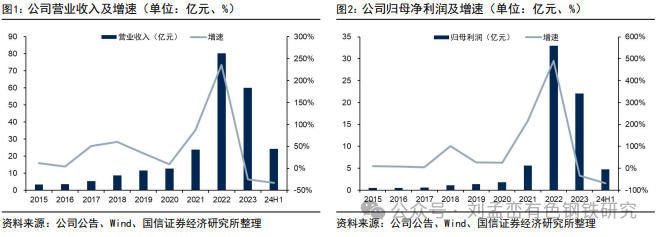

公司发布半年报:上半年实现营收24.22亿元,同比-32.76%;实现归母净利润4.73亿元,同比-68.52%,在此前预告指引范围内。公司24Q1/Q2分别实现营收11.27/12.95亿元,Q2环比+14.91%;24Q1/Q2分别实现归母净利润2.56/2.17亿元,Q2环比-15.23%。

核心产品数据方面:上半年公司自有矿产销量大幅提高,自有矿共实现锂盐销量16798.67吨,已超过去年全年以自有矿为原料实现的锂盐销量,这主要是得益于公司所属Bikita矿山运营情况良好,上半年累计运回锂精矿超过21万吨,约占津巴布韦锂矿进口总量的33%。与此同时,公司积极调整经营策略,降本增效初见成效,公司通过调整原料产品结构、建设光伏电站和扩大市政供电能力等方式不断降低锂精矿生产成本。

锂矿&锂盐业务:自有矿增速最快的锂矿标的之一。Bikita矿山新建200万吨/年透锂长石精矿(技术级和化学级透锂长石柔性生产线)选矿改扩建工程和200万吨/年锂辉石精矿选矿工程,于2023年7月建设完成并正式投料试生产,于2023年11月实现稳定生产。目前两个选矿项目生产的透锂长石精矿和锂辉石精矿正持续不断运抵公司国内锂盐工厂,标志着公司正式进入锂矿全面自给时代,符合公司锂盐板块的战略规划预期。

铯铷盐业务:应用市场持续拓展,具有明显竞争优势。公司2023年铯铷盐业务实现营收11.24亿元,同比+20.70%,实现毛利7.24亿元,同比+20.12%;2024年上半年铯铷盐业务实现营收约4.71亿元,同比-11.71%,主要是由于上半年公司铯铷盐产品实现较大幅度提价,短期影响下游需求,但随着价格逐步传导,预计下半年下游需求将快速恢复,全年营收仍有望实现正增长,另外铯铷盐业务上半年毛利率达到72.37%,同比提升6.06个百分点。

铜业务:加大铜领域布局,打造新成长曲线。公司收购Junction65%股权,其主要资产是位于赞比亚的Kitumba铜矿项目。Kitumba铜矿项目目前处于待开发阶段,保有铜金属量61.40万吨,铜平均品位2.20%。

风险提示:锂盐和铯铷盐市场需求不达预期;公司扩产进度低于预期。

报告正文

24H1实现归母净利润4.73亿元

公司发布半年报:上半年实现营收24.22亿元,同比-32.76%;实现归母净利润4.73亿元,同比-68.52%,在此前预告指引范围内;实现扣非归母净利润4.45亿元,同比-70.15%,也在此前预告指引范围内。公司24Q1/Q2分别实现营收11.27/12.95亿元,Q2环比+14.91%;24Q1/Q2分别实现归母净利润2.56/2.17亿元,Q2环比-15.23%;24Q1/Q2分别实现扣非归母净利润2.28/2.17亿元,Q2环比-4.82%。

核心产品数据方面:上半年公司自有矿产销量大幅提高,自有矿共实现锂盐销量16798.67吨,已超过去年全年以自有矿为原料实现的锂盐销量,这主要是得益于公司所属Bikita矿山运营情况良好,上半年累计运回锂精矿超过21万吨,约占津巴布韦锂矿进口总量的33%。与此同时,公司积极调整经营策略,降本增效初见成效,公司通过调整原料产品结构、建设光伏电站和扩大市政供电能力等方式不断降低锂精矿生产成本;其中,公司于2023年四季度在Bikita矿山投资建设配套光伏发电项目,已于2024年2月完成主体工程建设,项目设计发电量2100万度/年,目前最大单日发电量8万度、平均5.75万度,所发电量达到矿山每日用电量20%以上,大大降低了Bikita矿山的用电成本。铯铷盐业务方面,上半年实现营收约4.71亿元,同比减少11.71%,但毛利率达到72.37%,同比提升6.06个百分点,主要是得益于公司铯铷盐产品实现较大幅度提价。

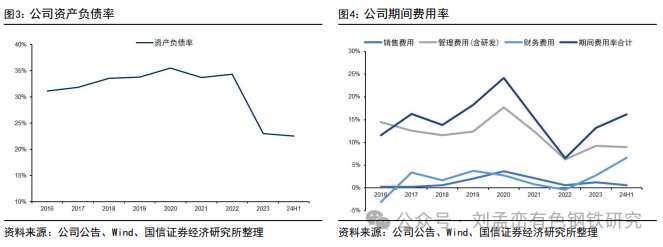

财务数据方面:截止至2024年上半年,公司资产负债率22.52%。期间费用方面,今年上半年公司销售费用1406万元,同比-71.28%,主要是随着收入的减少销售费用减少;管理费用1.67亿元,同比-23.79%,主要是随着利润的减少绩效奖金减少;财务费用1.60亿元,同比+71.01%,主要是津巴布韦津元汇率变动所引致汇兑损失增加;研发费用5124万元,同比-48.86%。截止至2024年上半年,公司在手货币资金约32.78亿元,在手存货约20.05亿元,现金流相对充裕。

锂矿&锂盐业务:自有矿增速最快的锂矿标的之一

冶炼端:年产2.5万吨电池级氢氧化锂/碳酸锂生产线项目于2021年8月投产;全资子公司春鹏锂业投资修建的年产3.5万吨高纯锂盐项目于2023年11月点火投料试生产运营,并于2024年2月实现达产达标状态。目前,公司合计拥有6.6万吨/年电池级锂盐产能。公司冶炼端拥有行业领先的技术工艺,2.5万吨/年和3.5万吨/年产线均可使用锂辉石或透锂长石作为生产原料。

资源端:加拿大Tanco矿山按现有坑采方案保有锂矿石资源量折合约26万吨LCE,现有18万吨/年处理能力的锂辉石采选系统。目前公司正积极推进Tanco矿区的露天开采方案,拟投资新建Tanco矿山100万吨/年选矿工程,Tanco矿区在露采方案条件下保有锂矿产资源量将会大幅度增加。预计在新建产能投产之后,Tanco矿山将形成将近2.5万吨LCE/年的锂辉石精矿原料供应能力。2023年,公司积极推进100万吨/年选厂设计以及筹备政府环评、审批等工作,同时积极建设并持续维护与当地社区和原住民的友好关系。

津巴布韦Bikita矿山:公司所属津巴布韦Bikita矿山是一座成熟且在产的矿山,并购时所探获的保有锂矿产资源量折合84.96万吨LCE,另外公司增储之后保有锂矿产资源折合288.47万吨LCE,资源量相比并购时增加约2.4倍,体现出公司强大的地勘技术底蕴所带来的行业竞争优势。另外,公司投资的“Bikita锂矿200万吨/年(透锂长石)改扩建工程项目”和“Bikita锂矿200万吨/年(锂辉石)建设工程项目”于2023年7月建设完成并正式投料试生产,于2023年11月实现稳定生产,达产后公司将拥有锂辉石精矿产能30万吨/年、化学级透锂长石精矿产能30万吨/年或技术级透锂长石精矿产能15万吨/年,预计将形成折合约6万吨LCE/年的产能规模。目前两个选矿项目生产的透锂长石精矿和锂辉石精矿正持续不断运抵公司国内锂盐工厂,标志着公司正式进入锂矿全面自给时代,符合公司锂盐板块的战略规划预期。

锂矿&锂盐业务积极调整经营策略,降本增效初见成效。面对锂价大幅的波动,公司通过降本增效、以销定产和调整产品结构等经营策略抵御市场风险;在降本增效方面,公司通过调整原料产品结构、建设光伏电站和扩大市政供电能力等方式不断降低锂精矿生产成本。2023年5月,公司通过Public-Private-Partnership模式在津巴布韦投资建设132KV输变电项目,该项目包括112公里电力线路和132KV Bikita变电站工程,连接津巴布韦TOKWE 330KV变电站与Bikita矿山,已于2024年3月17日一次性输电成功,该项目不仅能大大改善沿线城镇的供电能力,也将极大改善Bikita矿山电力的保障条件,减少对化石类能源的依赖,有效降低生产成本。2023年四季度,公司在Bikita矿山投资建设配套光伏发电项目,该项目已于2024年2月完成主体工程建设。Bikita矿山光伏发电项目设计发电量2100万度/年,目前,最大单日发电量8万度、平均5.75万度,所发电量达到矿山每日用电量20%以上,大大降低了Bikita矿山的用电成本。

公司同时积极寻找其他合适的矿源。2022年5月9日,公司全资子公司香港中矿控股与盛新锂能集团股份有限公司全资孙公司盛熠锂业国际有限公司签署《关于共同发起设立Harare Lithium (Zimbabwe)(Private)Limited 股东协议》,双方在津巴布韦设立合资公司,主要经营津巴布韦地区锂矿、铂矿项目的勘探与开发,合资公司的注册资本为500万美元,双方对合资公司的持股比例均为50%。2022年10月18日公司发布公告:公司全资所属Tanco公司与加拿大上市公司Grid Metals Corp.(Grid)签署了《谅解备忘录》,双方旨在就加拿大Donner湖锂矿合作开发的可行性进行积极探讨,并就潜在合作达成共识,具体合作事项将在Tanco与Grid签署的具有法律约束力的合作协议中进一步明确。

铯铷盐业务:应用市场持续拓展,具有明显竞争优势

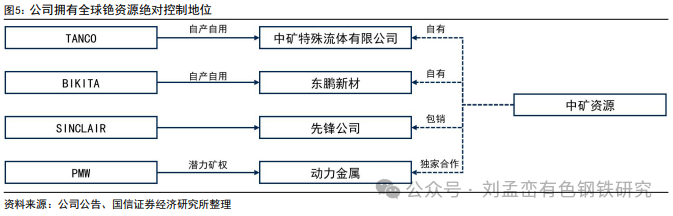

公司凭借拥有着世界主要高品质铯资源(加拿大Tanco和津巴布韦Bikita矿山)、全球两大生产基地(加拿大温尼伯、中国江西省新余市)和甲酸铯回收基地(英国阿伯丁和挪威卑尔根)的优势,为众多行业优质企业提供多元化、定制型产品和技术支持。其中公司是全球甲酸铯的唯一生产商和供应商,公司甲酸铯业务运营中心为中矿特殊流体有限公司,位于英国阿伯丁和挪威卑尔根,业务遍及欧洲、AMEA(亚洲、中东和非洲)和北美地区。目前,由于成本和工艺的原因,甲酸铯在国内油气领域中应用较少,随着国内对环境的日益重视、环保政策实施力度的加大及油气公司对甲酸铯在增加储层价值等方面的认识,甲酸铯在国内油气领域中的应用将有望逐步扩大。截止至2024年上半年,公司全球储备甲酸铯产品约21074.48bbl (折合密度2.3t/m的甲酸铯溶液),折合铯金属当量约4784.07吨。

公司掌握全球铯铷盐市场的定价权。全球铯矿资源非常稀缺,且由于较高的技术壁垒,造成全球范围内可实现铯铷盐量产的公司只有东鹏新材、中矿特殊流体有限公司以及美国雅保。公司2019年收购Cabot特殊流体事业部(后已更名为中矿特殊流体有限公司),取得其储量巨大的铯榴石矿山以及铯盐生产能力,完成“铯资源开发+铯盐研发与生产+销售与服务+铯资源回收”铯盐全产业链布局,掌握了全球80%以上铯榴石矿产资源,80%铯盐生产与供应能力,100%甲酸铯生产与供应能力,拥有行业定价权。随后,公司收购津巴布韦Bikita锂矿,交易完成后公司基本上掌握了全球最主流的铯矿资源,市场地位有望进一步稳固。

预计公司铯铷盐业务产销量和营收规模有望保持高增速。铯铷盐应用领域广泛,包括原子钟、航天航空、军事、能源、电子、特种玻璃、医学、催化剂等。铯产品主要作为碱性介质用于医药中间体、作为催化剂用于硫酸催化剂、作为添加剂用于X射线闪烁体、作为完井液/钻井液用于石油钻井和开采行业等方面。公司2024年上半年铯铷盐业务实现营收约4.71亿元,同比减少11.71%,主要是由于上半年公司铯铷盐产品实现较大幅度提价,短期影响下游需求,但随着价格逐步传导,预计下半年下游需求将快速恢复,全年营收仍有望实现正增长,另外铯铷盐业务上半年毛利率达到72.37%,同比提升6.06个百分点。随着全球绿色经济转型达成共识,铯铷盐下游应用领域加速扩展,公司在铯铷盐行业的优势将更加明显。公司全资子公司东鹏新材于2021年9月被授予国家级专精特新“小巨人”企业称号,有效期3年。

铜业务:加大铜领域布局,打造新成长曲线

2024年3月7日,全资子公司中矿(香港)稀有金属资源有限公司就收购纳米比亚Tsumeb冶炼厂与Dundee Precious Metals Ins.(DPM)达成协议。收购标的为DPM持有的Dundee Precious Metals Tsumeb Holding (Pty) Ltd.(DPMTH)98%已发行股份,交易对价为4900万美元。DPMTH主要资产是位于纳米比亚的Tsumeb冶炼厂。Tsumeb冶炼厂是全球为数不多的能够处理高砷铜精矿等复杂精矿的特种冶炼厂之一。Tsumeb冶炼厂工艺技术成熟,基础设施完善,交通运输便利,工厂通过铁路与大西洋港口鲸鱼湾(Walvis Bay)相连。目前,该冶炼厂精矿处理能力为26万吨/年,主要产品为粗铜和硫酸,通过技术升级改造,预计精矿处理能力可提升至37万吨/年。

2024年3月14日,公司全资下属公司African Minerals Limited(Afmin)与Momentum Ventures Limited(Momentum)和ChifupuResources Limited(Chifupu)分别签署《股份买卖协议》,Afmin拟以合计基准对价5,850万美元现金收购Momentum持有的Junction Mining Limited(Junction)50%股权和Chifupu持有的Junction15%股权。Junction主要资产是位于赞比亚的Kitumba铜矿项目。在本次交易完成后,公司将合计持有Junction 65%的股权,拥有Kitumba铜矿项目65%的权益。Kitumba铜矿项目目前处于待开发阶段,根据2015年7月29日第三方独立机构MSA Group(Pty) Ltd.出具的符合澳大利亚JORC规范(2012版)的资源量估算报告显示,Kitumba铜矿区累计探获的保有铜矿产资源量为2,790万吨,铜金属量61.40万吨,铜平均品位2.20%。2024年7月27日公司已完成全部交割工作;2024年8月16日Kitumba铜矿开工典礼隆重举行。

公司加大铜领域布局。年报中提出发展规划:1)继续获取优质的铜矿产资源;2)加速推进Kitumba铜矿工作。同时还提出战略目标:1)力争2025年完成5万吨/年铜金属采、选、冶一体化布局;2)力争2年内再获取新的优质铜矿资源。公司深耕非洲市场多年,拥有强大的地勘能力,铜领域布局快速突破,有望打造未来新的成长曲线。

法律声明

本公众号(名称:刘孟峦有色钢铁研究)为国信证券股份有限公司(下称“国信证券”)研究所金属与金属材料组依法设立、独立运营的唯一官方公众号。本公众号所载内容仅面向符合《证券期货投资者适当性管理办法》规定的机构类专业投资者。国信证券不因任何订阅或接收本公众号内容的行为而将订阅人视为国信证券的客户。

本公众号不是国信证券研究报告的发布平台,本公众号只是转发国信证券发布研究报告的部分观点,订阅者若使用本公众号所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生误解和歧义。提请订阅者参阅国信证券已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。国信证券对本公众号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本公众号中资料、意见等仅代表来源证券研究报告发布当日的判断,相关研究观点可依据国信证券后续发布的证券研究报告在不发布通知的情形下作出更改。国信证券的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本公众号中资料意见不一致的市场评论和/或观点。