国信金属 | 金属行业2024年中报总结:工业金属和贵金属利润明显提升,继续看好上游资源板块

(来源:刘孟峦有色钢铁研究)

上半年上游企业受益商品涨价,利润同比提升

2024H1,上证指数涨幅0.17%,有色金属指数涨幅3.18%,跑赢上证指数3.01个百分点;钢铁指数涨幅-9.29%,跑输上证指数9.46个百分点。商品价格来看,上半年工业金属和贵金属价格中枢明显抬升,而能源金属、钢铁和部分小金属价格有所下跌。业绩方面,2024H1有色板块实现营收17061亿元,同比+3.64%;实现归母净利润690亿元,同比-3.32%。

工业金属:商品价格上涨,上半年利润增速41%

2024H1,申万工业金属板块所有公司共计实现营收12121.8亿元,同比+11.4%;实现归母净利润505.5亿元,同比+40.6%。2024Q2申万工业金属板块所有公司共计实现营收6619.7亿元,同比+16.7%,环比+20.3%;实现归母净利润298.9亿元,同比+68.0%,环比+44.6%;实现经营性现金流453.3亿元,同比-11.8%,环比+3126.1%。经过上半年价格大幅上涨,市场对于工业金属供给端的分歧已经很小,铜的供给瓶颈在于矿山,铝的供给瓶颈在于中国冶炼产能,下半年定价将更多聚焦于需求端。

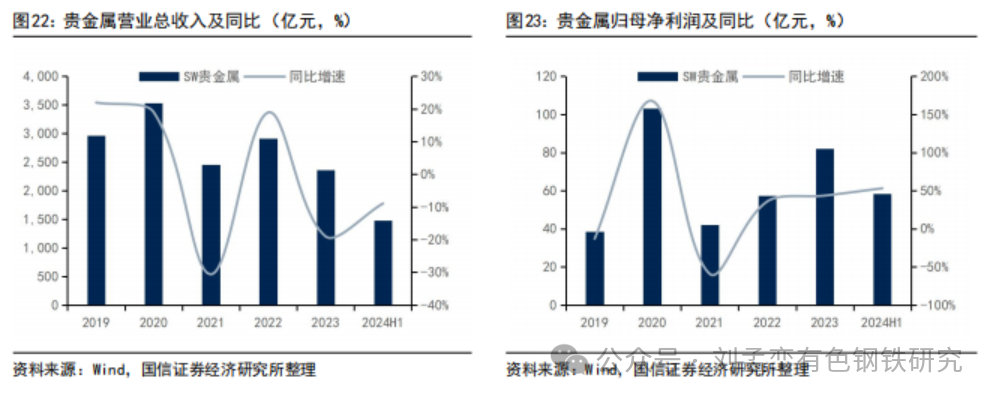

贵金属:降息临近,金价有望震荡上行

2024H1,申万贵金属板块所有公司共计实现营收1482.6亿元,同比增速-8.9%;实现归母净利润58.5亿元,同比增速53.1%。2024Q2,申万贵金属板块所有公司共计实现营收795.0亿元,同比-8.4%,环比+15.6%;实现归母净利润32.8亿元,同比+42.3%,环比+27.9%;经营性现金流89.36亿元,同比+80.9%,环比+59.9%。近期,美国各项经济数据走弱,对其衰退交易频现,坚定了市场认为美联储即将于9月份开启降息周期的预期。

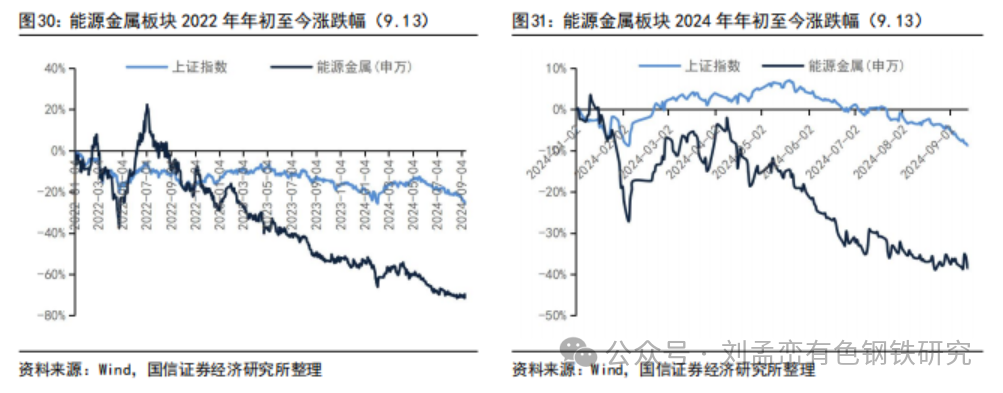

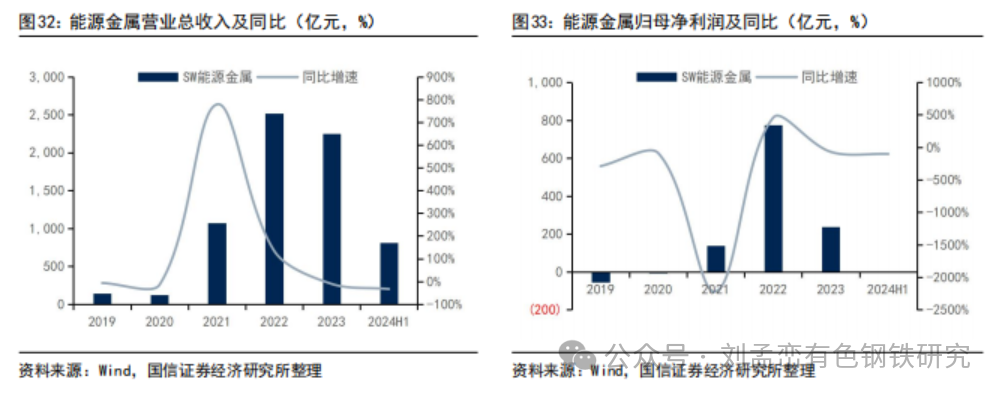

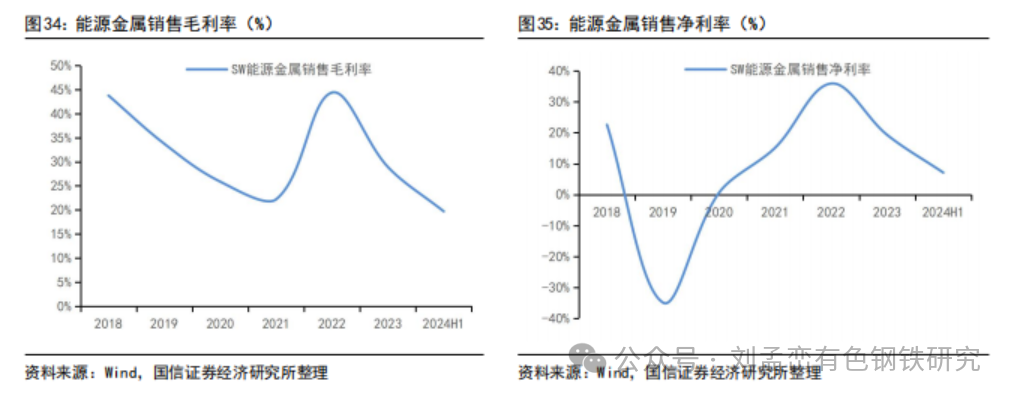

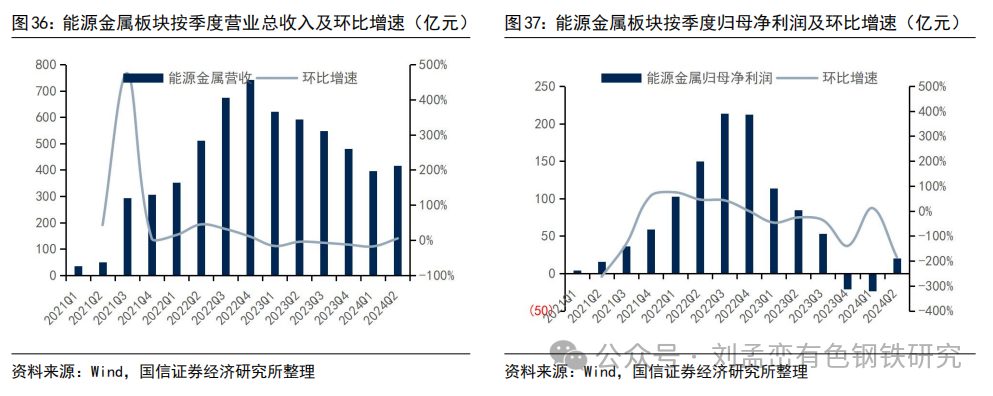

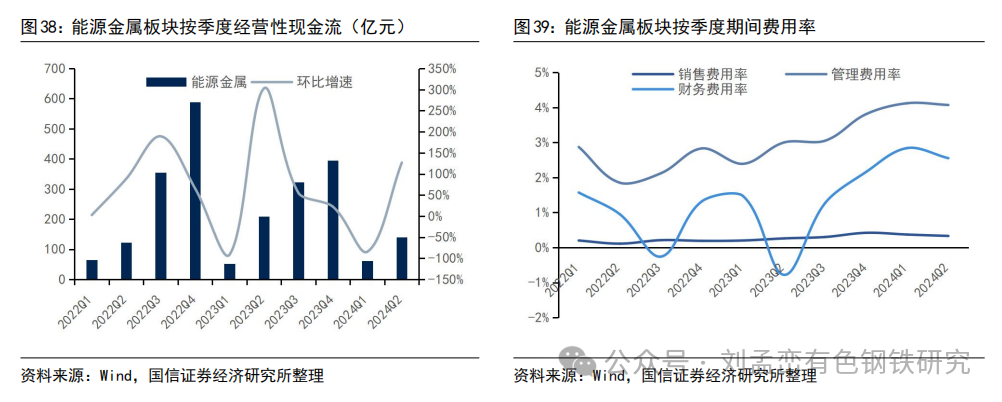

能源金属:上半年商品价格跌势不改

2024H1,申万能源金属板块所有公司共计实现营收811.5亿元,同比增速-33.1%;实现归母净利润-3.7亿元,同比增速-101.9%。2024Q2,申万能源金属板块所有公司共计实现营收416.0亿元,同比-29.8%,环比+5.2%;实现归母净利润19.9亿元,同比-76.4%,环比+184.2%;经营性现金流140.3亿元,同比-32.7%,环比+126.9%。今年以来能源金属价格仍在下跌,不过三季度以来有企稳态势,2024Q2碳酸锂均价10.5万元/吨,同比-57.6%,环比+3.6%。

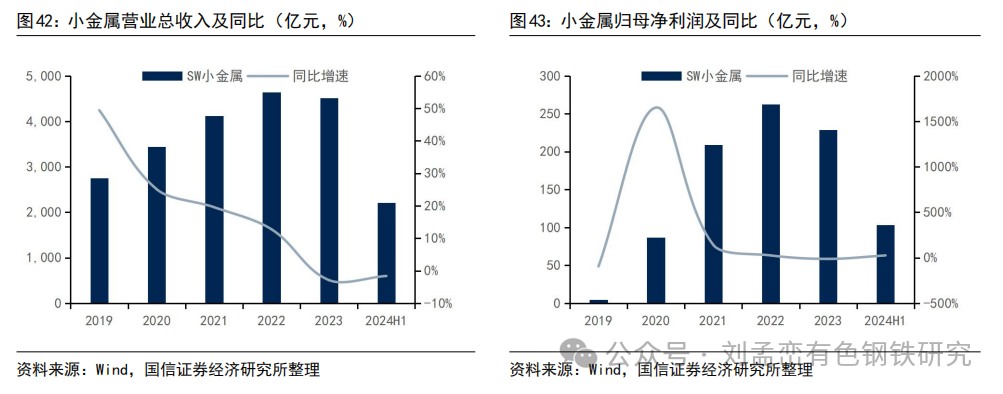

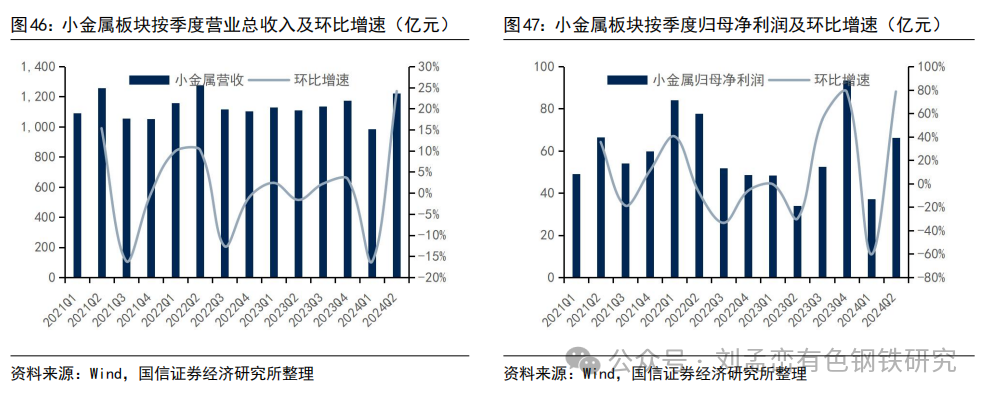

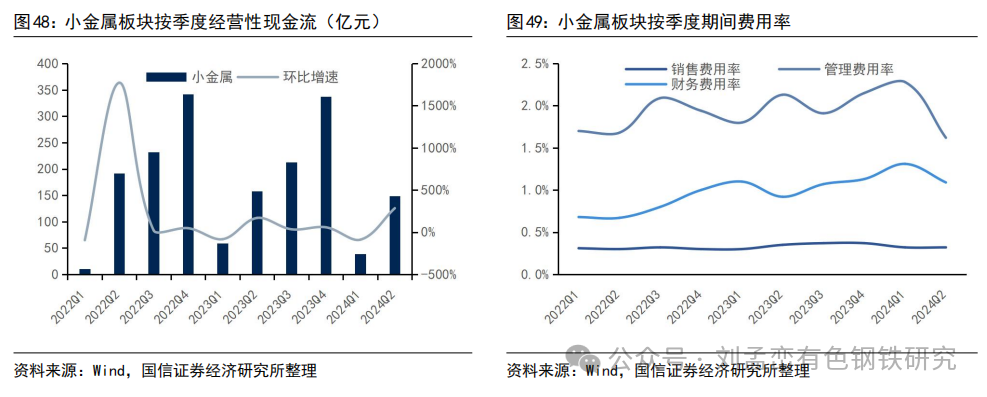

小金属:二季度盈利能力提升

2024H1,申万小金属板块所有公司共计实现营收1221.7亿元,同比+9.9%,环比+24.2%;实现归母净利润66.2亿元,同比+94.9%,环比+78.6%。2024Q2,申万小金属板块所有公司共计实现营收1221.7亿元,同比+9.9%,环比+24.2%;实现归母净利润66.2亿元,同比+94.9%,环比+78.6%;经营性现金流148.9亿元,同比-6.0%,环比+284.9%。

风险提示

国外货币政策边际放缓幅度不及预期;全球资源端供给增加超预期。

市场回顾

工业金属和贵金属价格普遍上涨

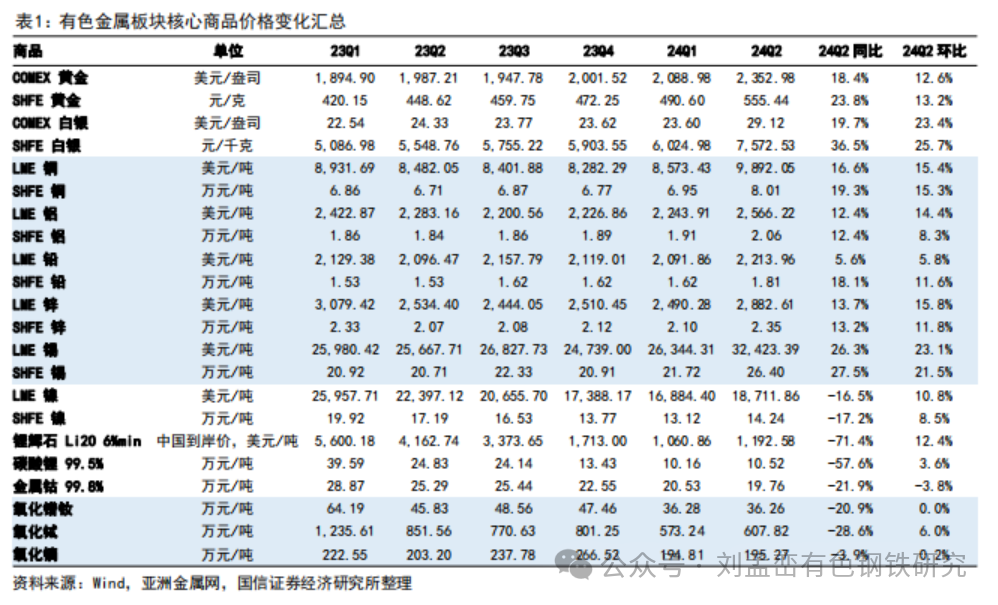

2024Q2有色板块核心商品价格:

1)工业金属24Q2价格同环比均上涨。2024年上半年工业金属价格中枢明显抬升,尤其是二季度涨幅显著,2024Q2 SHFE铜同比增速19.27%,环比增速15.28%;SHFE铝同比增速12.37%,环比增速8.33%;SHFE铅同比增速18.06%,环比增速11.62%;SHFE锌同比增速13.16%,环比增速11.82%;SHFE锡同比增速27.48%,环比增速21.54%,二季度锡在工业金属中领涨,系宏观和基本面双重作用的结果。

2)贵金属24Q2同比增速均在20%左右。受降息预期影响,24Q2 COMEX黄金均价同比增速18.41%,环比增速12.64%;SHFE黄金均价同比增速23.81%,环比增速13.22%;COMEX白银均价同比增速19.69%,环比增速23.42%;SHFE白银均价同比增速36.47%,环比增速25.69%。

3)能源金属价格同比均有所下跌。由于供给仍保持较高速度增长,而新能源汽车产量增速却不及预期,因此能源金属24Q2同比仍下跌,但环比来看有企稳态势。24Q2 LME镍均价同比增速-16.45%,环比增速10.82%;锂辉石均价同比增速-71.4%,环比增速+12.4%%;碳酸锂同比增速-57.6%,环比增速3.6%;金属钴价格同比增速-21.9%,环比增速-3.8%。

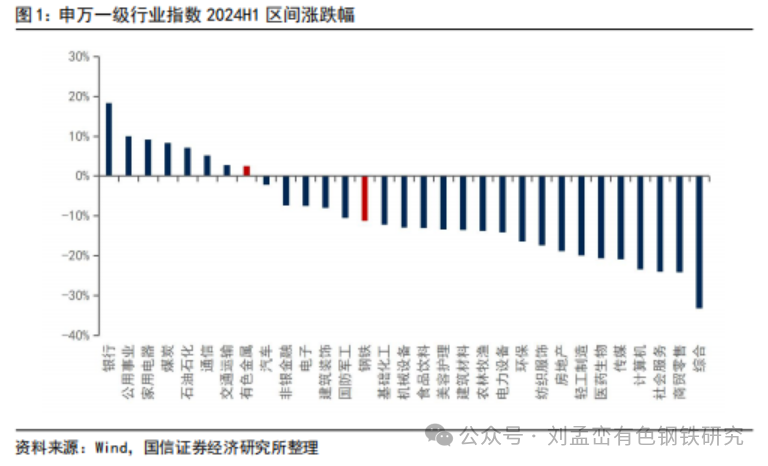

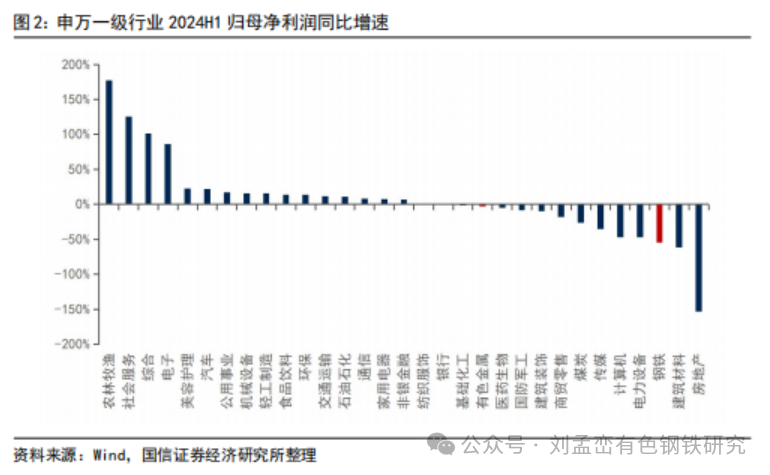

上半年有色和钢铁指数涨跌幅位于全行业中上游水平。根据申万一级行业划分,在31个行业中,有色金属行业2024年上半年期间涨幅2.52%,排名第8;钢铁行业2024年上半年期间涨幅-11.27%,排名14。利润方面,有色金属上半年利润同比增速-2.97%,在所有行业中排名第20;钢铁上半年利润同比增速-54.83%,在所有行业中排名第29位。

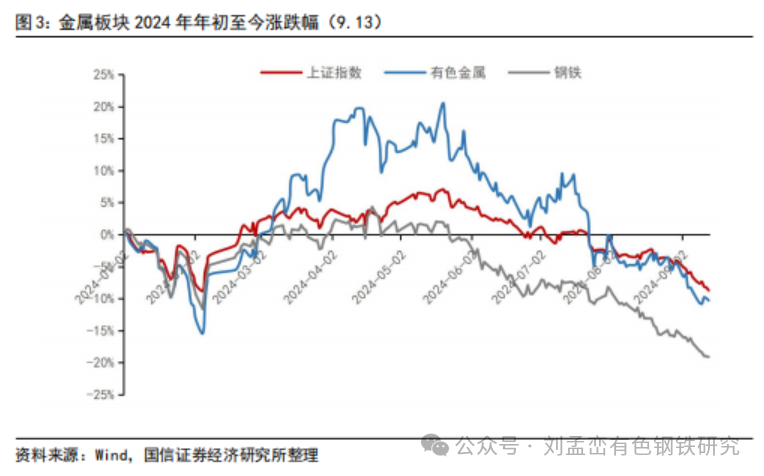

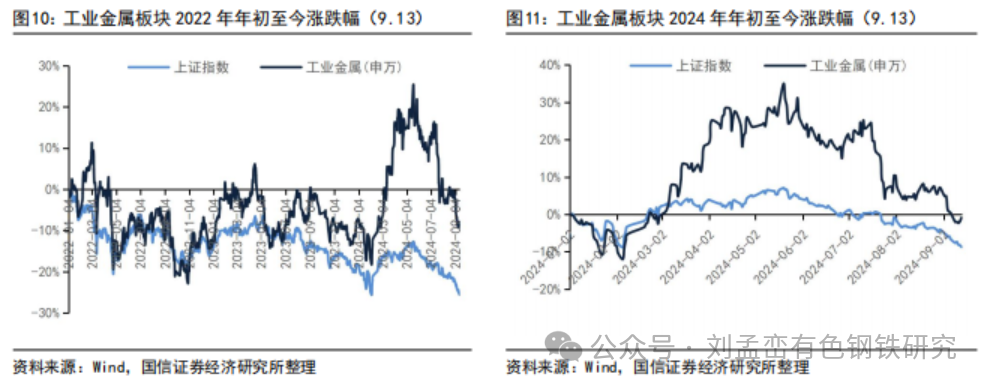

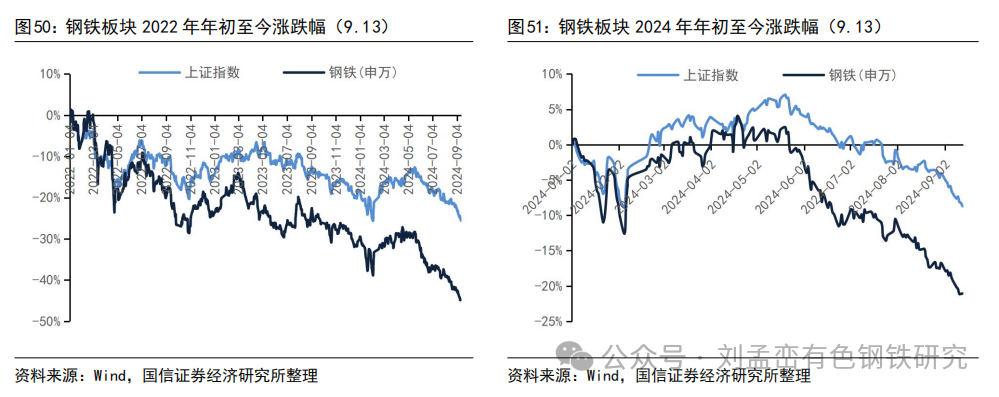

2024H1有色金属指数明显强于大市。2024年年初至今(9月13日),上证指数涨幅-8.72%,有色金属板块涨幅-10.29%,同期跑输上证指数1.57个百分点;钢铁板块涨幅-19.10%,同期跑输上证指数10.38个百分点。不过,仅从2024年上半年来看有色金属板块是跑赢大盘的,在2024.1.2-2024.6.28期间,上证指数涨幅0.17%,有色金属指数涨幅3.18%,钢铁指数涨幅-9.29%。

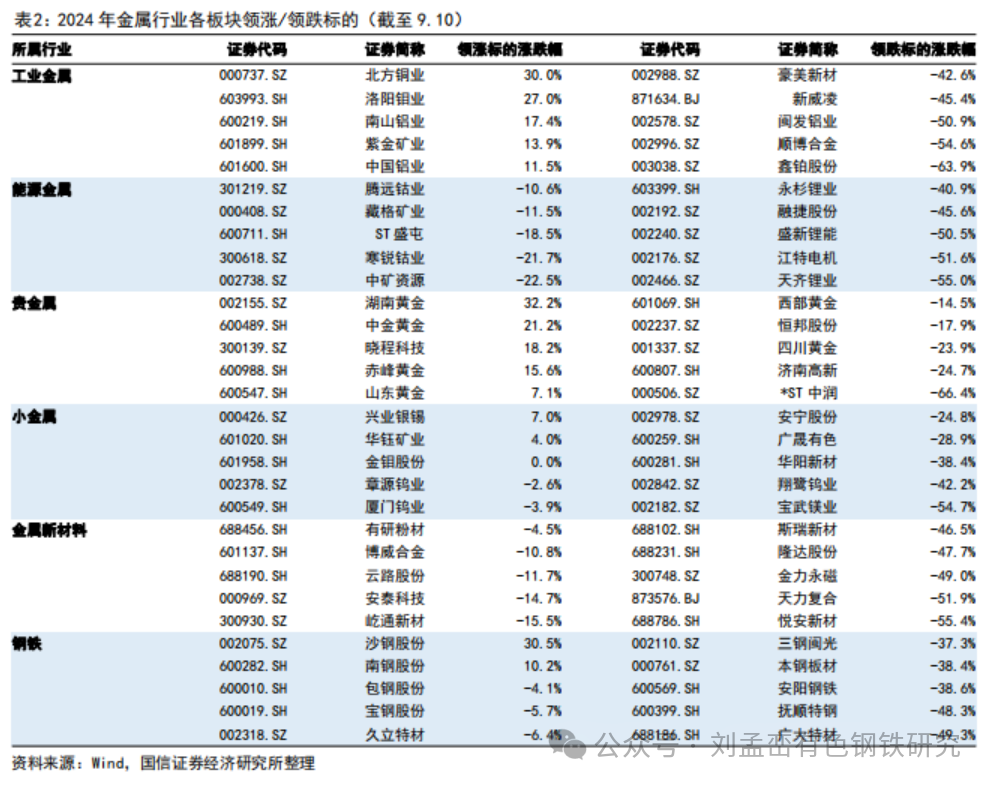

复盘2024年年初至今(9月10日)金属各细分板块标的涨跌幅,发现铜、铝、黄金涨幅领先:

1)工业金属分化较大,领涨标的以铜矿/铝冶炼业务为主,或有着全产业链布局的上市公司;业务以加工为主的标的多数下跌。工业金属中,领涨的5个标的为北方铜业(+30.0%)、洛阳钼业(+27.0%)、南山铝业(+17.4%)、紫金矿业(+13.9%)、中国铝业(+11.5%)。

2)能源金属由于商品价格下行,标的收盘价较年初全部下跌,跌幅较浅的5个标的为腾远钴业(-10.6%)、藏格矿业(-11.5%)、ST盛屯(-18.5%)、寒锐钴业(-21.7%)、中矿资源(-22.5%)。

3)贵金属涨幅较大的标的以自有金矿的黄金股为主,领涨的5个标的为湖南黄金(+32.2%)、中金黄金(+21.2%)、晓程科技(+18.2%)、赤峰黄金(+15.6%)、山东黄金(+7.1%),其中湖南黄金股价较强是因为其有锑业务,而上半年锑价处于上涨区间。

4)小金属领涨的5个标的为兴业银锡(+7.0%)、华钰矿业(+4.0%)、金钼股份(+0.0%)、章源钨业(-2.6%)、厦门钨业(-3.9%),各个标的性质差异大,与具体细分品种和公司质地相关。

5)金属新材料跌幅较浅的5个标的为有研粉材(-4.5%)、博威合金(-10.8%)、云路股份(-11.7%)、安泰科技(-14.7%)、屹通新材(-15.5%)。

6)钢铁领涨的5个标的为沙钢股份(+30.5%)、南钢股份(+10.2%)、包钢股份(-4.1%)、宝钢股份(-5.7%)、久立特材(-6.4%)。

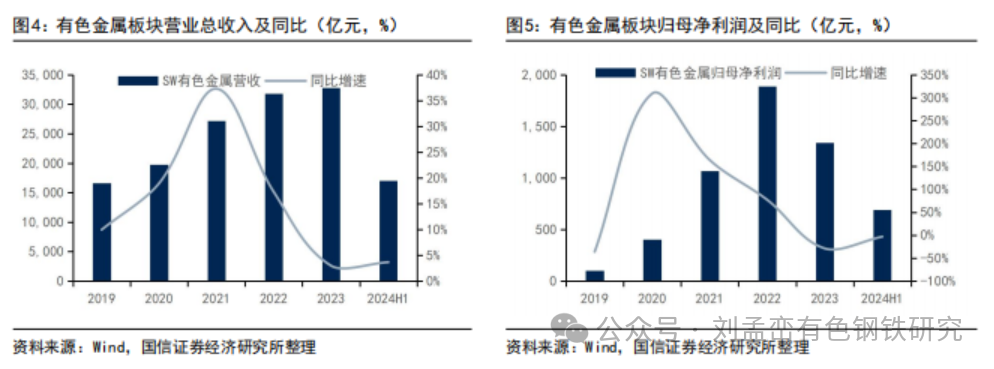

上游企业受益商品涨价,利润同比提升

2020-2023年,有色金属板块上市公司的营收和归母净利润均保持正增长,其中营收CAGR为18.37%,归母净利润CAGR为49.10%。2024H1,申万有色金属板块上市公司实现营业总收入合计17,060.63亿元,同比增速3.64%;实现归母净利润合计689.62亿元,同比增速-3.32%。

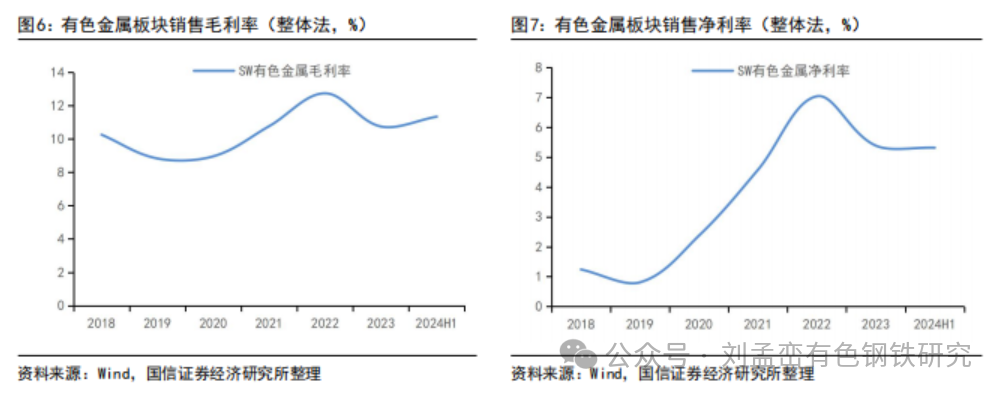

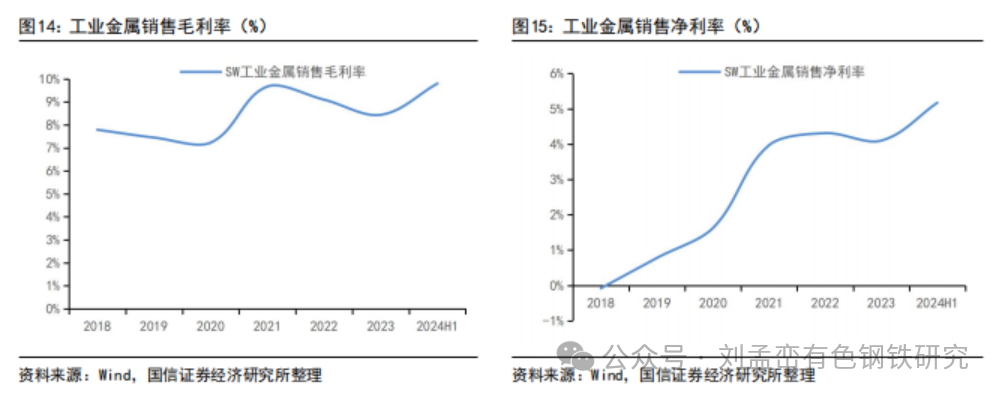

2020-2023年,有色金属板块上市公司整体利润中枢抬升,销售毛利率由2020年的8.96%增长至2023年的10.75%;销售净利率由2019年的2.37%增长至2023年的5.38%。2024H1,板块利润率略有下降,其中销售毛利率为11.34%,同比下降0.90pct;销售净利率为5.31%,同比下降0.30pct。

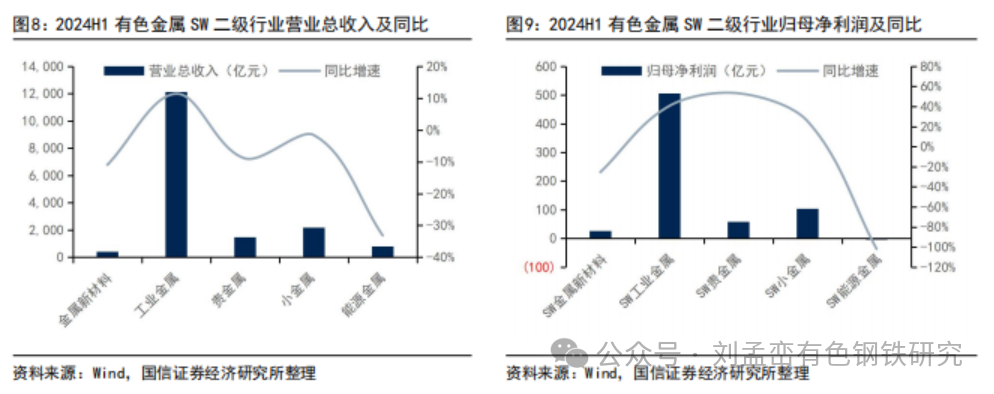

2024H1有色金属申万二级行业营收分别为:金属新材料439亿元,同比增速-10.94%;工业金属12,121.81亿元,同比增速11.37%;贵金属1,482.61亿元,同比增速-8.94%;小金属2,205.68亿元,同比增速-1.61%;能源金属811.53亿元,同比增速-33.14%。

2024H1有色金属申万二级行业归母净利润分别为:金属新材料26.06亿元,同比增速-25.43%;工业金属505.51亿元,同比增速40.62%;贵金属58.48亿元,同比增速53.13%;小金属103.30亿元,同比增速25.38%;能源金属-3.73亿元,同比增速-101.88%。

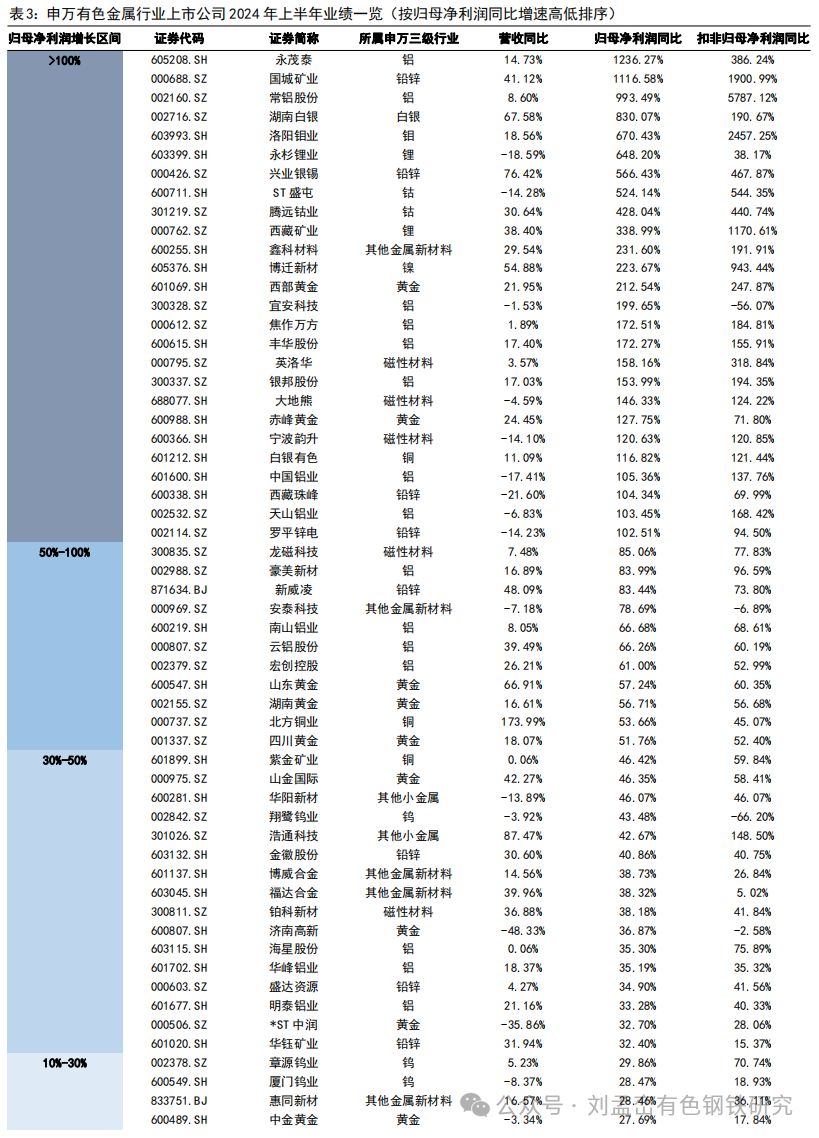

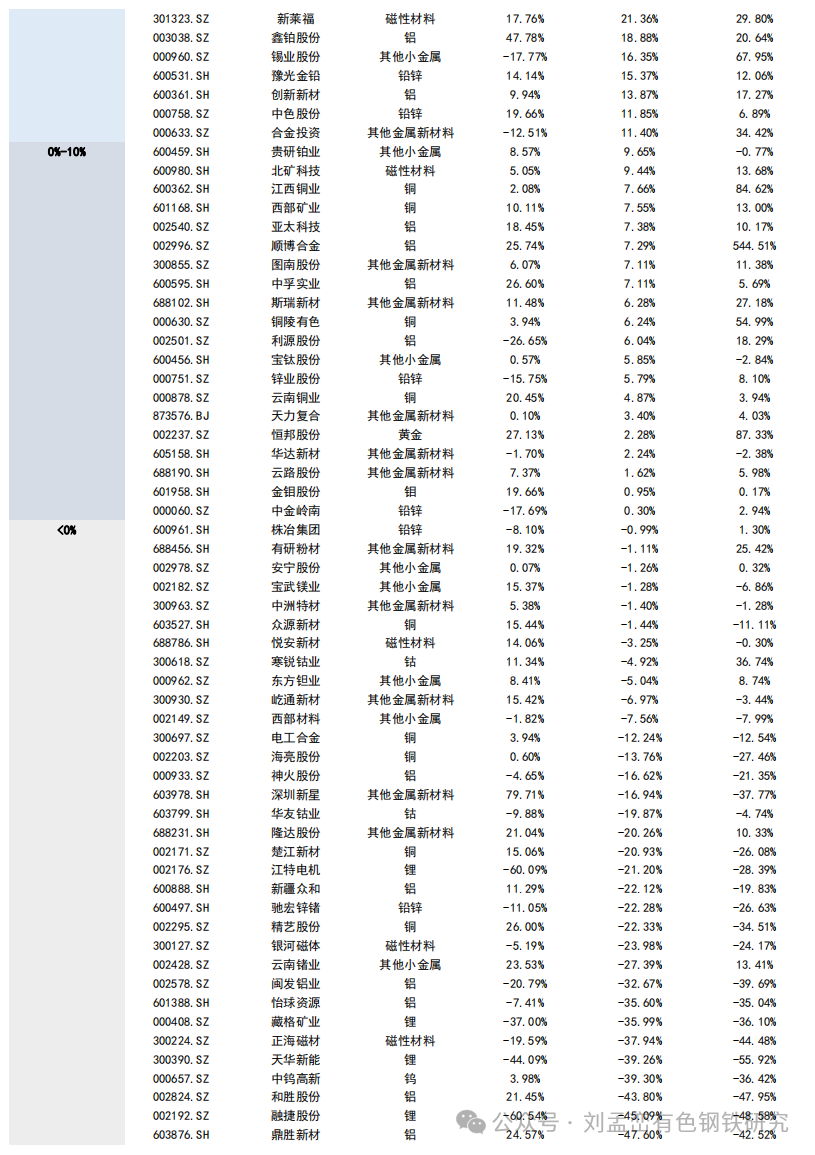

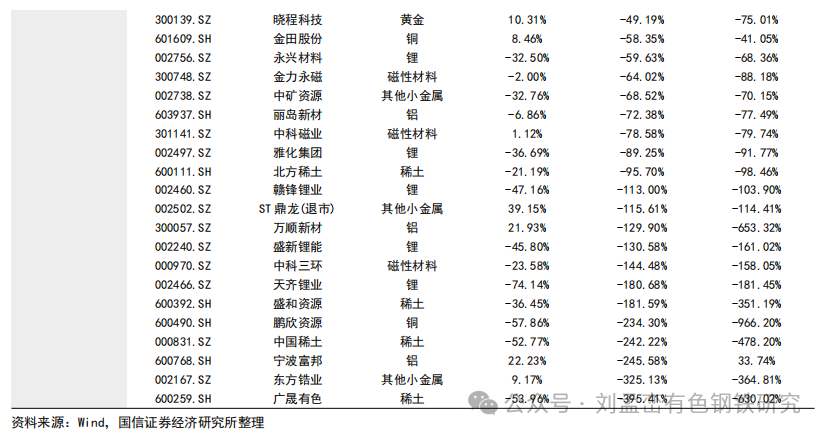

2024H1有色板块利润同比下降的企业数量较去年同期明显下降。2024H1,申万有色金属板块归母净利润同比增速>100%的企业共26家,占比18.8%;增速在50%-100%之间的企业共11家,占比8.0%;增速在30%-50%之间的企业共16家,占比11.6%;增速在10%-30%之间的企业共11家,占比8.0%;增速在0%-10%之间的企业共20家,占比14.5%;增速小于0的企业共54家,占比39.1%。

工业金属

商品价格上涨,上半年利润增速41%

2022年年初至今(9月13日),工业金属板块整体涨幅-7.93%,跑赢上证指数17.62个百分点;今年年初至今,工业金属板块整体涨幅-0.88%,跑赢上证指数7.83个百分点。

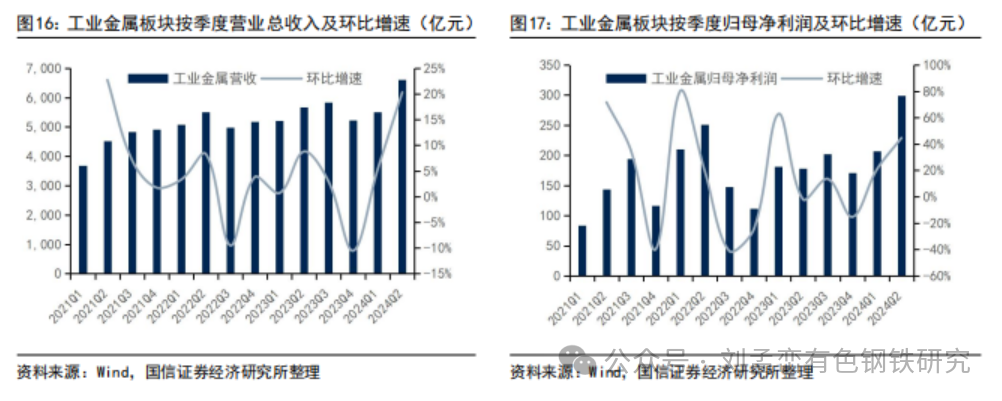

2024H1,申万工业金属板块所有公司共计实现营收12,121.81亿元,同比增速11.37%;实现归母净利润505.51亿元,同比增速40.62%;销售毛利率9.80%,较2023H1同比提升1.88pct;销售净利率5.17%,较2023H1同比提升1.19pct。

二季度盈利能力进一步提升

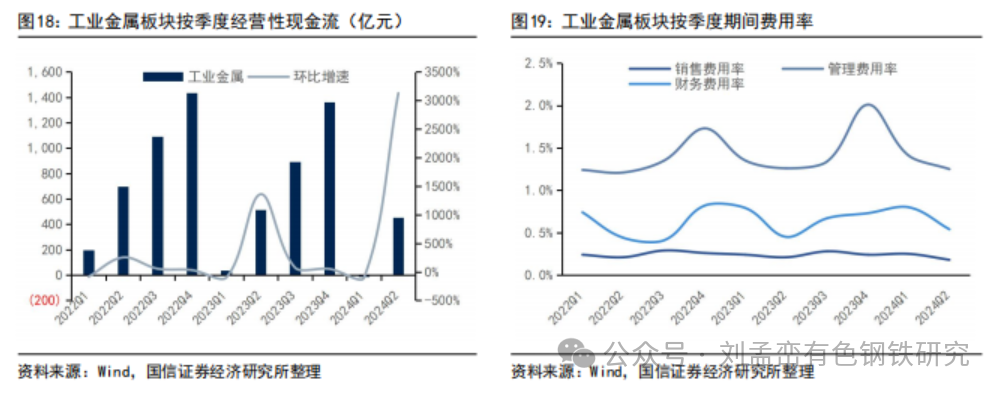

受益商品价格上涨,工业金属板块业绩大幅提升。2024Q2,申万工业金属板块所有公司共计实现营收6619.72亿元,同比+16.72%,环比+20.31%;实现归母净利润298.87亿元,同比+68.00%,环比+44.63%;实现经营性现金流453.31亿元,同比-11.82%,环比+3126.10%。二季度工业金属板块业绩同环比均有大幅提升,主要得益于铜、铝等商品价格中枢明显抬升。

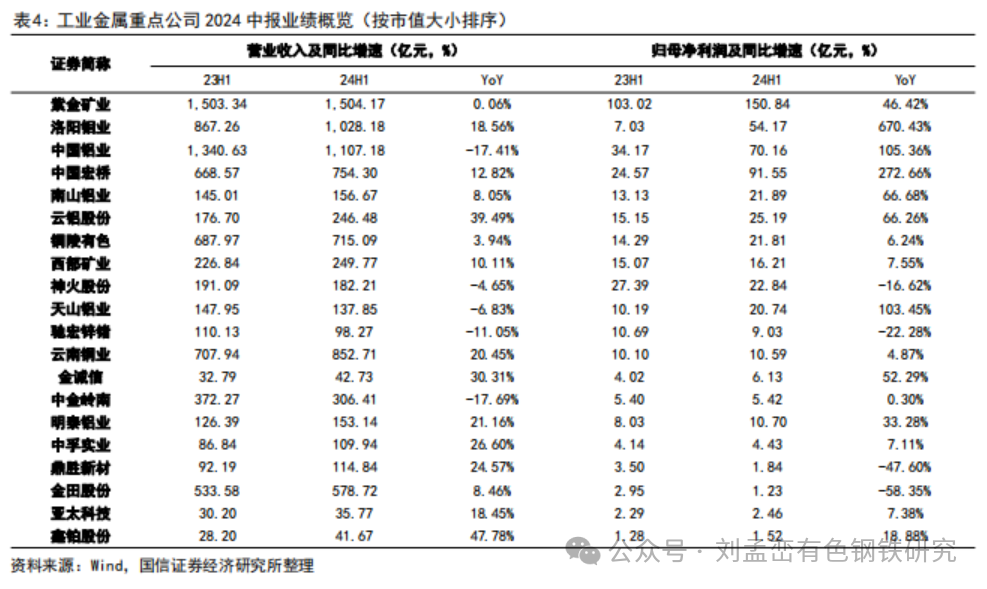

工业金属重点公司业绩总结

由于商品价格上涨,工业金属板块重点公司2024H1归母净利润多数同比提升,少数以铜/铝加工为主业的公司利润同比下滑:

紫金矿业:1)业绩方面,2024H1实现营收1504.17亿元,同比+0.06%;实现归母净利润150.84亿元,同比+46.42%;实现扣非归母净利润154.33 亿元,同比+59.84%。24Q2 单季实现营收756.40亿元,环比+1.15%;实现归母净利润88.24亿元,环比+40.93%;实现扣非归母净利润92.09亿元,环比+47.96%。公司二季度业绩提升主要得益于金属价格上涨。2)核心矿产品产量方面,2024H1公司矿产金产量35.41吨,同比+9.5%,24Q1/Q2产量分别为16.81/18.60吨,Q2环比+10.69%;矿产铜产量51.86万吨,同比+5.3%,24Q1/Q2产量分别为26.26/25.59万吨,Q2环比-2.56%;矿产锌产量20.01万吨,24Q1/Q2产量分别为9.85/10.16万吨;矿产银产量210.3吨,24Q1/Q2产量分别为102.0/108.3吨。

洛阳钼业:2024H1实现营收1028亿元(+18.6%),归母净利润54.2亿元(+670%),扣非归母净利润56.3亿元(+2457%),经营性净现金流108亿元(+230%)。公司盈利大幅增长除了去年低基数因素,还有今年上半年公司矿产铜量价齐增,铜钴产量实现倍增,其中铜产量31.38万吨,同比增长约101%,钴产量5.40万吨,同比增长约178%。

中国铝业:2024H1实现营收收1107.18亿元,同比-17.41%;实现归母净利润70.16亿元,同比+105.36%;实现扣非归母净利润 68.57 亿元,同比+137.76%。其中二季度单季实现营收617.62亿元,同比-8.88%,环比+26.16%;实现归母净利润47.86亿元,同比+198.45%,环比+114.60%;实现扣非归母净利润46.74亿元,同比+266.78%,环比+114.14%。公司业绩增长主要来自电解铝和氧化铝价格的提升。产量方面,2024 年上半年公司实现冶金氧化铝产量820万吨,同比-0.36%;精细氧化铝产量207万吨,同比+10.11%;自产氧化铝外销量 319 万吨,同比-7%;原铝产量363 万吨,同比+18.63%。

中国宏桥:2024H1实现营收736亿元,同比增长12%;归母净利润91.5亿元,同比增长273%;经营活动现金流入净额为142.6亿元,同比增长101%。2024H1公司铝合金产品毛利润121亿元,比2023年同期增加80亿元。2024H1公司铝合金产品产量322.1万吨,年化644.2万吨,公司指标产能646万吨,设备接近于满负荷运行。公司电解铝业务盈利大增来源于铝价上涨+成本下降,2024H1公司电解铝营业成本13100元/吨,2023H1为14872元/吨,预焙阳极和动力煤的跌价带来成本下降。

南山铝业:2024H1实现营收156.67 亿元,同比+8.05%;实现归母净利润21.89亿元,同比+66.68%;实现扣非归母净利润21.57亿元,同比+68.61%。其中二季度单季实现营收84.43亿元,同比+10.14%,环比+16.88%;实现归母净利润13.38亿元,同比+68.45%,环比+57.20%;实现扣非归母净利润13.26亿元,同比+72.39%,环比+59.65%。公司业绩大幅提升主要由于印尼氧化铝项目的达产,以及部分铝加工产品产量的提升。印尼氧化铝成本相较国内更低,且有几乎减免100%所得税的税收优惠政策,使得其盈利能力非常强。

贵金属

上半年贵金属板块整体跑赢大盘

2022年年初至今(9月13日),贵金属板块整体涨幅31.64%,跑赢上证指数57.19个百分点;今年年初至今,贵金属板块整体涨幅11.71%,跑赢上证指数20.43个百分点。

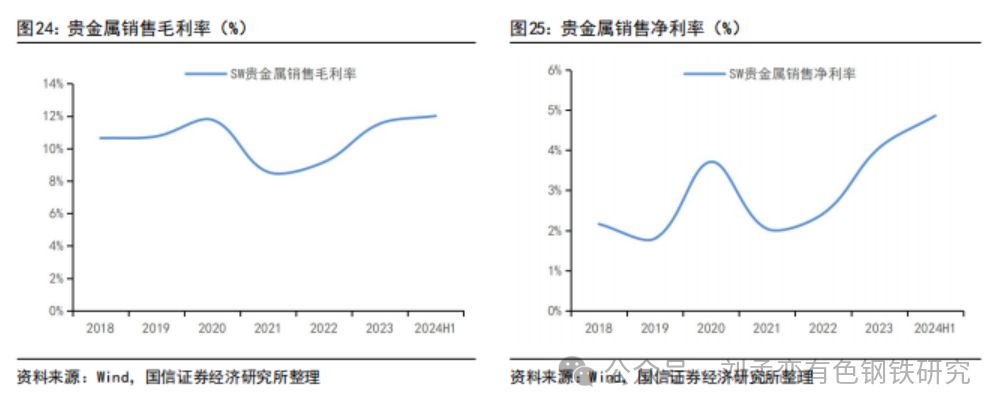

2024H1,申万贵金属板块所有公司共计实现营收1482.61亿元,同比增速-8.94%;实现归母净利润58.48亿元,同比增速53.13%;销售毛利率12.01%,较2023H1同比提升3.22pct;销售净利率4.86%,较2023H1同比提升2.00pct。

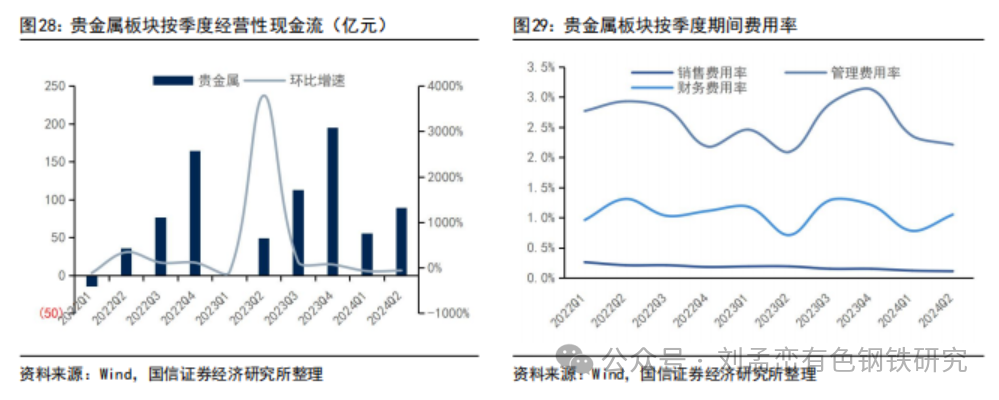

降息临近,金价有望震荡上行

2024Q2,申万贵金属板块所有公司共计实现营收795.03亿元,同比-8.35%,环比+15.63%;实现归母净利润32.82亿元,同比+42.32%,环比+27.90%;经营性现金流89.36亿元,同比+80.89%,环比+59.94%;期间费用较为稳定。

失业率上升,非农数据下降。美国7月失业率环比增长0.2个百分点至4.3%,是自2021年10月以来最高值,触发了衰退指标“萨姆规则”,即当连续三个月失业率的平均值较过去12个月的最低值高出0.5个百分点时,就会触发经济衰退,目前市场对于触发“萨姆规则”之后是否会有实质性衰退,市场存在较大的争议。美国7月非农就业人数增加11.4万人,远低于市场预期的17.5万人,为2024年4月以来最小增幅,在过去12个月非农每月平均新增就业人数21.5万人,7月非农不及预期或许和飓风贝丽尔登陆有关。美国7月失业率超预期上升,非农数据超预期下降,引发市场对于美国经济衰退的交易,金价震荡走强的同时,银价和工业金属价格走弱,金银比和金铜比快速走扩。

市场预期9月份开启降息。美联储主席鲍威尔在杰克逊霍尔全球央行年会发表重磅讲话表示:“现在是政策调整的时候了。前进的方向很明确,降息的时间和速度将取决于即将公布的经济数据、不断变化的前景和风险的平衡。”近期,美国各项经济数据走弱,对其衰退交易频现,坚定了市场认为美联储即将于9月份开启降息周期的预期。目前CME预测显示,9月降息25bp的概率为61%,降息50bp的概率为39%。

贵金属重点公司业绩总结

由于商品价格上涨,贵金属板块重点公司2024H1归母净利润多数同比提升:

中金黄金:24H1实现营收285亿元,同比-3.34%;实现归母净利润17.43亿元,同比+27.69%;实现扣非归母净利润16.71亿元,同比+17.84%;实现经营活动产生的现金流量净额-5.74 亿元。公司24Q2实现营收154亿元,环比+16.74%;实现归母净利润9.60亿元,环比+22.60%;实现扣非归母净利润9.30亿元,环比+25.59%。二季度业绩表现亮眼,主要是得益于金属价格二季度有比较明显的上涨,COMEX黄金Q2均价2222.11美元/盎司,Q2环比+6.37%,LME铜Q2均价9238.38美元/吨,Q2环比+7.76%。产量方面,公司上半年矿产金产量8.92吨,同比-2.58%。

山东黄金:24H1实现营收457.73亿元,同比+66.90%;实现归母净利润13.83亿元,同比+57.24%;实现扣非归母净利润14.14亿元,同比+60.35%;实现经营活动产生的现金流量净额57.80亿元,同比+414.64%。公司Q2实现营收1268.16亿元,环比+41.46%;实现归母净利润6.84亿元,环比-2.33%;实现扣非归母净利润7.04亿元,环比-0.80%。产量方面,上半年公司矿产金产量24.52吨,同比增加4.95吨,增速25.28%。

山金国际:24H1实现营收65.05亿元,同比+42.27%;实现归母净利润10.75亿元,同比+46.35%;实现扣非归母净利润11.27亿元,同比+58.41%;实现经营活动产生的现金流量净额20.42亿元,同比+34.15%。公司24Q2实现营收37.32亿元,环比+34.57%;实现归母净利润5.72亿元,环比+13.70%;实现扣非归母净利润6.27亿元,环比+25.51%。

赤峰黄金:24H1实现营收41.96亿元,同比+24.45%;实现归母净利润7.10亿元,同比+127.75%;实现扣非归母净利润6.39亿元,同比+71.80%;实现经营活动产生的现金流量净额14.35亿元,同比+64.46%。公司24Q2实现营收23.42亿元,环比+26.35%;实现归母净利润5.10亿元,环比+154.35%;实现扣非归母净利润4.34亿元,环比+112.29%。

能源金属

上半年能源金属跌势不改

2022年年初至今(9月13日),能源金属板块整体涨幅-71.32%,跑输上证指数45.77个百分点;今年年初至今,能源金属板块整体涨幅-38.48%,跑输上证指数29.76个百分点。

2024H1,申万能源金属板块所有公司共计实现营收811.53亿元,同比增速-33.14%;实现归母净利润-3.73亿元,同比增速-101.88%;销售毛利率19.70%,同比下滑13.54pct;销售净利率7.11%,同比下滑18.89pct。

二季度能源金属公司业绩环比改善

2024Q2,申万能源金属板块所有公司共计实现营收416亿元,同比-29.82%,环比+5.18%;实现归母净利润19.9亿元,同比-76.38%,环比+184.24%;经营性现金流140.32亿元,同比-32.65%,环比+126.87%。

能源金属重点公司业绩总结

由于商品价格下跌,能源金属板块重点公司2024H1归母净利润多数同比下滑:

赣锋锂业:24H1实现营收95.89亿元,同比-47.16%;实现归母净利润-7.60亿元,同比-113%;实现扣非归母净利润-1.60亿元,同比-103.90%;实现经营活动产生的现金流量净额3.94亿元,同比+246.50%。24Q2实现营收45.31亿元,环比-10.42%;实现归母净利润-3.21亿元,环比+26.75%;实现扣非归母净利润0.94亿元,环比+136.90%。公司上半年净利润转亏主要是因为锂盐价格同比明显下降,其中国产电池级碳酸锂上半年均价约10.36 万元/吨,Q1/Q2均价分别约10.15/ 10.54万元/吨,国产电池级氢氧化锂上半年均价约9.37万元/吨,Q1/Q2均价分别约8.95/9.75 万元/吨。另外,上半年归母利润和扣非利润差异较大,主要是来自于公司所持Pilbara股价下跌所造成的公允价值变动损失。

天齐锂业:24H1实现营收64.19亿元,同比-74.14%;实现归母净利润-52.06亿元,同比-180.68%;实现扣非归母净利润-52.21亿元,同比-181.45%;实现经营活动产生的现金流量净额22.36亿元,同比-81.52%。公司24Q2实现营收38.34亿元,环比+48.34%;实现归母净利润-13.09 亿元,环比+66.41%;实现扣非归母净利润-13.04亿元,环比+66.70%。

永兴材料:24H1实现营收44.92亿元,同比-32.50%;实现归母净利润7.68亿元,同比-59.63%;实现扣非归母净利润6.04亿元,同比-68.36%;实现经营活动产生的现金流量净额5.31亿元,同比-77.48%。公司24Q2实现营收21.92亿元,环比-4.70%;实现归母净利润3.00亿元,环比-35.88%;实现扣非归母净利润2.96 亿元,环比-35.88%。

小金属

上半年大部分小金属商品价格上涨

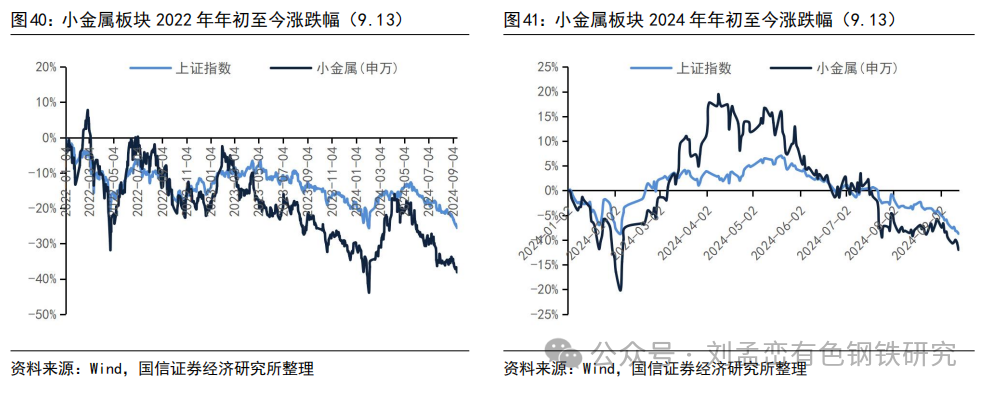

2022年年初至今(9月13日),小金属板块整体涨幅-38.12%,跑输上证指数12.56个百分点;今年年初至今,小金属板块整体涨幅-11.97%,跑输上证指数3.26个百分点。

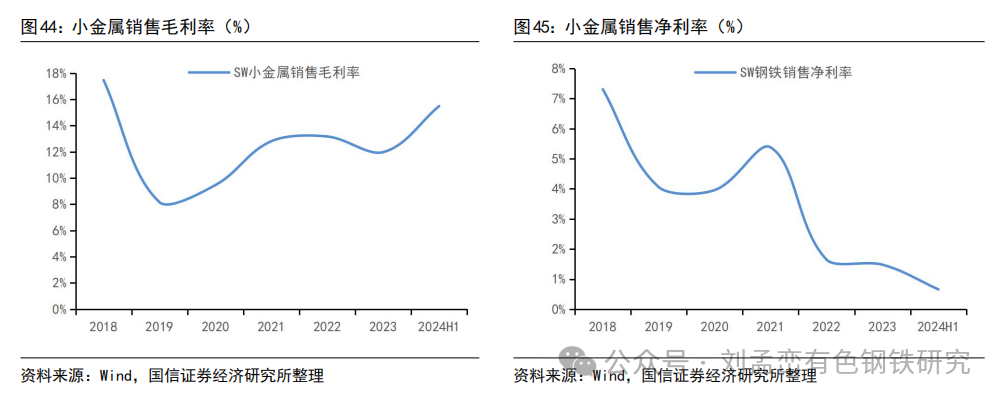

2024H1,申万小金属板块所有公司共计实现营收2205.68亿元,同比增速-1.61%;实现归母净利润103.30亿元,同比增速+25.38%;销售毛利率15.49%,同比+5.63pct;销售净利率5.60%,同比+1.54pct。板块利润同比提升主要由于上半年锑、钨等小金属商品价格有所上涨。

二季度盈利能力提升,期间费用下降

2024Q2,申万小金属板块所有公司共计实现营收1221.74亿元,同比+9.90%,环比+24.17%;实现归母净利润66.22亿元,同比+94.88%,环比+78.59%;经营性现金流148.94亿元,同比-5.95%,环比+284.86%。

小金属重点公司业绩总结

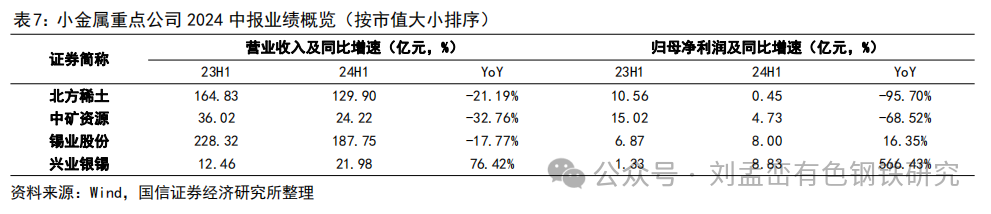

由于小金属各品种逻辑不尽相同,因此小金属板块重点公司2024H1业绩表现分化较大:

北方稀土:24H1实现营收129.90亿元,同比-21.19%;实现归母净利润0.45亿元,同比-95.70%;实现扣非归母净利润0.16亿元,同比-98.46%。单二季度来看,公司实现营收72.28亿元,同比-0.33%,环比+25.45%;实现归母净利润-0.07亿元,同比-104.96%,环比-112.79%;实现扣非归母净利润0.12亿元,同比-90.59%,环比+220.88%。公司业绩下滑主要由于镨钕等稀土产品价格下滑所致,2024Q2氧化镨钕含税均价为37.64 万元/吨,同比-22%,环比+4%。

中矿资源:24H1实现营收24.22亿元,同比-32.76%;实现归母净利润4.73亿元,同比-68.52%,在此前预告指引范围内;实现扣非归母净利润4.45亿元,同比-70.15%,也在此前预告指引范围内。公司24Q2实现营收12.95亿元,环比+14.91%;实现归母净利润2.17亿元,环比-15.23%;实现扣非归母净利润2.17亿元,环比-4.82%。上半年公司自有矿产销量大幅提高,自有矿共实现锂盐销量16,799吨,已超过去年全年以自有矿为原料实现的锂盐销量,主要得益于公司所属Bikita矿山运营情况良好,上半年累计运回锂精矿超过21万吨,约占津巴布韦锂矿进口总量的33%。

锡业股份:24H1实现营收187.75亿元,同比-17.77%;实现归母净利润8.00亿元,同比+16.35%;实现扣非归母净利润9.98亿元,同比+67.95%。公司24Q2实现营收103.76亿元,环比+23.53%;实现归母净利润4.74亿元,环比+45.16%;实现扣非归母净利润6.94亿元,环比+128.51%。公司Q2扣非归母净利润表现亮眼,主要得益于Q2锡价环比明显提升,沪锡24Q1/Q2均价分别为21.72/26.40万元/吨,Q2环比+21.54%,公司充分享受锡价上涨带来的业绩弹性。

兴业银锡:24H1实现营收21.98亿元,同比+76.42%;实现归母净利润8.83亿元,同比+566.43%;实现扣非归母净利润8.95亿元,同比+467.87%。单二季度来看,公司实现营收14.34亿元,同比+82.20%,环比+87.63%;实现归母净利润6.54亿元,同比+451.63%,环比+185.18%;实现扣非归母净利润6.67亿元,同比+395.93%,环比+192.05%。公司上半年量价齐增,产量由于银漫技改同比提升,价格方面银锡均有上涨。

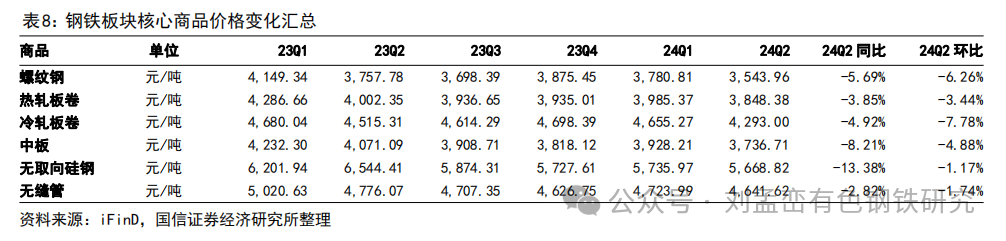

钢铁

钢铁商品价格下跌,板块利润下滑

2024Q2钢铁板块核心商品价格同比环比均有下滑。2024年二季度,螺纹钢现货均价3544元/吨,同比-5.7%,环比-6.3%;热轧板卷均价为3848元/吨,同比-3.8%,环比-3.4%;冷轧板卷均价为4293元/吨,同比-4.9%,环比-7.8%;中板均价为3737元/吨,同比-8.2%,环比-4.9%;无取向硅钢均价为5669元/吨,同比-13.4%,环比-1.2%;无缝管均价为4642元/吨,同比-2.8%,环比-1.7%。

2022年年初至今(9月13日),钢铁板块整体涨幅-44.79%,跑输上证指数19.24个百分点;今年年初至今,钢铁板块整体涨幅-21.07%,跑输上证指数12.36个百分点。

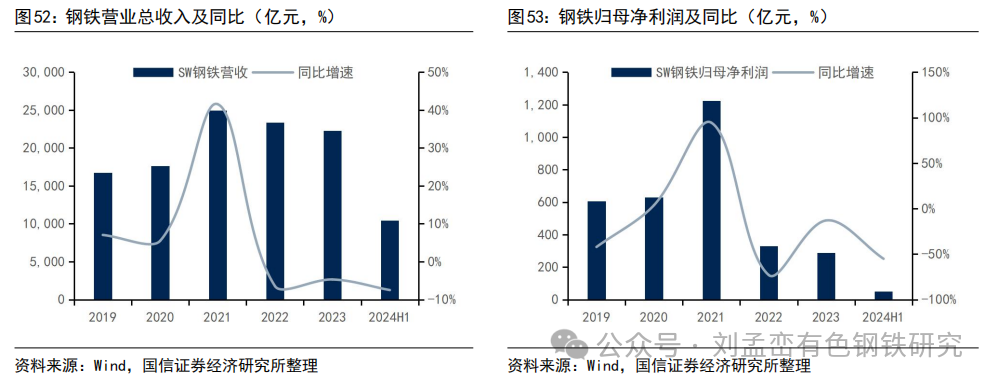

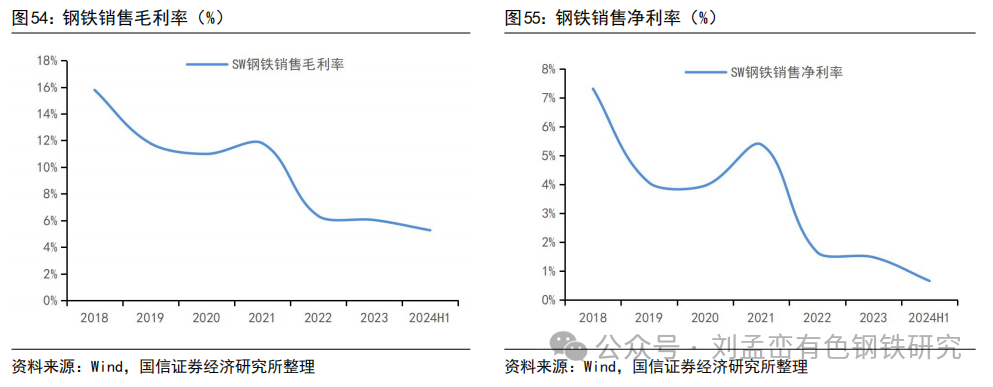

2024H1,申万钢铁板块所有公司共计实现营收10,443.94亿元,同比-7.50%;实现归母净利润51.42亿元,同比-55.17%;销售毛利率5.26%,同比下滑0.31pct;销售净利率0.66%,同比下滑0.51pct。

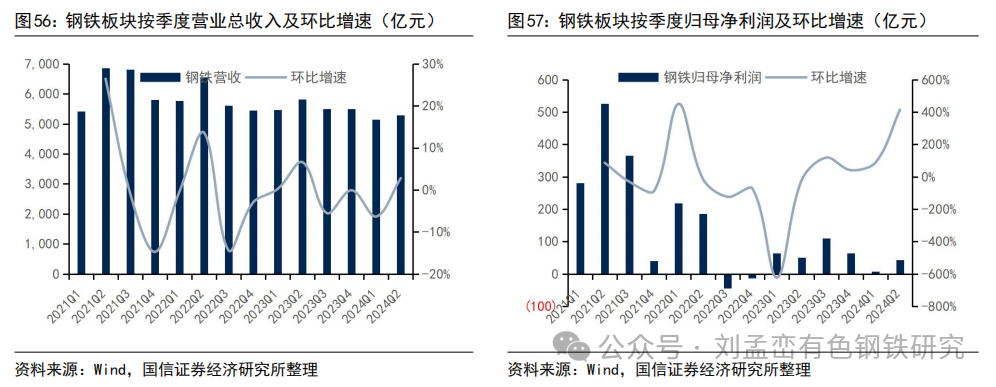

二季度钢铁板块利润环比大幅增长

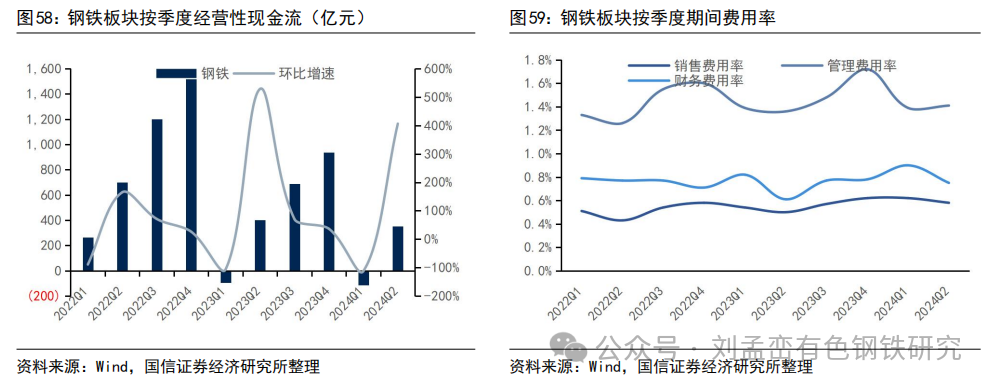

2024Q2,申万钢铁板块所有公司共计实现营收5,294.08亿元,同比-9.12%,环比+2.80%;实现归母净利润43.04亿元,同比-14.19%,环比+414.22%;实现经营性现金流351.89亿元,同比-12.77%,环比+406.20%。

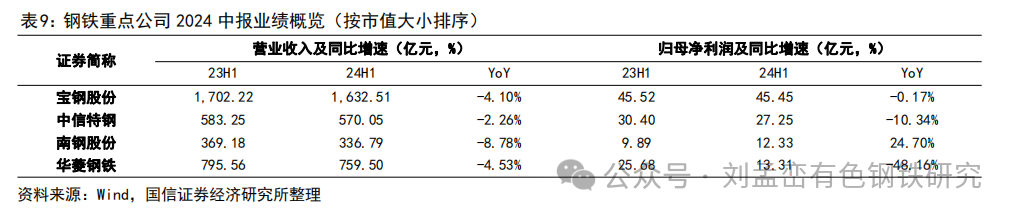

钢铁重点公司业绩总结

钢铁板块上市公司2024年上半年归母净利润多数同比下跌:

宝钢股份:24H1实现营收实现营收1632亿元(-3.9%),归母净利润45.4亿元(-0.2%),扣非归母净利润42.4亿元(+14.1%),经营性净现金流57.4亿元(-8%)。公司公布了上半年利润分配方案,拟向全体股东每10股派发现金红利1.10元(含税),预计分红23.7亿元,占合并报表上半年归属于母公司股东的净利润的52.13%。产销方面,2024年上半年公司铁产量2412万吨,钢产量2631万吨,商品坯材销量2551万吨,其中板带2301万吨,管材91万吨,长材及其他160万吨。公司持续拓展出口市场,上半年出口接单303.5万吨创历史新高。

中信特钢:24H1实现营收收570亿元(同比-2.3%),归母净利润27.3亿元(-10.3%),扣非归母净利润26.7亿元(-7.6%),经营性净现金流56.7亿元(+13.7%)。2024年上半年公司钢材销量952万吨,同比增加10万吨,其中出口112万吨,同比减少15万吨。

南钢股份:24H1实现营收收336.8亿元(同比-8.8%),归母净利润12.3亿元(+24.7%),扣非归母净利润10.2亿元(+7.1%),经营性净现金流11.1亿元(-31%)。2024年上半年,实现钢材产量478.72万吨,销量478.28万吨;公司钢铁产品出口接单量81.6万吨,同比增长64%,出口量68.5万吨,同比增长31%,均创历史最好记录。公司先进钢铁材料销量为129.78万吨,占钢材产品总销量27.14%,占比同比增加1.96 个百分点,占钢材产品毛利润42.4%,占比同比增加1.1个百分点。

华菱钢铁:24H1实现营收757亿元(同比-4.5%),归母净利润13.3亿元(-48.2%),扣非归母净利润11.6亿元(-53.3%),经营性净现金流55亿元(去年同期-1.5亿元)。经营性净现金流大幅增加主要是公司加强两金管理,存货、应收账款同比下降;另由于外部融资环境变化,票据贴现成本低于贷款成本,公司票据贴现和票据支付均同比增加所致。

法律声明

本公众号不是国信证券研究报告的发布平台,本公众号只是转发国信证券发布研究报告的部分观点,订阅者若使用本公众号所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生误解和歧义。提请订阅者参阅国信证券已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。国信证券对本公众号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本公众号中资料、意见等仅代表来源证券研究报告发布当日的判断,相关研究观点可依据国信证券后续发布的证券研究报告在不发布通知的情形下作出更改。国信证券的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本公众号中资料意见不一致的市场评论和/或观点。