道恩股份复牌一字涨停 拟购道恩钛业控股权并配套募资

中国经济网北京11月12日讯道恩股份(002838.SZ)昨日晚间披露《发行股份及支付现金购买资产并募集配套资金暨关联交易预案》。同时,公司还公告称,公司股票自2024年11月12日(星期二)开市起复牌。

道恩股份今日开盘一字涨停,截至发稿,报14.63元,涨幅10.00%,总市值65.55亿元。

预案显示,本次交易由发行股份及支付现金购买资产和募集配套资金两部分组成。本次募集配套资金以发行股份及支付现金购买资产的成功实施为前提条件,但最终募集配套资金成功与否或是否足额募集不影响本次发行股份及支付现金购买资产行为的实施。

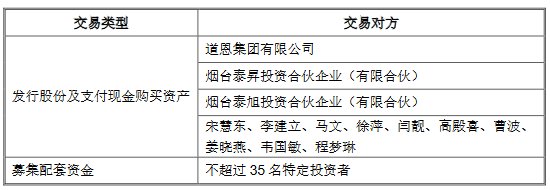

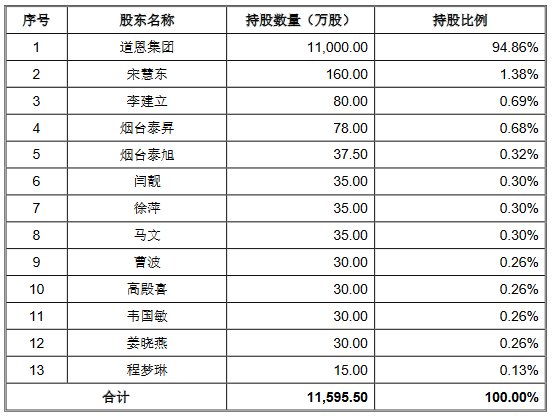

本次交易上市公司拟通过发行股份及支付现金的方式向道恩集团等13名交易对方购买标的公司山东道恩钛业股份有限公司(简称“道恩钛业”)100%股份,并募集配套资金用于标的公司的项目建设、支付本次交易现金对价、补充流动资金或偿还债务,以及支付本次交易相关税费及中介机构费用等。

发行股份购买资产方面,本次交易中拟发行的股票为境内上市人民币A股普通股,每股面值为人民币1.00元,上市地点为深交所。

鉴于标的资产的最终交易对价及支付方式尚未确定,本次交易中向交易对方发行的股份数量尚未确定。

经各方协商一致,交易各方确定选取定价基准日前120个交易日上市公司股票交易均价的80%作为本次发行股份购买资产的定价依据,最终确定本次发行股份购买资产对应的股票发行价格为8.37元/股。

募集配套资金方面,上市公司本次募集配套资金发行的股份种类为境内上市人民币普通股(A股),每股面值为人民币1.00元。上市地点为深交所。

上市公司拟以询价方式向不超过35名符合条件的特定投资者发行股份募集配套资金,发行对象为符合中国证监会规定的证券投资基金管理公司、证券公司、保险机构投资者、信托公司、财务公司、合格境外机构投资者等符合相关规定条件的法人、自然人或其他合法投资者,具体发行对象将在本次交易获得中国证监会同意注册的批文后,根据发行对象申购报价情况,遵照价格优先等原则确定。

本次向特定投资者发行股份募集配套资金的定价基准日为本次发行股份募集配套资金的发行期首日,发行价格不低于定价基准日前20个交易日上市公司股票均价的80%。具体发行价格将在本次发行经过深交所审核并经中国证监会注册同意后,由上市公司董事会根据股东大会授权,按照相关法律、行政法规及规范性文件的规定,并根据询价情况,与本次发行的独立财务顾问(主承销商)协商确定。

募集配套资金总额不超过发行股份购买资产交易价格的100%,且发行股份数量不超过本次发行股份及支付现金购买资产完成后上市公司总股本的30%,本次发行的股份数量经深交所审核、中国证监会注册后,根据询价结果最终确定。

本次募集配套资金在扣除相关发行费用后,用于标的公司10万吨/年联产法钛白粉绿色生产项目建设、支付本次交易现金对价、补充流动资金或偿还债务,以及支付本次交易相关税费及中介机构费用等。其中,用于补充流动资金或偿还债务的比例不超过本次交易作价的25%或募集配套资金总额的50%。募集配套资金的具体用途及对应金额将在重组报告书中予以披露。

鉴于标的资产的审计、评估工作尚未完成,本次交易暂未签订明确的业绩承诺及补偿协议。

本次交易预计将可能构成重大资产重组。上市公司将在重组草案中披露本次交易是否构成重大资产重组的具体判断过程和判断结论。

在本次交易中,交易对方道恩集团、宋慧东为上市公司的关联方。其中,道恩集团为上市公司控股股东,宋慧东为上市公司董事。除此之外,本次交易的其他交易对方均与上市公司无关联关系。根据《公司法》《证券法》《深圳证券交易所股票上市规则》等法律、法规及规范性文件的相关规定,本次交易构成关联交易。

本次交易完成后,道恩集团仍为上市公司控股股东,上市公司控股股东和实际控制人未发生变更。根据《重组管理办法》第十三条的规定,本次交易不构成重组上市。

公司股票(证券简称:道恩股份,证券代码:002838)已于2024年10月29日(星期二)开市起开始停牌。

根据有关规定,经公司向深圳证券交易所申请,公司股票(证券简称:道恩股份,证券代码:002838)自2024年11月12日(星期二)开市起复牌。

(责任编辑:魏京婷)