【华创食饮】盐津铺子:营收略超预期,税率扰动扣非

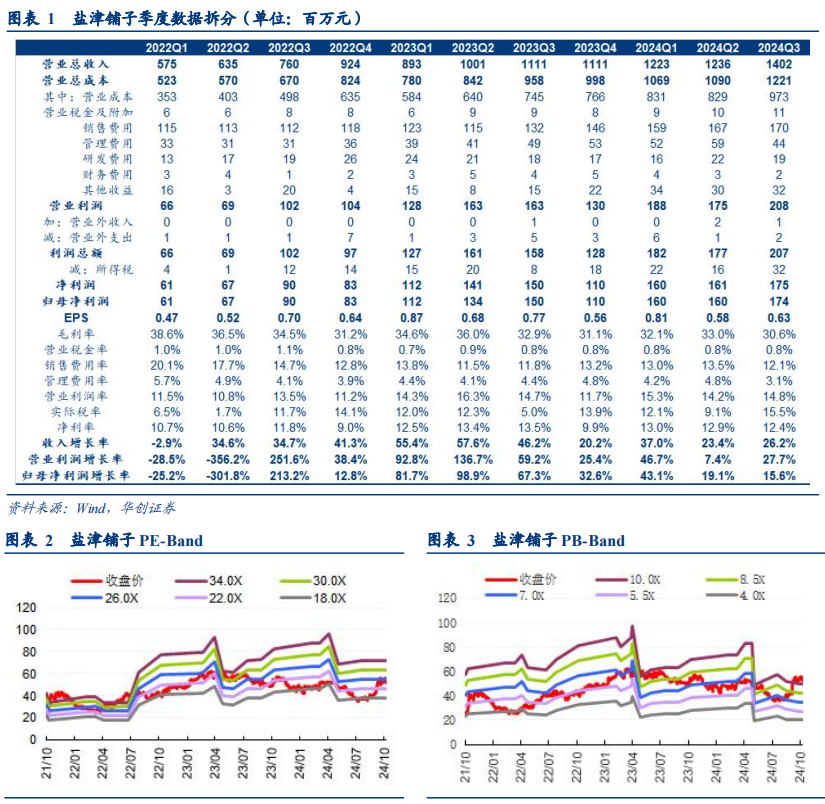

公司发布2024年三季报。24年前三季度实现营收38.61亿元,同比+28.49%;归母净利润4.93亿元,同比+24.55%;扣非归母净利润4.24亿元,同比+12.9%。单Q3实现营收14.02亿元,同比+26.2%;归母净利润1.74亿元,同比+15.62%;扣非归母净利1.51亿元,同比+4.8%。

量贩、抖音高增奠基,大单品放量驱动提速,Q3营收表现略超预期。分渠道看,Q3量贩、抖音仍维持高增,而山姆等会员店渠道环比继续爬坡,定量流通预计亦有较好贡献。同时,公司大单品魔芋、鹌鹑蛋环比继续爬坡,Q3月销分别过亿、7000万以上,且品类品牌大魔王、蛋皇占比分别达到60%、40%,且蛋皇在山姆渠道长期占据品类第一,产品力得到充分验证。

营业利润率维持扩张,税率变化扰动扣非盈利。24Q3毛利率为30.62%,同比-2.32pcts,主要系电商、量贩等盈利能力较低的渠道占比提升影响;销售费用率为12.13%,同比/环比+0.3/-1.4pcts,剔除股份支付费用影响后为11.41%,同比/环比+0.5/-0.6pcts,考虑渠道结构变动较大,费用率环比变动更具参考,预计整体费用率仍相对稳定,整体增长维持良性。24Q3管理/研发/财务费用率为3.11% / 1.37% / 0.17%, 同比-1.34 / -0.23 / -0.17pcts,主要系规模效应摊薄影响,其他收益占营收比重2.25%,同比+0.89pct,进一步增厚盈利。因此,24Q3经营利润率为14.84%,同比+0.18pct,仍维持扩张,但由于综合税率为15.54%,同比大幅+10.51pcts(23Q3确认使用权资产产生应纳税暂时性差异对应的递延所得税负债增加),明显拖累盈利,公司24Q3净利率为12.49%,同比-1.05pcts。

渠道扩张为基,品类叠加接力,来年营收高增仍有保障,盈利能力有望稳定。当前渠道红利行至半程,市场对高增持续性及盈利稳定性存在一定担忧。我们认为,一是当前量贩门店扩张维持较好势头、单店模型尚未恶化,且盐津持续进行品类叠加;二是抖音渠道持续挖潜,对组织架构、品类进行匹配,大单品打造带来外溢效果,将支撑电商渠道持续高增;三是定量流通渠道选品于7-8月逐步调整到位,未来将贡献更多增量,即渠道扩张本身已可支撑公司较快增长。在此基础上,公司品类扩张加速推进,当前魔芋、鹌鹑蛋月销持续爬坡,品类品牌大魔王、蛋皇有望进一步放量;同时公司近期收购肉脯、炒货、禽类中式零食细分品类企业,拓展品类矩阵,现有渠道可高度复用,进一步增强高增确定性。考虑公司上游供应链持续深化布局、下游品类品牌打造稳步推进,渠道压价风险可控,虽然品牌培育期仍有费用投放需求,但营收高增下盈利能力有望维持稳定。

投资建议

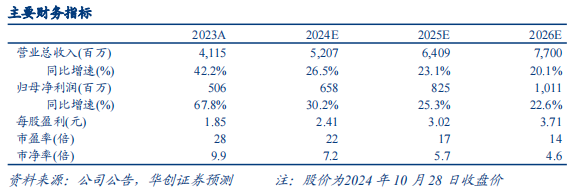

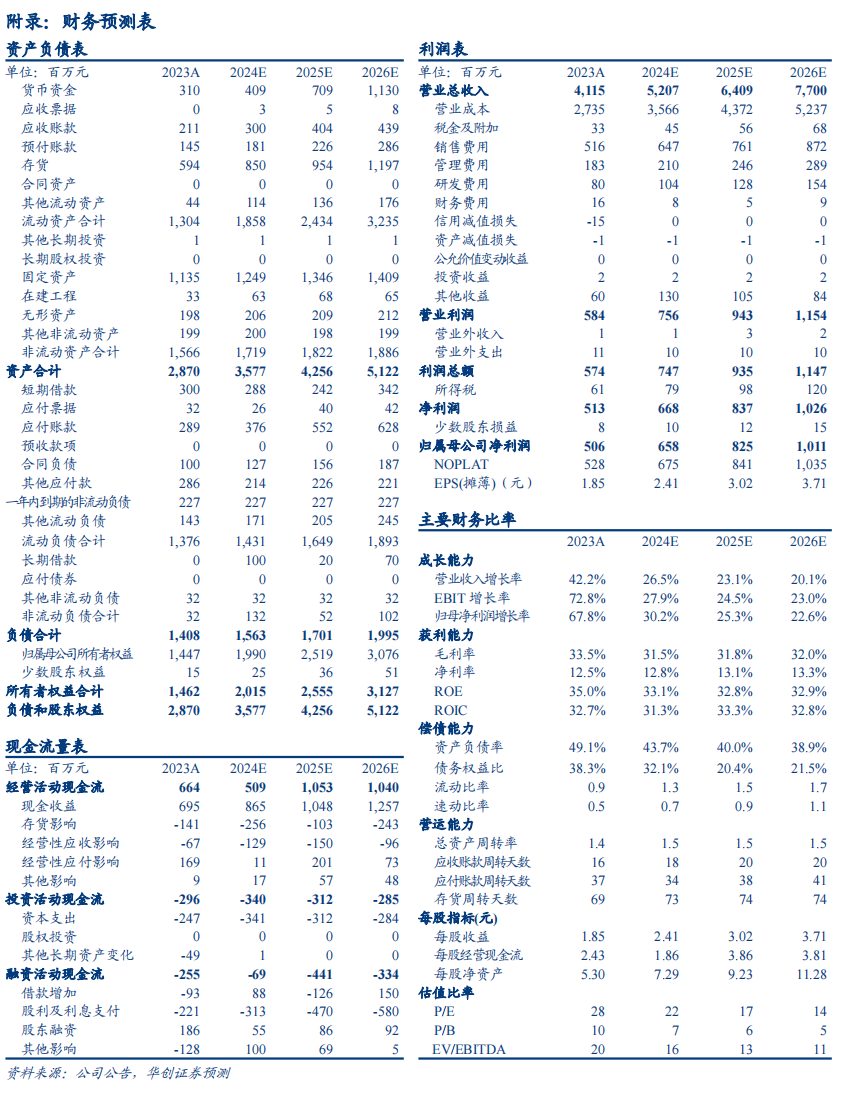

来年高增仍具驱动,关注春节备货催化,维持“强推”评级。公司锚定三年倍增的中期目标,全渠道扩张奠基,大单品放量接力,营收高增动能充足,同时公司供应链优势持续夯实+品类品牌持续爬坡,预计盈利压力相对可控。考虑Q3税率扰动,我们略调整2024-2026年EPS预测至2.41/3.02/3.71元(原预测为2.43/3.06/3.76元),对应PE为22/17/14倍。给予目标价62元,对应25年PE估值约20倍,短期看,春节旺季备货将至,有望带来积极催化,维持“强推”评级。

风险提示

下游渠道压价风险、品牌培育仍需时间、原材料价格大幅波动等。

附录:财务预测表

团队介绍

组长、首席分析师:欧阳予

浙江大学本科,荷兰伊拉斯姆斯大学研究型硕士,7 年食品饮料研究经验。曾任职于招商证券,2020年加入华创证券。2021-2023年获新财富、新浪金麒麟、上证报等最佳分析师评选第一名。

——白酒研究组(白酒、红酒、黄酒、酒类流通行业)

组长、联席首席分析师:沈昊

澳大利亚国立大学硕士,5年食品饮料研究经验,2019年加入华创证券研究所。

分析师:田晨曦

英国伯明翰大学硕士,2020年加入华创证券研究所。

分析师:刘旭德

北京大学硕士,2021年加入华创证券研究所。

助理研究员:王培培

南开大学金融学硕士,2024年加入华创研究所。

——大众品研究组(低度酒、软饮料、乳肉制品、烘焙休闲食品、食品配料等)

组长、高级分析师:范子盼

中国人民大学硕士,5 年消费行业研究经验,曾任职于长江证券,2020 年加入华创证券研究所。

分析师:杨畅

美国南佛罗里达大学硕士,2020年加入华创证券研究所。

研究员:严晓思

上海交通大学金融学硕士,2022年加入华创证券研究所

——餐饮供应链研究组(调味品、预制食品、卤味餐饮连锁等)

高级分析师:彭俊霖

助理研究员:严文炀

南京大学经济学硕士,2023年加入华创证券研究所。