万能筐?ST天圣其他应收款藏蹊跷,69家上市公司这一科目比重超10%

界面新闻记者 | 尹靖霏 庞宇

5月30日早盘,ST天圣(002872.SZ)股价继续走低。5月29日收盘,该股股价跌1.42%,报4.17亿元,市值仅刚超13亿元。

股价不振背后,5月28日该上市公司收到年报问询函,其他应收账款遭到交易所重点关注。而界面新闻发现,这场与重庆新美药业发生的资金往来存有诸多蹊跷。

作为一个“万能筐”什么都能往里装的财务科目,其他应收款受到监管层的重点关注。根据界面新闻统计,5月以来包括永泰能源(600157.SH)、金利华电(300069.SZ)、皇氏集团(002329.SZ)、神农科技(300189.SZ)的其他应收账款均受到市场关注,或收到监管层的年报问询。

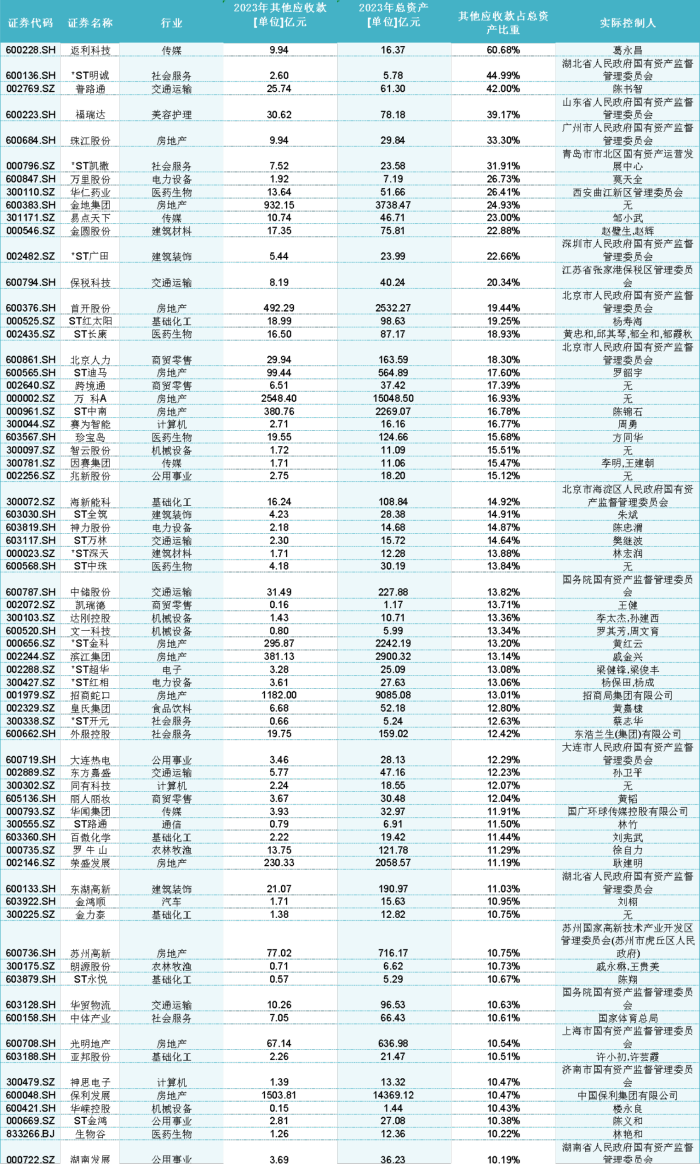

根据界面新闻统计,截至2023年末A股5300余家上市公司其他应收账款合计达2.3万亿元。从比重上看,有69家上市公司其他应收款占总资产的比重超过10%,主要涉及房地产、基础化工、交通运输、社会服务、生物医药、传媒和商贸零售等行业。从绝对值上看,其他应收款超过100亿元的有30家,主要涉及房地产、建筑装饰、石油石化3个行业,而房地产企业其他应收账款高企有其特殊的行业原因。

蹊跷的其他应收款

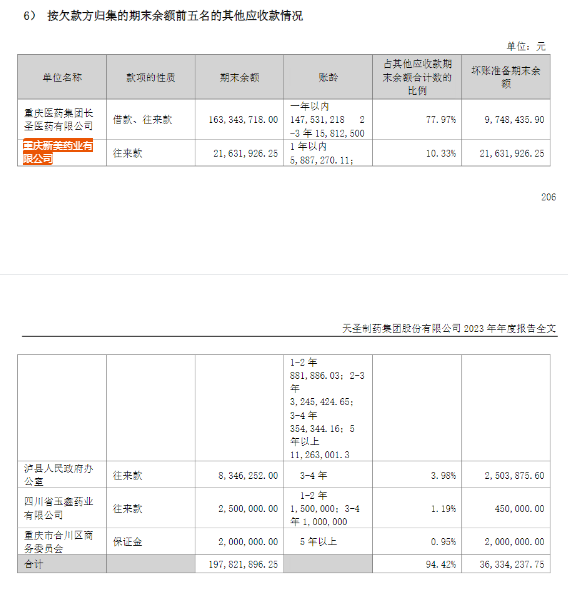

年报显示,报告期末ST天圣对重庆新美药业有限公司(下称重庆新美药业)其他应收款余额为2163.19万元,较上年末增加514.96万元。2022年和2023年公司对重庆新美药业有限公司其他应收款全额计提坏账准备。

界面新闻发现,这笔2163万元的其他应收款,按账龄长短分:1年以内的达589万元,1至2年内的达88万元,2至3年内的达325万元,3至4年内的达35万元,5年以上达1126万元。

2023年ST天圣其他应收款坏账计提情况,图源:2023年年报

2023年ST天圣其他应收款坏账计提情况,图源:2023年年报由此可见,上市公司早在5年前甚至更久前,或出于业务往来或出于其他原因,上市公司就将资金“送至”重庆新美药业,形成了其他应收款。

一般而言,账龄时间越长,收回的可能性越小,计提坏账的比例越大。企业可以根据其他应收款的实际风险情况,自行决定计提坏账准备的比例。例如,对于一年以内的应收账款,企业可能会按照5%的比例计提坏账准备;一到二年的应收账款,可能会按照20%的比例计提;二到三年的应收账款,可能会按照50%的比例计提;而三年以上的应收账款,则可能会按照100%的比例计提。这种差异化的计提比例反映了不同时间段内应收账款的风险程度。

然而,蹊跷之处在于,ST圣天在2023年的年报中,针对重庆新美药业的其他应收款,无论账龄长短,均予以100%的计提,这意味着ST圣天做出的判断是,重庆新美药业1年期内的其他应收款也无法收回。

这让外界有所疑虑:如果1年期内的其他应收款也无法收回,为何2023年ST圣天还要将上市公司的资金“送至”重庆新美药业?二者之间又究竟是何种关系?

事实上,不仅是2023年,其2022年年报显示,不分账龄长短,ST圣天也将重庆新美药业的其他应收款约1648万元全部计提了坏账。

2022年ST天圣其他应收款坏账计提情况,图源:2022年年报

2022年ST天圣其他应收款坏账计提情况,图源:2022年年报这意味着仅在2022年和2023年,重庆新美药业占用上市公司的资金达3784万元。而这笔数千万元的资金,上市公司认为重庆新美药业无能力偿还,全部计提坏账则意味着这将吃掉公司的净利,其后果要由上市公司来承担。

更为蹊跷之处在于,在全部计提坏账的背景下,2023年年报显示,报告期末公司对重庆新美药业有限公司其他应收款余额为 2163.19 万元,较2022年还增加514.96万元。

对于此,交易所问询,上年末已全额计提坏账准备而本年仍新增往来款的原因及合理性,是否实质构成关联方资金占用。

而重庆新美药业到底是什么来头?为何上市公司愿意与之连续多年发生其他应收账款的往来?而重庆新美药业又是否具有还款能力?

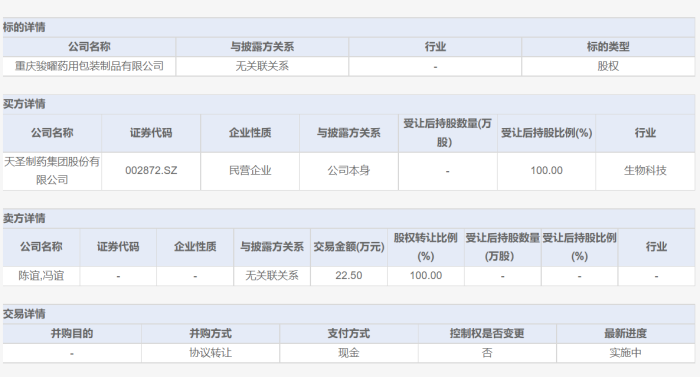

天眼查显示,重庆新美药业原名为重庆骏曜药用包装制品有限公司,2017年由ST天圣斥资22万元从陈谊、冯谊2人手中买入。彼时,重庆新美药业处于亏损状态。公告显示,购买日至期末被购买方利润-61.49万元,这让上市公司产生了397.38万元的商誉。

收购重庆骏曜药用包装制品有限公司情况,图源:choice

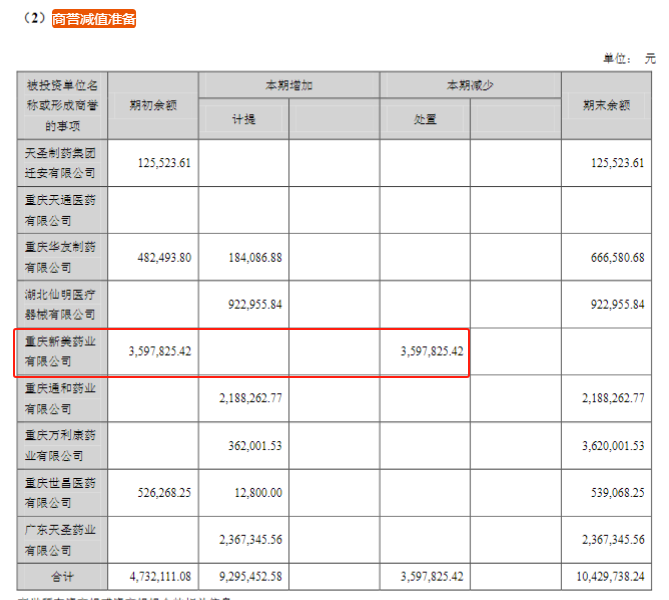

收购重庆骏曜药用包装制品有限公司情况,图源:choice2019年对于这近400万元的商誉,该公司进行了全额计提,更让人迟疑的是,2019年上市公司将该公司进行了零元出售,其在年报中解释的原因是重庆新美药业出售时净资产为负数,因此作价为零元。

2017年22万元买入这一亏损标的,2年后计提了近400万元的商誉,而后转手零元卖出。2019年的买家疑似是2017年的卖家。即将这一资产又以零元价格卖给了原来的股东方陈谊。天眼查显示,当前重庆新美药业持股人系陈谊。

2019年ST天圣商誉减值情况,图源:2019年年报

2019年ST天圣商誉减值情况,图源:2019年年报 2019年ST天圣资产卖出情况,图源:2019年年报

2019年ST天圣资产卖出情况,图源:2019年年报 重庆新美药业当前股权架构,图源:天眼查

重庆新美药业当前股权架构,图源:天眼查可以发现,ST天圣买入这一标的的价格并不贵仅花费了20余万元,商誉减值也仅是数百万元而已,对公司业绩影响并不算大。只是在卖出之后,上市公司持续数年与重庆新美药业发生资金往来,产生了数千万元的其他应收款。

该公司是否又具有还款能力?与上市公司的其他应收款往来又是否具有商业实质?天眼查显示,重庆新美药业的注册资本仅为200万元,参保人数仅为3人。

重庆新美药工商资料,图源:天眼查

重庆新美药工商资料,图源:天眼查问询函称,核查重庆新美药业有限公司与ST天圣控股股东和董监高是否存在潜在利益关系,是否存在董监高交叉任职的情况,是否存在未披露的关联关系。

值得注意的是,该公司过往也有不少黑历史。当前公司实际控制人系刘群,不过其已于2018年12月3日辞去天圣制药集团股份有限公司董事职务。

*ST天圣曾公告:2016年5月至2018年3月,刘群利用担任该上市公司董事长职务上的便利,采用虚增工程款、虚增费用、虚构技术转让费等方式,共计侵占*ST天圣资金9182.5万元;此外,李洪利用担任*ST天圣总经理职务上的便利,帮助刘群非法占有上市公司资金435万元。

不仅如此,2017年7月至2018年2月期间,刘群还通过缴纳工程保证金的方式,挪用*ST天圣资金200万元,通过虚增工程款的方式挪用资金3025万元,通过支付往来款的名义挪用资金100万元,以上挪用*ST天圣资金共计3325万元;李洪利用职务上的便利,伙同刘群挪用该公司资金260万元。

在业绩层面,该公司营收已连续6年下滑且连续5年亏损。

多家公司其他应收款受问询

按照会计制度中的说法,其他应收款是企业在商品交易业务以外发生的各种应收、暂付款项,比如应收的各种赔款、罚款,向职工收取的各种垫付款,如代垫的医药费、房租费。

一位合肥拟上市公司的董秘对界面新闻表示:“其他应收款包含的内容太多,是容易调节利润和转移的科目。比如,利用其他应收款为其他单位和个人套取现金、利用“其他应收款”科目虚列成本费用、利用“其他应收款”科目隐匿收入、企业利用其他应收款私设小金库、企业通过其他应收款隐藏短期投资、截留投资收益。”

5月以来,其他应收款也成为交易所和市场关注的重点。

5月27日永泰能源被关联公司占用资金,形成其他应收账款受到市场的关注。

5月27日有投资者向永泰能源提问, 公司其他应收款中有来自关联方裕中煤业的14.51亿元,这14.51亿元因何业务而发生?什么时候能收回?收回的可能性有多大?

公司回答表示,2011年10月,国家开发投资公司控股子公司三吉利能源独资设立裕中煤业;2012年4月,为实现煤电联营,共同开发河南地区煤炭资源,裕中煤业引入新股东神火股份(000933.SZ),其股比调整为神火股份持股51%,三吉利能源持股49%。2012年起,为支持裕中煤业生产经营及基建项目建设,三吉利能源及神火股份共同向其提供股东借款支持。2015年5月起,公司成为三吉利能源的控股股东,将其更名为华晨电力,并延续执行双方股东对裕中煤业提供股东借款支持相关政策。截至2023年12月31日,公司对裕中煤业股东借款本息余额为14.51亿元(占比为33.85%)。后续,公司将根据裕中煤业生产经营情况逐步回收上述款项。

5月24日,金利华电收到年报问询函。

2023年末,金利华电其他应收款余额616万元,其中应收剧好影视制作(东阳)有限公司的影视投资结算款450万元,账龄2~3年,因预计无法收回按单项计提坏账准备443万元。年报问询函要求公司说明该笔其他应收款项涉及的主要项目及进展情况、交易对手方、款项无法收回的具体原因、拟采取的催款措施及其有效性、坏账准备计提金额的确认依据,并说明交易对手方与上市公司及控股股东、实际控制人、董监高及前述主体的一致行动人是否存在关联关系。

5月21日皇氏集团2023年其他应收款大增,受到交易所的关注。

截至2023年末,皇氏集团其他应收款6.93亿元,同比激增285.48%。其他应收款为何突然大幅增长?5月21日深交所针对皇氏集团2023年报的问询函,也对其他应收款大幅增长质疑,要求皇氏集团逐项说明按单项计提坏账准备应收账款、其他应收款的具体情况,包括不限于涉及的客户及其与公司、公司董监高、5%以上股东、实际控制人是否存在关联关系或其他可能导致利益倾斜的关系。

2024年5月16日,神农科技2023年其他应收款受到交易所的问询。

5月16日该公司收到了深圳证券交易所关于其2023年年报的问询函。年报显示,神农科技报告期末其他应收款账面余额为3373.66万元,坏账准备计提比例为96.45%,其中款项性质为其他及账龄三年以上的账面余额分别为2,792.39万元和3,131.90万元。

在问询函中,深交所表示,逐一说明款项性质为其他及账龄三年以上的其他应收款的相关信息,包括往来对象的名称、款项形成的具体原因、发生时间、约定偿还时间、期末账面余额、期末坏账准备金额、期后回款情况等,以及往来对象是否与公司、实际控制人、5%以上股东、董监高之间存在关联关系或可能导致利益倾斜的其他关系;

其二,需说明公司针对上述其他应收款采取催收措施的时间、方式、内容,上述款项是否存在逾期偿付情形,在此基础上说明相关款项是否构成公司对外提供财务资助或资金被非经营性占用,如是,请说明详情。

A股哪家其他应收账款高?

截至2023年末A股5300余家上市公司,其他应收款合计高达2.3万亿元。

从比重上而言,根据界面新闻统计,截至2023年末有69家上市公司其他应收款占总资产的比重超过10%,主要涉及房地产、基础化工、交通运输、社会服务、生物医药、传媒和商贸零售等行业。

2023年末A股其他应收账款占总资产比重超10%的公司有哪些?数据来源:choice,手工制图

2023年末A股其他应收账款占总资产比重超10%的公司有哪些?数据来源:choice,手工制图比如,返利科技(600228.SH)属于传媒行业,实际控制人系葛永昌,截至2023年末其他应收款高达9.94亿元,总资产达16.37亿元,其他应收款占总资产的比重高达60.68%,位居A股第一。

*ST明诚(维权)(600136.SH)属于社会服务行业,实际控制人系湖北省国资委,其他应收款达2.6亿元,总资产达5.78亿元,其他应收款占总资产的比重高达45%.

普路通(002769.SZ)属于交通运输行业,实际控制人系陈书智,其他应收款达25.74亿元,总资产达65.3亿元,其他应收款占总资产的比重高达42%.

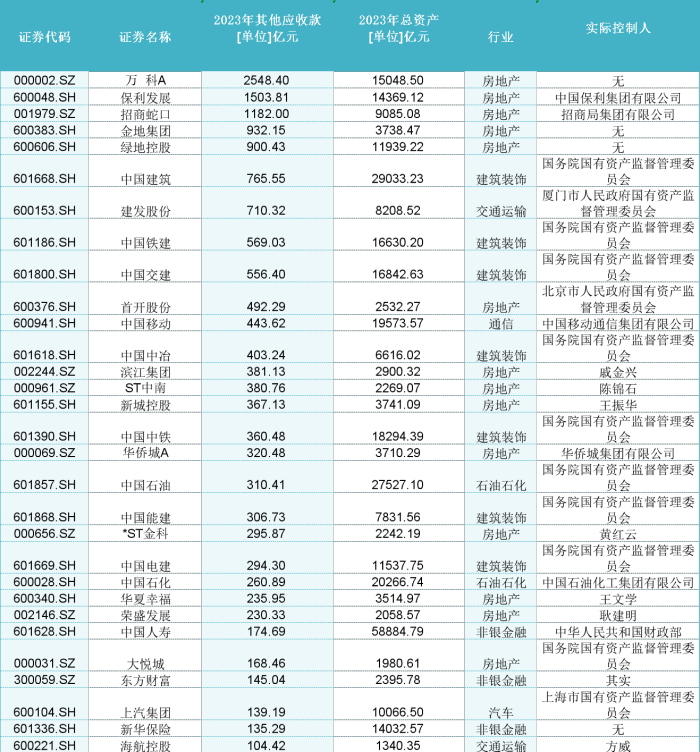

而从绝对值上看,截至2023年末其他应收款超过100亿元的有30家,主要涉及房地产、建筑装饰、石油石化3个行业。

2023年末A股其他应收账款超100亿元的公司有哪些?数据来源:choice,手工制图

2023年末A股其他应收账款超100亿元的公司有哪些?数据来源:choice,手工制图前述合肥拟上市公司董秘表示:上市公司的其他应收款高企,也并不一定意味着该公司通过这一科目有所图谋,对于某些行业而言,其他应收账款高企也有自身的原因,比如,房地产企业其他应收款高的原因主要包括合同预付款和进度款、工程变更和索赔、材料和设备采购、劳务分包款项以及其他应收款项等。

界面新闻了解到,房地产企业在项目执行过程中,会面临多种情况导致其他应收款的增加。合同预付款和进度款是常见的因素。在建筑项目中,业主通常会根据合同规定预付一定的款项给房地产企业,作为项目启动资金。随着项目的进行,房地产企业还会根据完成的工程进度向业主申请进度款,这些预付款和进度款的增加会导致房地产企业其他应收款的增加。