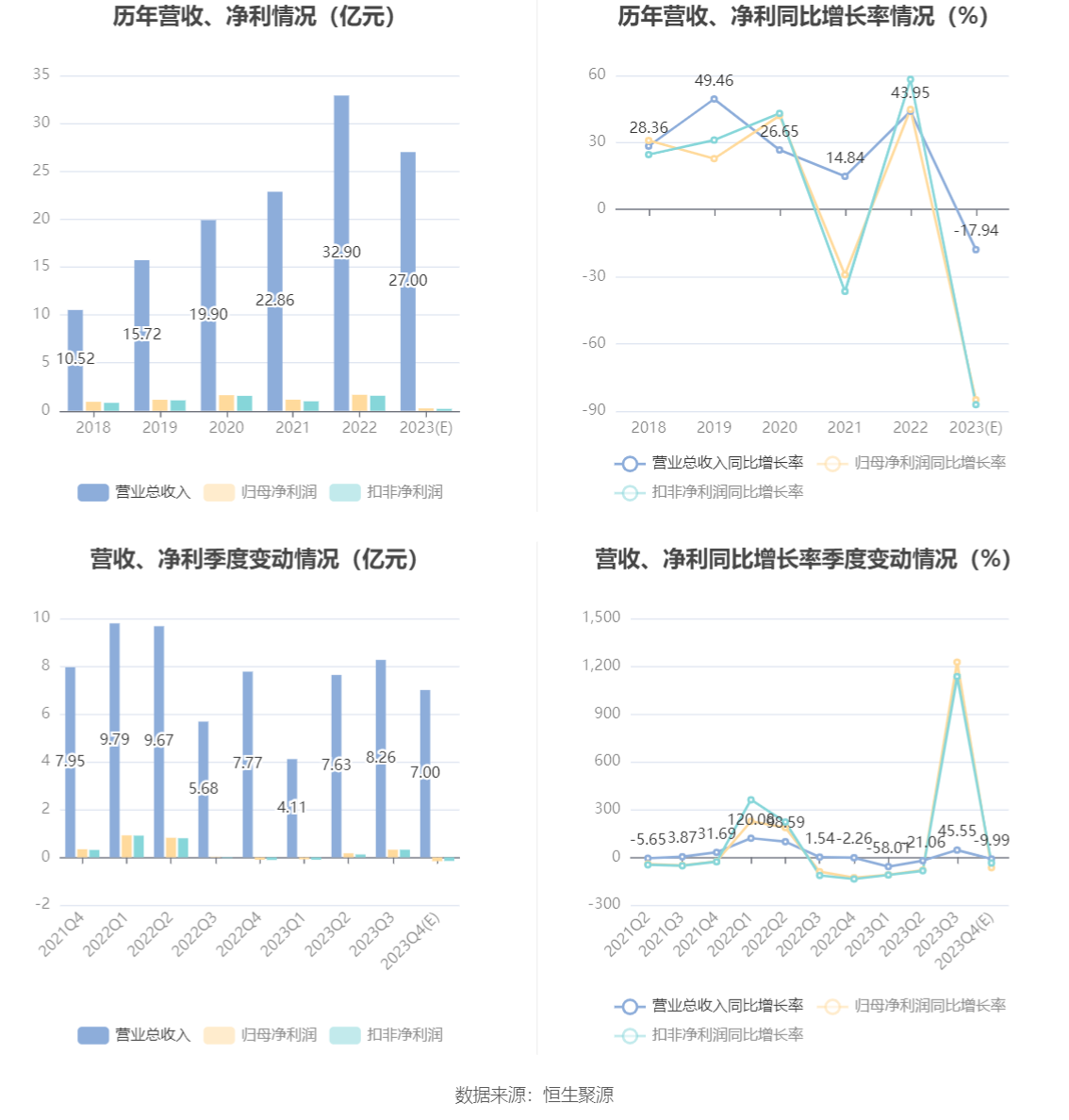

元隆雅图:预计2023年净利同比下降82.07%-88.05%

中证智能财讯 元隆雅图(002878)1月30日晚间披露2023年度业绩预告,预计2023年归母净利润2000万元至3000万元,同比下降82.07%-88.05%;扣非净利润预计1500万元-2500万元,同比下降84.06%-90.44%;基本每股收益0.09元/股-0.13元/股。以1月30日收盘价计算,元隆雅图目前市盈率(TTM)约为129.8倍-194.7倍,市净率(LF)约2.52倍,市销率(TTM)约1.4倍。

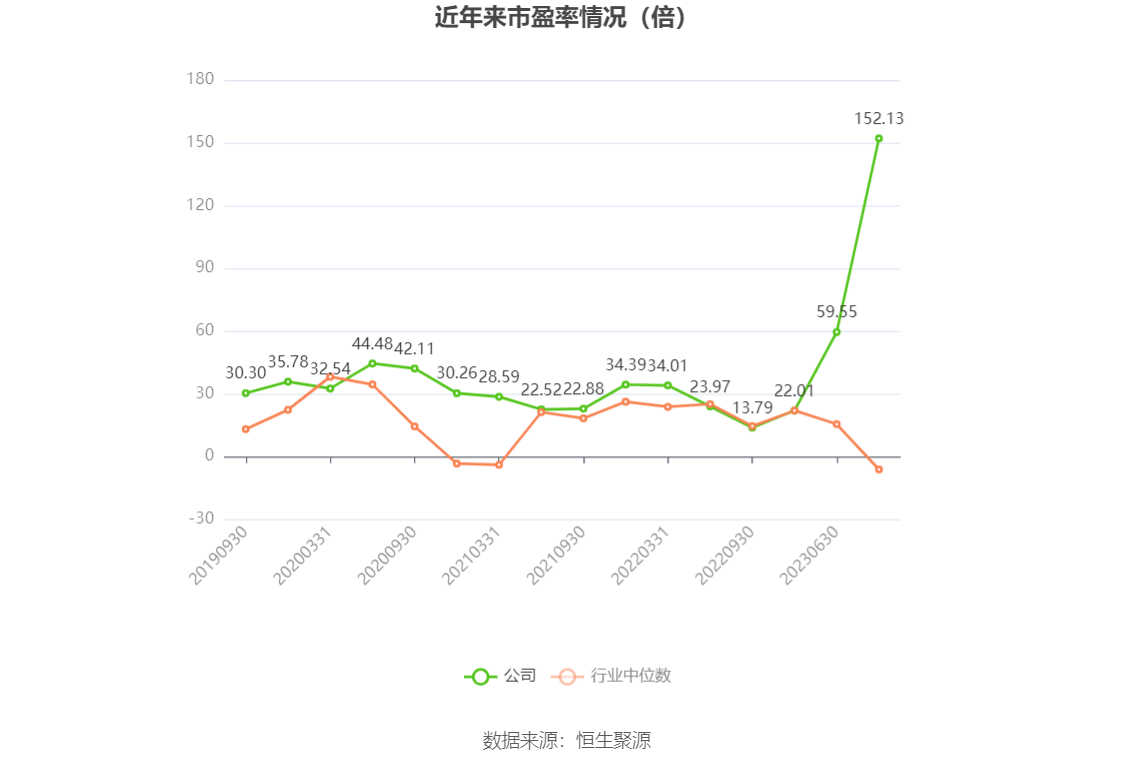

以本次披露业绩预告均值计算,公司近年市盈率(TTM)情况如下图:

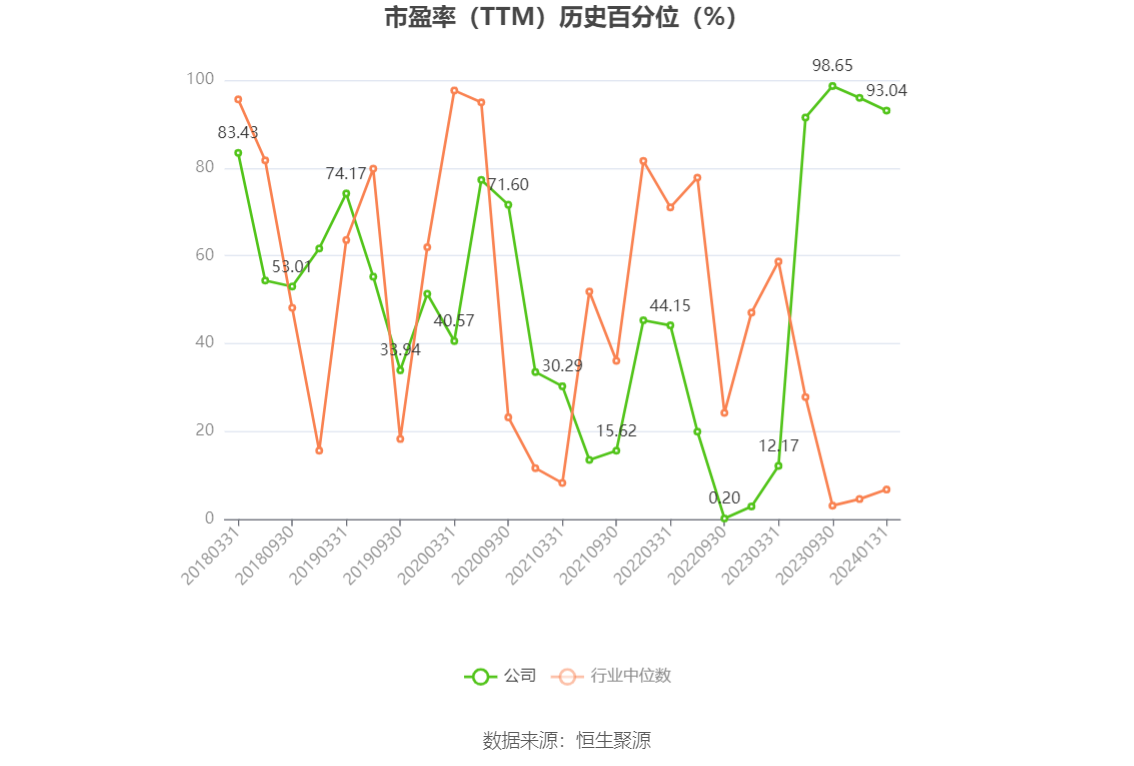

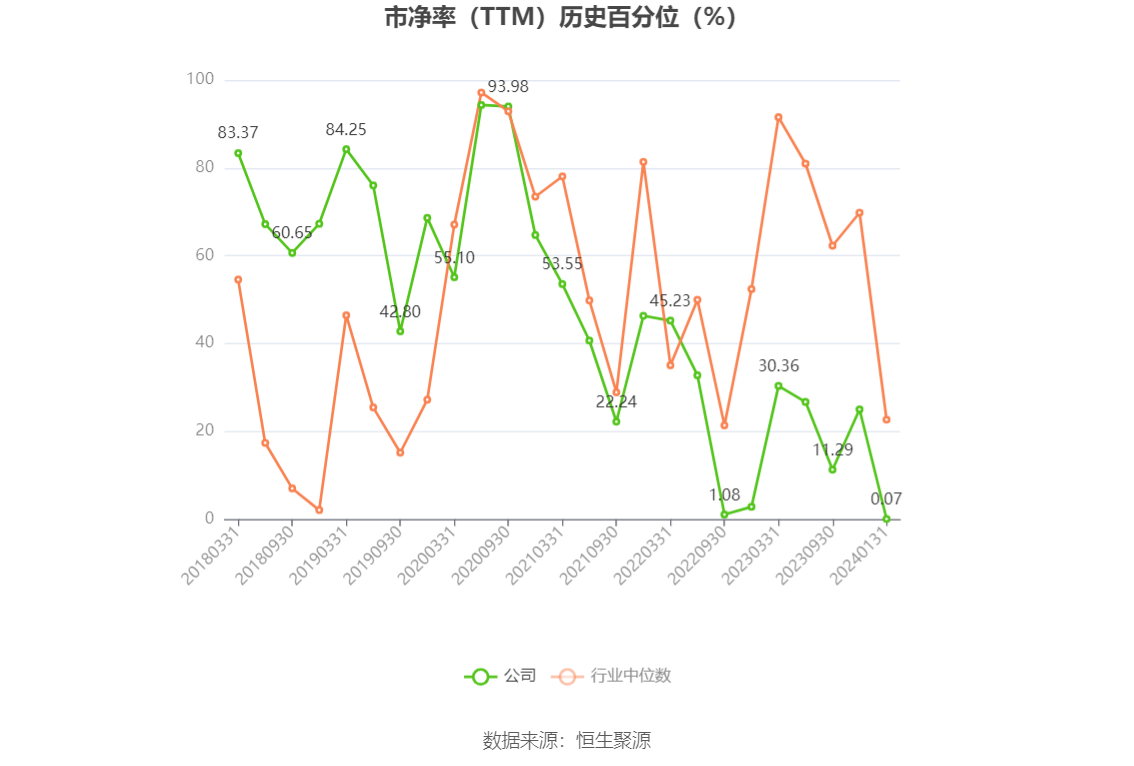

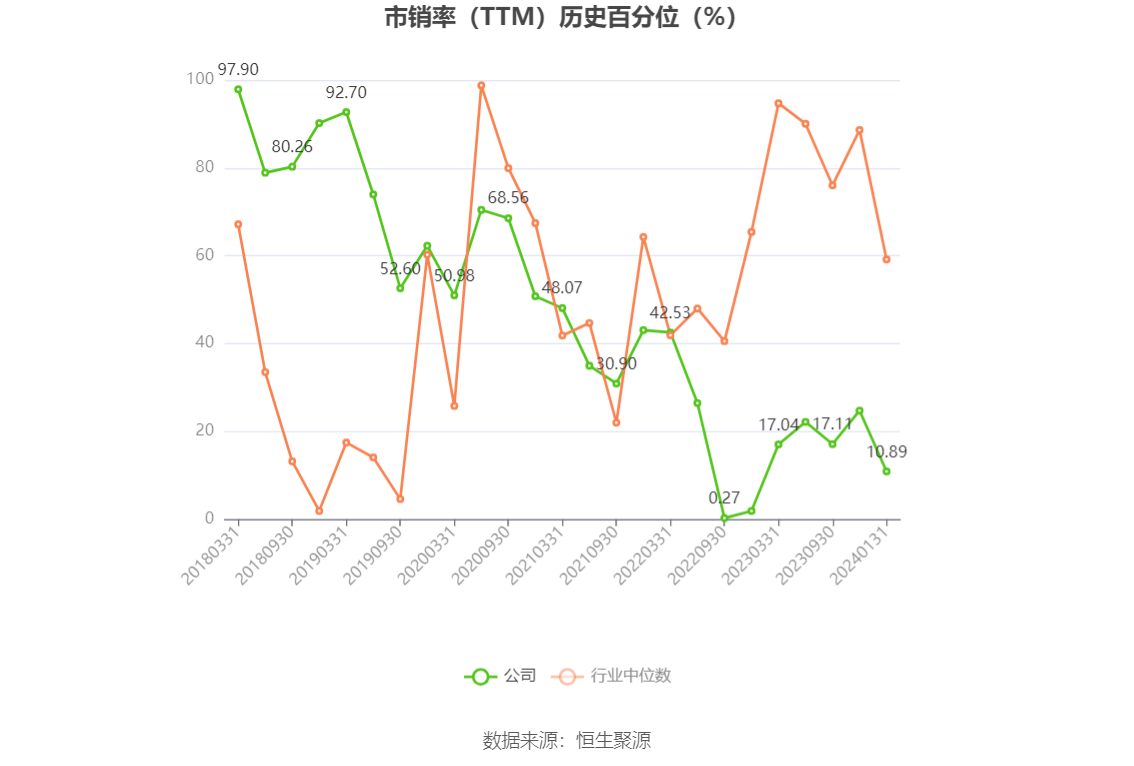

以本次披露业绩预告均值计算,公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)情况如下图:

以本次披露业绩预告均值计算,公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)情况如下图:

资料显示,公司以创意设计为核心,以“大IP+科技”为战略驱动力,覆盖“新营销”和“IP运营”两大业务板块。“新营销”方面,公司面向各行各业的知名企业,提供包括礼赠品、数字化营销、新媒体广告、数字藏品发行、虚拟人直播代言、元宇宙空间运营等多种营销方式在内的全案整合营销服务。

由于2022年底至2023年春节前后客户活动、生产交货基本停滞,而公司2023年一季度营销业务收入主要来源于客户上一年度四季度及春节档营销需求订单,且2023年二季度仍然偏弱,导致公司2023年上半年营销业务业绩下降幅度较大。随着公司业务拓展和能力提升,三季度开始业绩快速恢复。由于龙年春节时间较晚,四季度部分订单延期到2024年一季度交货,且龙年为生肖大年,公司开发的多款龙年产品已陆续上市销售。

另外,受益于冬奥会带来的特许纪念品销售热潮,2022年公司特许纪念品业务实现收入11.16亿元,成为当期主要业绩贡献来源,而2023年公司特许纪念品业务收入主要由大运会所贡献,赛会级别及带来的收入规模远不及冬奥会,2022年特许纪念品收入基数较高是2023年特许纪念品业务收入下降以及公司整体收入下降的主要原因。此外,公司在IP资源、设计研发、AIGC技术、IP电商运营和元宇宙等方面进行了持续投入,相关费用投入较大也是公司业绩下降的重要原因之一。预计2023年公司销售费用、管理费用、研发费用总额约3.7亿元,与2022年不含冬奥贵金属手续费的该三项费用总额基本一致。

受上述综合因素影响,2023年公司预计实现营业收入约27亿元。剔除冬奥因素影响,预计2023年收入同比增长约5.5亿元。在客户预算紧张、行业竞争激烈等多种不利情况下,公司加大客户战略性开拓力度,提升在大客户中的份额和市场占有率,确保营销业务收入的持续增长。

以本次披露业绩预告均值计算,公司近年盈利情况如下图:

指标注解:

市盈率

=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率

=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率

=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。

市盈率为负时,不显示当期分位数,会导致折线图中断。