【中原农林牧渔】中宠股份(002891)2024年中报点评:业绩高速增长,发布员工持股计划加强信心

投资要点:

公司业绩符合预期,2024H1维持快速增长。根据公司公告,2024年上半年,公司实现总营收19.56亿元,同比+14.08%;归母净利润1.42亿元,同比+48.11%;扣非后归母净利润为1.38亿元,同比+48.83%;经营性现金流净额为0.77亿元,同比-27.52%。其中,2024Q2营收为10.78亿元,同比+6.84%;归母净利润为0.86亿元,同比+7.09%。受到公司产品结构优化,盈利水平提升等因素的影响,2024年上半年公司业绩维持快速增长。

宠物饲料产量逆势增长,行业出口数据持续向好。根据中国饲料工业协会发布,2024年上半年宠物饲料产量74万吨,同比增长21.4%。在全国工业饲料总产量同比下降4.1%的情况下,中国宠物饲料产业继续保持良好发展势头。随着国内宠物渗透率的提升,行业规模将进一步扩大。自2023年9月开始,我国宠物食品出口数据逐月回暖,连续11个月维持同比正增长。根据海关总署数据,2024年7月我国宠物食品出口数量2.96万吨,同比+23.43%;1-7月累计出口18.85万吨,同比+28.58%。以美元计价,2024年7月宠物食品出口金额1.35亿美元,同比+20.76%;1-7月累计出口金额为8.36亿美元,同比+20.77%。鉴于2023年同期基数较低,预计2024年相关上市公司业绩有望明显改善。

公司主粮表现亮眼,发布员工持股计划护航。分品类来看,2024年上半年,公司宠物主粮营收为4.22亿元,同比+83.96%,占比21.56%;宠物零食营收为11.36亿元,同比+4.19%,占比58.06%;宠物罐头营收为3.02亿元,同比-2.72%,占比15.43%。2024年上半年公司主粮产品表现亮眼,产品结构持续优化,推动公司业绩高速增长。另外,公司发布2024年员工持股计划(草案),计划规模不超过446.39万股(约占总股本1.52%),人数不超过62人,按照40%/30%/30%分三期解锁。计划中境内业务考核以2023年为基数,2024/2025/2026年境内营收增长率目标值为30.00%/62.45%/103.57%,归母净利润增长率目标值为28.64%/67.24%/101.54%;境外业务考核以2023年为基数,2024/2024-2025/2024-2026年境外营收增长率目标为8.00%/126.80%/260.56%,归母净利润增长率目标分别为28.64%/67.24%/101.54%。通过本次员工持股计划,有利于公司稳定核心管理层,提升核心人员的积极性,在境内业务方面实现更高的增长目标,以推动公司五年战略更高效的落地。

公司产品结构持续优化,盈利水平提升。2024年上半年,公司主营业务整体毛利率较同期提升了3.33pcts。分产品来看,宠物主粮毛利提升幅度最大,同比+8.18pcts,毛利率达到35.84%;宠物零毛利率25.45%,同比+2.07pcts;宠物罐头毛利率33.95%,同比+1.01pcts。分地区来看,公司境内毛利率提升幅度较为明显,同比+3.61pcts,达到37.03%;公司境外业务毛利率+2.80pcts,毛利率达到25.10%。未来,随着高毛利产品占比提高、产品结构不断优化、直营渠道占比增加等因素影响,公司整体盈利水平将持续改善。

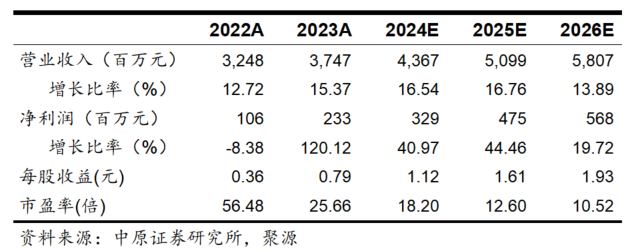

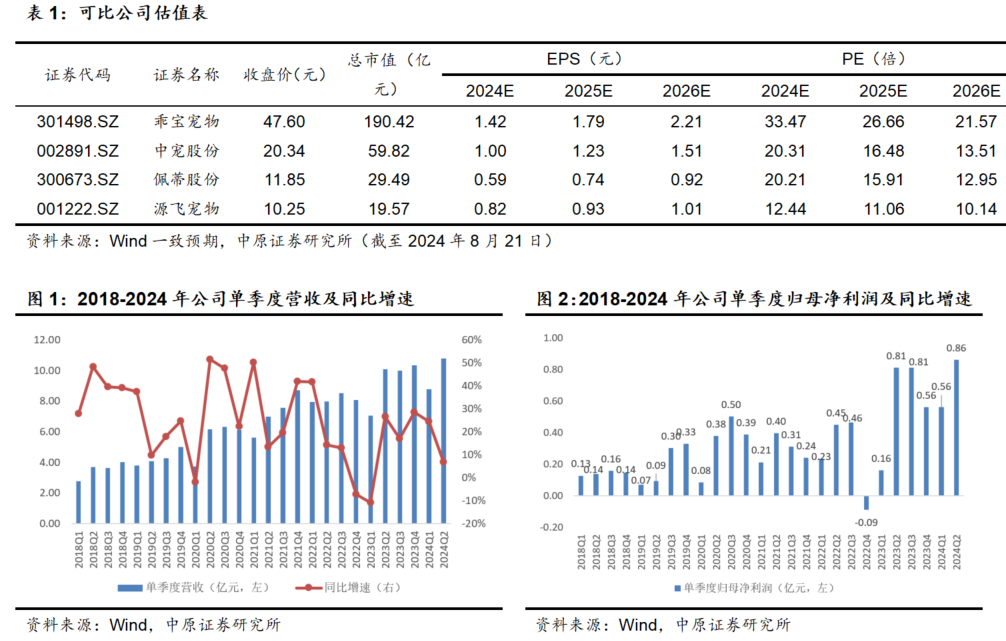

维持公司“增持”投资评级。公司是我国宠物行业龙头之一,业绩增长受到海内外市场的双轮驱动。考虑到公司产品结构的优化和降本增效成果显著,预计2024/2025/2026年可实现归母净利润3.29/4.75/5.68亿元,EPS分别为1.12/1.61/1.93元,当前股价对应PE分别为18.20/12.60/10.52倍。根据行业可比上市公司估值情况,给与公司2025年17X PE,公司处于合理估值区间,考虑到公司的成长性,未来估值仍有扩张空间,维持“增持”的投资评级。

风险提示:原料价格波动、汇率波动、市场竞争加剧、渠道拓展不及预期等。

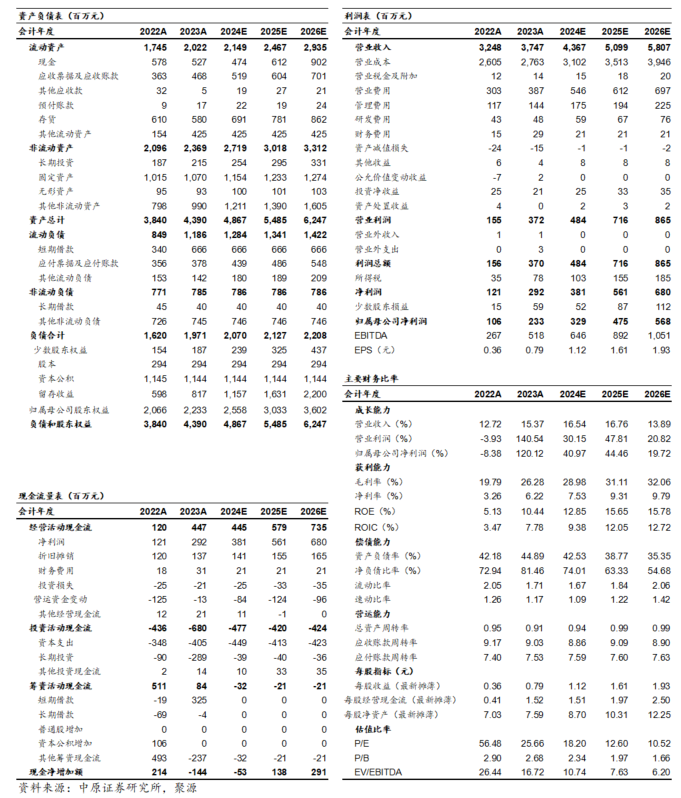

财务报表预测和估值数据汇总

证券分析师承诺:

本报告署名分析师具有中国证券业协会授予的证券分析师执业资格,本人任职符合监管机构相关合规要求。本人基于认真审慎的职业态度、专业严谨的研究方法与分析逻辑,独立、客观的制作本报告。本报告准确的反映了本人的研究观点,本人对报告内容和观点负责,保证报告信息来源合法合规。

重要声明: