【浙商交运李丹 | 宏川智慧】深度:石化仓储龙头聚焦核心主业,稳健并购实现强者恒强

分析师:李丹

研究助理:张梦婷

具体参见2024年8月11日报告《石化仓储龙头聚焦核心主业,稳健并购实现强者恒强 ——宏川智慧深度报告》,如需报告全文或数据底稿,请联系团队成员或对口销售。

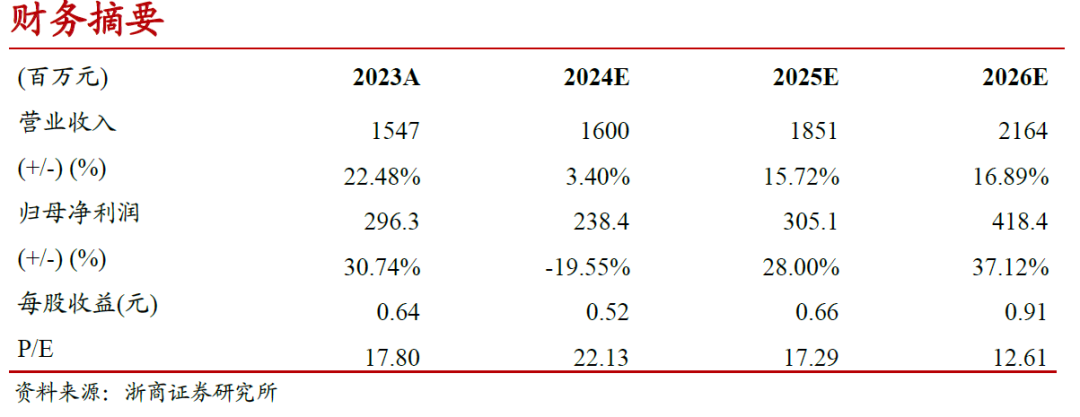

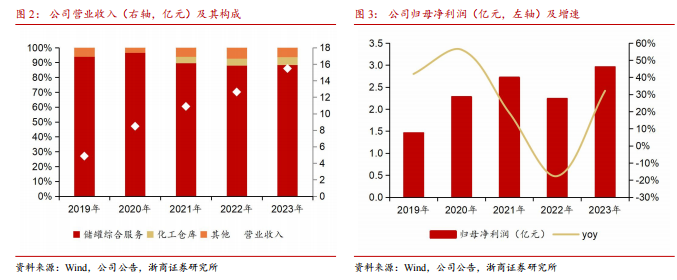

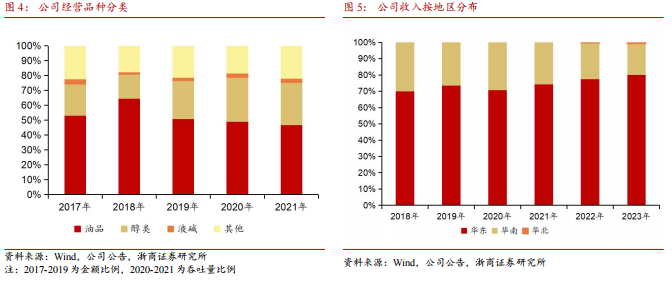

宏川智慧是一家仓储物流综合服务提供商,主要为境内外石化产品生产商、贸易商和终端用户提供仓储综合服务及其他相关服务。公司从2012年开始陆续收购及自建储罐和化工仓库产能,截至2023年末,公司运营罐容总计 500.31 万立方米,是国内较大的民营化工仓储企业。公司作为龙头石化仓储企业,不断加大研发投入,持续并购,罐容、业绩实现稳健增长。储罐业务是公司的主要营业收入来源,2019-2023年占比分别为94%/96%/90%/88%/88%;公司仓储基地/库区主要布局在华东和华南区域,2023年公司华东地区收入占比约80 %。公司股权结构比较稳定,公司实控人林海川直接持有公司4.56%的股权,并和妻子潘俊玲合计间接持有48.54%的股权,外资持股占比超15%。

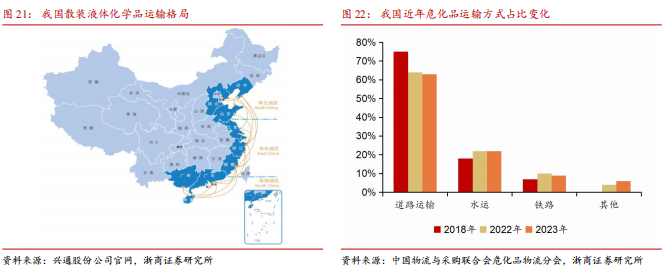

我国是石化产品生产和消费大国,石化产品的生产和消费存在区域不平衡,叠加上游产业集群趋势带动石化仓储需求提升。受石化行业下游需求疲软和原材料价格上涨等因素影响,2023年我国石化物流需求下降,2023年我国危化品物流市场规模约2.38万亿,同比下降1.1%。但我国乙二醇的产量持续走高,2017-2023年CAGR增速为17.3%,成品油产量仍高于消费量,醇类产品产量整体增长,仍为石化仓储需求提供一定支撑。基于散装液体化学品市场供需两侧地域差异特征显著,加之我国各大型炼厂均布局于沿海地区,以及水路运输相较于道路、铁路所具有独特优势,近年来道路运输的货运量有所降低。同时受益于我国沿海炼化产能一体化进程加速,近年来水路运输的占比逐步上升,占比从 2018 年的 18%增加至2023 年的 22%。

行业整体壁垒较高,供给约束明显

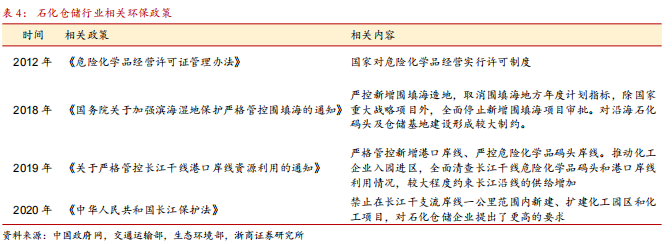

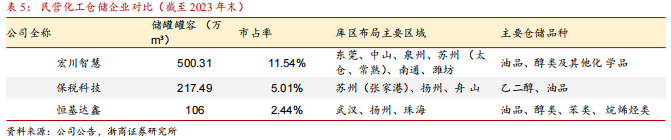

2018 年起国家环保政策频发,《关于加强滨海湿地保护严格管控围填海的通知》等相关政策对沿海石化码头及仓储基地建设形成较大制约,并且石化仓储行业专业化程度较高,资源、资质、建设周期壁垒显著。在当前日益严格的环保政策和审批政策下,优质岸线资源更加稀缺,在此情况下,行业集中度较低,头部企业强者恒强,宏川智慧2023年实现运营储罐罐容总计500.31万立方米,在全国占比约11.5%,民营企业中市占率显著领先。

公司储罐收益稳健提升,化工仓库业务打造第二增长曲线。储罐业务收益由罐容、出租率和价格决定。根据公司最新公告,公司目前总罐容超过518万立方米,2023年实现仓储综合及中转服务收入14.98亿元,同比增长24%。2022受宏观经济影响,叠加福建港能“港丰石化仓储项目”二期工程投入运营后的效益暂未充分释放,出租率有所下滑,但2023年公司整体出租率有所回升。储罐租金的定价主要依据租期长短以及租赁模式。按客户存储产品特性划分的包罐和拼罐模式,根据公司加权罐容和储罐业务出租率,我们测算出2023年储罐租金约为44.35元/月/立方米,2015-2023年租金年复合增速约5%。

盈利预测与估值

宏川智慧作为行业龙头,码头储罐与化工仓库双赛道并进发展,罐容持续扩张,市占率有望实现进一步提升。我们预计2024-2026 年归母净利润分别为2.38、3.05、4.18亿元,对应 PE 分别为22.1、17.3和12.6倍,首次覆盖,给予“增持”评级。

风险提示

外部宏观经济影响下需求不及预期、生产安全风险、并购不及预期

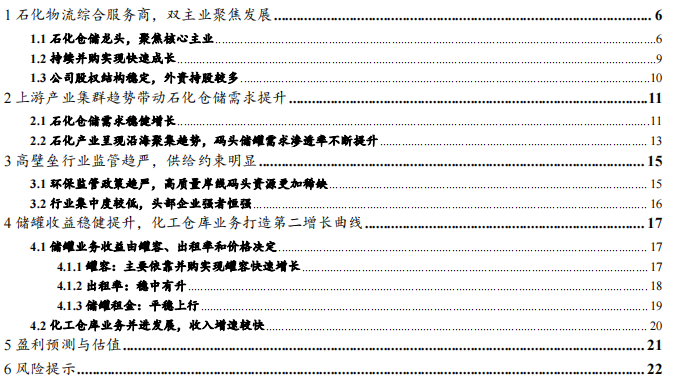

正文目录

正文

1石化物流综合服务商,双主业聚焦发展

宏川智慧是一家仓储物流综合服务提供商,主要为境内外石化产品生产商、贸易商和终端用户提供仓储综合服务及其他相关服务。上市公司从2012年开始陆续收购及自建储罐和化工仓库产能,截至2023年末,公司运营罐容总计 500.31 万立方米,是国内较大的民营化工仓储企业。公司经营中的库区覆盖经济发达的粤港澳大湾区、长三角、海峡西岸经济区、环渤海经济圈、成渝地区双城经济圈,所在地区区域优势明显。与此同时,公司作为龙头石化仓储企业,不断加大研发投入,持续并购,罐容、业绩实现稳健增长。

1.1石化仓储龙头,聚焦核心主业

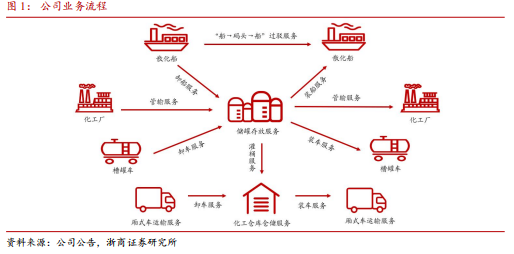

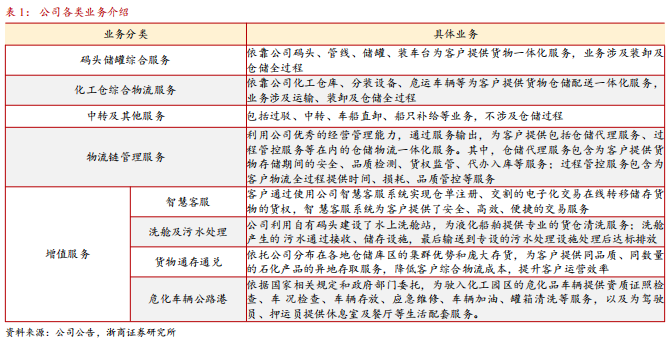

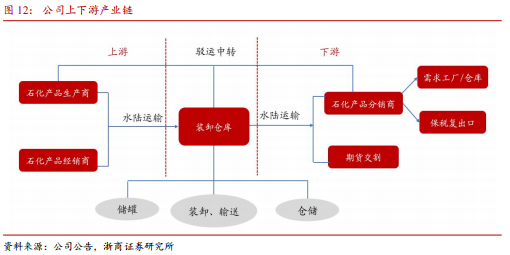

公司作为龙头石化产品物流综合服务提供商,主要为境内外石化产品生产商、贸易商和终端用户提供仓储、配送等综合服务及其他相关服务,业务具体包括装卸、仓储、过驳、中转、物流链管理等。

公司业务主要包括码头储罐综合服务、化工仓库综合服务、中转及其他服务、物流链管理服务以及增值服务五部分。

储罐业务稳健发展,化工仓库有望成为第二增长曲线。储罐业务是公司的主要营业收入来源,2019-2023年占比分别为94%、96%、90%、88%、88%。2021年公司通过持续的并购及自建逐步实现第一主业码头储罐仓储业务、第二主业化工仓库仓储业务的双赛道并进发展,化工仓库业务占比逐渐提升。

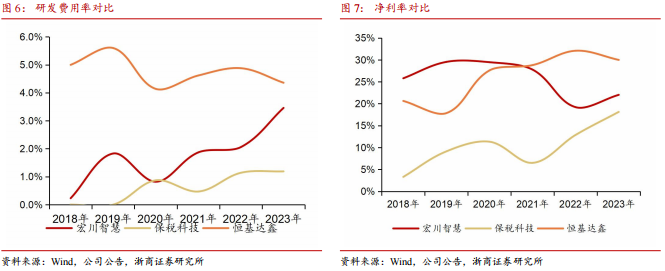

公司服务的品种主要包括油品、醇类、液碱等。其中,油品吞吐量占比仍然较高,但随着经营品种的多样化,占比略有下降。醇类品种主要为甲醇和乙二醇,太仓阳鸿、南通阳鸿、常州宏川为郑州商品交易所甲醇指定交割库,东莞三江、太仓阳鸿、南通阳鸿、常州宏川、常熟宏川为大连商品交易所乙二醇指定交割库。此外,由于公司库区拥有多种材质和多种特殊功能的储罐,客户可选择性高,公司还存储液碱等其他石化产品。

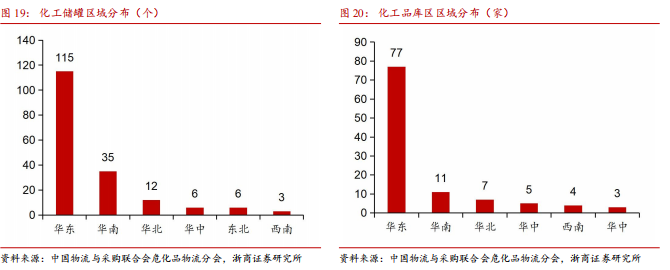

华东地区收入占比较大。公司仓储基地/库区主要布局在华东和华南区域,2023年公司华东地区收入占比约80%。

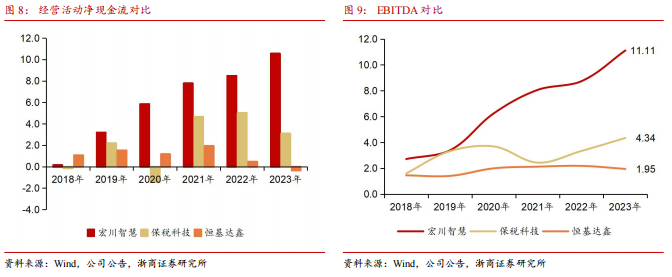

持续加大研发投入。危化品仓储行业性质决定了公司需要持续创新,宏川智慧研发费用占比从上市以来持续提升,2023年公司研发人数较上期增长 33.91%,人员结构不断优化升级,同时公司通过不断吸纳培养优秀的自动化智能场景应用可研人才,提高研发队伍素质,进一步加强公司自动化和智慧仓储建设,通过智慧研发提高公司的安全生产、运营及服务效率。

利润率水平保持稳健。2018年以来公司净利率水平相对稳定,2022受宏观经济影响,出租率有所下滑,叠加福建港能“港丰石化仓储项目”二期工程投入运营后的效益暂未充分释放,导致利润率水平有所下滑,随着产能逐渐释放,2023年净利率实现回升。

现金流稳定增长。除2018年受处置子公司影响,公司经营性现金流净额明显下滑外,公司整体现金流表现显著优于同行,上市以来公司EBITDA也持续领先。2019-2023年公司经营活动产生的现金净流量分别为3.20/5.86/7.79/8.49/10.56亿元,2019-2023年CAGR增速近35%。

1.2持续并购实现快速成长

并购是公司成长的重要路径。随着石化仓储行业的监管政策日趋严格,行业准入难度提升,国内第三方石化仓储行业需求端、供给端已较为失衡,并购成为公司成长发展的重要途径;并且石化仓储物流行业具有明显的规模经济效应,具备一定规模的企业在仓储和物流设备建设、市场拓展等方面效率更高、可形成企业品牌优势。另外一方面,行业具有货物价值高、运费占货值比重低的重要特征。为保障货物安全,客户对于石化仓储物流企业的资金实力、资质水平、企业规模等具有较高的要求,石化仓储物流企业规模化有助于拓展市场、提高客户粘性、提高市场竞争力。

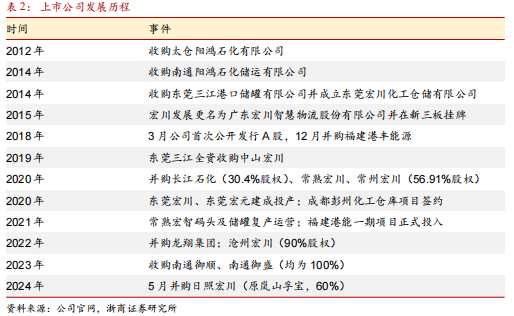

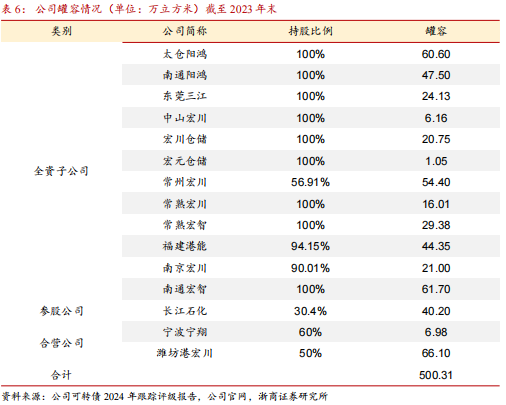

根据公司官网,公司从2012年开始陆续收购及自建储罐和化工仓库产能,截至2023年公司实现运营储罐罐容总计500.31万立方米,运营化工仓库仓容总计6.49万平方米。

库区位优势显著,公司拥有优良的自建码头。公司仓储基地/库区主要布局在石化产品消费集中地华东和华南区域,并已形成长江南北两岸联动、珠江东西两岸联动、东部经济带、西部经济圈多地联动等多维度的业务协同结构。同时公司优良的自建码头,为公司仓储综合服务提供有力支撑,为公司效益最大化提供有力保障。截至2023年底,公司下属公司运营码头总计 14 座,其中 8 万吨级码头 3 座、5 万吨级码头 1座、3 万吨级码头 3 座、2 万吨级码头 5 座、5 千吨级码头 1 座、1 千吨级码头 1 座。

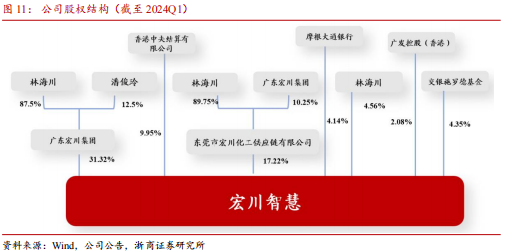

1.3公司股权结构稳定,外资持股较多

截至2024年一季报,公司实控人林海川直接持有公司4.56%的股权,并和配偶潘俊玲合计间接持有48.54%的股权,外资持股占比超15%。

2上游产业集群趋势带动石化仓储需求提升

中国电商市场发展日渐成熟,增速放缓,随着拼多多、抖音等新兴模式电商崛起,为上游商流注入新的动力,下沉市场成为电商平台竞争焦点,同时随着行业新规的实施以及政策托底,我们认为恶性价格竞争或将不再发生,行业将逐步进入高质量发展竞争阶段。

2.1石化仓储需求稳健增长

石化产业是我国基础性产业,在国民经济中占有举足轻重的地位。同时我国是石化产品生产和消费大国,在石化产品的大量消费需求带动下,石化产业产业链也随之不断扩展和深化。石化产业的发展带动石化物流行业的进步,石化物流行业也为石化产业的发展提供了强大的保障和推动力。

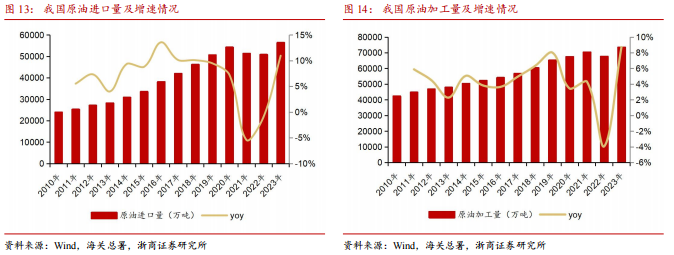

根据中国石油和化学工业联合会发布信息显示,2022年石化行业实现营业收入 16.56万亿元,同比增长 14.4%;2023年我国原油进口量5.6亿吨,同比+11%,原油加工量7.3亿吨,同比+8.7%。长远来看,我国是石化产品生产和消费大国,随着石化产业的产业链的不断扩展和深化,石化仓储物流行业也得到带动快速发展。

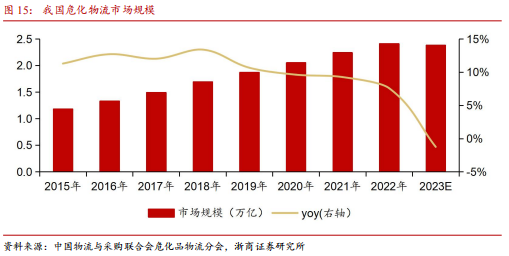

受石化行业下游需求疲软和原材料价格上涨等因素影响,2023年我国石化物流需求下降,2023年我国危化品物流市场规模约2.38万亿,同比下降1.1%,危险货物运输总量与去年基本持平,保持在18亿吨左右。

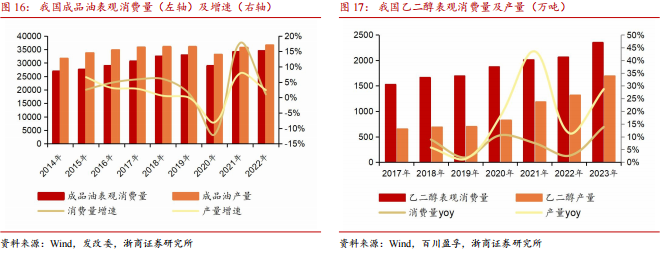

根据百川盈孚统计数据,我国乙二醇年产量和表观消费量呈现较明显的上升趋势,2023年,我国乙二醇表观消费量和产量分别为2347.2万吨和1691.9万吨,分别同比+13.9%和28.7%。我国乙二醇的产量持续走高,2017-2023年CAGR增速为17.3%。成品油产量仍高于消费量,醇类产品产量整体增长,仍为石化仓储需求提供一定支撑。

2.2石化产业呈现沿海聚集趋势,码头储罐需求渗透率不断提升

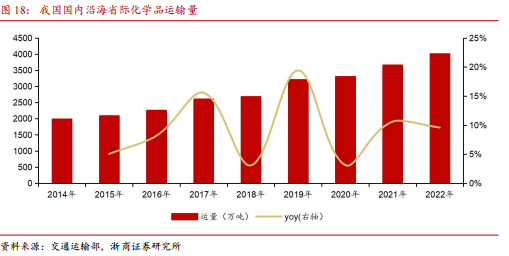

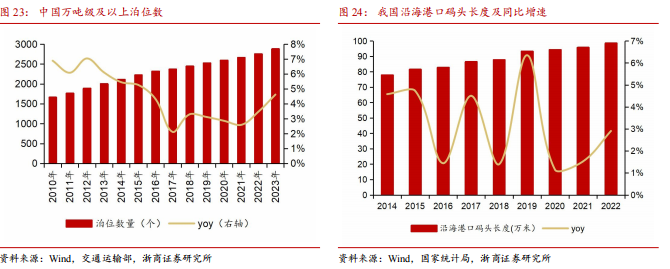

化学品运输量稳健增长。根据交通部每年发布的《水路运输市场发展情况和市场展望报告》,2022年,我国国内沿海省际化学品运输量约4000万吨,同比增长9.6%,整体呈现稳健增长的趋势。

液体化学品生产消费地域不平衡。根据兴通股份招股说明书,国家发改委于 2015 年发布《石化产业规划布局方案》,规划上海漕泾、浙江宁波、广东惠州、福建古雷、大连长兴岛、河北曹妃甸、江苏连云港为 7 大石化产业基地,初步奠定了下游大型炼化基地的基本布局,而伴随着近两年舟山绿色石化基地、湄洲湾石化基地等新大型炼化一体化基地的兴建,我国石化行业炼化基地布局日趋完善。

根据中国物流与采购联合会危化品物流分会的数据,2023年我国化工品库区约107个,其中华东77个,占比近72%;化工储罐区约177个,储罐罐容约4337万m,其中华东区域115个,占比约65%。

化学品水运需求逐渐提升。基于散装液体化学品市场供需两侧地域差异特征显著,加之我国各大型炼厂均布局于沿海地区,以及水路运输相较于道路、铁路所具有独特优势,近年来道路运输的货运量有所降低。同时受益于我国沿海炼化产能一体化进程加速,近年来水路运输的占比逐步上升,占比从 2018 年的 18%增加至2023 年的 22%。

大炼化项目持续投产带动化工仓储需求。随着我国大炼化项目的推进,国内沿海多个炼化项目正在建设,从而带动危化品仓储需求的提升。预计 2026 年底将释放 10700万吨/年炼油、1080 万吨/年乙烯、710 万吨/年芳香烃的产能。

3高壁垒行业监管趋严,供给约束明显

近年来国家环保政策频发,且石化行业受到较严格的安全监管,呈现出较为明显的资源、资质、建设周期壁垒。石化仓储行业作为重资产行业,岸线、码头等资源审批日益严格,高质量岸线码头资源更加稀缺,行业供给明显受限。

3.1环保监管政策趋严,高质量岸线码头资源更加稀缺

行业监管力度趋严。2018 年起国家环保政策频发,《关于加强滨海湿地保护严格管控围填海的通知》对沿海石化码头及仓储基地建设形成较大制约,《长江保护修复攻坚战行动计划》《关于严格管控长江干线港口岸线资源利用的通知》较大程度约束长江沿线的供给增加。《中华人民共和国长江保护法》《关于修改〈中华人民共和国安全生产法〉的决定》(第三次修正)的颁布实施,对石化仓储企业提出了更高的要求。

行业进入壁垒较高。石化仓储行业专业化程度较高,且因属于危化品而受到较严格的安全、环保监管,呈现出较为明显的资源、资质、建设周期壁垒。岸线是不可再生资源,拥有天然良好条件的岸线资源更加宝贵。企业要获得岸线经营和码头建设的批准,需经过严格的审批且经历较长时间,在当前日益严格的环保政策和审批政策下,优质岸线资源更加稀缺。

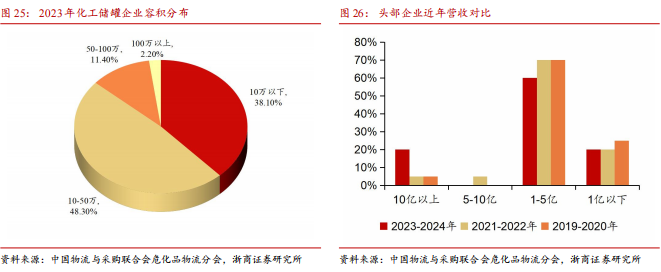

3.2行业集中度较低,头部企业强者恒强

由于行业进入门槛较高,环保监管政策日益严格,目前行业头部集中度较低,根据中国物流与采购联合会危化品物流分会的数据,2023年罐区容积100万m以上企业占比2.2%,50-100万m的企业占比11.4%,10-50万m之间的企业占比为48.3%。

宏川智慧2023年实现运营储罐罐容总计500.31万立方米,根据中国物流与采购联合会危化品物流分会的数据显示,2023年我国化工储罐总容量约4337万m,公司在全国占比约11.5%。

4储罐收益稳健提升,化工仓库业务打造第二增长曲线

4.1.1罐容:主要依靠并购实现罐容快速增长

公司目前总罐容超过518万立方米。由于行业进入门槛较高且监管政策日益严格,并购成为仓储行业成长的主要路径。截至2023年末,公司控股企业拥有储罐806座,罐容387.03万立方米。根据公司最新公告,2024年5月公司全资子公司东莞三江以1.17亿元受让山东岚山孚宝仓储有限公司(日照宏川仓储有限公司)60%股权,日照宏川总罐容约18.38万立方米。

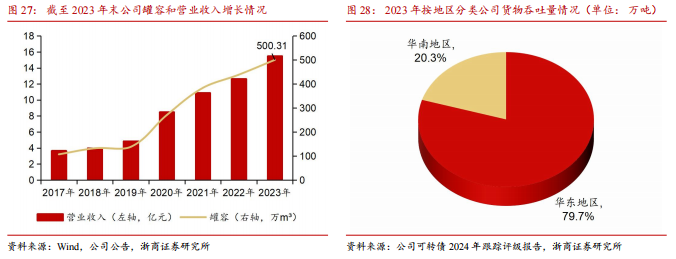

公司收入随着罐容增加稳健增长。公司凭借行业领先的质量管理、效率管理能力,并依托区位布局形成的集群效应、协同效应优势,随着储罐罐容增加,公司营业收入稳健增长,2023年实现仓储综合及中转服务收入14.98亿元,同比增长24%。2017-2023年公司罐容从107万m增长至500万m,年复合增速近30%。

公司库区主要布局在华东和华南区域,其中华东区域吞吐量占比为79.68%,满足长三角地区石化产品的仓储需求,区域客户整体需求量较大。华南地区库区主要服务于珠三角地区制造企业群,区域客户整体需求仍较为分散,吞吐量规模较小。

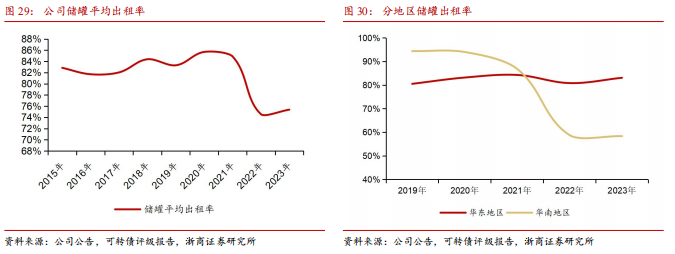

4.1.2出租率:稳中有升

石化物流行业为重资产行业,在土地、岸线、码头、储罐、管线等一定的情况下,折旧成本较为固定,提高储罐的出租率是提升收益率的重要途径。2023 年公司储罐出租率表现平稳,公司华东储罐出租率提升至83.10%,华南地区储罐出租率有待提升。2022年华南地区储罐出租率大幅下降,主要由于福建港能处于业绩爬坡阶段,2023年华南地区出租率有所回升。

储罐出租方式包括两种:一是根据客户对储存货物品质敏感度,采用包罐和拼罐两种租罐模式;二是按客户租赁储罐期限的长短,采用长租和短租的租罐方式,长租的基本租用期为1年(含)以上。在库容紧张的情况下采用拼罐和短租,在库容宽松的状态下采用包罐和长租,合理配置库区储罐出租方式,提高库区出租率,将有效提高企业利润水平。

4.1.3储罐租金:平稳上行

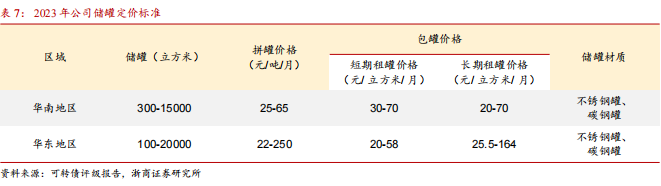

储罐租金的定价主要依据租期长短以及租赁模式。按客户存储产品特性划分的包罐和拼罐模式,拼罐模式下,客户主要选择短租方式,拼罐按客户实际仓储货物吨数收费。

在包罐模式下,客户根据需求选择长租或短租两种租赁方式,按包罐罐容(立方米)收取仓储费,按仓储货物数量另行收取一定的操作费。同时依据租赁时间长短和储罐大小、储罐材质、储存品种等,收费价格存在一定差异。

根据储罐材质不同,可分为碳钢储罐和不锈钢储罐,碳钢储罐主要存储普通品种,而部分石化产品对存储有特殊需求,这些特殊品种则需用不锈钢罐存储。目前,太仓阳鸿和南通阳鸿不锈钢罐多用于储存普通品种,使得两种不同材质储罐的收费单价相近;东莞三江由于储存特殊品种较多,其不锈钢罐的收费平均单价约相当于碳钢罐的2倍。

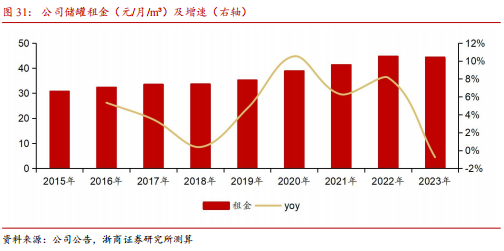

需求仍有增量+供给有限,公司储罐租金不断稳定提升。受益于公司码头和储罐区域位置优越,以及稳定可靠的经营能力,客户粘性较好,具有较强的市场竞争优势。2015年以来公司储罐租金水平持续提升。根据公司加权罐容和储罐业务出租率,我们测算出2023年储罐租金约为44.35元/月/立方米,2015-2023年租金年复合增速约5%。

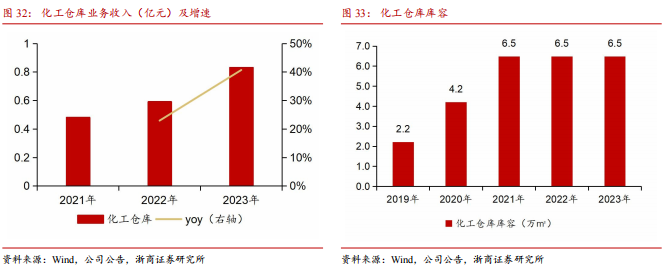

4.2化工仓库业务并进发展,收入增速较快

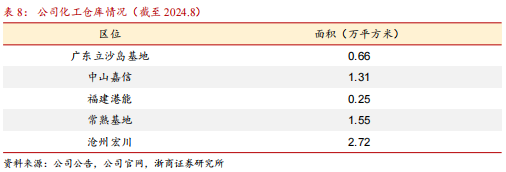

公司聚焦双主业,通过持续的并购成长路径逐步实现第一主业码头储罐仓储业务、第二主业化工仓库仓储业务的双赛道并进发展,集群效应优势明显。公司下属化工仓库主要为甲类库、乙类库,能够满足绝大部分石化产品的仓储需求,截至2023年底运营仓容总计6.49 万平方米。

5盈利预测与估值

盈利预测核心假设:储罐业务作为贡献公司收入和利润的主要来源,因此罐容收益是盈利预测的核心内容。

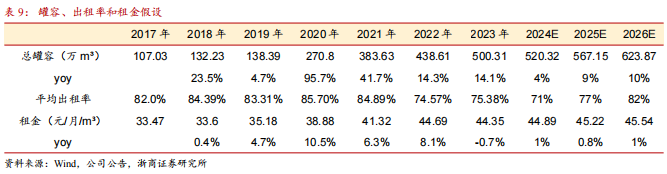

1)罐容:2017-2023年公司罐容从107万m增长至500万m,年复合增速近30%。考虑公司近几年的并购计划,我们预计2024-2026年总罐容为520.32、567.15、623.87万立方米。

2)出租率:2024年主要考虑新项目产能爬坡以及宏观环境的影响、未来出租率有望随着行业需求景气度有所回升,我们预计2024-2026年公司储罐的出租率分别为71%、77%、82%。

3)租金:我们预计2024-2026年租金基本保持平稳,分别为44.9、45.2、45.5元/月/m。

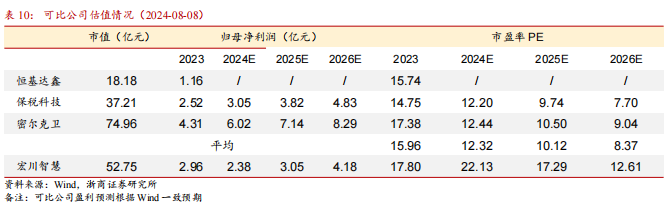

选取危化仓储行业的保税科技、恒基达鑫、密尔克卫作为可比公司,2024-2026 年可比公司平均 PE 分别为12.32 、10.12和8.37 倍。宏川智慧作为行业龙头,码头储罐与化工仓库双赛道并进发展,罐容持续扩张,市占率有望实现进一步提升。预计 2024-2026 年归母净利润分别为2.38、3.05、4.18亿元,对应 PE 分别为22.1、17.3和12.6倍,首次覆盖,给予“增持”评级。

6风险提示

1)外部宏观经济影响下需求不及预期:公司业务的上游石化行业是国民经济的重要支柱产业,若整体宏观经济驱动较弱,公司储罐需求或不及预期。

2)生产安全风险:石化行业具有一定安全隐患,安全事故将严重影响公司正常运营。

3)并购不及预期:公司储罐业务的扩张主要依靠并购,若并购进度不及预期,将影响公司经营业绩。