【山证电子】鹏鼎控股(002938.SZ)2024半年报点评:24H1收入稳健增长利润承压,AI有望打开成长空间

公司发布2024年半年报。公司2024年上半年实现营业收入131.26亿元,同比+13.79%,归母净利润7.84亿元,同比-3.40%。2024年二季度实现营业收入64.40亿元,同比+32.28%,环比-3.69%,归母净利润2.87亿元,同比-27.03%,环比-42.29%。

公司2024年上半年收入稳定增长,消费电子板同比高成长。2024年上半年通讯用板收入87.30亿元,同比增长3.68%,消费电子及计算机用板收入39.31亿元,同比增长36.57%,在下游手机、平板等需求平淡的行业背景下,公司通过提升市占率,新品拉货等方式,实现收入稳步增长,特别是平板新品对消费电子板收入有明显贡献。而在汽车和服务器等新兴增长领域,2024年上半年实现营业收入4.30亿元,同比增长94.31%。

盈利能力受汇兑及行业降价等因素阶段性下滑。2024H1毛净利率分别为17.97%/5.97%,同比下降0.34pct/1.07pct,其中24Q2毛利率15.48%,同比提升0.73pct,环比下降4.89pct。24Q2为消费电子淡季,同时下游客户降价对产品毛利率产生一定影响,但公司积极开拓新品,24Q2毛利率同比有一定提升,其中平板新品对公司毛利率拉动明显,消费电子板毛利率21.72%,同比增长2.66pct。下半年消费电子行业旺季,预计公司毛利率有望回升。

AI终端引领消费电子终端新一轮创新,公司紧跟行业趋势,打开PCB下游广阔成长空间。公司对下游需求的变化保持高度敏感,在AI手机、AI服务器等领域均有产品布局。根据Prismark预估,2023年全球服务器及存储PCB市场规模82亿美元,至2028年成长至138亿美元;2024年AI手机占整体手机出货量20%,至2028年提升至70%。公司针对AI手机需求,已布局相关高阶HDI及SLP产能,预计投产后将满足客户新需求;在服务器领域公司积极把握市场机遇,淮安园区目前多家新客户陆续认证测试,泰国园区也加快建设进程。

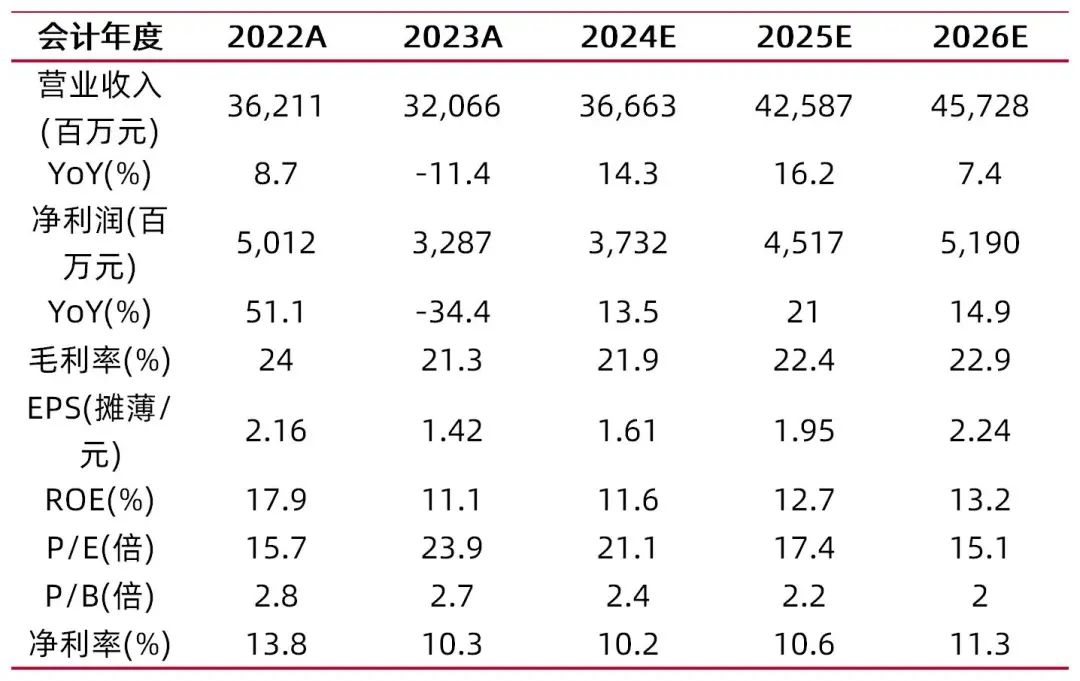

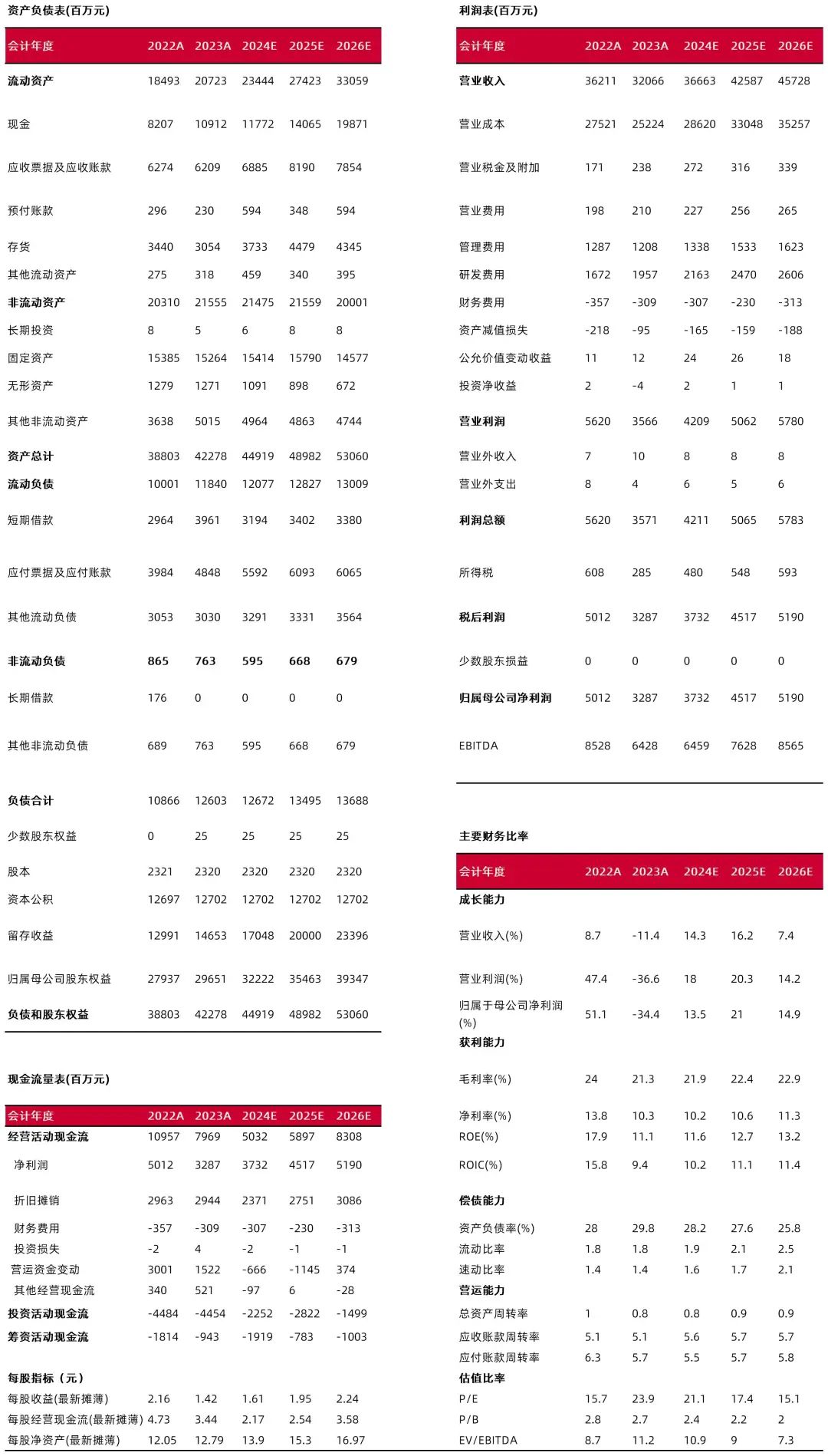

预计公司2024-2026年归母公司净利润37.32/45.17/51.90亿元,同比增长13.5%/21.0%/14.9%,对应EPS为 1.61/1.95/2.24元,PE为21.1/17.4/15.1倍,维持给予“增持-A”评级。

风险提示:全球宏观经济波动风险、汇率变动风险、国际贸易摩擦进一步加剧风险、原材料和能源紧缺及价格上涨风险、行业竞争加剧风险。

财务数据与估值

资料来源:最闻,山西证券研究所

资料来源:最闻,山西证券研究所财务报表预测和估值数据汇总

资料来源:最闻,山西证券研究所

资料来源:最闻,山西证券研究所研报分析师:高宇洋

执业登记编码:S0760523050002

报告发布日期:2024年8月15日

【分析师承诺】

本人已在中国证券业协会登记为证券分析师,本人承诺,以勤勉的职业态度,独立、客观地出具本报告。本人对证券研究报告的内容和观点负责,保证信息来源合法合规,研究方法专业审慎,分析结论具有合理依据。本报告清晰准确地反映本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点直接或间接受到任何形式的补偿。本人承诺不利用自己的身份、地位或执业过程中所掌握的信息为自己或他人谋取私利。

【免责声明】

本订阅号不是山西证券研究所证券研究报告的发布平台,所载内容均来自于山西证券研究所已正式发布的证券研究报告,订阅者若使用本订阅号所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生理解上的歧义。提请订阅者参阅山西证券研究所已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

依据《发布证券研究报告执业规范》规定特此声明,禁止我司员工将我司证券研究报告私自提供给未经我司授权的任何公众媒体或者其他机构;禁止任何公众媒体或者其他机构未经授权私自刊载或者转发我司的证券研究报告。刊载或者转发我司证券研究报告的授权必须通过签署协议约定,且明确由被授权机构承担相关刊载或者转发责任。