招股书速读-新广益(主要客户鹏鼎控股是全球第一大FPC厂商)

(来源:数据GO)

一、发行人基本情况

二、发行人主营业务情况

1. 主营业务核心概况

业务定位:专注于高性能特种功能材料研发、生产及销售的高新技术企业,坚持 “自主创新、进口替代” 技术路线,打破欧美日韩企业技术垄断,相关产品(抗溢胶特种膜、强耐受性特种膜)全国市场占有率第一。

核心技术:掌握原材料合成技术、流延工艺技术、涂布工艺技术、设备设计改造技术、金属 / 高分子复合材料加工技术等五大类 15 项核心技术。

下游应用:消费电子(智能手机、可穿戴设备、平板电脑)、新能源汽车(动力电池、车载电子)、光伏等领域。

2. 主要经营模式

三、主要财务数据和财务指标

1. 报告期内(2022-2024 年)核心财务数据

单位:万元

2. 2025 年 1-6 月主要财务数据(审阅数据)

单位:万元

四、本次发行相关机构

五、募集资金运用

1. 募集资金投资项目

单位:万元

项目内容:生产百级净化光学功能胶膜、强耐受性特种膜(组件用 / 制程用)、高端 TPX 抗溢胶特种膜、声学膜等产品,预计投产后年收入 3.95 亿元。

资金置换:募集资金到位前可自筹资金先行投入,后续置换。

2. 未来发展规划

战略目标:成为世界一流创新型材料企业,以高分子改性、胶粘剂配方等技术为核心,拓展多元化功能性材料。

业务布局:巩固抗溢胶 / 强耐受性特种膜国内领先地位,加大新能源锂电材料、光伏胶膜布局,培育新增长点。

六、风险因素

1. 发行人相关风险

2. 与行业相关风险

行业竞争加剧风险:新能源材料领域竞争激烈,若公司技术 / 产品 / 服务不足,盈利能力可能下降。

税收优惠政策变化风险:作为高新技术企业享受 15% 所得税优惠,资格到期未续将增加税负。

FPC 行业下行风险:抗溢胶 / 强耐受性特种膜收入占比超 70%,依赖 FPC 行业,下游消费电子 / 新能源汽车需求萎缩影响业绩。

3. 其他风险

发行失败风险:受证券市场环境、投资者认购意愿等影响,可能面临发行失败。

募集资金项目风险:项目建设延迟、效益不达预期,或新增折旧拖累业绩。

对赌义务风险:实际控制人及聚心万泰存在向外部投资者回购股权的潜在义务。

七、发行人的股权结构

1. 本次发行前后股本结构

单位:股

2. 发行前前十名股东(含关联关系)

八、控股股东、实际控制人情况

1. 控股股东及实际控制人基本信息

2. 实际控制人控制的企业

九、董事、监事、高级管理人员及其他核心人员情况(含简历)

1. 董事会成员

2. 高级管理人员

3. 其他核心人员(核心技术人员)

4. 审计委员会成员(原监事会职权由其行使)

十、发行人主营业务、主要产品或服务情况

1. 主要产品分类及核心信息

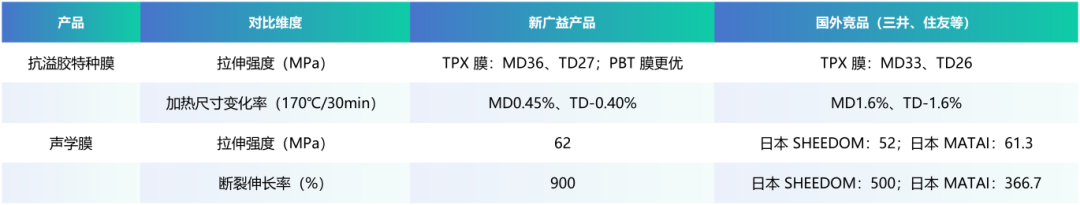

2. 主要产品技术优势(与国外竞品对比)

十一、主营业务收入构成

1. 按产品类别划分

单位:万元

2. 按销售模式划分

单位:万元

3. 按销售区域划分

单位:万元

十二、所属行业及确定所属行业的依据

十三、行业主管部门和行业监管体制

十四、行业主要法律法规和政策

十五、行业基本情况

1. 行业发展概况

行业定位:功能性膜材料属于新材料产业,是消费电子、新能源、显示等行业的核心上游材料。

市场规模:2024 年中国功能性膜材料市场规模 1,623 亿元(同比 + 8.9%),其中光学功能膜占比 39.6%、分离功能膜 28.37%、包装功能膜 17.64%(智研咨询数据)。

下游驱动:

FPC:2023 年全球市场规模 500 亿美元,中国 1,393.21 亿元,2021-2027 年 CAGR 8.48%(智研咨询)。

消费电子:2024 年全球智能手机出货 11.99 亿部(同比 + 3%),可穿戴设备 5.38 亿台(同比 + 6.1%)(IDC 数据)。

新能源汽车:2024 年中国销量 1,286.6 万辆(同比 + 35.5%),带动车用 FPC 需求(单车用量超 100 片)。

2. 行业特点

研发驱动:技术壁垒高,涉及材料配方、精密涂布、表面处理等多领域交叉技术。

定制化:产品非标准化,需根据下游客户(如 FPC 厂商)工艺需求定制。

设备依赖:生产线需定制化(如流延机、涂布机),设备精度影响产品质量。

3. 行业发展趋势

进口替代:国内企业打破日韩垄断,在抗溢胶特种膜、声学膜等领域实现国产替代。

应用拓展:从消费电子向新能源(锂电、光伏)、汽车电子延伸。

技术升级:产品向高洁净、耐高温、多功能(阻燃 + 绝缘)方向发展。

4. 周期性、区域性、季节性

周期性:与消费电子、新能源汽车行业联动,无明显独立周期。

区域性:生产 / 消费集中于华东(苏州、上海)、华南(深圳、东莞)电子产业集群。

季节性:下半年收入占比高(终端品牌下半年新品发布,如苹果、华为)。

十六、公司行业地位及行业内主要企业情况

1. 公司行业地位

市场份额:抗溢胶特种膜 2020-2024 年连续五年全国市占率第一,2024 年国内市占率 30%(江苏省新材料产业协会证明)。

技术地位:打破日韩企业垄断,声学膜技术国际领先(供应歌尔声学,配套苹果耳机),新能源材料通过比亚迪测试。

客户认可:核心客户为鹏鼎控股、维信电子、景旺电子等全球 TOP10 FPC 厂商。

2. 行业内主要企业

十七、销售情况和主要客户

1. 主要产品产能、产量、销量

单位:万平方米

产能利用率说明:2022-2023 年新投产 4 条生产线,产能爬坡导致利用率较低;2024 年需求增长,利用率回升至 99.64%。

2. 主要产品销售价格

单位:元 / 平方米

3. 报告期内前五名客户

(1)2024 年度

单位:万元

2. 主要客户说明(鹏鼎控股)

客户地位:全球第一大 FPC 厂商,2024 年营收占比 19.45%。

合作稳定性:2010 年起合作,为其抗溢胶特种膜重要供应商,无关联关系。

收入变动:2023 年销售收入下降系鹏鼎控股上半年业绩下滑;2024 年销量增长 13.19%,收入小幅下降因产品结构向低价常规膜倾斜。

十八、采购情况及主要供应商

1. 主要原材料采购情况

单位:万元

2. 主要原材料价格变动

价格趋势:2022 年因原油涨价,粒子价格达高位;2023-2024 年随大宗商品回落,价格逐步下降。

3. 报告期内前五名供应商

(1)2024 年度

单位:万元

4. TPX 粒子供应情况

货源:最终货源为日本三井化学,通过杰楷材料、信达新材等供应商采购,无单一依赖。

应对措施:开拓多供应商(如宁波至正);研发 PBT 抗溢胶特种膜替代 TPX 膜,2024 年 PBT 膜收入占比提升。

十九、公司员工情况

1. 员工人数及结构

(1)员工人数变动

(2)2024 年末员工结构

2. 社会保障情况

承诺:实际控制人承诺承担因未足额缴纳社保 / 公积金产生的全部经济损失。