长城证券:服务通胀压力缓解,核心通胀仍显韧性

核心观点

结论:美国4月份CPI下跌至4.9%。好的一方面是,美国通胀连续10个月回落,且一直以来居高不下的房租和服务同比降低,对通胀的拉动作用略有下降。不好的一方面是,美国通胀季调环比仍高达0.4%,对应的通胀中枢依然在5.0%。我们认为,美联储暂时仍需维持高利率环境,如果房租和服务的通胀压力进一步减弱,并且经济数据验证了衰退,美联储才可以调整货币政策方向。

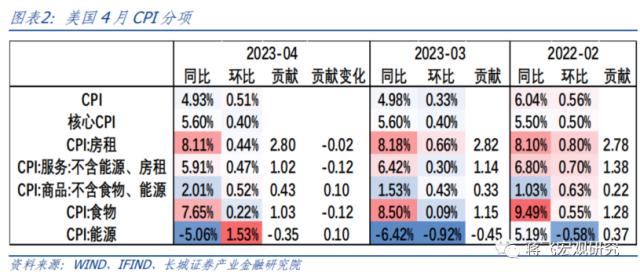

数据:美国4月CPI同比4.9%,前值5.0%,市场预期5.0%。核心CPI同比5.5%,前值5.6%,市场预期5.5%。分项来看,房租同比8.1%,贡献2.80个百分点,服务同比5.9%,贡献1.02个百分点,商品同比2.0%,贡献0.43个百分点,食物同比7.7%,贡献1.03个百分点,能源同比-5.1%,贡献-0.35个百分点。

要点:首先,4月份CPI能源环比大幅增长,导致同比降幅收窄。CPI能源环比大幅增长1.53%,原因是国际油价走高,不过现在已经重回下行通道。总体而言,电力和燃料价格增速都处在回落趋势中,预计仍将拉低通胀。

商品消费需求回归常态,商品通胀预计维持在温和区间。美国零售同比增速,耐用品消费增速和非耐用品消费增速都在降低,且回归到历史均值附近,这表明美国商品消费需求已经降温。商品价格不再构成美国通胀的主要威胁。

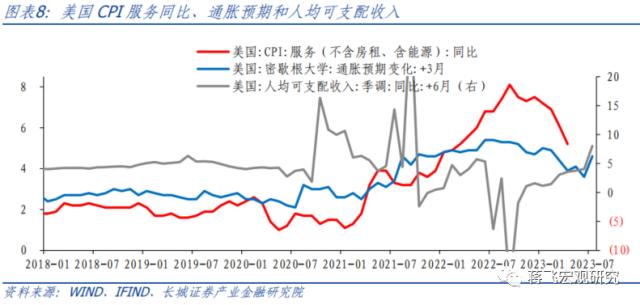

服务通胀降温,但压力依然存在。美国一季度人均可支配收入同比7.9%,较2022年四季度的3.8%大幅增长,这也是通胀预期反弹的原因之一,也增大了未来服务通胀反弹的压力。

房租通胀略有下降,但仍将在高位维持,大幅回落需等待至年中以后。4月份美国CPI房租同比8.11%,前值8.18%,出现了2021年2月后时隔26个月以来的首次下降。CPI房租短期内仍在高位,下半年可能大幅回落。

核心通胀环比增速依然过高,显示出较强韧性。美联储更为关注核心PCE,3月份同比4.6%,其中周期性成分贡献2.93个百分。通胀韧性较强的原因在于周期性成分,根源在于强劲的劳动力市场。这大概率也意味着直到美国进入衰退状态之后,失业率回升,周期性通胀才能够回落至温和区间。在衰退之前,美联储需要维持高利率环境。

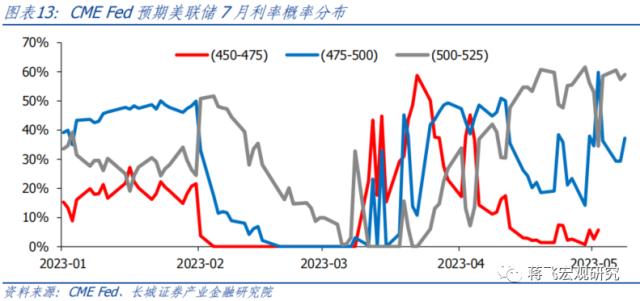

美国通胀数据公布后,市场预期美联储将维持高利率。5月10日,CME联储观察工具显示, 7月份维持利率不变的概率达到59.0%。而5月4日,美国第一共和银行倒闭时,市场预期7月降息概率59.8%。这也说明,只有数据或事件持续验证美国经济衰退,美联储转入降息的概率就会上升。因此,衰退是降息的重要前提。

1

出口环比回落,同比增速放缓

1.1核心通胀仍显韧性

5月10日晚,美国公布4月CPI同比4.9%,前值5.0%,低于市场预期的5.0%,高于我们预期的4.6%。好的一方面是,美国通胀连续10个月回落,且一直以来居高不下的房租和服务同比降低,对通胀的拉动作用略有下降。不好的一方面是,美国通胀季调环比仍高达0.4%,对应的通胀中枢依然在5.0%。我们认为,美联储暂时仍需维持高利率环境,如果房租和服务的通胀压力进一步减弱,并且经济数据验证了衰退,美联储就可以调整货币政策方向。

S首先,4月份CPI能源环比大幅增长,导致同比降幅收窄。4月份CPI能源同比-5.06%,前值-6.42%,对通胀的贡献从-0.45变为-0.35,变相拉高通胀0.1个百分点。CPI能源项主要由能源商品和能源服务构成。能源商品的核心是汽车燃料,CPI燃料同比降幅收窄至-12.4%。能源服务的核心是电力,CPI电力同比下降至8.4%。总体而言,电力和燃料价格增速都处在回落趋势中,预计仍将拉低通胀。

CPI 能源环比大幅增长的原因是国际油价走高,现在已经重回下行通道。4 月份,国际油价在 OPEC 减产的冲击下走高,WTI 原油价格重新突破 80美元/桶,导致美国4月份美国平均汽油零售价3.71美元/加仑,比3月份平均 3.61美元/加仑增长了 2.91%。随着欧美4月份PMI仍较低迷,经济转入衰退的预期增强,油价再度下跌。5月第一周,美国汽油零售价3.64美元/加仑,已经回落。

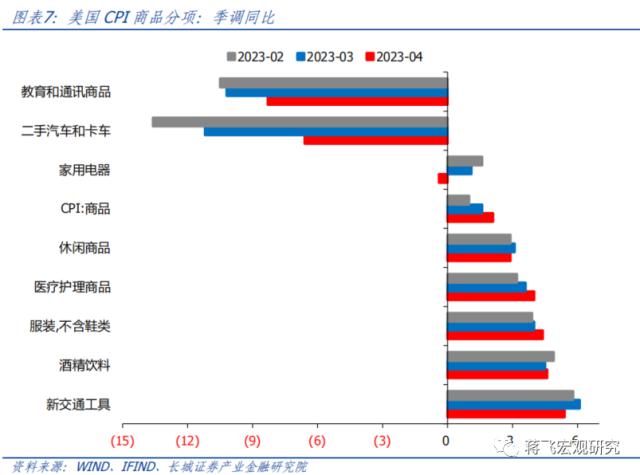

商品消费需求回归常态,商品通胀预计维持在温和区间。2023年4月,美国商品CPI同比2.1%,前值1.6%,即使有所回升,也仍处在温和区间。2023年3月,美国零售同比1.54%,较2月份的4.49%大幅回落,其中耐用品消费支出3.32%,非耐用品消费2.18%,增速都在降低,且回归到历史均值附近,这表明美国商品消费需求已经降温。商品价格可能不再构成美国通胀的主要威胁。

具体来看,二手车和教育通讯商品同比降幅较大。汽车是美国商品消费中的最为重要的部分。4月份新车(包括汽车和卡车)同比5.4%,前值6.1%,同比涨幅收窄。二手车同比-6.6%,前值-11.2%,同比依然负增。教育和通讯商品同比-8.3%,依然处于负增状态。家用电器同比由正转负,为-0.4%。4月份出现同比反弹的项目为服装、医疗护理商品和酒精饮料,带动商品通胀小幅回升。

服务通胀降温,但压力依然存在。2023年4月,美国CPI服务(不含房租、包含能源)同比5.2%,前值6.1%,回落了0.9个百分点。根据我们进一步拆解,剔除服务中的能源服务,CPI服务(不含能源、房租)同比5.9%,前值6.4%,回落0.5个百分点,服务通胀正在降温。但是,美国一季度人均可支配收入同比7.9%,较2022年四季度的3.8%大幅增长,这也是通胀预期反弹的原因之一,也增大了未来服务通胀反弹的压力。

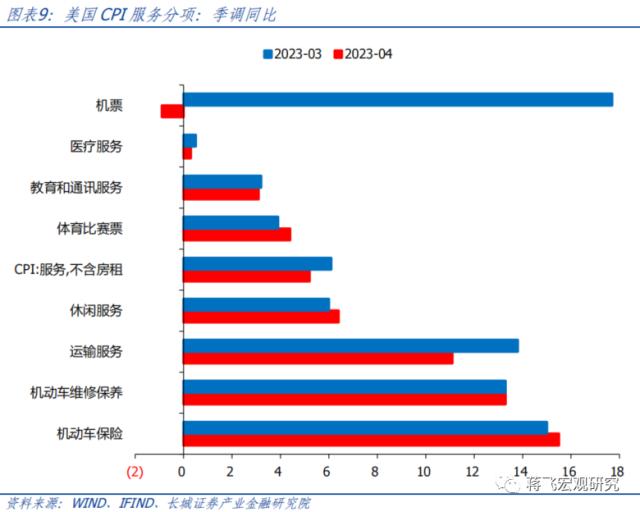

具体来看4月份服务分项,机票价格同比大幅降低。美国CPI机票同比-0.9%,前值17.7%,大幅降低。一方面是高基数的原因,2022年4月,美国机票环比高达15.7%。另一方面,今年4月份美国机票价格下跌,CPI机票环比-2.6%。其他服务项中,机动车保险和维修保养、运输服务同比增速依然较高,均在10%以上。休闲服务同比6.4%,仍在继续上行,表明休闲服务需求可能较为坚韧。

最后,房租通胀略有下降,但仍将在高位维持,大幅回落需等待至年中以后。4月份美国CPI房租同比8.11%,前值8.18%,出现了2021年2月后时隔26个月以来的首次下降。但是,美国CPI房租项滞后房价大概14个月,美国房价在2022年4月见顶,因此美国CPI房租需要等到年中之后可能大幅回落。2024年2月,美国20大中城市房价同比已经降至0.36%,是2012年6月以来新低。CPI房租短期内仍在高位,下半年可能大幅回落。

核心通胀环比增速依然过高,显示出较强韧性。4月份美国核心CPI同比5.5%,回落缓慢。而且季调环比0.4%,对应的通胀中枢在5.0%左右。美联储更为关注核心PCE,3月份同比4.6%,其中周期性成分贡献2.93个百分。在《20230324美国经济开启衰退模式》报告中,我们指出“通胀韧性较强的原因在于周期性成分,根源在于强劲的劳动力市场”。这大概率也意味着直到美国进入衰退状态之后,失业率回升,周期性通胀才能够回落至温和区间。在衰退之前,美联储需要维持高利率环境。

2

等待数据验证衰退

美国通胀数据公布后,市场预期美联储将维持高利率。5月10日,美国CME FED 联储观察工具显示,6月继续维持5.00-5.25%联邦基金利率的概率升高至93.8%,比前一天的78.8%大幅提升。7月份维持利率不变的概率达到59.0%。而5月4日,美国第一共和银行倒闭时,市场对美联储7月降息的预期概率达到59.8%。这也说明,只有数据或事件持续验证美国经济衰退,美联储转入降息的概率就会上升。因此,衰退是降息的重要前提。

一季度,美国实际GDP同比1.56%,经济仍保持坚韧的原因就是美国还在继续扩张财政。一方面,美国政府支出直接拉动GDP同比0.42个百分点,高于2022年四季度0.15个百分点。另一方面,美国财政加大对个人的转移支付,导致在工资增速下滑的情况下,人均可支配收入增速却在增长,进而支撑消费。一季度,美国转移支付同比增加4.37%,人均可支配收入同比增加7.90%,个人消费支出同比增加7.23%,消费拉动GDP同比1.49个百分点。

随着美国财政部现金减少且国债达到上限,财政对经济的支撑作用或将减弱,经济可能深度衰退。自从美国国债接近触及上限后,财政部现金就持续减少。5月8日和9日,美财长耶伦连续两天公开讲话,警告如果国会两党如果不能及时提高国债上限,政府债务违约最早会在6月1日发生。即使如此,5月9日,拜登与国会两党党团领袖就提升债务上限展开谈判,但由于民主、共和两党的立场分歧依然很大,谈判没有取得任何进展。美国财政危机可能导致经济快速步入深度衰退。

风险提示

金融风险集中爆发;美联储加息超预期;国际局势恶化;美国通胀反弹