上海瀚讯1年1期亏 2019上市2募资共15亿长城证券保荐

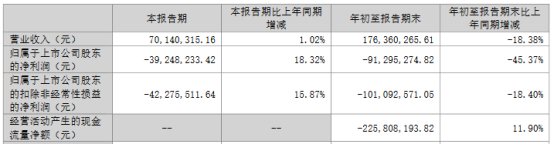

中国经济网北京10月30日讯上海瀚讯(300762.SZ)昨日晚间披露2024年第三季度报告。前三季度,公司实现营业收入1.76亿元,同比下降18.38%;归属于上市公司股东的净利润-9129.53万元,同比下降45.37%;归属于上市公司股东的扣除非经常性损益的净利润-1.01亿元,同比下降18.40%;经营活动产生的现金流量净额-2.26亿元,同比增长11.90%。

第三季度,公司实现营业收入7014.03万元,同比增长1.02%;归属于上市公司股东的净利润-3924.82万元,同比增长18.32%;归属于上市公司股东的扣除非经常性损益的净利润-4227.55万元,同比增长15.87%。

2023年,公司实现营业收入3.13亿元,同比下降21.93%;归母净利润为-1.90亿元,上年同期为8557.91万元;扣非净利润为-2.25亿元,上年同期为6716.03万元;经营活动产生的现金流量净额为-3.04亿元,上年同期为-967.93万元。

2019年3月14日,上海瀚讯登陆创业板,公开发行股票数量为3336万股,发行价格为16.28元/股,保荐人为长城证券,联席主承销商为长城证券和中金公司。

上海瀚讯上市募集资金总额为5.43亿元,募集资金净额为4.9亿元,拟分别用于军用宽带无线移动通信系统军兵种派生型研制项目、军用无人平台宽带移动通信系统研制项目、通信技术研发中心建设项目、测试演示平台建设项目。

上海瀚讯上市发行费用总额为5317.91万元。其中,上海瀚讯支付给保荐机构(联席主承销商)长城证券、联席主承销商中金公司保荐及承销费用共计4063.52万元。

上海瀚讯2023年8月30日发布的2023年半年度募集资金存放与使用情况专项报告显示,2020年向特定对象发行股票募集资金10.00亿元。

经中国证券监督管理委员会出具的《关于同意上海瀚讯信息技术股份有限公司向特定对象发行股票注册的批复》(证监许可[2021]99号)核准,公司向特定对象发行人民币普通股股票30,769,230股,每股面值1.00元,每股发行价为32.50元,募集资金总额为人民币999,999,975.00元,扣除相关各项发行费用人民币6,686,999.59元后,募集资金净额为人民币993,312,975.41元。2021年4月21日,公司共募集资金999,999,975.00元,根据公司与保荐机构海通证券股份有限公司的承销协议,由海通证券股份有限公司扣除承销保荐费5,000,000.00元(不含税)后,已将剩余募集资金994,999,975.00元汇入公司开立的募集资金专户。

经计算,上海瀚讯两次募资共15.43亿元。

2020年6月1日,上海瀚讯《2019年年度权益分派实施公告》。以公司总股本133,360,000股为基数,向全体股东每10股派0.750000元人民币现金,同时,以资本公积金向全体股东每10股转增6.000000股。股权登记日为2020年6月5日,除权除息日为2020年6月8日。

2021年5月26日,上海瀚讯披露《2020年年度权益分派实施公告》。以向特定对象发行股票事项完成后的总股本244,968,730股为基数,向全体股东每10股派发现金红利0.69元(含税),合计派发现金16,902,842.37(含税);同时,以资本公积金向全体股东每10股转增6股,共计转增146,981,238,转增后公司总股本将增加至391,949,968股。本次利润分配及资本公积转增股本不送红股,剩余未分配利润结转以后年度分配。股权登记日为2021年6月2日,除权除息日为2021年6月3日。

2022年6月17日,上海瀚讯披露《2021年年度权益分派实施公告》。以截至2022年03月31日总股本392,509,008股为基数,向全体股东每10股派发现金红利0.60元(含税),合计派发现金人民币23,550,540.48元(含税);同时,以资本公积金向全体股东每10股转增6股,共计转增235,505,404股,转增后公司总股本将增加至628,014,412股。本次利润分配及资本公积金转增股本不送红股,剩余未分配利润结转以后年度分配。股权登记日为2022年6月23日,除权除息日为2022年6月24日。