年年都在做质押,大股东今年第10次质押华林证券,热衷质押融资的券商股东真不少

财联社6月14日讯(记者 陈俊兰)华林证券股权再遭控股股东立业集团质押。对华林证券股份反复质押,是立业集团给市场的深刻印象。

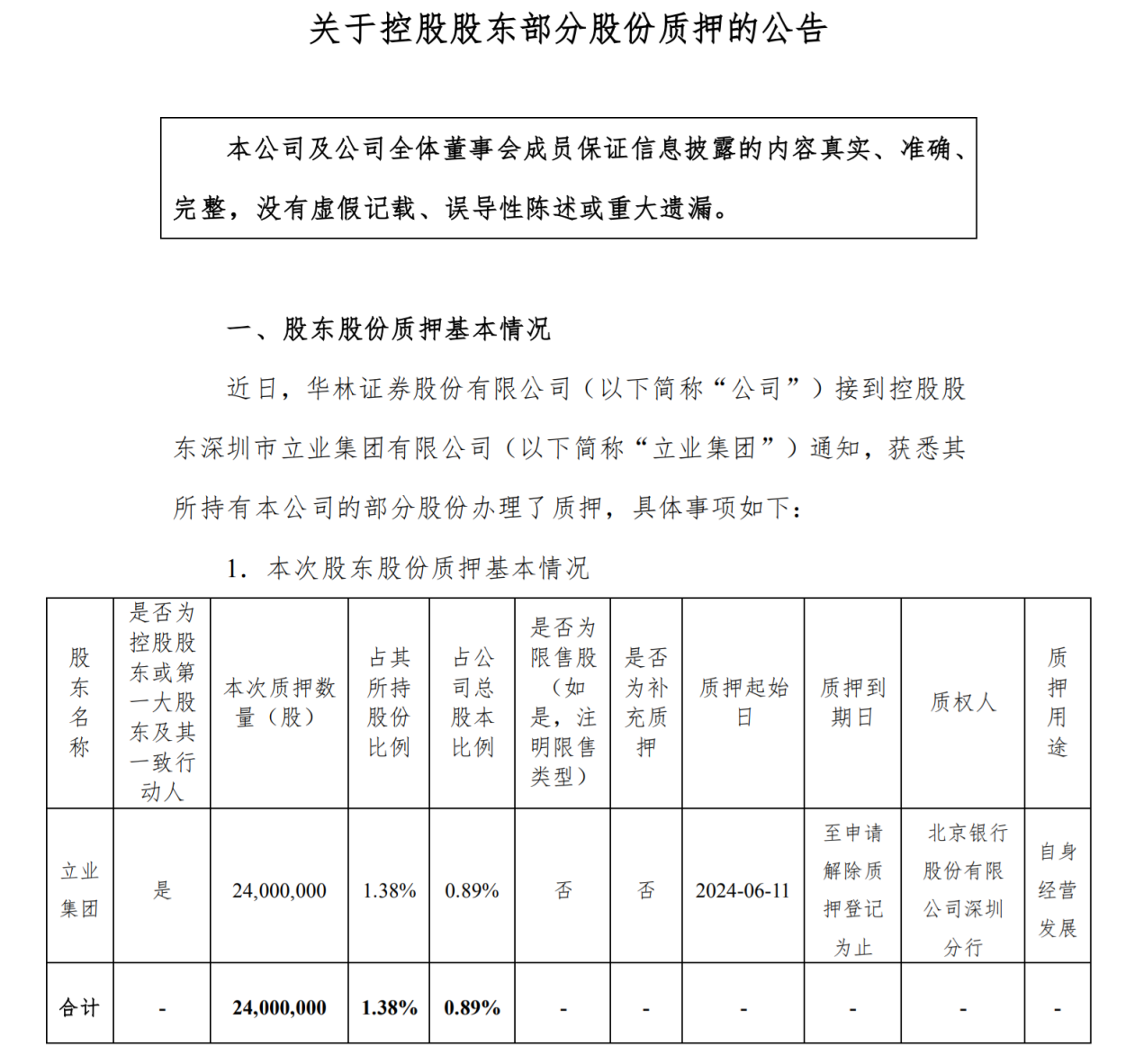

6月12日晚间,华林证券发布公告称,其控股股东立业集团质押华林证券2400万股,占立业集团所持股份的1.38%,占华林证券总股本的0.89%。这也是今年以来立业集团第10次质押华林证券股份。

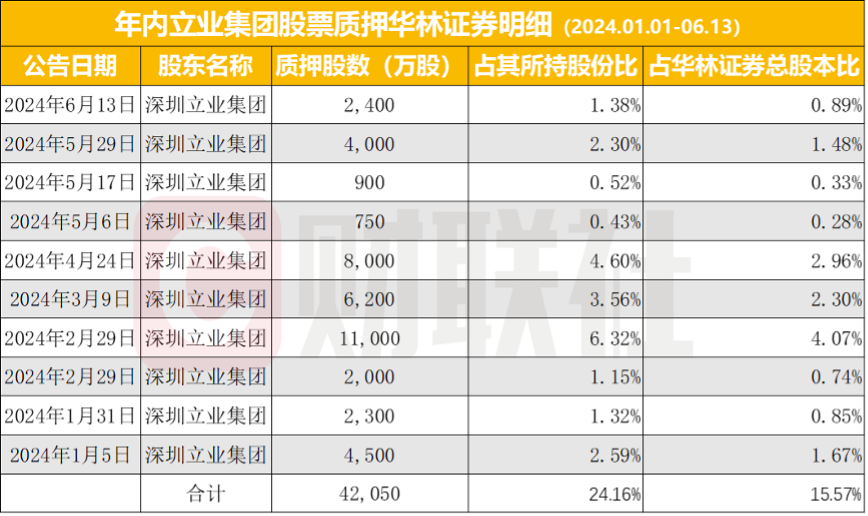

据Wind数据统计,截至6月12日,今年以来立业集团累计质押华林证券股份共10次,累计质押4.21亿股,占立业集团所持股份的24.16%,占华林证券总股本的15.57%。对于质押用途,华林证券在公告中解释基本为用于“自身经营发展”。坊间对于立业集团反复质押的融资用途说法颇多。

自上市以来立业集团累计质押32次

今年以来立业集团几乎每月都在质押华林证券的股票。具体来看,单次质押股份数量最多的是2月29日,当日公告显示共质押两笔,其中一笔质押了1.1亿股,占其所持股份的6.32%,当日两笔质押股份数合计1.3亿股,累计占其所持股份的7.47%,占华林证券总股比4.81%;其次是4月24日,质押8000万股,占其所持股份比4.60%,占华林证券总股比2.96%;3月9日,质押6200万股,占其所持股份比3.56%,占华林证券总股比2.30%。

如果拉长时间周期来看,华林证券上市以来被股东质押股票共计35次,累计质押股数23.37亿股,其中未解押股数10.98亿股,占华林证券总股比40.65%。立业集团自2022年1月17日解禁日起至今,共质押了华林证券股票32次,累计质押16.17亿股,其中未解押股数8.58亿股,占其持股总数的49.27%,占华林证券总股份31.76%。首笔发生在2022年1月29日,自解禁后立业集团几乎每年都在质押华林证券的股票,其中,2022年和2023年各质押11次,累计股份数分别为6.63亿股、5.34亿股。

除了控股股东立业集团频繁质押其股份外,华林证券上市以来的第二大股东深圳市怡景食品饮料有限公司(以下简称“怡景食品”)总计质押了3次,累计质押股份7.2亿股,其中未解押股数2.4亿股,占其持股总数的49.51%,占华林证券总股份8.89%。据华林证券一季报显示,怡景食品共持有华林证券17.96%的股权。

CEO频繁换新,业绩逐年下滑

华林证券近年来除了其股份频繁被股东质押外,其公司CEO也不断频繁换新。华林证券自2019年上市以来,核心高管团队经历了多次洗牌,五年内七次更换了首席执行官或总裁。

2019年4月,华林证券首席执行官的陈永健,因个人原因辞任,由该公司实控人林立出任董事长并兼任首席执行官。时值公司上市初期,华林证券管理层频繁变动,曾被深交所问询。半年后,林立解职首席执行官,时任副总裁的朱文瑾出任总裁、执行委员会主任委员。

2021年6月,华林证券迎来新任首席执行官韦洪波(金麒麟分析师)。但上任不到半年,韦洪波就因个人原因离职,随后由赵卫星在2022年5月16日正式接任。

仅1年多时间,赵卫星于2023年10月,同样因个人原因申请辞去公司董事、执委会主任委员兼首席执行官职务,随后聘任原西部证券CEO朱松出任首席执行官兼执委会主任委员。

同样仅半年多的时间,今年5月22日华林证券又一次迎来新任首席执行官。据华林证券公告显示,公司董事会聘任秦湘女士为华林证券首席执行官,并代行财务总监职责。

每一次高管的更迭,都可能意味着公司战略方向、组织架构的调整和管理风格的改变。如2021年,华林证券开始布局金融科技领域,并从公司发展战略层面加大金融科技投入。这一年,拥有“科技背景”的赵卫星加入公司任CEO,大力推动公司科技金融转型。同时,还对组织架构进行了全面改革,形成包括职能管控线、科技金融线和传统业务线的三线管理模式。其中,科技金融线实行“部落制”管理,布局了包括财富部落、资管部落等八大科技业务部落,以及基础平台部落、科技运营部落。

朱松上任后,随即又对公司组织架构进行调整,撤销了此前实行的“部落制”,将原先的“财富部落”更名为“财富客户部”、“资管部落”更名为“资产管理部”;同时,新设“科技运营部”、“金融市场部”等,对相关业务职能进行整合。

然而,无论是频繁更换高管,还是不断调整公司战略和组织架构,都并未改变近年来华林证券业绩下滑的态势,及突发事件的拖累。据华林证券年报数据显示,2021年至2023年期间,实现归属于上市公司股东的净利润分别为4.84亿元、4.65亿元、0.32亿元,同比下滑40.46%、3.94%、93.18%。华林证券2023年度业绩大幅下滑,除受经纪、投行以及自营业务收入下降影响外,还遭“红博会展信托受益权资产支持专项计划”仲裁赔款事项波及。该赔款事件不仅影响了公司业绩表现,还让公司及公司董事长、总经理和董秘受到处罚。

5月9日晚间,华林证券发布公告称,公司因业绩预告中未考虑红博会展仲裁案存在的风险迹象、未准确计提业务及管理费,导致2023年年报业绩预告的净利润存在较大差异,另外还延迟披露《裁决书》。为此,西藏证监局对华林证券及3名相关责任人出具了警示函。

据华林证券公告显示,今年一季度实现营收2.73亿元,同比增长12.02%;实现归属于上市公司股东的净利润5482.72万元,同比下滑12.83%;实现归属于上市公司股东的扣除非经常性损益的净利润7277.63万元,同比增长19.29%;基本每股收益0.0203元,同比减少12.88%。

多家券商遭大股东股票质押

除了华林证券被股东频繁质押股票外,锦龙股份作为东莞证券和中山证券的大股东,为缓解债务压力,近一年来也曾多次反复质押、转让股权的方式“清仓式”的变卖证券资产。

据锦龙股份6月5日公告称,公司将通过上海联合产权交易所公开挂牌的方式,转让所持有的中山证券全部12.06亿股股权(占中山证券总股本的67.78%)。对于本次转让,锦龙股份给出的原因是“为了加大资金回笼规模,以期加快推进公司业务转型”,而这也同样是锦龙股份此前将旗下东莞证券股权转让的原因。

据Wind数据显示,锦龙股份2023年资产负债率达到77.17%,2022年为77.66%、2021年为74.86%,公司已连续三年属于高负债率范畴,财务风险较大。通常而言,公司资产负债率在40%-60%属于健(金麒麟分析师)康范畴。

锦龙股份除了通过抵押、变卖中山证券和东莞证券股权缓解高度紧张的流动资金外,锦龙股份还曾向控股股东东莞市新世纪科教拓展有限公司借款。2024年2月19日,锦龙股份股东大会审议通过了向新世纪公司借款的议案,借款总额不超过人民币15亿元,期限一年,借款年利率为10%。

锦龙股份长久以来都是依托所持有中山证券67.78%股权,以及东莞证券40%股权开展证券业务。在最新公告中表明,近年来受国际环境、经济环境下行影响,公司近年来经营受业绩下滑并受到亏损,目前,资产负债率较高,这也是计划转让东莞证券股权的初衷。锦龙股份此番目的在于,通过转让东莞股权取得一定规模的资金回笼,偿还公司部分债务后,达到降低负债率、优化公司资本结构的目的。

据东莞证券2023年报,公司全年实现营收21.55亿元,同比下降6.26%;净利润6.35亿元,同比下降19.70%。

据中山证券2023年未审计的财务报告,中山证券净利润为-0.94亿元,亏损幅度有所收窄。据锦龙股份最新披露,截至2024年5月31日,中山证券的总资产为185.75亿元,净资产为53.51亿元;2024年1-5月份实现营业收入2.62亿元,实现净利润为2853.61万元(未经审计)。

除此之外,太平洋证券、东北证券也都曾遭到大股东的频繁股票质押。太平洋证券上市至今,共被其股东进行股票质押86次,累计质押股数22.94亿股,占太平洋证券总股比33.65%。太平洋证券2023年实现营收13.71亿元,同比增长16.93%,实现归属于上市公司股东的净利润2.51亿元,同比增长154.57%。

其次是东北证券,上市至今共被其股东进行股票质押23次,累计质押股数18.43亿股,占东北证券总股比78.76%。东北证券2023年实现营收64.75亿元,同比增长27.53%,实现归属于上市公司股东的净利润6.68亿元,同比增长189.44%。

股权质押作为一种常见的股东融资手段,尽管一般不会对公司经营产生影响,但如果质押比例过高,则值得投资者多加留意。因为一旦发生风险,这些股东将面临“无券可补”的局面,只能补充其他抵押品、补充现金或提前赎回。最坏情况下,如果缺乏后续财力支撑,质押股权将被强行平仓,股东面临公司易主的危机。