青岛银行信用卡业务“踩刹车” 用户投诉暴露合规难题

青岛银行近期发布财报显示,2024年上半年该行实现营业收入71.28亿元,同比增长11.98%;归属于母公司股东的净利润为26.41亿元,同比增长13.07%。

今年上半年,青岛银行营收净利润均实现了双位数的增长,但是该行零售业务却陷入停滞。报告显示,截至2024年6月末,青岛银行个人贷款余额为779.99亿元,比上年末减少10.85亿元,下降1.37%;占客户贷款总额的24.04%,比上年末下降2.31个百分点。青岛银行解释称,报告期内,公司主动调整互联网贷款结构和总量,收紧信用卡风险策略,个人消费贷款有所减少。

青岛银行信用卡业务起步较晚,但是却抓住了互联网的东风。2018年9月,青岛银行联合头部互联网平台发出首张联名信用卡,凭借互联网平台流量赋能以及线上化申请的优势,到2019年9月,发卡一周年,青岛银行信用卡累计发卡已经突破100万;2021年12月,青岛银行信用卡累计发卡突破300万张,发卡量跻身全国城商行十强。

不过近年来青岛银行发卡量却逐年萎缩,2019-2023年新增发卡量分别为112.4万张、73.26万张、96.45万张、65.08万张、45.35万张。2024年上半年,青岛银行的信用卡新增发卡量由2023年上半年的25.56万张下滑至18.26万张,期间减少7.3万张。

而且从信用卡激活使用的情况来看,青岛银行信用卡似乎正在被用户放弃。数据显示,2019-2023年及2024年上半年,青岛银行的信用卡未使用额度分别为50.46亿元、62.93亿元、129.77 亿元、184.41 亿元、231.06亿元、251.56亿元。

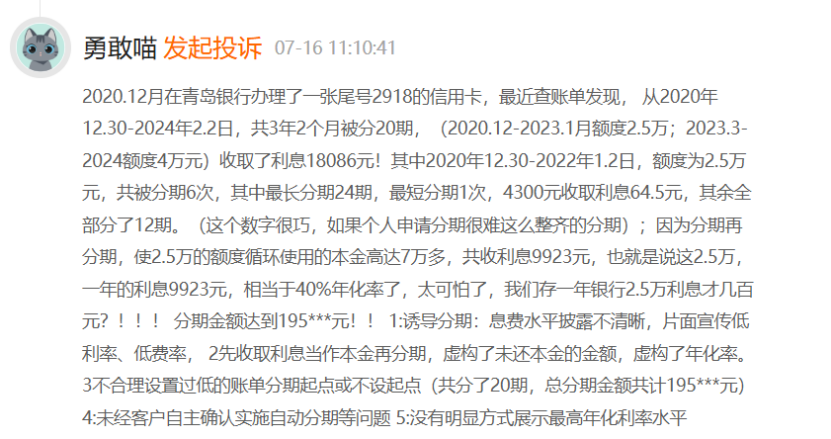

信用卡业务萎缩背后,青岛银行信用卡用户体验欠佳。在黑猫投诉 【下载黑猫投诉客户端】上,有用户投诉称,“青岛银行信用卡2.5万额度1年分期本金金融高达7万利息9323元,相当于40%年化率”。

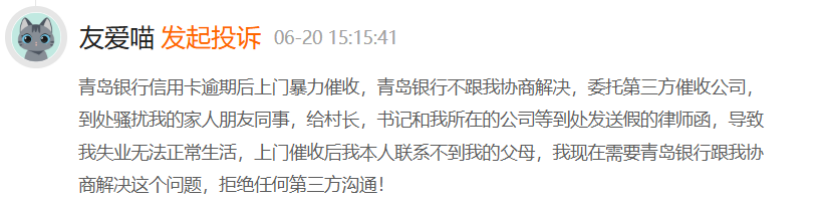

另有用户投诉称,其在青岛银行信用卡借款逾期后,遭到暴力催收。一位编号为17373920607的用户投诉称“青岛银行信用卡逾期后上门暴力催收,青岛银行不跟我协商解决,委托第三方催收公司,到处骚扰我的家人朋友同事,给村长,书记和我所在的公司等到处发送假的律师函,导致我失业无法正常生活,上门催收后我本人联系不到我的父母。”

此外,还有不少用户投诉青岛银行信用卡私自扣费、收取高额费用、强制开卡等等。

值得注意的是,在2023年7月,青岛银行因为互联网贷款信息披露不规范、夸大营销等违法违规事实,被青岛银保监局处罚五十二万元;2024年1月,青岛银行再次因为信用卡中心违规经营、个人经营性贷款“三查”不严导致贷款资金被挪用等多项违规被国家金融监督管理总局青岛监管局处以罚款共计150万元。

自从2020年7月《商业银行互联网贷款管理暂行办法》、《关于进一步规范商业银行互联网贷款业务的通知》发布以来,监管部门加大了商业银行互联网贷款业务的监管,其中贷款收费过高、客户借款合同查询难、跨地域展业等违规行为成为重点整治的对象。

2024年4月份,国家金融监督管理总局再下发《关于进一步规范股份制银行等三类银行互联网贷款业务的通知》,要求股份行、城商行、民营银行树立稳健经营理念,健全业务治理体系;坚持全流程管理,提升自主风控能力;加强合作机构管理,保护消费者合法权益等。该通知还强调,银行不得将核心风控环节外包给合作机构,防止过度依赖合作机构,导致互联网贷款经营管理“空心化”。

据财报披露,互联网联合贷款是青岛银行发放个人消费类贷款的注意渠道,2023年末该行个人消费贷款余额为218.43亿元,其中个人互联网贷款余额为133.81 亿元,合作机构包括360 金融、度小满、滴滴金融、分期乐等18家平台,部分子产品还引入融资性担保公司或保险公司进行增信,但这也无形中推高了用户融资成本。

或许是迫于监管压力,2024年6月28日,青岛银行公告终止了与国内某头部互联网平台的联名信用卡合作。在半年报中,青岛银行表示,本行主动调整互联网贷款结构和总量,收紧信用卡风险策略,深化合规经营理念,强化自有渠道获客能力建设。但这也意味着,青岛银行信用卡业务获客或将变得更加困难。