亚世光电前三季净利预降约7成 2019年上市募4.75亿元

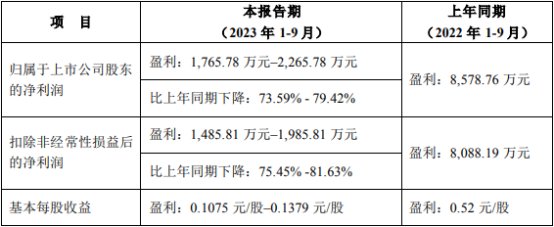

中国经济网北京10月13日讯亚世光电(002952.SZ)昨日晚间发布2023年前三季度业绩预告。公司预计2023年前三季度归属于上市公司股东的净利润为1,765.78万元至2,265.78万元,比上年同期下降73.59%至79.42%;扣除非经常性损益后的净利润为1,485.81万元至1,985.81万元,比上年同期下降75.45%至81.63%;基本每股收益为0.1075元/股至0.1379元/股。

2023年第三季度,亚世光电预计归属于上市公司股东的净利润为-2,557.72万元至-1,857.72万元,比上年同期下降149.83%至168.60%;扣除非经常性损益后的净利润为-2,788.77万元至-2,088.77万元,比上年同期下降157.17%至176.33%;基本每股收益为-0.1557元/股至-0.1131元/股。

亚世光电表示,2023年9月,客户GIGASETCOMMUNICATIONSGMBH由于缺乏流动性,宣告进入自我管理破产程序,其开发、生产和销售活动将继续保持不变。为此,公司出于谨慎性原则,对相关应收账款计提坏账准备3,166.74万元,从而导致归属于上市公司股东的净利润受到较大影响。

亚世光电实际控制人为贾继涛(JIAJITAO),JIAJITAO,男,澳大利亚国籍。

2019年3月28日,亚世光电登陆深交所,公开发行股票1826万股,其中新股发行数量为1524万股,老股转让数量为302万股。发行后总股本为7304万股。亚世光电上市发行价格为31.14元/股,保荐机构(主承销商)为招商证券。

亚世光电上市发行新股募集资金总额为4.75亿元,募集资金净额为4.18亿元,拟分别投入工控与车载液晶显示屏生产线项目、细分市场定制化光电显示组件生产线项目、研发中心建设项目。

亚世光电上市发行费用总额为5636.36万元,其中,亚世光电支付的保荐费用为800万元;支付的承销费用(新股发行)为3271.24万元。招商证券合计获得亚世光电支付的保荐承销费用4071.24万元。