【合规透视】青农商行:2022年被罚金额超7500万元

编者按:

金融监管部门向金融机构开具的罚单在很大程度上能反映出该机构的合规状况。本系列研究将结合财务数据,透视主要银行、券商、保险公司、基金公司等机构相关的行政处罚数据。

本篇为青农商行2022年度相关信息梳理。

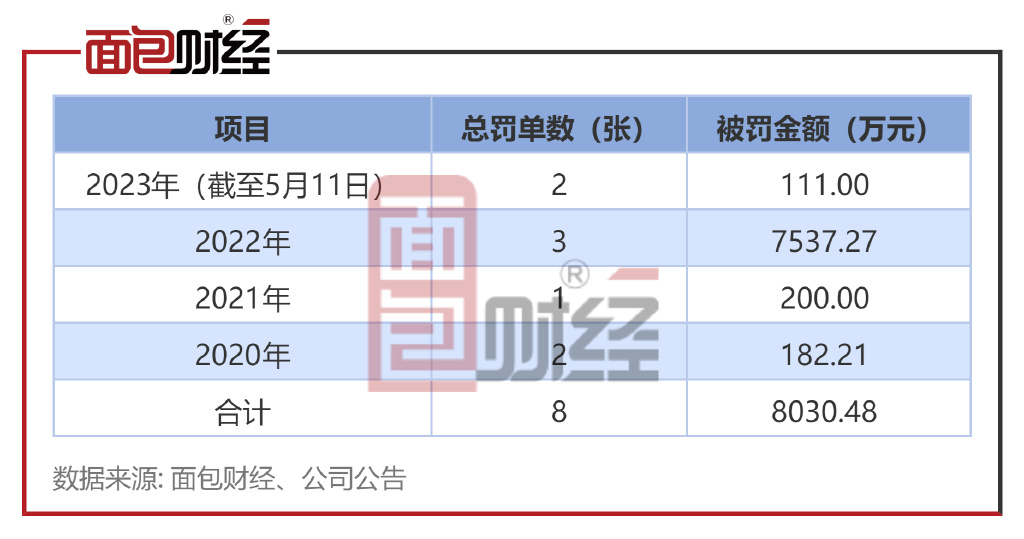

统计数据显示,2020年至2023年5月11日(以处罚日计),涉及青农商行的机构罚单总数为8张,被罚款总金额约8030.48万元。其中,2022年青农商行被罚金额达7537.27万元。

财报数据显示,该行资产质量问题值得关注。2023年3月末,青农商行不良贷款率为2.09%,在上市农商行中居于首位。

2022年被罚金额超7500万元

2020年至2023年5月11日(以处罚日计),涉及青农商行的机构罚单总数为8张,被罚款总金额约8030.48万元。

具体来看,2020年至2023年5月11日,青农商行涉及的被罚金额分别为182.21万元、200万元、7537.27万元和111万元;罚单数分别为2张、1张、3张和2张。

截至目前,青农商行2022年的罚单数及被罚金额最多,主要涉及2张单张金额超3千万的罚单。

大额罚单涉及信贷管理问题

统计数据显示,2020年至2023年5月11日(以处罚日计),青农商行涉及的8张罚单中,有5张罚单涉及信贷管理问题,涉及金额超7800万元,其中包括两张超千万大额罚单。

2022年1月,青农商行因“贷款五级分类不准确、投资业务投后风险管控不到位、员工行为管控不力、贷款转保证金开立银行承兑汇票、数据治理有效性缺失、流动性资金贷款被挪用、房地产贷款管理严重不审慎、信用卡透支资金流入非消费领域等”,被青岛银保监局处以罚款4410万元。

同年8月,该行再次因“公司类贷款风险分类调整不及时、向关系人发放担保贷款的条件优于其他借款人同类贷款的条件、流动资金贷款管理不审慎、贷后管理不审慎等”,被青岛银保监局处以罚款3087.27万元。

2023年4月,该行因“同业业务授信管理不审慎等”,被青岛银保监局处以罚款100万元。

除信贷管理问题外,2020年3月,青农商行因“理财信息披露不准确、对外出具与实际投向不一致的理财投资清单和理财投资标的选择管理不审慎”,被青岛银保监局处以罚款130万元。同年6月,该行因统计/报送数据违规、客户管理违规、违规开立结算账户等,被中国人民银行青岛市中心支行处以罚款52.21万元。

不良率居上市农商行首位

近年来,青农商行在信贷管理方面多次出现违规行为,该行资产质量问题值得关注。

2023年3月末,青农商行不良贷款率为2.09%,较2022年末回落0.1个百分点,但依旧在上市农商行中居于首位,不良率较高。

数据显示,2020年至2022年末,该行不良贷款率从1.44%上升至2.19%,累计上升0.75个百分点。

该行称,2022年该行不良贷款率上升的主要原因是“2022年房地产市场及上下游仍处于调整期,房地产业和建筑业不良贷款有所上升。同时,2022年经济发展受多因素冲击,对部分行业和业务的资产质量产生一定影响。”

年报显示,截至2022年末,青农商行公司贷款和个人贷款不良率分别为2.75%和1.43%,分别较上年上升0.53个百分点和0.43个百分点。

公司贷款分行业来看,截至2022年末,房地产业和建筑业的不良余额分别占公司贷款不良余额的35.73%和16.32%,不良贷款率分别为6.1%和2.89%,不良贷款率分别较上年上升2.66个百分点和1.39个百分点,上升幅度较大。

数据口径:本文罚单统计范围为人民银行、银保监会和证监会(含分支机构,合称监管部门,银保监会历史数据含原银监会与原保监会)以及外管局公示的对农商行(含分支行)以机构为处罚对象的行政处罚书(简称罚单,不含以个人为处罚对象)。

(文章序列号:1656535114370387968)

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。