二季度净利大跌86%!小熊电器寻找“第二春”

2024年上半年,小熊电器营收净利双双下滑,其中,营业收入同比下降8.97%至21.31亿元,归母净利润则较上年同期减少32.01%,仅录得1.61亿元

标点财经、投资时间网研究员 吕贡

2024年5月下旬以来,小熊电器股份有限公司(下称小熊电器,002959.SZ)股价遭遇新一轮下滑,并于9月3日触及近两年多来的低点36.98元/股(按前复权计算,下同)。截至9月5日下午收盘,该公司股价虽略回升至38.44元/股,但相较于同年5月中旬的阶段性高点67.80元/股,仍大幅缩水43.3%。

值得关注的是,小熊电器曾于2022年8月向社会公开发行536万张面值100元的可转换公司债券,后于2022年9月7日起在深交所挂牌交易,债券简称“小熊转债”,转股期限为2023年2月20日至2028年8月11日。

自2024年7月24日至8月30日,小熊电器股票已有10个交易日的收盘价格低于当期转股价的85%,该公司便预计,后续“小熊转债”的转股价格可能会面临下调压力。

此前,小熊电器已采取相应行动,于2023年10月审议通过回购公司部分股份的议案。截至2024年8月31日,该公司累计回购了42.97万股股份,最高和最低成交价分别为49.05元/股、44.50元/股,耗资约2000万元(不含交易费用)。但就当前情况来看,此举对于拉伸该公司股价的成效似乎较为有限。

市场深入分析指出,今年以来,小熊电器股价持续低迷的核心原因或在于该公司业绩,尤其是盈利能力的显著下滑。

净利下滑幅度扩大

作为一家深耕“创意小家电+互联网”领域的企业,小熊电器自2006年3月创立以来,便长期专注于厨房、生活及其他多品类小家电的研发、生产与销售。该公司产品线广泛覆盖锅煲类、电热类、壶类、西式类和电动类厨房小家电,以及个护、母婴和厨具等多元化产品矩阵。

2019年8月,小熊电器正式在深交所挂牌上市。然而上市后,该公司的经营之路并非一帆风顺。2021年,面对原材料价格持续上涨、芯片紧缺等压力,公司全年营收微幅下跌1.46%,归母净利润更是同比出现33.81%的下滑。

为应对市场变化,小熊电器在随后的2022年、2023年间调整策略、优化营销布局并升级品牌定位,业绩连续两年实现增长。好景不长,进入2024年后,公司业绩再度遭遇挑战,上半年营收与归母净利润分别较上年同期下滑8.97%、32.01%,至21.31亿元和1.61亿元。

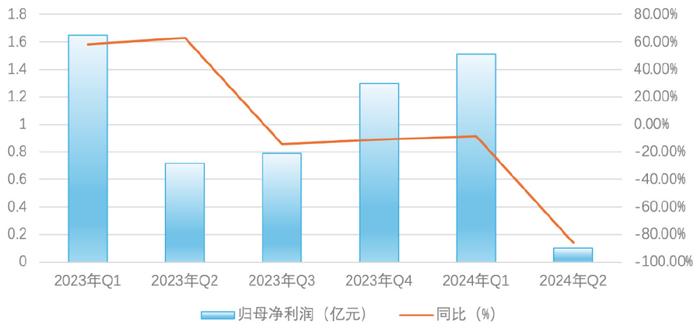

分季度来看,小熊电器盈利能力的下滑轨迹实际上始于2023年第三季度。彼时,该公司归母净利润已经初现负增长,去年第三、第四季度分别同比下滑14.46%和11.08%,净利润持续承压。

进入2024年第一季度,小熊电器归母净利润同比降幅收窄至8.53%,但第二季度,情况却急转直下,公司归母净利润较上年同期暴跌85.89%,减少额超过6000万元,仅录得1013.62万元,为近几年来季度归母净利润的新低。

小熊电器2023年以来各季度归母净利润及增长率情况

数据来源:公司财报

制表:标点财经、投资时间网

需求降温 小家电主业受冲击

与此同时,行业趋势也难以躲过。据奥维云网(AVC)2023年全渠道推总数据显示,2023年厨房小家电整体零售额同比下降9.6%至549.3亿元,零售量同比微跌1.8%至2.65亿台。小家电市场正在经历从热潮回归理性的过程,步入存量竞争阶段,行业竞争逐步加剧。

目前,厨房小家电构成小熊电器的主要收入来源,收入占比维持在七至八成以上。此番市场降温,无疑会对该公司主业构成直接压力。

从经营层面看,2022年和2023年期间,小熊电器仅有少数品类厨房小家电收入略降,而到了2024年上半年,该公司五大核心厨房小家电类别均遭遇收入滑坡,且同比降幅显著,介于7.90%至18.26%区间不等,市场或处于全面收缩阶段。

更为严峻的是,2024年上半年,伴随收入下滑的还有毛利率普遍缩减。在这几类厨房小家电中,壶类产品的毛利率降幅较为剧烈,达到6.39个百分点,锅煲类产品紧随其后,毛利率同比减少5.64个百分点。

如此背景下,小熊电器亟需加速产品创新步伐,深化产品升级战略,以在饱和的存量市场中开辟新增长点。

数据显示,截至2024年上半年,小熊电器已有超过80个产品品类、900多款型号产品,适用对象涵盖婴幼儿、青年、中老年人群及其生活和工作的不同场景,但生活小家电、其他小家电及其他业务的整体收入贡献仍显薄弱,合计仅占该公司总收入的25.22%。

并且从投入来看,小熊电器的资源分配似乎更倾向于营销而非研发。数据披露,近年来,该公司销售费用持续攀升,从2021年的5.53亿元一路增至2022年的7.30亿元、2023年的8.84亿元,占该公司各期营收的比重也从2021年15.34%上升至2023年18.76%。

相比之下,小熊电器的研发投入则相对有限,在上述三年间仅徘徊在1亿元左右,占比保持在个位数水平,分别为3.60%、3.34%和3.03%。时至2024年上半年,小熊电器的销售费用已接近4亿元,为3.98亿元,而同期研发费用尚不足亿元,仅有9284.54万元。

是否考虑出海找新增长点?

分地区来看,2023年,小熊电器在海外市场取得了突破性进展,当年国外销售收入同比激增105.66%,远超同期国内市场的10.27%增速。进入2024年上半年,该公司国内销售收入由增转减,较上年同期下降11.17%;与此同时,该公司海外市场则继续保持强劲增长势头,增长率达26.66%。

这一对比也引来市场投资者对小熊电器全球化布局的关注。在该公司近日召开的电话会议中,有部分投资者就提出“公司海外业务增速优于国内,目前在各区域的布局和销售情况如何”“未来是否会考虑在海外扩建产能”等问题。

针对前述疑问,小熊电器相关负责人详细阐述了公司海外业务现状,其表示,“公司跨境电商渠道主要以美国亚马逊、欧洲亚马逊为主。在过去,公司构建了基础能力,如店铺运营、渠道建设等,如今更多是在扩品类。”目前,小熊电器在东南亚市场的业务布局相对成熟,主打电饭煲、电炖锅等刚需产品,与国内市场策略相呼应。同时,在日韩市场,豆浆机、切碎机等特色产品也取得优异表现。

然而从财务数据来看,尽管近一段时间公司海外市场增长显著,但其收入结构仍然高度依赖国内市场,国内收入占比九成以上,海外收入占比则长期维持在个位数水平(2024年上半年为8.09%)。

小熊电器相关负责人坦言,公司目前海外业务占比较小,现阶段暂无迫切在海外扩建产能的需求。目前,公司已到东南亚多地进行考察,为未来海外建厂做前期准备。