分化严重!A股期货公司前三季度营收“三降一增”

A股三季报披露收官,上市期货公司前三季度业绩也正式揭晓。

从三季报来看,上市期货公司前三季度业绩分化严重,首尾净利同比增速差超200%,行业马太效应愈演愈烈。

作为“龙头”期货公司,永安期货经纪业务稳健,南华期货境外业务突出,前三季度双双实现净利同比增长。与此同时,瑞达期货与弘业期货业绩承压,前三季度净利同比下滑明显。

受访人士认为,期货公司整体业绩分化,头部效应较为明显,这是一个竞争的必然趋势。特别是整个行业处在一个从高速增长进入高质量增长的时期,行业集中度就会提升。预计这种效应在未来一段时间内可能还会进一步加剧。

营收“三降一增”

步入11月,南华期货、永安期货、瑞达期货和弘业期货等4家A股上市期货公司相继披露三季报。总的来看,上市期货公司前三季度业绩分化严重,行业马太效应愈加突出。

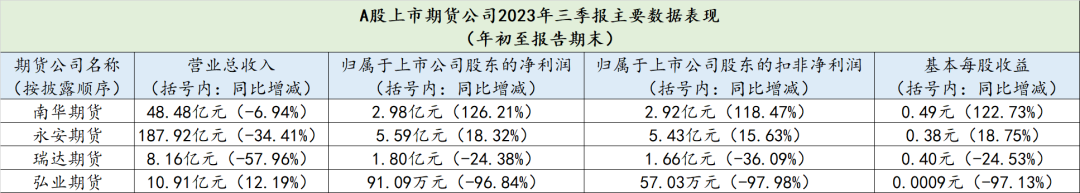

数据来源:A股上市期货公司2023年三季报(《国际金融报》记者整理)

数据来源:A股上市期货公司2023年三季报(《国际金融报》记者整理)营收方面,4家上市期货公司前三季度同比“一增三降”,瑞达期货营收最低(8.16亿元),同比下滑近60%;永安期货虽以187.92亿元的营收排名第一,但同比也下降了34.41%;南华期货营收约为48.48亿元,同比减少6.94%;仅弘业期货营收实现同比增长,前三季度该公司实现营收约10.91亿元,同比增长12.91%。

归母净利润方面,4家上市期货公司前三季度同比“二增二降”,首尾净利同比增速差超200%。具体来看,南华期货归属于上市公司股东的净利润约2.98亿元,同比增长126.21%;实现扣非净利润约为2.92亿元,同比增长118.47%;基本每股收益为0.49元,同比增长122.73%。

前三季度,永安期货实现归母净利润约5.59亿元,同比增长18.32%;实现扣非净利润约为5.43亿元,同比增长15.63%;基本每股收益为0.38元,同比增长18.75%。

瑞达期货前三季度实现归母净利润1.8亿元,同比下降24.38%;实现扣非净利润约为1.66亿元,同比下降36.09%;基本每股收益为0.40元,同比下降24.53%。

弘业期货前三季度增收不增利,归属上市公司股东净利润约91.09万元,同比下降96.84%;实现扣非净利润约为57.03万元,同比下降97.98%;基本每股收益0.0009元,同比下降97.13%。

在分析人士看来,上市期货公司业绩分化与各家公司自身的经营策略与资源脱不开关系,而这更是市场激烈竞争导致的直接结果。

“各家上市期货公司参与市场竞争时呈现不同发展状态,这主要是因为各家公司在经营规模、市场布局、国内外经营网点、人才储备、合规经营水平、股东资本投入力度等方面均存在较大差异。”方正中期期货研究院院长王骏在接受《国际金融报》记者采访时表示。

头部效应加剧

从三季报来看,在4家上市期货公司中,南华期货业绩表现相对突出。对此,南华期货相关负责人回应《国际金融报》记者称,“今年南华期货的盈利点主要来自多元化板块,比较明显的就是国际板块。作为首批‘走出去’的期货公司之一,我们依托完善的国际化业务布局和先发优势,形成了强大的核心竞争力,这些竞争力就帮助我们吸引到很多优质的客户。同时,今年最大的一个外部环境变化就是国外的利率在不断上升,所以息差成为我们海外板块一个非常重要的收入来源。”

针对行业“龙头”永安期货的业绩表现,中金公司研报表示,永安期货业绩略低于其预期,主因风险管理业务收入低于预期。具体来看,手续费收入表现优于同业,海外加息驱动利息净收入增长;受现货市场成交规模下降、基差利润缩窄以及部分人员流失等影响,公司风险管理业务整体有所下滑;此外,资本市场主要股指有所下跌,预计永安期货自有资金投资亦有所承压。

瑞达期货前三季度营收与净利均出现同比下滑。国泰君安证券研报分析表示,风险管理业务大幅下滑导致公司整体业绩承压,投资业务净收入由正转负进一步拖累业绩。

对于投资收益的亏损,瑞达期货解释称,主要是本期纳入合并范围结构化主体衍生金融工具收益减少所致。其他业务收入3.36亿元,同比下降75.72%,公司解释称,这部分主要是贸易业务收入减少所致。

弘业期货方面,今年前三季度净利大幅下滑近100%,甚至未能跻身“百万俱乐部”。弘业期货解释称,其净利下滑主要是公司手续费及佣金净收入有所下降和业务及管理费用有所上升所致。同时,该公司投资收益同比下滑744.04%,主要因子公司弘业资本处置衍生金融工具产生亏损所致。

“期货公司整体业绩分化,头部效应较为明显,这是一个竞争的必然趋势。”南华期货首席经济学家朱斌分析称,特别是整个行业处在一个从高速增长进入高质量增长的时期,行业集中度就会提升。预计这种效应在未来一段时间内可能还会进一步加剧。

四季度或“先抑后扬”

实际上,从整个期货行业来看,期货公司前三季度经营数据整体不佳。

中国期货业协会最新统计数据表明,1至9月全国期货市场累计成交量为64.69亿手,累计成交额为425.29万亿元,同比分别增长30.49%和6.13%。

虽然市场成交量和成交额有所增长,但全国期货公司前9个月的营业利润和净利润均缩水,分别为101.27亿元和77.52亿元,同比分别下降-4.33%和-4.57%。

对此,朱斌解释道,中国期货公司的手续费收入主要跟成交金额挂钩,不是跟成交量挂钩。今年以来,商品交易所推出了很多小品种期货,导致整个商品期货的交易量出现非常大的增长。但由于今年整个股票市场“跌跌不休”,导致金融衍生品的成交金额出现下降,一来一回导致整个成交金额上升的幅度非常有限。另外,关于成交金额增长、营业利润下降很关键的一点,是因为期货公司为吸引客户而进行的手续费竞争较为激烈。

朱斌进一步表示,“目前期货公司的收入组成里,手续费收入占比为55%左右,另外是来自于其他收入。今年以来,由于受到外部环境的影响,相关营业收入出现比较大的下滑。同时,有部分公司可能以前是靠资产管理来提升收益的,在今年整个股票市场大环境不好的情况下,资产管理的收益也大幅下降,因而也进一步导致利润大幅下滑。”

展望未来,期货市场将如何演绎?

在朱斌看来,由于全球的地缘政治风险和利率环境变化,导致市场波动仍较大。同时,商品的成交量和成交额保持大幅增长,相对而言,金融衍生品增长比较慢。所以,第四季度期货市场表现不仅取决于大宗商品期货的表现,更需要取决于金融衍生品的表现。如果股票市场第四季度能实现熊转牛的话,国内期货市场也会迎来一个较好的市场环境。

“第四季度我国期货期权市场成交规模或将呈现‘先抑后扬’的态势。”王骏表示,预计10月份是第四季度的低点,11月至12月全市场成交持仓规模将回升至正常水平。同时,预测全年市场成交量将达80亿手之上,成交额突破500万亿元,持仓量将创新高。全年来看,预计2023年期货公司经营业绩将进一步改善和修复,具体可表现在整体营收和利润降幅大幅收窄,不排除营业收入指标出现正增长,而手续费收入、净利润的全年降幅收窄有望至5%-6%左右水平。