110亿市值祥鑫科技狂揽超280亿元意向大单,能顺利“吃下”吗?

界面新闻记者 | 张艺

界面新闻编辑 |

1

精密模具和结构件龙头祥鑫科技(002965.SZ)今年狂揽订单。

7月4日晚间,祥鑫科技披露定点意向书公告,公司于5-6月获得客户的项目定点意向书,预计项目总额为131亿-134亿元,其中项目周期1-8年的项目预计为109亿-111亿元、项目周期10-12年的项目预计为22亿-23亿元。

加上祥鑫科技此前披露的1-4月获得149亿-151亿元定点意向书,公司上半年累积拿下意向大单280亿-285亿元。

祥鑫科技今年以来累积涨幅6.89%,最新市值110亿元。半年意向订单已是公司市值的约2.5倍,是去年营收的约6.5倍,是2021年营收的近12倍。

如此大订单,多少可落地?客户都是谁?祥鑫科技可否顺利“吃下”,产能是否跟上?订单又将为公司带来什么呢?

“订单是滚动式的,公司未来扩产的产能可以匹配相应的订单。”祥鑫科技证券部人士对界面新闻表示。

上次披露约150亿元意向订单次日,祥鑫科技一举涨停,此次却没有如此表现。7月5日公司股价高开低走,全日收平,收于61.70元/股。

大量新增产能在路上

祥鑫科技是一家从事精密冲压模具和金属结构件业务的公司,订单的飙升与新能源汽车市场的快速增长相关。

上半年订单涉及的下游客户涵盖新能源汽车、动力电池、储能和光伏逆变器、通信服务器等行业。

根据保密协议,祥鑫科技未披露各客户的具体名称。不过在今年4月26日的问询函回复中,公司披露了前三个月订单的详细情况,包括广汽埃安、比亚迪、宁德时代、华为等。

从2022年年报来看,公司客户已涵盖主流的新能源汽车客户及头部光储客户。

年报显示,公司已经与广汽埃安、吉利汽车、比亚迪、宁德时代、亿纬锂能、华为、新能安、Enphase Energy、Larsen、FENECON GmbH等国内外企业建立合作关系,并与本特勒、佛吉亚、法雷奥、马勒、延锋等世界汽车零部件企业保持了长期的合作关系,已经成为广汽集团、比亚迪、一汽大众、蔚来汽车、吉利汽车、戴姆勒、小鹏汽车等整车厂商的一级供应商。

祥鑫科技表示,定点意向书有利于提升公司未来的经营业绩,但不会对公司本年度经营业绩产生重大影响。

公告提醒,此次的项目定点意向书不构成实质性订单,产品的实际供货时间、供货价格、供货数量以客户的后续正式供货协议或销售订单为准。

以当下新能源汽车、光储等各行业发展势头来看,意向订单未来几年或有一定比例转化为实质订单,进而贡献业绩。

那么,如此规模的意向订单,祥鑫科技能否有相应匹配的产能?

祥鑫科技现有产能包括汽车结构件11.50亿件、光伏及储能逆变器结构件18万台、动力电池箱体结构件35万套。

公司主要生产设备开工率均处于较高水平。公告显示,祥鑫科技去年数控加工机床产能利用率103.73%,冲床设备产能利用率93.80%。

祥鑫科技还有大量新增产能在路上,目前拟建在建产能多达11项,其中常熟、宁波等项目计划今年达产。

祥鑫科技在建拟建产能达产时间 来源:2023年4月26日公告

祥鑫科技在建拟建产能达产时间 来源:2023年4月26日公告“公司新能源汽车结构件的产能是可以满足公司未来的规划,”在不久前接受机构调研时,祥鑫科技董事、副总经理兼董秘陈振海表示,由于汽车零部件的特殊性,需要大型的冲压模具、大型的冲压件,需要定制厂房,扩产能需要提前半年至一年,所以这部分的产能是公司进行了提前布局。

祥鑫科技有一项定增正在推进,公司拟募集17.68亿元用于动力电池箱体、新能源车身结构件及储能、光伏逆变器等项目建设。

项目达产后,将实现年产170万套动力电池箱体、15万套商用逆变器、20万套家用逆变器、20万套车身结构件产能。经公司估算,项目达产后合计不含税收入有望达51.2亿元,合计净利润有望达5.0亿元。

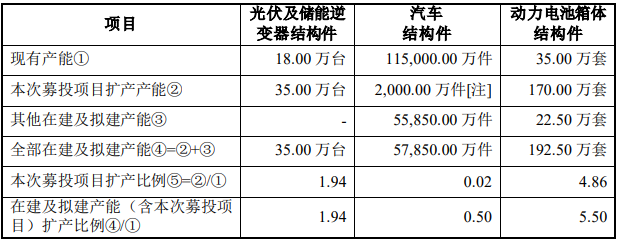

6月17日最新的定增公告显示,全部在建及拟建产能包括汽车结构件5.79亿台、光伏及储能逆变器结构件为35万台,动力电池箱体结构件192.5万台。三者扩产比例分别为50%、194%和550%。

陈振海还称,动力电池箱体、储能及光伏逆变器等产品可以租用厂房,快速扩大产能,“如果这部分业务爆发性增长,公司也可以迅速进行产能扩张”。

祥鑫科技在建及拟建产能 来源:2023年6月17日公司公告

祥鑫科技在建及拟建产能 来源:2023年6月17日公司公告据陈振海介绍,公司在华南地区、华北地区、华东地区、西南地区以及墨西哥都进行了布局。

- 公司在华南地区布局了三个生产基地,分别在广东省广州市番禺区、东莞市长安镇和东莞市麻涌镇。主要是配套华南地区的客户,例如广汽集团、B客户、小鹏汽车、东风日产、C客户、H公司和中兴等客户。

- 公司在华东地区布局了苏州常熟生产基地和宁波杭州湾生产基地,主要为蔚来汽车、吉利汽车、奇瑞捷豹路虎、威睿电池、延锋等客户进行配套。

- 公司在华北天津市武清区布局了天津生产基地,主要客户为一汽大众、一汽丰田以及佛吉亚等。

- 公司在西南地区四川省宜宾市布局了宜宾生产基地,主要是为了配套C客户。

- 公司的墨西哥工厂为延锋进行配套,未来的目标战略客户有T客户、奔驰、宝马、佛吉亚、博泽等。

如此扩产规模,在其他公司就要担心产能消化问题了,而对祥鑫科技来说,正可满足在手饱满的订单。

祥鑫科技面临的关键问题是,布局的产能能否顺利达产。

公司有“前科”。祥鑫科技此前有过两次融资,2019年IPO募资6.92亿元和2020年可转债募资6.47亿元,不过两次募投项目进展均缓慢。

两次募资使用比例分别为50.80%、33.31%,多数前次募投项目未达到预定可使用状态,因而被深交所问询,并质疑是否过度融资。

净利率表现欠佳

祥鑫科技由五金件起家,后转型2020年新增新能源汽车赛道,自此公司营收加速增长。

祥鑫科技2019年营收规模还不足16亿元,到2022年一举上升至42.89亿元。归母净利润因原材料价格变化而有所波动,不过去年实现2.57亿元,同比增长300%。

在高基数上,祥鑫科技2023年一季度营收增加超过50%至11.49亿元,归母净利润0.82亿元,增幅140%。

金属结构件细分领域众多,祥鑫科技最主要的业务是汽车零部件领域,包括汽车模具、汽车车身结构件、动力电池箱体等产品。

祥鑫科技2022年增幅最大的汽车精密金属结构件,去年生产量10.75亿件,同比增长高达350%。

从营收结构来看,祥鑫科技新能源汽车精密冲压模具和金属结构件2022年已贡献了25.6亿元的营收,占总营收比例达60%,在2020年上半年这一业务还是零。

国元证券研报认为,目前祥鑫科技在整车端产品线已实现对车身结构件、座椅骨架、动力电池箱体、底盘系统部件全覆盖,单车价值量有望达1.5-2万元。

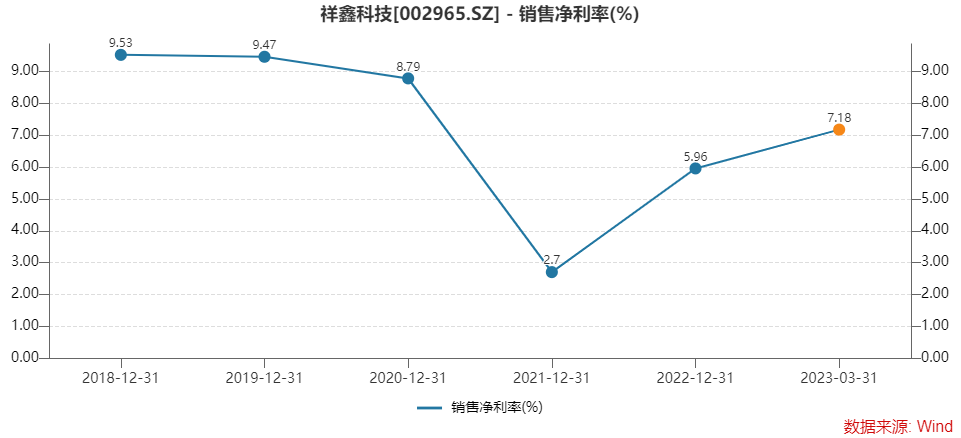

祥鑫科技近两年虽规模大增,但毛利率和净利率表现不如人意。因原材料价格波动等原因,2021年以来,公司销售毛利率掉到20%以下,销售净利率也跌破8%,一度只有2.70%。

“根据2023年度财务预算报告,公司今年的净利率目标在8%。”陈振海表示。

若净利率回升至8%之上,祥鑫科技今年的利润将有较好表现。机构预计公司今年归母净利润均超过5.8亿元,增幅超过120%。

民生证券研报认为,祥鑫科技产能持续扩张,新能源领域新签订单大幅增加,订单陆续落地助力公司业绩增长。其预计公司2023年实现归母净利润5.92亿元。

国元证券则认为,祥鑫科技在手订单丰富,项目加速落地,且规模效应显现,费用率降低带动净利率提升。其预计公司2023年归母净利润为5.87亿元。

在未来业绩大概率高增的同时,投资者需要注意的是,祥鑫科技股东的减持计划。公司上市至今近四年时间,多位原始股东在解禁后有过减持行为。后续减持的不确定性也将成左右公司股价走势的因素之一。