博杰股份副总曾宪之违规减持收监管函 3年2募资共11亿

中国经济网北京8月14日讯近日,博杰股份(002975.SZ)发布公告,公司董事兼副总经理曾宪之收到深交所下发的监管函(公司部监管函〔2023〕第131号)。

监管函显示,2023年7月8日,博杰股份披露《2023年半年度业绩预告》,预计2023年半年度业绩比上年同期下降87.89%-91.52%。曾宪之作为博杰股份董事兼副总经理,于2023年7月6日通过大宗交易方式卖出公司股份10.40万股,占公司总股本的0.075%,交易金额406.02万元。前述交易发生在公司半年度业绩预告公告前十日内。

监管函指出,曾宪之的上述行为违反了深交所《股票上市规则(2023年修订)》第1.4条、第3.4.1条以及《上市公司自律监管指引第10号——股份变动管理》第十三条的规定。

2023年7月8日,博杰股份发布的2023年半年度业绩预告显示,公司预计归属于上市公司股东的净利润700.00万元至1,000.00万元,比上年同期下降87.89%至91.52%;预计扣除非经常性损益后的净利润390.00万元至580.00万元,比上年同期下降91.59%至94.35%。

博杰股份于2020年2月5日在深圳证券交易所主板上市,公开发行股票数量为1,736.67万股,发行价格为34.60元/股,保荐机构为民生证券股份有限公司,保荐代表人为廖禹、王虎。

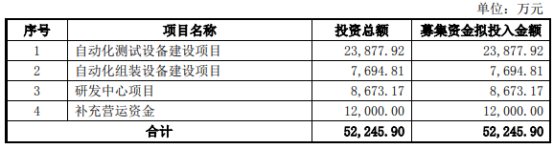

博杰股份上市募集资金总额为60,088.78万元,扣除发行费用后,募集资金净额为52,245.90万元。博杰股份于2020年1月14日披露的招股说明书显示,公司拟募集资金52,245.90万元,分别用于自动化测试设备建设项目、自动化组装设备建设项目、研发中心项目、补充营运资金。

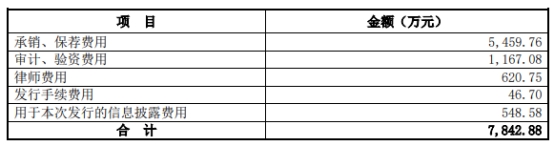

博杰股份上市发行费用为7,842.88万元,其中保荐机构民生证券获得承销、保荐费用5,459.76万元。

博杰股份于2020年7月1日公告的分红方案为每10股转增10股,派息(税前)7.2元。除权除息日为2020年7月7日,股权登记日为2020年7月6日。

据博杰股份于2023年4月披露的年度募集资金使用情况专项说明公告,该公司公开发行可转换公司债券募集资金。根据中国证券监督管理委员会《关于核准珠海博杰电子股份有限公司公开发行可转换公司债券的批复》(证监许可〔2021〕2714号)核准,公司由主承销商民生证券股份有限公司向社会公开发行可转换公司债券526.00万张,每张面值为人民币100.00元,按面值发行,发行总额为人民币52,600.00万元,期限6年。本次可转债向公司原股东优先配售,原股东优先配售之外的余额和原股东放弃优先配售后的部分,采用通过深圳证券交易所交易系统网上发行的方式进行。认购不足52,600.00万元的余额由保荐机构(主承销商)包销。截至2021年11月23日止,公司本次发行的募集资金总额为人民币52,600.00万元,扣除承销及保荐费(不含增值税)人民币975.00万元后实际收到的金额为人民币51,625.00万元,已由主承销商民生证券股份有限公司于2021年11月23日汇入公司指定的募集资金专项存储账户。另减除发行费用(不含增值税)人民币199.71万元后,实际募集资金净额为人民币51,425.29万元。上述募集资金到位情况经天健会计师事务所(特殊普通合伙)验证,并出具了《验证报告》(天健验〔2021〕3-67号)。

经统计,博杰股份共计募资两次,累计112688.78万元。