竞业达拟定增募资不超7.9亿 2020年上市去年净利降6成

中国经济网北京4月27日讯竞业达(003005.SZ)今日收报31.34元,跌幅2.06%,总市值46.51亿元。

昨日晚间,竞业达公布了2023年度向特定对象发行A股股票预案。本次向特定对象发行的股票种类为境内上市人民币普通股(A股),每股面值1.00元。本次发行采取向特定对象发行的方式,公司获得深圳证券交易所审核通过并取得中国证监会同意注册的批复后,将在规定的有效期内选择适当时机向特定对象发行。

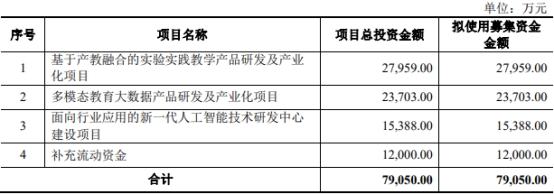

本次向特定对象发行募集资金总额不超过79,050.00万元,公司在扣除发行费用后将用于基于产教融合的实验实践教学产品研发及产业化项目、多模态教育大数据产品研发及产业化项目、面向行业应用的新一代人工智能技术研发中心建设项目、补充流动资金。

本次向特定对象发行股票的对象为符合中国证监会规定条件的证券投资基金管理公司、证券公司、信托投资公司、财务公司、保险机构投资者、合格境外机构投资者、其他境内法人投资者和自然人等不超过35名(含)的特定投资者。证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的2只以上产品认购的,视为一个发行对象;信托公司作为发行对象的,只能以自有资金认购。

竞业达本次向特定对象发行股票的定价基准日为公司本次发行的发行期首日。本次发行的价格不低于定价基准日前20个交易日公司股票交易均价的80%。

本次向特定对象发行股票的数量为本次发行募集资金总额除以发行价格确定,且发行股票数量不超过本次发行前公司总股本的30%,即本次向特定对象发行股票的数量不超过4,452.00万股,并以深圳证券交易所审核通过以及中国证监会同意注册的股票数量为准。在前述范围内,最终发行数量由股东大会授权公司董事会根据中国证监会和深圳证券交易所相关规定及实际认购情况与保荐机构(主承销商)协商确定。

本次向特定对象发行股票完成后,发行对象认购的本次发行的股票自发行结束之日起6个月内不得转让,限售期结束后按中国证监会及深交所的有关规定执行。本次向特定对象发行股票的决议自股东大会审议通过之日起12个月内有效。若相关法律、法规对决议有效期有新的规定,从其规定。

截至预案公告日,公司本次向特定对象发行股票尚未确定发行对象,因而无法确认发行对象与公司之间的关系。本次发行过程中,公司将针对构成关联交易的认购对象,严格按照有关法律法规要求及公司内部规定履行关联交易审批程序,并在《发行情况报告书》中予以披露。

截至预案公告之日,公司董事长钱瑞和副总经理江源东为夫妻关系,夫妇两人是公司控股股东和实际控制人,目前夫妇二人合计持有公司55.10%,本次向特定对象发行股票完成后,不会导致公司控股股东和实际控制人发生变化。

竞业达表示,本次发行将对公司财务状况带来积极影响,公司的总资产及净资产规模将相应增加,资产负债结构将有效得到改善,公司的资金实力、抗风险能力和后续融资能力将得到显著提升,为公司未来持续稳健发展奠定坚实基础。

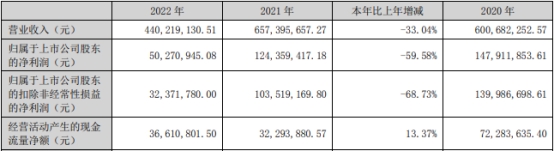

竞业达同日披露的2022年年度报告显示,2022年,公司实现营业收入4.40亿元,同比减少33.04%%;实现归属于上市公司股东的净利润5027.09万元,同比减少59.58%;实现归属于上市公司股东的扣除非经常性损益的净利润3237.18万元,同比减少68.73%;经营活动产生的现金流量净额为3661.08万元,同比增长13.37%。

公司2022年度利润分配预案为:公司2022年度拟不派发现金红利,不送红股,不以公积金转增股本。

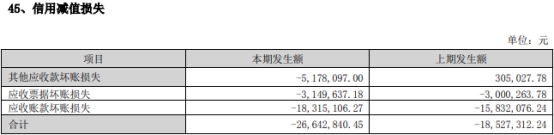

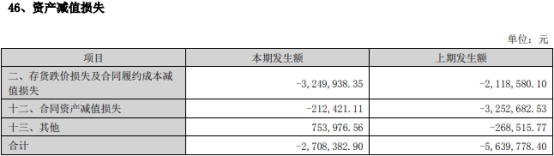

2022年,竞业达计提信用减值损失2664.28万元,资产减值损失270.84万元。

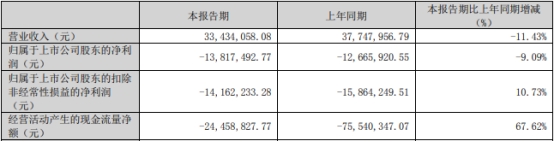

2023年一季度报告显示,今年第一季度,公司实现营业收入3343.41万元,同比减少11.43%;归属于上市公司股东的净利润-1381.75万元,同比减少9.09%;归属于上市公司股东的扣除非经常性损益的净利润-1416.22万元,同比增长10.73%;经营活动产生的现金流量净额为-2445.88万元,同比增长67.62%。

竞业达于2020年9月22日在深交所主板上市,发行数量为2,650.00万股,发行价格为31.83元/股,保荐机构(主承销商)为国金证券股份有限公司,保荐代表人为尹百宽、赵培兵。

竞业达募集资金总额为84,349.50万元,扣除发行费用后,募集资金净额为76,793.85万元。竞业达2020年9月9日披露的招股说明书显示,公司拟募集资金76,793.85万元,拟分别用于云端一体化智慧互联教学系统研发及产业化项目、新一代考试考务系统研发及产业化项目、轨道交通综合安防系统研发及产业化项目、竞业达怀来科技园建设项目、营销网络及运维服务体系建设项目、补充运营资金。

竞业达上市发行费用为7,555.65万元,其中保荐机构国金证券获得保荐承销费用5,832.72万元。

2022年7月1日,竞业达发布分红派息、转增股本实施公告。以公司现有总股本106,000,000股为基数,向全体股东每10股派3.00元人民币现金,同时,以资本公积金向全体股东每10股转增4.00股。权益分派股权登记日为2022年7月7日,除权除息日为2022年7月8日。