传智教育去年净利预降逾9成 2021年上市正拟发可转债

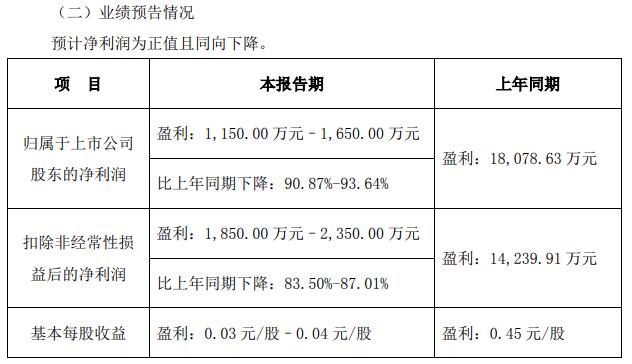

中国经济网北京1月18日讯传智教育(003032.SZ)昨晚发布的2023年年度业绩预告显示,预计2023年实现归属于上市公司股东的净利润1,150.00万元至1,650.00万元,比上年同期下降90.87%至93.64%;扣除非经常性损益后的净利润1,850.00万元至2,350.00万元,比上年同期下降83.50%至87.01%;基本每股收益0.03元/股至0.04元/股,上年同期为0.45元/股。

传智教育表示,本次业绩预告数据未经会计师事务所审计。公司已就业绩预告有关事项与年报审计会计师事务所进行了预沟通,公司与会计师事务所在本报告期的业绩预告方面不存在重大分歧。

公司2023年归属于上市公司股东的净利润预计同比实现下降,主要原因为:公司作为以就业为导向的职业教育机构,短期内学员报名人数有所减少,培训收入同比出现下滑。公司持有的“中融-圆融1号集合资金信托计划”信托产品逾期兑付。公司已于2023年12月30日披露《关于信托产品逾期兑付的提示性公告》(公告编号:2023-073),基于谨慎性原则,公司对上述信托产品确认公允价值变动损失5,000万元,该项目属于非经常性损益。公司非学历高等教育业务已于2022年停止招生,同时对中等职业技术学院业务的招生预期进行调整,上述校区营业收入下滑,该资产组出现减值迹象,计提减值准备2,487万元。

传智教育指出,本次业绩预告数据是公司财务部门初步测算的结果,具体财务数据将以公司披露的2023年年度报告为准。在影响公司2023年度业绩的主要因素中,公司对持有的中融-圆融1号集合资金信托计划信托产品确认公允价值变动损失5,000万元。截至公告披露日,上述信托产品的本金及投资收益尚未兑付,存在本息不能全部兑付的风险,其影响程度具有不确定性。公司将密切关注上述信托产品的兑付进展情况,并及时履行信息披露义务。敬请广大投资者谨慎决策,注意投资风险。

传智教育于2021年1月12日在深交所上市,公开发行股票数量40,244,750股,发行价格为8.46元/股,保荐机构为中信建投证券股份有限公司,保荐代表人韩新科、孔林杰。

传智教育首次公开发行股票的募集资金总额为34,047.06万元,扣除发行费用后募集资金净额为29,165.11万元。公司2020年12月30日披露的招股书显示,公司拟募集资金29,165.11亿元,用于IT职业培训能力拓展项目、IT研究院建设项目。

公司本次发行费用总额为4,881.94万元,中信建投证券股份有限公司获得保荐及承销费3,074.00万元。

2023年2月16日晚间,传智教育披露公开发行可转换公司债券预案,公司本次拟发行可转换公司债券募集资金总额不超过人民币5亿元(含),扣除发行费用后拟全部用于大同互联网职业技术学院建设项目。

2023年10月25日,传智教育发布的向不特定对象发行可转换公司债券募集说明书显示,此次保荐机构(主承销商)为中信建投证券股份有限公司,保荐代表人为韩新科、王玉龙。