传智教育终止发不超5亿可转债 2021上市2023业绩大降

中国经济网北京3月13日讯深交所网站日前公布了关于终止对江苏传智播客教育科技股份有限公司(简称“传智教育”,003032.SZ)申请向不特定对象发行可转换公司债券审核的决定。

深交所于2023年4月27日依法受理了传智教育向不特定对象发行可转换公司债券的申请文件,并按照规定进行了审核。2024年3月8日,传智教育、保荐人中信建投证券股份有限公司向深交所提交了《江苏传智播客教育科技股份有限公司关于撤回向不特定对象发行可转换公司债券的申请》《中信建投证券股份有限公司关于撤回江苏传智播客教育科技股份有限公司向不特定对象发行可转换公司债券的申请》。根据《深圳证券交易所上市公司证券发行上市审核规则》第二十条、《深圳证券交易所股票发行上市审核规则》第六十二条的有关规定,深交所决定终止对传智教育申请向不特定对象发行可转换公司债券的审核。

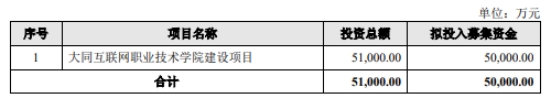

传智教育2023年10月25日发布的向不特定对象发行可转换公司债券募集说明书显示,公司本次拟发行可转换公司债券募集资金总额不超过人民币5亿元(含),扣除发行费用后拟全部用于大同互联网职业技术学院建设项目。

本次发行的保荐机构(主承销商)为中信建投证券股份有限公司,保荐代表人为韩新科、王玉龙。

据传智教育2月7日发布的变更向不特定对象发行可转债保荐代表人的公告显示,本次保荐代表人变更后,公司向不特定对象发行可转债项目的保荐代表人为孔林杰、王玉龙。

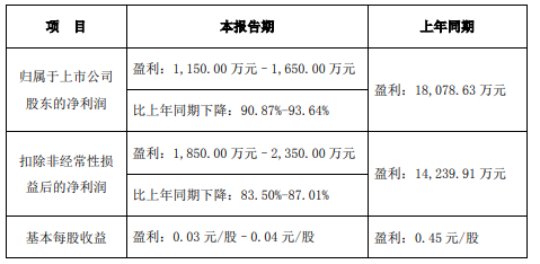

传智教育1月18日发布的2023年年度业绩预告显示,预计2023年实现归属于上市公司股东的净利润1,150.00万元至1,650.00万元,比上年同期下降90.87%至93.64%;扣除非经常性损益后的净利润1,850.00万元至2,350.00万元,比上年同期下降83.50%至87.01%;基本每股收益0.03元/股至0.04元/股,上年同期为0.45元/股。

传智教育于2021年1月12日在深交所上市,公开发行股票数量40,244,750股,发行价格为8.46元/股,保荐机构为中信建投证券股份有限公司,保荐代表人韩新科、孔林杰。

传智教育首次公开发行股票的募集资金总额为34,047.06万元,扣除发行费用后募集资金净额为29,165.11万元。公司2020年12月30日披露的招股书显示,公司拟募集资金29,165.11亿元,用于IT职业培训能力拓展项目、IT研究院建设项目。

公司本次发行费用总额为4,881.94万元,中信建投证券股份有限公司获得保荐及承销费3,074.00万元。