东海研究 | 特锐德(300001):2024H1盈利同比高增,充电业务同比减亏

证券分析师:

周啸宇,执业证书编号:S0630519030001

张帆远,执业证书编号:S0630524070002

邮箱:zfy@longone.com.cn

// 报告摘要 //

事件:2024H1公司实现营业收入63.32亿元,同比增长12.93%;实现归母净利润1.93亿元,同比增长105.26%;实现扣非净利润1.60亿元,同比增长173.71%。2024Q2实现营业收入37.63亿元,同比增长3.67%,环比增长46.49%;归母净利润为1.32亿元,同比增长78.29%,环比增长113.55%;实现扣非净利润1.13亿元,同比增长113.18%,环比增长138.53%。

盈利收入稳步提升,海外拓展顺利。2024H1公司“智能制造+集成服务”业务实现营收36.74亿元,同比增长13.37%,实现归母净利润2.13亿元,同比增长44.64%。上半年公司围绕客户拓展,在与华能集团合作中,实现预制舱与新能源箱变连续多年中标的同时,突破中标GIS高压开关。用户侧多点开花:在交通、石化等细分市场,公司先后中标包银铁路项目、为多段“西气东输”条线提供预制舱变压站、开关柜,同时拓展新材料客户,为比亚迪、格林美、通威股份提供高效高压变电站系统解决方案。海外市场稳步推进,公司先后中标津巴布韦矿山、印尼红土镍矿等大型海外变配电建设项目,截至目前公司产品已成功落地全球50多个国家。

主要城市充电网同步推进,积极参与车网互动。2024H1公司“电动汽车充电网”业务实现营收26.58亿元,同比增长12.32%;实现归母净利润-0.20亿元,同比减亏0.33亿元。2024H1公司运营公共充电终端59.5万个,行业第一,充电量超58亿度,同比增长42%,累计充电量突破300亿度。公司微电网业务快速发展,2024H1公司累计布局的新能源微电网电站约600个,覆盖城市超过140个。2024H1公司虚拟电厂可调度容量超过470万kW,已参与28个网、省、地级电力调控中心等在线信息交互,参与电力市场化交易的电量超过6亿度电。

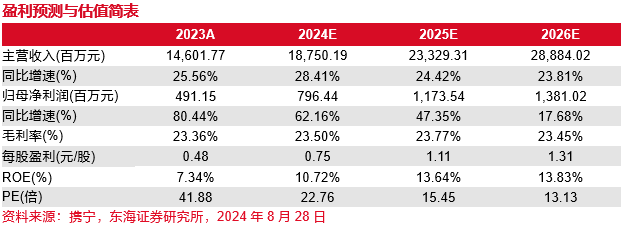

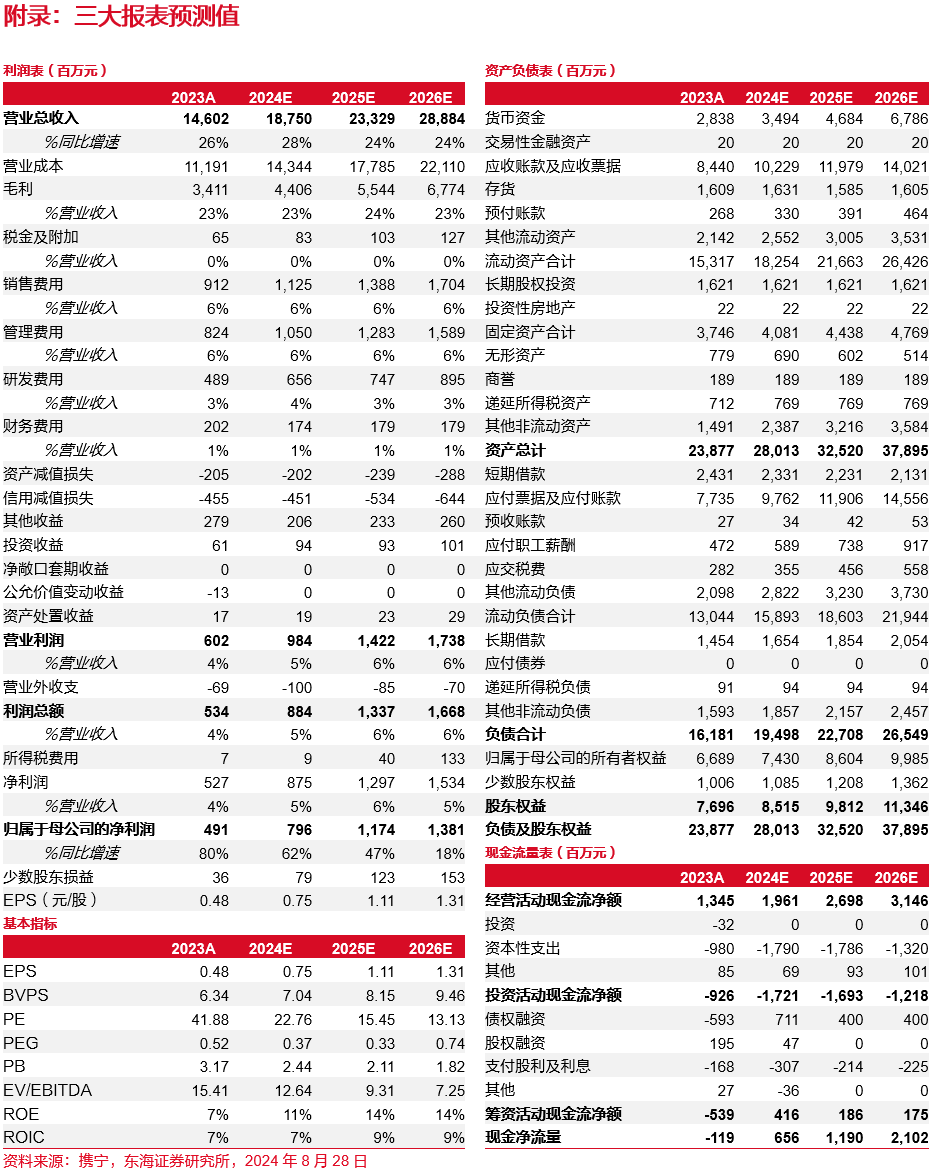

投资建议:考虑到公司作为全国充电运营商龙头,在资金、技术等方面具有先发优势,考虑电动车充电网业务同比减亏、电力设备产品下半年交付高峰。预计公司2024-2026年实现营业收入187.50/233.29/288.84亿元,同比+28.41%/+24.42%/+23.81%,2024-2026年归母净利润7.96/11.74/13.81亿元(原预测:7.96/11.73/13.80亿元),EPS分别为0.75/1.11/1.31元/股,对应当前P/E为23x/15x/13x,维持“买入”评级。

风险提示:电网投资额不及预期、车网互动推广不及预期、充电桩利用率不及预期。

// 报告信息 //

证券研究报告:《特锐德(300001):2024H1盈利同比高增,充电业务同比减亏——公司简评报告》

对外发布时间:2024年08月29日

报告发布机构:东海证券股份有限公司

// 声明 //

一、评级说明:

1.市场指数评级:

看多—未来6个月内沪深300指数上升幅度达到或超过20%

看平—未来6个月内沪深300指数波动幅度在-20%—20%之间

看空—未来6个月内沪深300指数下跌幅度达到或超过20%

2.行业指数评级:

超配—未来6个月内行业指数相对强于沪深300指数达到或超过10%

标配—未来6个月内行业指数相对沪深300指数在-10%—10%之间

低配—未来6个月内行业指数相对弱于沪深300指数达到或超过10%

3.公司股票评级:

买入—未来6个月内股价相对强于沪深300指数达到或超过15%

增持—未来6个月内股价相对强于沪深300指数在5%—15%之间

中性—未来6个月内股价相对沪深300指数在-5%—5%之间

二、分析师声明:

本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,具备专业胜任能力,保证以专业严谨的研究方法和分析逻辑,采用合法合规的数据信息,审慎提出研究结论,独立、客观地出具本报告。

本报告仅供“东海证券股份有限公司”客户、员工及经本公司许可的机构与个人阅读和参考。在任何情况下,本报告中的信息和意见均不构成对任何机构和个人的投资建议,任何形式的保证证券投资收益或者分担证券投资损失的书面或口头承诺均为无效,本公司亦不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。本公司客户如有任何疑问应当咨询独立财务顾问并独自进行投资判断。

四、资质声明:

东海证券股份有限公司是经中国证监会核准的合法证券经营机构,已经具备证券投资咨询业务资格。我们欢迎社会监督并提醒广大投资者,参与证券相关活动应当审慎选择具有相当资质的证券经营机构,注意防范非法证券活动。