华测检测 | 2024年业绩快报点评:业绩增长稳健,毛利率稳中有升

(来源:先进制造新视角)

【东吴机械】周尔双13915521100/李文意/韦译捷18859277905/钱尧天/黄瑞/谈沂鑫

投资评级:增持(维持)

关键词:#业绩符合预期

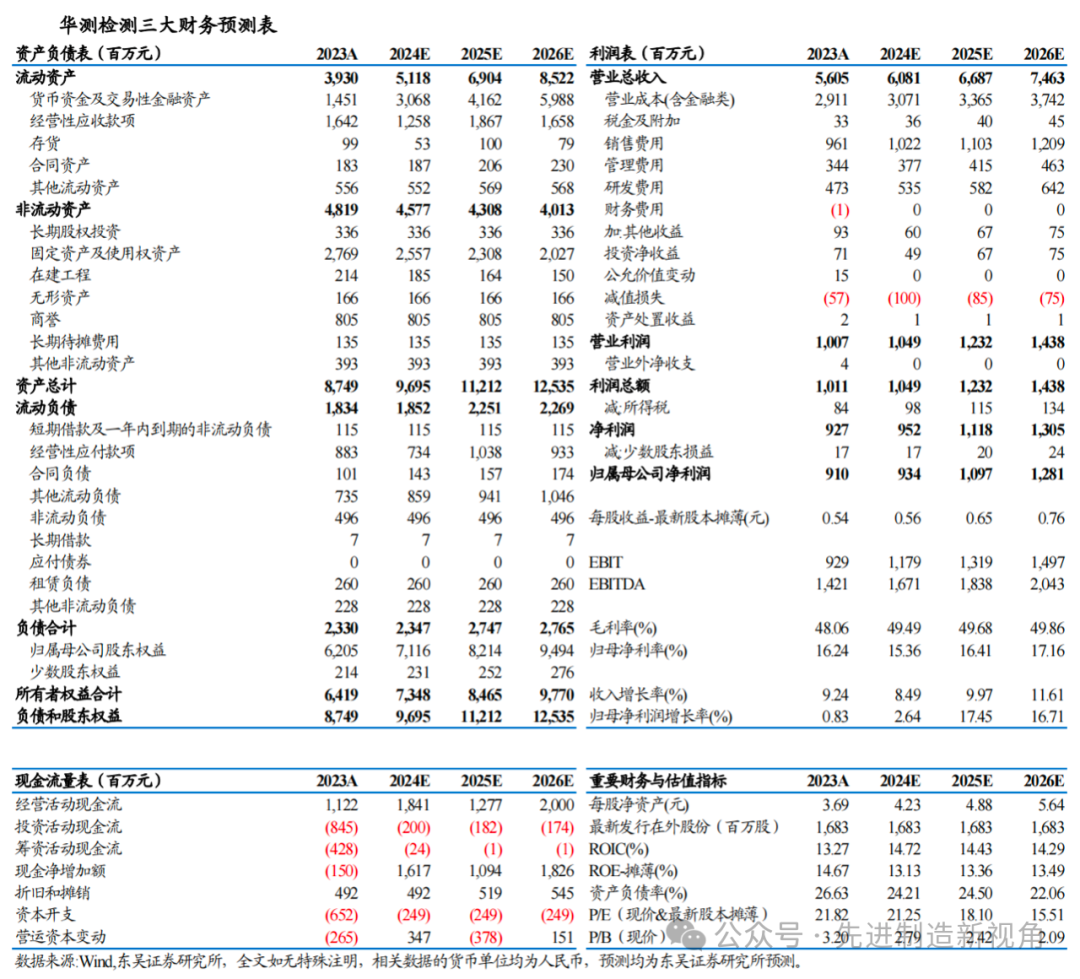

公司发布业绩快报:2024年公司实现营业收入61亿元,同比增长8.5%,归母净利润9.3亿元,同比增长2.6%,扣非归母净利润8.7亿元,同比增长11.4%。2024年非经常性损益约0.61亿元,同比减少0.65亿元,主要系政府补助减少影响。2024年Q4公司实现营业收入17亿元,同比增长10.6%,归母净利润1.9亿元,同比增长10.8%,扣非归母净利润1.7亿元,同比增长65.0%。2024年受内需整体偏弱影响,第三方检测服务行业整体承压,华测检测作为龙头,阿尔法属性明显:(1)于生命科学、贸易保障等传统领域保持竞争优势,深挖如宠物食品、新能源等新兴细分市场需求,(2)主动加码半导体等战略赛道,打造第二成长曲线,(3)完善海外布局,提高国际影响力。2024年9月末以来,我国宏观调控政策进行重大调整,密集推出了一系列重要举措和增量政策,看好检测服务行业需求回升,2025年公司业绩有望持续增长。

2024年公司综合毛利率为49.5%,同比提升1.4pct,归母净利润率15.4%,同比下降0.9pct;单Q4公司综合毛利率45.8%,同比提升4.0pct,归母净利润率11.3%,同比基本持平。公司通过精益管理和数字化、智能化手段提高运营效率,毛利率稳中有升,净利率则阶段性受到政府补助减少影响。我们认为公司精益管理仍在推广早期,后续随成熟经验复用、内需复苏带动实验室产能利用率提升,盈利能力仍有提升空间。

我国检测行业小散弱现象明显,头部企业有望凭借资金、管理优势吸收整合资源保持增长,公信力保证强者恒强。公司已战略性:(1)布局低空经济:华测较早布局航空服务领域,是中国商飞、中国商发认可的第三方检测实验室。目前已在深圳、广州、上海等航空及低空经济产业集群布局产能,可为民用有人驾驶和无人驾驶航空器等提供各类试验。(2)加码半导体检测:公司2022年末收购蔚思博,当前蔚思博正处于转型投资期,管理团队优化调整、产能爬坡,后续有望释放业绩。(3)推进国际化战略:2020年收购新加坡Maritec,进军国际船用油检测市场,2021年收购德国易马90%股份,进军汽车检测全球化,2024年收购希腊NAIAS、常州麦克罗泰克,加码全球航运绿色能源和PCB检测。海外市场拓展将为公司中长期增长提供支持。

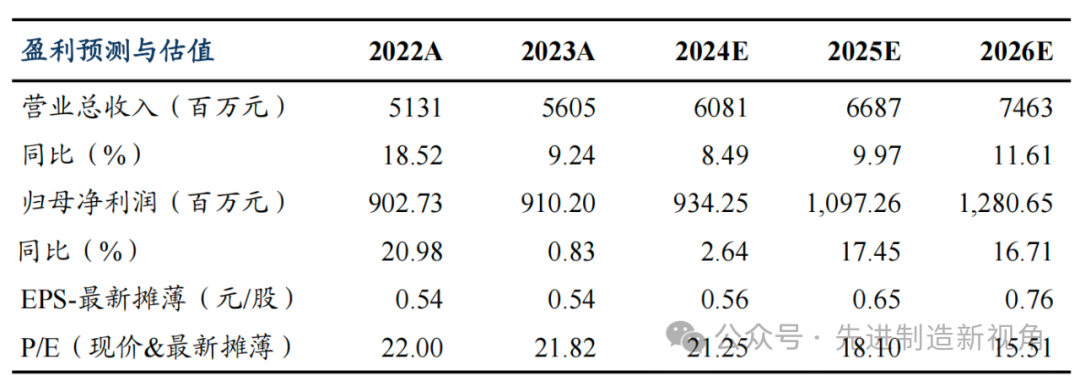

盈利预测与投资评级

公司2024年业绩部分受政府补助同比减少影响,出于谨慎性考虑,我们对2024-2026年的公司盈利预测分别下调为9.3(原值9.6)/11.0(原值11.4)/12.8(原值13.4)亿元,当前市值对应PE为21/18/16X,维持“增持”评级。

风险提示

宏观经济及政策变动、实验室投产不及预期、并购后协同效应不及预期。

东吴机械团队

东吴机械研究团队荣誉

2023年 新财富最佳分析师 机械行业 第四名

2023年 Wind金牌分析师 机械行业 第一名

2022年 新财富最佳分析师 机械行业 第三名

2022年 Wind金牌分析师 机械行业 第二名

2021年 新财富最佳分析师 机械行业 第三名

2021年 Wind金牌分析师 机械行业 第一名

2020年新财富最佳分析师 机械行业 第三名

2020年 卖方分析师水晶球奖 机械行业 第五名

2019年 新财富最佳分析师 机械行业 第三名

2017年 新财富最佳分析师 机械行业 第二名

2017年 金牛奖最佳分析师 高端装备行业 第二名

2017年 卖方分析师水晶球奖 机械行业 第五名

2017年 每市组合 机械行业年度超额收益率第一名