宝通科技拟定增募不超6亿 2020发5亿可转债去年亏4亿

中国经济网北京7月31日讯宝通科技(300031.SZ)今日股价下跌,截至收盘报20.82元,跌幅0.34%,总市值85.89亿元。

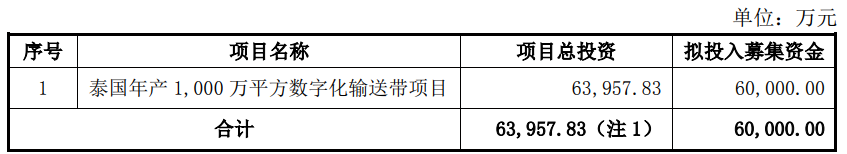

7月28日晚间,宝通科技公布2023年度向特定对象发行股票预案,公司本次向特定对象发行股票募集资金总额不超过60,000.00万元(含),扣除发行费用后拟将全部用于泰国年产1,000万平方数字化输送带项目。

本次向特定对象发行的股票为境内上市人民币普通股(A股),每股面值为人民币1.00元。本次发行的股票全部采取向特定对象发行的方式。公司将在中国证监会作出的同意注册决定的有效期内选择适当时机向特定对象发行股票。

宝通科技本次向特定对象发行股票的发行对象为不超过35名(含)符合中国证监会规定条件的特定投资者,包括符合规定条件的证券投资基金管理公司、证券公司、信托公司、财务公司、保险机构投资者、合格境外机构投资者,以及符合中国证监会规定的其他法人、自然人或其他合格的投资者。

本次向特定对象发行股票的发行价格不低于定价基准日前二十个交易日公司股票交易均价的百分之八十。定价基准日前二十个交易日股票交易均价=定价基准日前二十个交易日股票交易总额/定价基准日前二十个交易日股票交易总量。

宝通科技本次向特定对象发行股票数量将按照募集资金总额除以发行价格确定,且不超过本次发行前上市公司总股本41,252.32万股的30%,即不超过12,375.69万股(含本数)。

截至预案出具日,尚未确定本次发行的发行对象,最终是否存在因关联方认购公司本次向特定对象发行A股股票构成关联交易的情形,将在发行结束后公告的发行情况报告书中予以披露。

截至预案签署日,公司总股本为412,523,242股,公司控股股东、实际控制人为包志方,持有公司股份82,950,952股,直接持股比例为20.11%。本次向特定对象发行股票不超过12,375.69万股(含),以此上限进行测算,预计本次向特定对象发行后公司控股股东仍然为包志方,公司控制权不会发生变化,本次发行亦不会导致公司股权分布不具备上市条件。

2020年6月11日,宝通科技完成了公开发行可转换公司债券的发行事项,本次共计发行500.00万张,发行价格每张100元,募集资金总额500,000,000.00元。本次发行的可转债存续期限自2020年6月5日至2026年6月4日。扣除承销与保荐费用6,000,000.00元(含增值税)后实收募集资金为494,000,000.00元,已于2020年6月11日汇入公司募集项目实施单位全资子公司无锡百年通工业输送有限公司在中国民生银行股份有限公司南京分行开立的账号中。扣除承销与保荐费用外,另扣除律师费用、审计费用等其他发行费用共计2,310,000.00元(含增值税),合计发行费用8,310,000.00元(含增值税),公司本次募集资金净额为人民币491,690,000.00元。上述募集资金业经天衡会计师事务所(特殊普通合伙)验证,并由其出具天衡验字(2020)00055号《验资报告》。截至2022年12月31日募集资金已使用491,690,000.00元,其中置换自筹资金先行垫付募集资金投资项目的资金金额153,597,239.02元,其余338,092,760.98元用于支付募集资金投资项目建设。另外收到银行存款利息收入2,674,571.10元也用于支付募集资金投资项目建设。公司募集资金专户已于2021年11月5日销户。

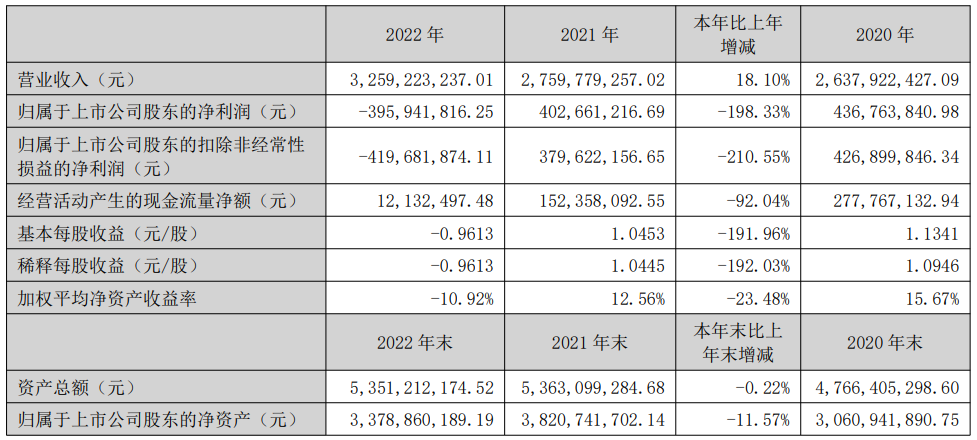

宝通科技2022年实现营业收入32.59亿元,同比增长18.10%;归属于上市公司股东的净利润-3.96亿元,上年同期为4.03亿元,同比下降198.33%;归属于上市公司股东的扣非净利润-4.20亿元,上年同期为3.80亿元,同比下降210.55%;经营活动产生的现金流量净额1213.25万元,同比下降92.04%。

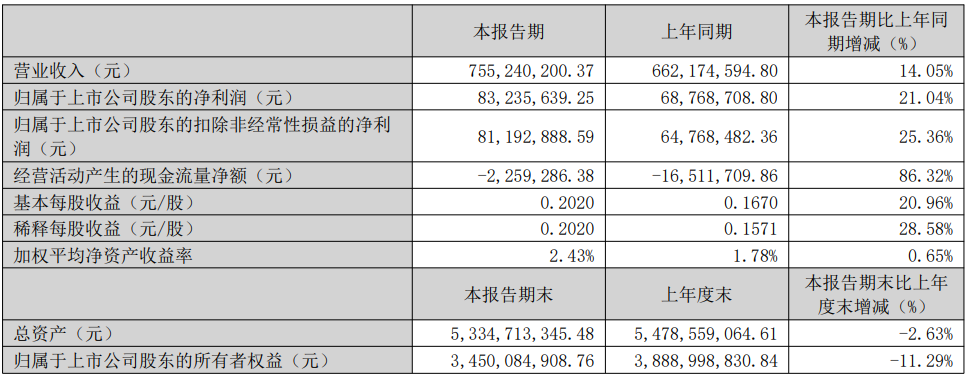

2023年一季度,宝通科技的营业收入为7.55亿元,同比增长14.05%;归属于上市公司股东的净利润8323.56万元,同比增长21.04%;归属于上市公司股东的扣非净利润8119.29万元,同比增长25.36%;经营活动产生的现金流量净额-225.93万元,上年同期为-1651.17万元。