管理人员占比近半、研发投入显著偏低!汤臣倍健梁允超如何重塑产品力?

来源:大消费之家

10月25日晚,汤臣倍健发布最新财报。今年第三季度,汤臣倍健实现营收11.2亿元,同比下降48.76%;归属于上市公司股东的净利润-2241万,同比下降106.3%;归属于上市公司股东的扣非净利润为-2415万,同比下降107%。

然而,这并非汤臣倍健首次出现业绩下滑。

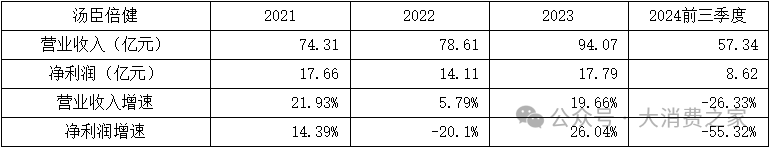

表1:汤臣倍健2021年至2024年三季度的营收和归母净利润及增速

资料来源:汤臣倍健年报和三季度报

资料来源:汤臣倍健年报和三季度报对比汤臣倍健2024年前三季度与2023年的业绩,出现了显著的“业绩反转”,截至2023年底,公司还保持着营业收入19.66%的增速和净利润26.04%的增速。然而,到了2024年前三季度,其营业收入却同比下降了26.33%,净利润更是大幅下滑了55.32%。

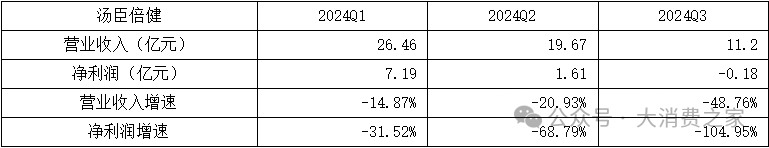

事实上,从2024年第一季度开始,汤臣倍健的“丢速”现象就已经显现,并且逐渐一发而不可收。具体而言,汤臣倍健营业收入同比增速从2024年第一季度-14.87%大幅下滑至2024年第三季度-48.76%;更为严峻的是,净利润从2024年第一季度-31.52%下滑至2024年第三季度-104.95%,并且在2024年第三季度净利润录得-0.18亿元,扭盈为亏。

表2:汤臣倍健2024年前三季度的营收和归母净利润及增速

资料来源:汤臣倍健2024年前三季度报

资料来源:汤臣倍健2024年前三季度报汤臣倍健的辉煌似乎和其官网的企业动态一样,停滞在了2024年3月18日。在这一天,汤臣倍健创始人兼董事长梁允超发布了《风起云涌VDS新周期2024汤臣倍健董事长致股东信》(以下简称“《致股东信》”)一文。

注:图片人物系汤臣倍健创始人兼董事长梁允超

在《致股东信》中,梁允超承诺“宁愿丢速,不能丢魂”,并且认为膳食营养补充剂(VDS)行业的底层逻辑就是产品创新,并且提出了“多品牌大单品全品类全渠道单聚焦”的发展战略。

然而,从汤臣倍健前三季度的业绩来看,一方面汤臣倍健不仅“丢了速”,另一方面汤臣倍健的“魂”仿佛也渐行渐远。

营销策略僵化、质量问题遭投诉、产品力不足

汤臣倍健主营的膳食营养补充剂(VDS)是以维生素、矿物质、动植物提取物及其他生物活性物质等为主要原料制成,通过口服补充以达到平衡营养、提高机体健康水平的目的,对人体不产生任何急性、亚急性或慢性危害的食品。

根据欧睿数据显示,2023年中国维生素与膳食补充剂行业零售总规模达到2253亿元,较上年增长约11.6%,2009-2023年复合年均增长率为9.45%。从数据可见,VDS在中国正处于黄金发展期,市场处于增量市场,竞争格局相对宽松,为何汤臣倍健2024年前三季度业绩会突然“变脸”?

事实上,伴随着VDS在中国步入发展的黄金期,互联网已经深入改变了中国人的消费习惯。在VDS整体发展的同时,根据中康CMH数据显示,今年1至8月,全国零售药店VDS销售额同比下滑20%,线下渠道正在让出VDS销售渠道的主流。

这一点在《致股东信》中也有所体现,梁允超提及“2023年中国维生素与膳食补充剂渠道结构变化再次加剧,线上渠道预计占比56%,直销渠道20.8%,药店16.4%,现代商超1.4%,其他渠道5.4%,直销渠道市场份额持续下降。”

然而,尽管梁允超意识到了销售渠道的改变,汤臣倍健在实际操作中的转型却并不尽如人意。

根据2023年三季度报,线下渠道实现收入31.09亿元,同比下降29.08%;线上渠道实现收入25.86亿元,同比下降23.36%。线上渠道占前三季度营收的45%,仍不及线下渠道。

变革未能取得预期效果的一个直接原因是,汤臣倍健在开拓线上渠道时,仍然沿用了线下渠道的策略,即试图通过“烧钱”来占据市场位置。然而,线上渠道与线下渠道存在本质区别:线下渠道中,贩售位置有限,可以通过大手笔投入来占据优势;而线上渠道则不同,贩售位置几乎无限,竞争更为激烈,需要更为精细化的运营和策略来脱颖而出。

面对线上渠道的挑战,梁允超退而求其次,选择占据互联网的广告位置。2024年上半年,汤臣倍健在广告宣发上投入了5.22亿元,称该费用支出主要为提高品牌知名度、增加综艺节目冠名及重点产品的资源投入,其中综艺投放1.31亿元,线上广告费2.04亿元,策划制作费及其他共1.87亿元。

然而,这笔投入并未带来相应的回报。2024年上半年,汤臣倍健营业收入同比下降17.56%,净利润同比下降43.81%。值得注意的是,这5.22亿元的广告宣发费用占据上半年净利润(8.8亿元)的60%。

这样失败的宣发引起了投资者的强烈不满,面对压力,汤臣倍健方面不得不做出回应,表示公司已就此事召开会议,并决定在下半年下调相关费用。

梁允超曾在《致股东信》表明“营销只是好产品的放大器”。然而,他领导下的汤臣倍健似乎过度依赖营销策略,已经形成了一种路径依赖。

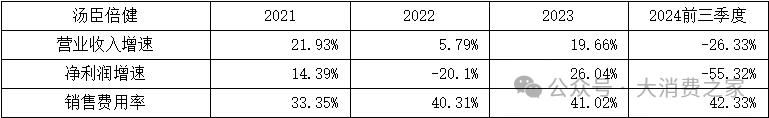

表3:汤臣倍健2021年至2024年三季度的营收和归母净利润及增速

资料来源:汤臣倍健年报和三季度报

资料来源:汤臣倍健年报和三季度报可以明显看出在2022年,汤臣倍健的销售费用率出现一次跃升,从33%跃升至40%,同时在当年汤臣倍健出现营业收入的放缓和净利润负增长的状况。

跃升的销售费用使得汤臣倍健2023年的业绩有所改善,面对2024年前三季度下滑的业绩,汤臣倍健选择再次押注营销策略。根据汤臣倍健的投资者关系活动记录表披露,汤臣倍健全年销售费用率希望控制在45%左右,相较于2023年再次跃升一个台阶。

然而,仅仅将业绩下滑的归因于销售渠道的变化是片面的,销售渠道的变化只是汤臣倍健业绩下滑的直接原因,更深层次的原因在于汤臣倍健的产品竞争力下降。

根据2024年三季度报,汤臣倍健线上渠道同比下降23.36%,负责海外市场的LSG公司营收同比下降11.66%。这两者共同说明了在忽略线下渠道萎缩的背景下,汤臣倍健的产品在国内和海外都面临着消费者流失。

进一步深入了解汤臣倍健的产品质量,根据黑猫投诉 【下载黑猫投诉客户端】平台数据,关于汤臣倍健的消费者投诉主要集中在产品质量问题上,“汤臣倍健保健品在质保期内出现黑斑物质”“汤臣倍健保质期范围内新开瓶的药,发现里面有异物,疑似虫子”等关于产品中存在异物的投诉层出不穷。

如此大规模的质量投诉,对汤臣倍健的产品形象造成了严重影响,进一步削弱了其市场竞争力,然而,梁允超并未如他在《致股东信》中所承诺的“问题还是那些,问题就在那里,不纠结问题,而是去解决问题”去积极解决问题。

迟迟无法完工的项目、多年维持不变的研发、尾大不掉的管理

事实上,早在2022年汤臣倍健净利润出现负增长时,汤臣倍健产品竞争力不足的问题就已经引起梁允超的关注,而隐藏在产品问题背后的是和产品互为表里的生产,同时,作为产品支撑的管理和研发领域也相继暴露出了一系列问题。

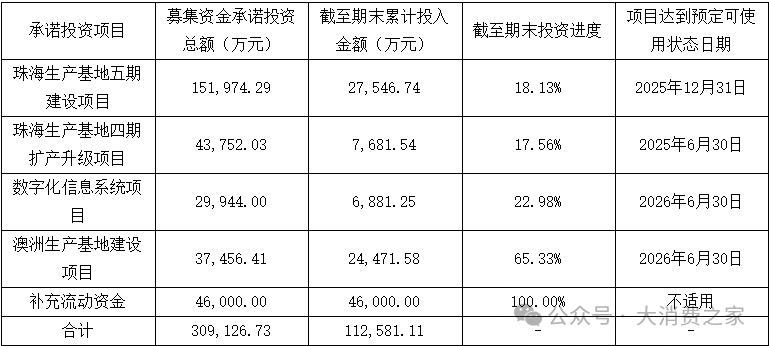

在生产方面,迟迟无法完工的项目成为了问题的直接体现。汤臣倍健曾于2021年4月成功获批定向增发,实际募集资金净额为30.91亿元,这次定向增发的主要目的是扩增产能。

令人颇感意外的是,三年之后扩增产能的项目投资进度竟然不足20%,可以说募投项目在这三年内几乎没有取得实质性的进展。

表4:汤臣倍健定向增发募投项目详情

资料来源:汤臣倍健2024年半年报

资料来源:汤臣倍健2024年半年报根据汤臣倍健2024年半年报,三年前募投的产能扩增项目除了海外澳洲生产基地建设项目投资进度为65.33%之外,国内产能扩增和管理优化项目投资进度均不足25%。尤为引人注目的是,珠海生产基地五期建设项目作为核心工程,在三年内仅推进了18.13%的进度。

为了掩盖这些募投项目进展缓慢的尴尬局面,汤臣倍健曾两次审议通过了《关于部分募集资金投资项目延期的议案》,将珠海生产基地四期扩产升级项目、数字化信息系统项目和澳洲生产基地建设项目均延迟两年。

与此形成鲜明对比的是,汤臣倍健在2023年披露将新建办公大楼,当年在建工程激增10.91亿元,而根据2024年三季度报,该新建办公大楼已经完工,转入固定资产,当年固定资产从在建工程转入10.07亿元。

不到两年就修好价值10个亿的办公大楼,而10个亿的产能优化项目和15个亿的产能扩产项目却3年多进展甚微,其背后的原因在于,失去竞争力的产品根本无法消化扩增的产能。

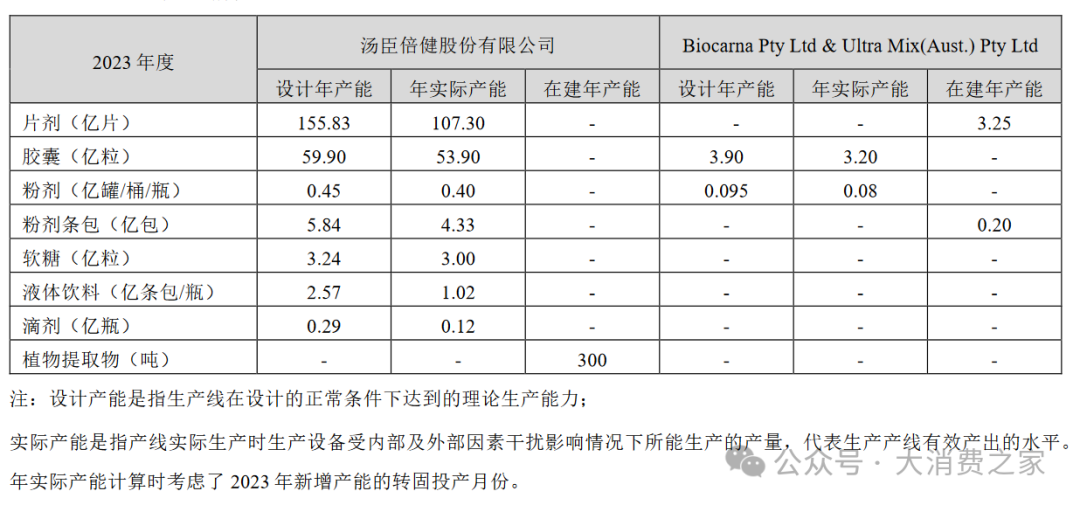

图1:汤臣倍健2023年产能利用情况。

图1:汤臣倍健2023年产能利用情况。资料来源:汤臣倍健2023年年报

根据汤臣倍健2023年年报披露,汤臣倍健主要产品片剂的产能利用率为69%,胶囊的产能利用率为90%,粉剂的产能利用率为89%。汤臣倍健胶囊和粉剂产能利用率恰好满足,而片剂利用率严重不足,在这样的情况下,汤臣倍健实际上并无迫切扩增产能的需求。

梁允超曾在《致股东信》强调“放弃产品创新,就是放弃未来”,然而,从汤臣倍健年报和三季度报数据来看,其研发投入并未显著增加,而是仅仅维持在维持产品正常更迭的水平。

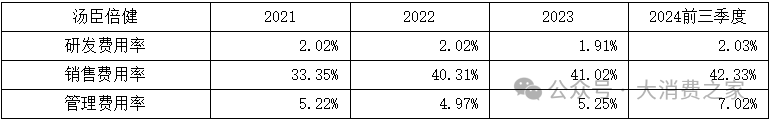

表5:汤臣倍健2021年至2024年三季度的研发、销售和管理费用率

资料来源:汤臣倍健年报和三季度报

资料来源:汤臣倍健年报和三季度报具体而言,近几年汤臣倍健研发费用率均在2%左右,远低于当期的销售费用率和管理费用率。以2024年前三季度为例,当期汤臣倍健的销售费用率为42.33%,是研发费用率的21倍;管理费用率为7.02%,是研发费用率的3.5倍。

这意味着,汤臣倍健研发投入仅仅只是为了维持产品正常的更迭,而放弃了产品创新的汤臣倍健,同时也放弃了未来的竞争力。

从整体上审视汤臣倍健,产品和生产互为表里,营销和研发作为产品的根基,而管理则作为这套运营体系的土壤。然而,在当前的情况下,汤臣倍健在这些关键环节上都存在明显的问题,亟待解决。

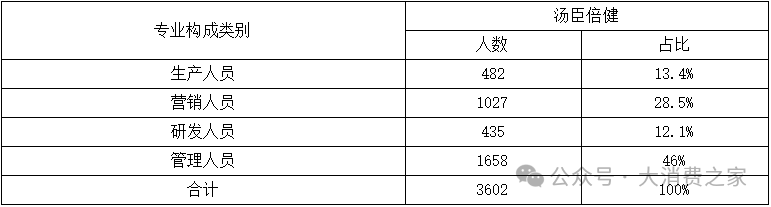

表6:汤臣倍健2023年员工构成

资料来源:汤臣倍健2023年年报

资料来源:汤臣倍健2023年年报理论上,汤臣倍健作为一家自产自销且重视营销的企业,其核心人员构成应主要以生产人员或营销人员为主。然而,实际情况却大相径庭,汤臣倍健的人员结构中,管理人员占比高达46%,几乎占据了半壁江山。这种庞大而臃肿的管理结构,不仅导致企业对外界变化的反应迟钝,也使得决策难以有效传达至执行层面,从而在产品、生产、营销和研发策略上频现失误。

不仅庞大的管理结构使得汤臣倍健业绩逐渐掉队,而且尾大不掉的管理结构还在持续吸血。

汤臣倍健在2024年2月20日披露了《2024年限制性股票激励计划(草案)》。这本是对业绩出现下滑的汤臣倍健的一剂“强心针”,但是该股权激励计划激励对象总计36人,不足公司员工总人数的1%,该股权激励实际激励效果相对有限。

值得一提的是,该股权激励授予的业绩考核目标也并未以2023年为基准,而是以2022年为基准。

表7:汤臣倍健2024年限制性股票激励计划公司层面业绩考核指标及修改

资料来源:汤臣倍健2024年限制性股票激励计划(修订草案)

资料来源:汤臣倍健2024年限制性股票激励计划(修订草案)而2022年是汤臣倍健上一个业绩的低点,2023年的业绩较2022年有较大幅度的改善。然而,在设定股权激励计划的业绩考核目标时,汤臣倍健却选择了以2022年为基准,这导致考核目标的难度被大幅度降低。具体而言,2024年难度下降72%、2025年下降58%、2026年下降49%。

但是,急速下滑的业绩也远超管理层的预料,即使大幅降低后的2024年要求(业绩增速不低于8.1%),在前三季度营收下滑26.33%的背景下,这一目标也变得可望而不可及。

在《致股东信》中,梁允超曾提到“拿着旧地图上不了彼岸”,并将2024年的关键词定义为“兑现”,然而,现实情况是,梁允超没能兑现他的承诺,而市场的反馈也让汤臣倍健的真实状况暴露无遗。