业绩、流动性双承压:香雪制药定增、卖股权能否自救?

8月3日,香雪制药发布定增预案,拟募资不超过9.6亿元,用于项目建设及补流。同日,香雪制药签署《股权转让协议》,以2亿元转卖天济药业剩余的18.87%股权。

研究发现,香雪制药正面临着深度亏损,营运资金紧张的局面。2021年、2022年公司归母净利润累亏超12亿元,资产负债率上升至超过69%。截至2022年末,公司账上现金远不足以偿还一年内到期的债务,已经出现银行借款的实质性违约。

公告显示,无论是定增募资,还是股权转让,都肩负着公司“优化资本结构”的重任,但面对大幅亏损,负债累累的局面,香雪制药能否摆脱困境,结果还有待观察。

拟定增募资9.6亿元,近2成用于补流

香雪制药系一家以中成药制药和研发为主业,集西药制药、生物医学工程和药材规范种植于一体的医药企业。公司主要产品包括抗病毒口服液、橘红系列、板蓝根颗粒等。

8月3日,香雪制药发布2023年度向特定对象发行A股股票预案,拟发行不超过1.98亿股,募资不超过9.6亿元,

募集资金拟用于梅州五华产业园建设项目、公司主要产品研发项目、数字化平台升级建设项目和补充流动资金。其中,拟投入1.8亿用于补充流动资金,占比约18.9%。

具体来看,此次产能募投项目为期3年,主要为了扩大中药提取及抗病毒口服液等产品的产能。据公告称,2022年11月取消感冒发烧相关药品限制性购买政策以来,公司主要产品抗病毒口服液、橘红痰咳液等产品订单大幅增加,配套产能不足,尤其是中药提取环节。

除产能升级外,此次定增公司也将投入近9000万元于研发领域,重点投入橘红痰咳液的二次开发、中药配方颗粒国家标准工艺质量技术与产业化研究两个科研项目。此次定增还将投入近亿元,以36个月的建设期对公司数字化平台进行升级。

但这两项研发、以及数字化平台升级是否能为公司带来新的利润增长点,还有较大的不确定性。

面包财经研究显示,此次定增前,香雪制药曾在2020年发布14亿元的定增募资计划,但最终以失败告终。

2年合计亏损12亿元,扣非净利六年五亏

2022年年报显示,香雪制药营收构成为:中药材占比42.27%,医药流通占比26.89%,医药制造占比17.58%,其它占比12.52%,医疗器械占比0.74%。

其中,营收构成的前三大板块营收同比均出现减少。中药材减少 23.54%,医药流通减少 32.31%,医药制造减少19.08%。

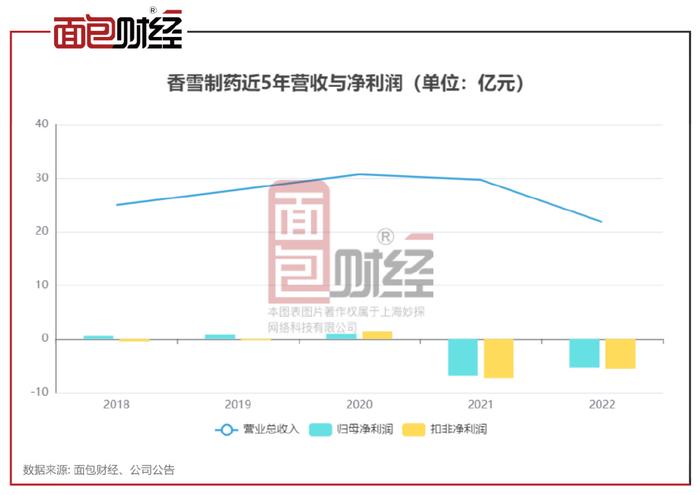

整体上看,2021年和2022年,香雪制药营业收入分别为29.71亿元、21.87亿元,同比下降3.3%、26.38%。同期,公司归母净利润分别为-6.88亿元、-5.33亿元,两年合计亏损12.21亿元。

扣除政府补贴等非经常性损益,香雪制药2017至2022年扣非净利润分别为-1.52亿元、-4604万元、-2607万元、1.46亿元、-7.31亿元、-5.53亿元。

近6个财年中有5年发生亏损,其中2020年能实现正收益,主要原因是香雪制药抗病毒口服液被列入疫情防控物资清单,当年销售额高达4亿元,毛利率近50%。

2023年一季度,公司实现营业收入5.89亿元,同比下降4.07%,归母净利润453.7万元,扣非净利润为310万元。

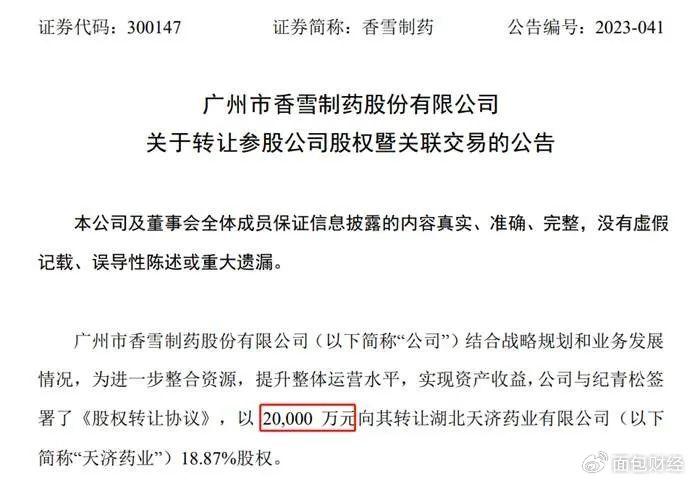

拟作价2亿转让天济药业18.87%股权

业绩承压之下,近2年香雪制药开启了“瘦身运动”,接连出售了兆阳生物、香雪生物、香雪亚洲饮料、九极日用保健品、天济药业等非主营业务子公司。

8月3日,香雪制药公告,公司与纪青松签署了《股权转让协议》,以2亿元向其转让天济药业18.87%股权。

股权转让公告显示,天济药业面临较大的经营压力,2022年度实际经营业绩只完成了盈利预测的7成,同时2023年1-6月天济药业仅实现1053.32万元净利润,其未来保持高水平持续盈利状况堪忧。

面包财经根据相关公告分析发现,香雪制药2016年收购了天济药业55%股权,主要为了开拓中药饮片业务。2022年,公司作价3.85亿元对外转让天济药业35%的股权,为上市公司贡献的净利润为2243.7万元,占净利润总额的1.19%。

资产负债率逾69%,短期偿债压力较大

不过,对于负债累累的香雪制药来说,变卖天济药业股权似乎也是杯水车薪。

年报显示,香雪制药近5年负债总额分别为46.13亿元、43.5亿元、55.25亿元、76.23亿元、65.35亿元。资产负债率连续两年创新高,近5年分别为53.48%、51.41%、56.50%、66.98%、69.87%。

财务方面,香雪制药存在债务结构不合理及短期借款集中到付的违约风险。截至2022年末,公司账面货币资金余额仅1.66亿元,而一年内到期的长期、短期债务合计余额为 20.03亿元,其中已逾期的银行借款 1.06 亿元。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。