华软新动力持有人还原“踩雷”经过:该公司投资深圳汇盛产品共10亿,旗下产品合同曝光

每经记者 李娜每经编辑 肖芮冬

知名百亿私募被骗事件仍在持续发酵,信托、券商、私募等越来越多机构被卷入到旋涡之中。

经过多方联系,《每日经济新闻》记者找到了华软新动力稳进对冲FOF 1号的持有人,并且获得了产品合同。据该持有人介绍,华软新动力投资深圳汇盛旗下产品总共10亿元,其中规模1.1亿元的华软新动力稳进对冲FOF 1号投资汇盛产品占比高达39%。

持有人揭产品“踩雷”

华软新动力稳进对冲FOF 1号的持有人向记者还原了其了解到的产品“爆雷”的全过程。

据该持有人介绍,11月3日,有客户选择赎回产品时,华软新动力发现汇盛无法已无法兑付,便于紧跟着报警。经侦介入后发现,汇盛下投了杭州瑜瑶;而杭州瑜瑶又进一步下投了4家管理人,其中1家正是问题私募磐京,其他3家是没有问题的。

目前关于产品赔付的进展,该持有人向记者表示:“不知道实际亏了多少钱,不知道谁来负责赔钱,不知道能要回多少钱以及多久能到。”

值得注意的是,华软新动力稳进对冲FOF 1号并不在此前公司公布的6只更换投资经理名单的产品系列。根据华软新动力一共投资深圳汇盛旗下产品共10亿元的数据来看,尚不清楚华软新动力旗下有多少只基金有投资过汇盛产品。截至发稿时,华软新动力也并没有给予相关的回复。

投资汇盛占比近40%?

作为一家私募FOF公司,在万亿规模的量化私募中,华软新动力为何挑中了不知名的深圳汇盛?

中基协备案信息显示,深圳汇盛成立于2016年1月,注册资本1000万元,实缴资本1000万元。深圳汇盛实际控制人为张萍,出资900万元。2002年9月至2006年10月,张萍曾在天地人策划(香港)有限公司任广告文案,2007年4月至2015年12月任职于国内某大型券商,在投资部担任投资顾问职务。2016年1月,深圳汇盛成立后,张萍一直担任该公司法定代表人、总经理、执行董事、信息填报负责人。除张萍之外,另一位出资100万元的人士已由钟永德变更为李明睿,同时公司监事由钟永德变更为李明睿。

深圳汇盛现任风控负责人鲁彦,早年在贵州一家钢铁公司担任工程师、会计,2001年10月至今在上海、江西、北京、珠海的多家公司,从事财务、风控等工作,担任财务总监、风控总监等工作。从2022年9月开始担任深圳汇盛、汇盛资产管理有限公司合规风控负责人、风控总监。

数据显示,备案信息显示,深圳汇盛管理规模为10亿元至20亿元,截至目前共成立了9只私募基金,其中3只已经清算,尚在运作的产品有6只,但只有汇盛1号私募证券投资基金成立于2017年6月。根据最新报送信息,该基金存续规模低于500万元。剩余的五只尚在运作的基金,全部为量化对冲产品,且全部在今年2月9日到4月14日之间成立。今年4月中旬以来,该公司未再报送最新的产品。最近一次信息产品报送,还是在4月19日,对应的产品是汇盛资产量化对冲6号。

记者也就华软新动力选择汇盛私募的原因,以及相关风控制度问题时,均未得到答复。

“华软这几年规模上得挺快,主要还是投资量化私募,偏好一些新锐的私募。从投后来看,也可以视为孵化了一批量化私募。”沪上某券商人士指出。

同时,有券商FOF人士也指出,华软新动力的经营风格就是喜欢寻找新锐量化私募,这样公司在谈判时拥有更强的议价能力。当然小规模的量化私募往往超额收益也比较高,但是小的风险也高,事情也比较多。而且华软也比较擅长渠道之间的资源整合。

根据华软新动力稳进对冲FOF 1号的基金合同显示,该私募基金成立于2019年,存续期为10年。

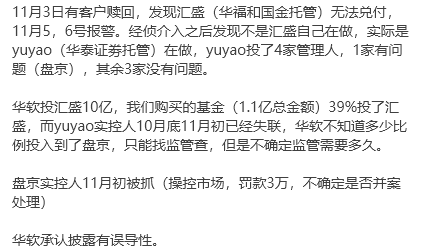

上图为华软新动力稳进对冲FOF 1号向投资者公布的最新月报。该月报显示,截至2023年10月20日,华软新动力稳进对冲FOF 1号拥有15个投顾,也是产品下投了15个项目。其中投顾1到投顾9均为综合套利策略,而投顾11到投顾13均为高频策略,商品期权、对冲、大宗套利策略各有一个项目。从占比来看,投顾4、投顾5、投顾6和投顾7占规模占比最高分别为16.16%、14.32%、10.02%,9.94%,合计占比为49.94%,接近一半。

那么,从单一项目所占的比重来看,最高的单一投顾策略规模占比只有16%左右,为何最终能实现持仓比例达到39%?

有深圳私募FOF相关人士向记者表示:“这是一个多层嵌套产品,如果FOF的多只子基金再下一层投了同样的产品,对外宣传单只基金不超过16%,但穿透后加在一起有近40%。这种可能性是存在的。多层嵌套的产品就有可能出现这种问题。”

基金合同:对投资人保护力度不够

“如果对于汇盛的投资占比能够接近40%,那么FOF分散投资的意义又在哪里呢?”在与持有人交谈中,他反复向记者提到这个问题。

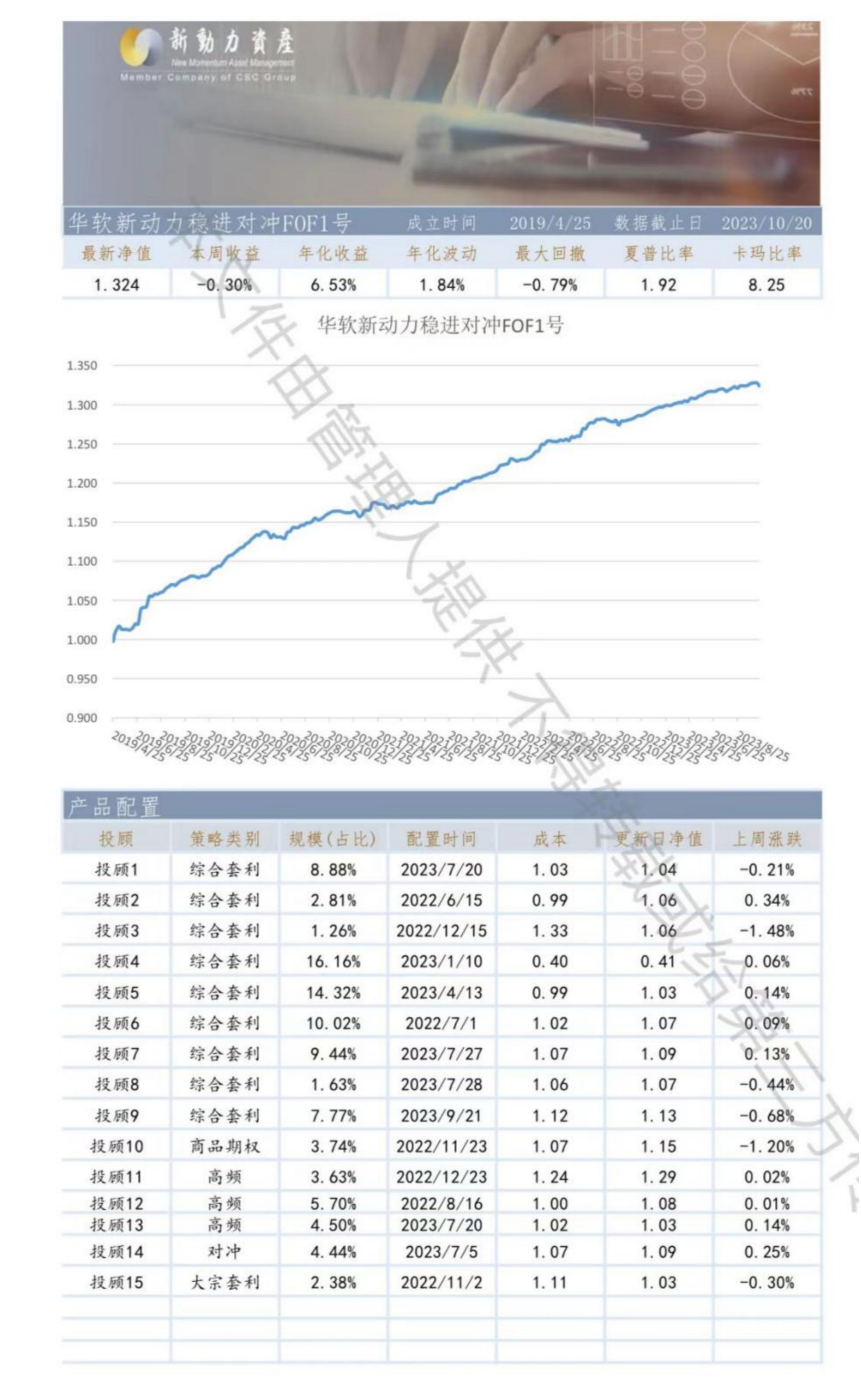

与此同时,记者在华软新动力稳进对冲FOF 1号私募基金合同中看到,在投资中,该产品的托管人竟然有多项针对基金资产投资比例监控的免责条款。

“上述条款显示,华软新动力在外投项目的具体比例是不受约束的,按道理说应该托管人去约束它的事,但是这个免责条款就意味着,托管人不具备监管这个责任。不管出于技术方面还是其它方面的原因,有了托管人的这个免责条款,也意味着合同本身对持有人的保护程度是不够的。”沪上某私募FOF人士向记者表示。

同时,该沪上私募人士进一步指出:“产品在引入代销机构时,代销机构的专业团队有没有分析合同的相关条款?有没有发现合同对投资人的保护不够呢?”

值得注意的是,在投资限制中,该基金第一条规定:“本基金不得投向未经未经具有证券投资基金托管资格的机构托管的私募基金。”而本次资产该事件中涉及的底层资产磐京投资的无托管产品,显然和母基金中的规定相违背。

“从投资上来讲,产品下投后,子基金的投资范围应该比母基金的投资范围小,基金合同中也明确约定不能投无托管的私募基金产品。多层嵌套后,投资磐京无托管的产品,就是变相通过一层扩大了投资范围的。”前述沪上私募人士指出。

华软新动力:尽调或存在严重问题

某资深量化私募人士认为,本次华软新动力事件,至少暴露出三方面的问题:底层没底线,托管不尽责,华软尽调肯定也有问题。

此前,曾有传言指出,华软新动力投资汇盛并没有走内部投研制度,依据的仅仅只是一张估值表。对此,记者联系华软新动力公司,并未得到对方答复。

前述券商FOF人士指出,华软应该看看他投的子基金的合同符不符合规定,这是一个尽调的问题。而且这么长时间都没有发现其中的问题,那么对相应的投资有没有做过持续的跟踪和详细的尽调也同样值得思考。

对于持有人而言,如此单一公司如此高的比重,华软新动力有没有做好投资比例控制管理和风险预算管理,也同样值得深思。

前述华软产品的持有人则向每经记者表示,投顾人士也认为华软承认披露具有误导性。

新动力资产(北京华软新动力私募基金管理有限公司)实缴资本6310万元,总部位于北京。2014年,公司登记为私募投资基金管理人;2015年,公司核心团队组建完成,第一只私募基金产品发行。2023年1月,公司规模达到160亿元。而坊间表示,公司管理规模已超过200亿元。下图为公司的核心高管。

华软新动力也在官网上表示,经过八年的发展沉淀,新动力资产已经成长为市场上管理规模最大的证券私募FOF基金之一。

中国基金业协会的备案数据显示,公司全职员工人数为66人,取得基金从业人数为62人。

曾在公开场合表示公司团队坚持做尽调的华软新动力,这次真的仅仅只是栽在了尽调上吗?

封面图片来源:视觉中国-VCG41200433921-001