新锦动力终止募资不超6.64亿定增

中国经济网北京10月24日讯深交所网站昨日公布关于终止对新锦动力集团股份有限公司(证券简称:新锦动力,证券代码:300157)申请向特定对象发行股票审核的决定。

深圳证券交易所于2022年9月20日依法受理了新锦动力向特定对象发行股票的申请文件,并按照规定进行了审核。2023年10月19日,新锦动力和保荐人第一创业证券承销保荐有限责任公司向深交所提交了《新锦动力集团股份有限公司关于撤回向特定对象发行股票申请材料之申请》和《第一创业证券承销保荐有限责任公司关于撤回新锦动力集团股份有限公司向特定对象发行股票申请材料之申请》,申请撤回申请文件。根据《深圳证券交易所上市公司证券发行上市审核规则》第二十条、《深圳证券交易所股票发行上市审核规则》第六十二条的有关规定,深交所决定终止对新锦动力申请向特定对象发行股票的审核。

根据公司2023年9月1日披露关于变更公司名称、证券简称暨完成工商变更登记的公告,公司名称由“恒泰艾普集团股份有限公司”变更为“新锦动力集团股份有限公司”,证券简称由“恒泰艾普”变更为“新锦动力”,公司英文全称由“LandOceanEnergyServicesCo.,Ltd”变更为“NEWJCMGROUPCO.,LTD”,英文简称由“LandOcean”变更为“NEWJCM”,公司证券代码“300157”保持不变,证券简称启用日期为2023年9月4日。

公司本次变更公司名称及证券简称事项是基于公司定位及发展规划的需要,符合公司战略规划和整体利益,变更后的公司名称及证券简称与公司战略规划更为匹配,不存在利用变更名称影响公司股价、误导投资者的情形,也不存在损害公司和中小股东利益的情形。

2023年1月16日,恒泰艾普披露关于创业板向特定对象发行股票之募集说明书(三次修订稿),公司本次向特定对象发行股票募集资金总额为不超过66,440.09万元(含本数),扣除发行费用后的募集资金净额将全部用于补充流动资金及偿还债务。其中,不超过56,500.00万元(含本数)用于公司及子公司偿还债务,剩余部分用于补充流动资金。

恒泰艾普本次发行的发行对象为硕晟科技、硕晟智能及公司实际控制人李丽萍。硕晟科技为公司控股股东,李丽萍为公司实际控制人、硕晟科技一致行动人,硕晟智能为李丽萍100%控股子公司。本次向特定对象发行构成关联交易。

恒泰艾普本次发行股票的定价基准日为公司第五届董事会第九次会议决议公告日,发行价格为人民币3.11元/股,不低于定价基准日前20个交易日公司A股股票交易均价的80%。定价基准日前20个交易日公司A股股票交易均价=定价基准日前20个交易日公司A股股票交易总额/定价基准日前20个交易日公司A股股票交易总量。

恒泰艾普本次发行前后,上市公司的控股股东均为硕晟科技,实际控制人均为李丽萍。本次发行不会导致公司控制权发生变化。

恒泰艾普本次发行的保荐机构(主承销商)为第一创业证券承销保荐有限责任公司,保荐代表人为尹航、郑旭楠。

值得注意的是,恒泰艾普上述定增事项已于2023年1月获深交所通过。公司于2023年1月18日收到深交所上市审核中心出具的《关于恒泰艾普集团股份有限公司申请向特定对象发行股票的审核中心意见告知函》,深交所发行上市审核机构对公司向特定对象发行股票的申请文件进行了审核,认为公司符合发行条件、上市条件和信息披露要求。

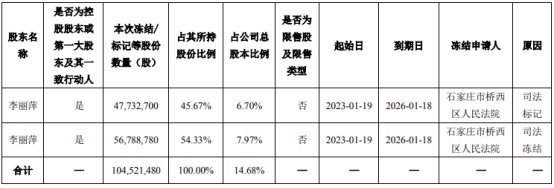

2023年9月26日,新锦动力披露关于向特定对象发行股票恢复审核的公告,因公司实际控制人李丽萍所持公司股份被石家庄市桥西区人民法院申请司法冻结56,788,780股、司法标记47,732,700股,合计104,521,480股,而公司实际控制人解决股权被司法冻结和司法标记尚需一定的时间,经与中介机构审慎研究,公司于2023年6月30日向深交所申请中止本次向特定对象发行股票的审核程序并获深交所同意。

2023年9月26日,公司向深交所提交了恢复对公司向特定对象发行股票项目审核的申请文件。同日,深交所同意恢复公司向特定对象发行股票项目的审核。

恒泰艾普2023年1月30日公告显示,李丽萍本次被司法冻结/标记的股份的起始日为2023年1月19日,到期日为2026年1月18日。

恒泰艾普前次募集资金使用情况显示,经中国证券监督管理委员会《关于核准恒泰艾普石油天然气技术服务股份有限公司向费春印等发行股份购买资产并募集配套资金的批复》(证监许可[2016]463号)核准,同意公司向费春印发行7,039,290股股份、向刘会增发行8,899,078股股份、向才宝柱发行7,031,019股股份、向郭庚普发行7,031,019股股份、向王志君发行4,397,819股股份、向杨荣文发行2,067,946股股份、向曹光斗发行1,516,508股股份、向谷传纲发行882,310股股份、向李庆博发行454,948股股份、向李余斌发行7,984,342股股份、向王佳宁发行3,421,861股股份及支付部分现金购买相关资产;公司通过非公开方式向德邦创新资本有限责任公司、北信瑞丰基金管理有限公司及上海北信瑞丰资产管理有限公司非公开发行人民币普通股(A股)64,343,163股,每股面值人民币1元,每股发行价人民币11.19元,募集资金总额人民币719,999,993.97元,扣除发行费用人民币29,000,000.00元,实际募集资金净额人民币690,999,993.97元。上述募集资金已由天职国际会计师事务所(特殊普通合伙)于2016年4月27日出具的“天职业字[2016]第11583号”《验资报告》审验。前次募集资金于2018年10月18日前使用完毕。

根据中国证券监督管理委员会《关于前次募集资金使用情况报告的规定》(证监发行字[2007]500号)的有关规定:“上市公司申请发行证券,且前次募集资金到账时间距今未满五个会计年度的,董事会应按照本规定编制前次募集资金使用情况报告,对发行申请文件最近一期经审计的财务报告截止日的最近一次(境内或境外)募集资金实际使用情况进行详细说明,并就前次募集资金使用情况报告作出决议后提请股东大会批准”。

公司自最近五个会计年度内不存在通过配股、增发、可转换公司债券等方式募集资金的情况。公司前次募集资金到账时间距今已满五个会计年度。公司本次向特定对象发行股票无需编制前次募集资金使用情况报告,也无需聘请具有证券、期货相关业务资格的会计师事务所出具前次募集资金使用情况鉴证报告。