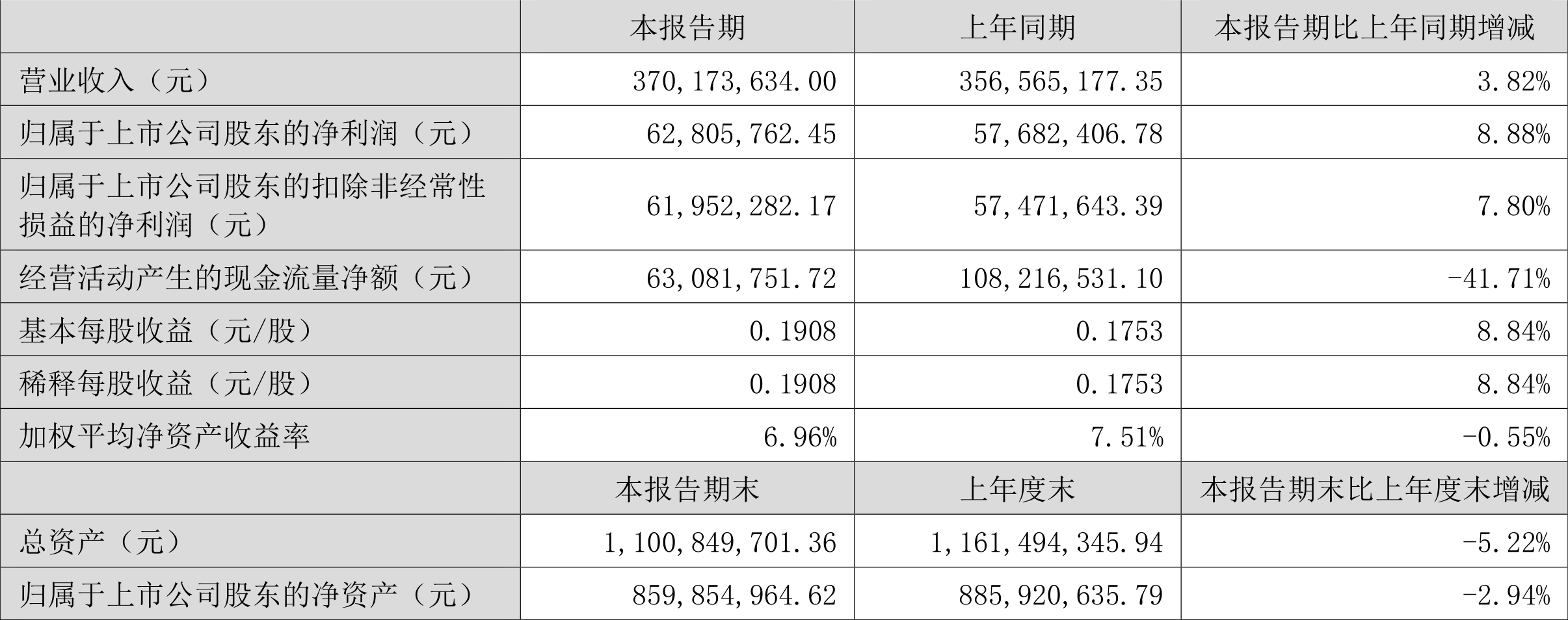

科德教育:2024年上半年净利润同比增长8.88% 拟10派1.5元

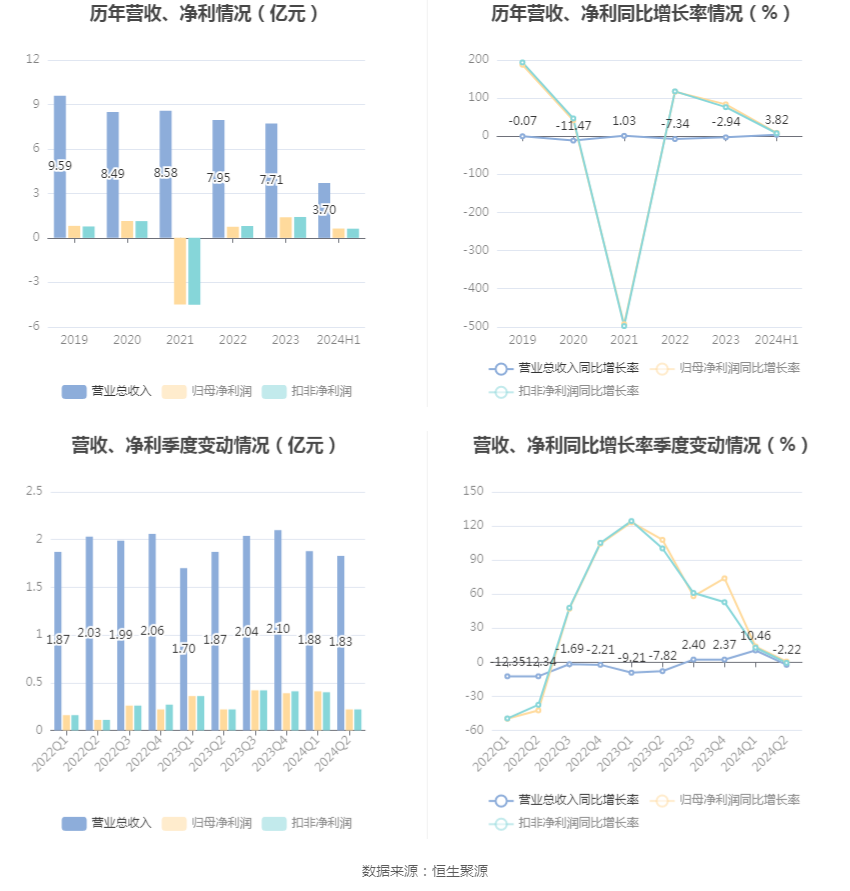

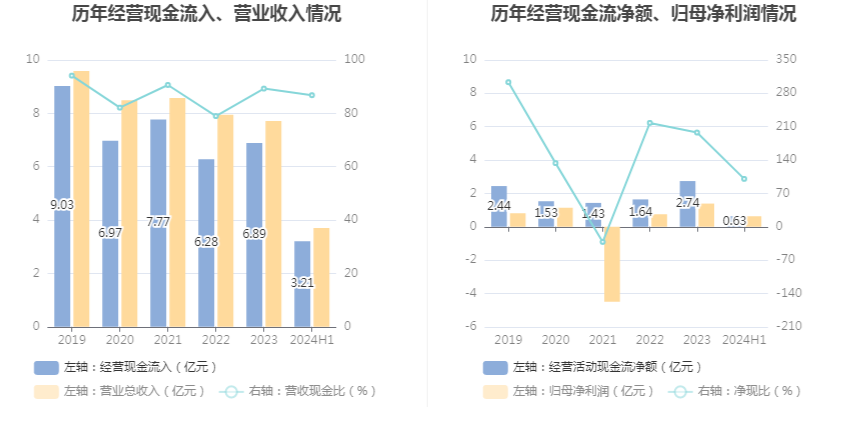

中证智能财讯 科德教育(300192)8月28日披露2024年半年度报告。2024年上半年,公司实现营业收入3.7亿元,同比增长3.82%;归母净利润6280.58万元,同比增长8.88%;扣非净利润6195.23万元,同比增长7.80%;经营活动产生的现金流量净额为6308.18万元,同比下降41.71%;报告期内,科德教育基本每股收益为0.1908元,加权平均净资产收益率为6.96%。公司2024年半年度分配预案为:拟向全体股东每10股派现1.5元(含税)。

公告称,公司营业收入变化主要由于本期教育和油墨业务收入增加。

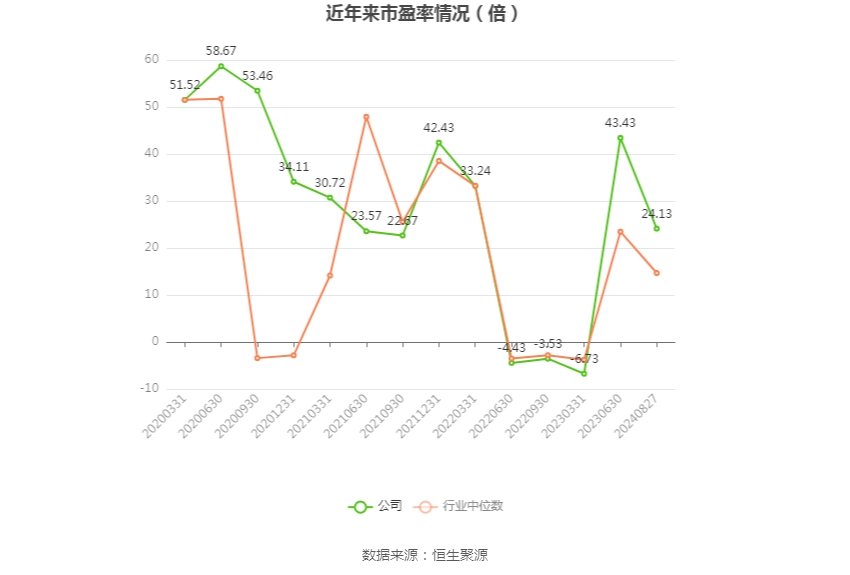

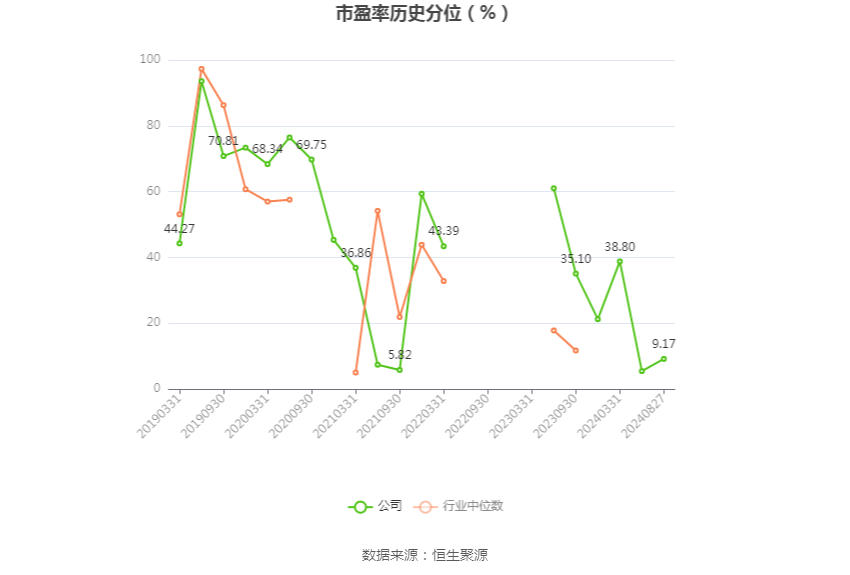

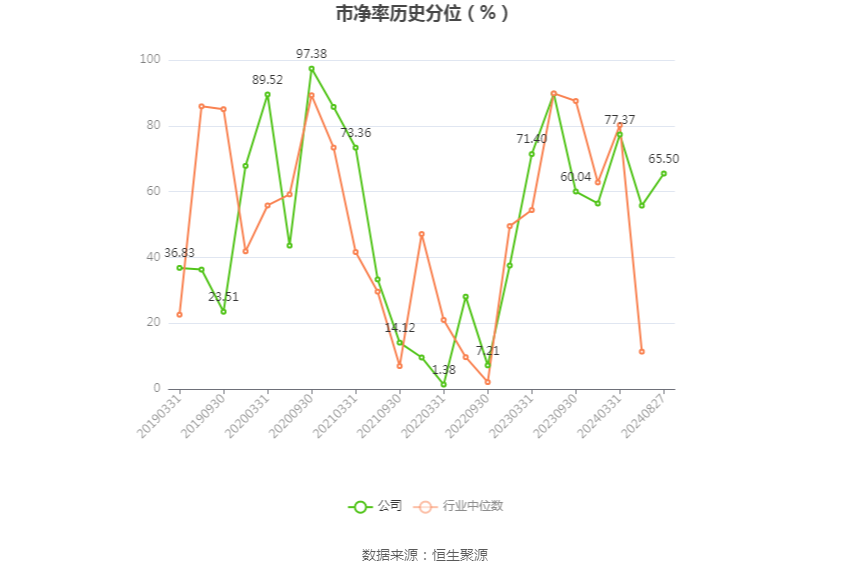

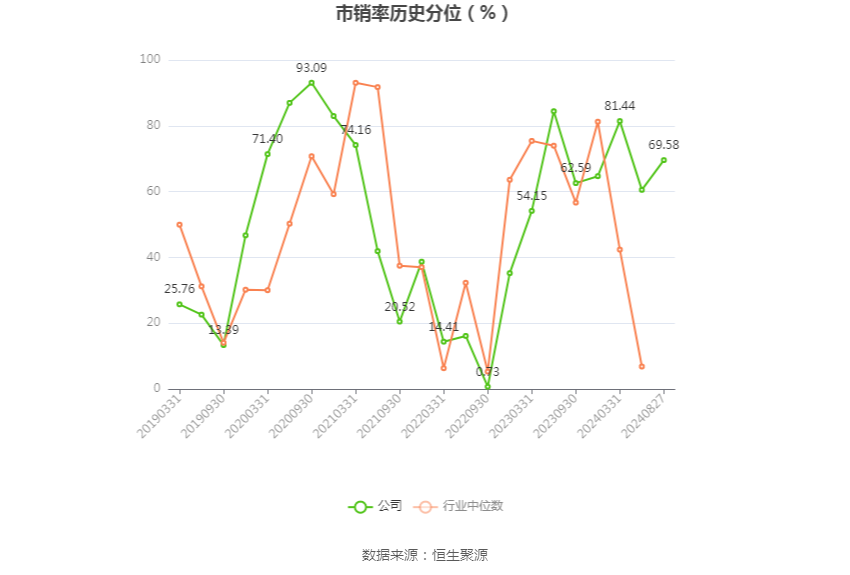

以8月27日收盘价计算,科德教育目前市盈率(TTM)约为24.13倍,市净率(LF)约为4.03倍,市销率(TTM)约为4.42倍。

公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)历史分位图如下所示:

根据半年报,公司第二季度实现营业收入1.83亿元,同比下降2.22%,环比下降2.68%;归母净利润2206.25万元,同比增长0.63%,环比下降45.85%;扣非净利润2163.56万元,同比下降0.52%,环比下降46.34% 。

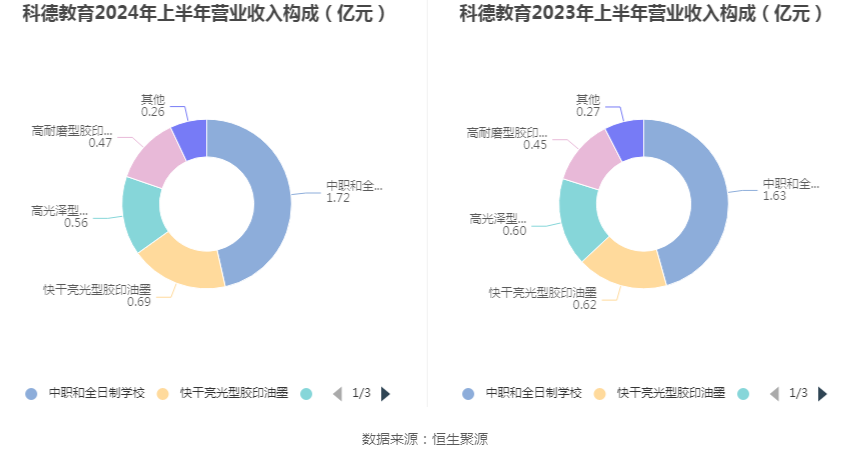

半年报称,报告期内,公司主营业务包括教育业务及油墨业务,其中教育业务包括中等职业学校、全日制学校和职业技能培训等,油墨业务包括胶印油墨和UV油墨的研发、生产和销售。

分产品来看,2024年上半年公司主营业务中,中职和全日制学校收入1.72亿元,同比增长5.23%,占营业收入的46.43%;快干亮光型胶印油墨收入0.69亿元,同比增长10.54%,占营业收入的18.64%;高光泽型胶印油墨收入0.56亿元,同比下降6.44%,占营业收入的15.23%。

2024年上半年,公司毛利率为32.28%,同比上升0.94个百分点;净利率为16.50%,较上年同期上升0.81个百分点。从单季度指标来看,2024年第二季度公司毛利率为27.59%,同比上升1.69个百分点,环比下降9.26个百分点;净利率为11.64%,较上年同期上升0.33个百分点,较上一季度下降9.59个百分点。

分产品看,中职和全日制学校、快干亮光型胶印油墨、高光泽型胶印油墨2024年上半年毛利率分别为42.01%、22.33%、24.92%。

盈利能力方面, 2024年半年度公司加权平均净资产收益率为6.96%,同比下降0.55个百分点。公司2024年上半年投入资本回报率为6.63%,较上年同期下降0.01个百分点。

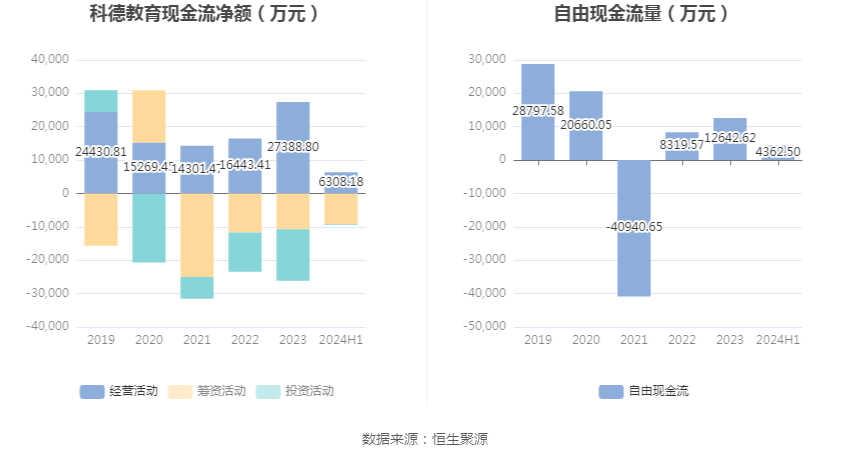

2024年上半年,公司经营活动现金流净额为6308.18万元,同比下降41.71%,主要系本期收到其他与经营活动有关的现金减少所致;筹资活动现金流净额-9221.60万元,同比减少712.69万元,主要系本期发放现金股利所致;投资活动现金流净额-251.37万元,上年同期为-8167.58万元,主要系本期投资支付的现金减少所致。

进一步统计发现,2024年上半年公司自由现金流为4362.50万元,上年同期为-10097.10万元。

2024年上半年,公司营业收入现金比为86.81%,净现比为100.44%。

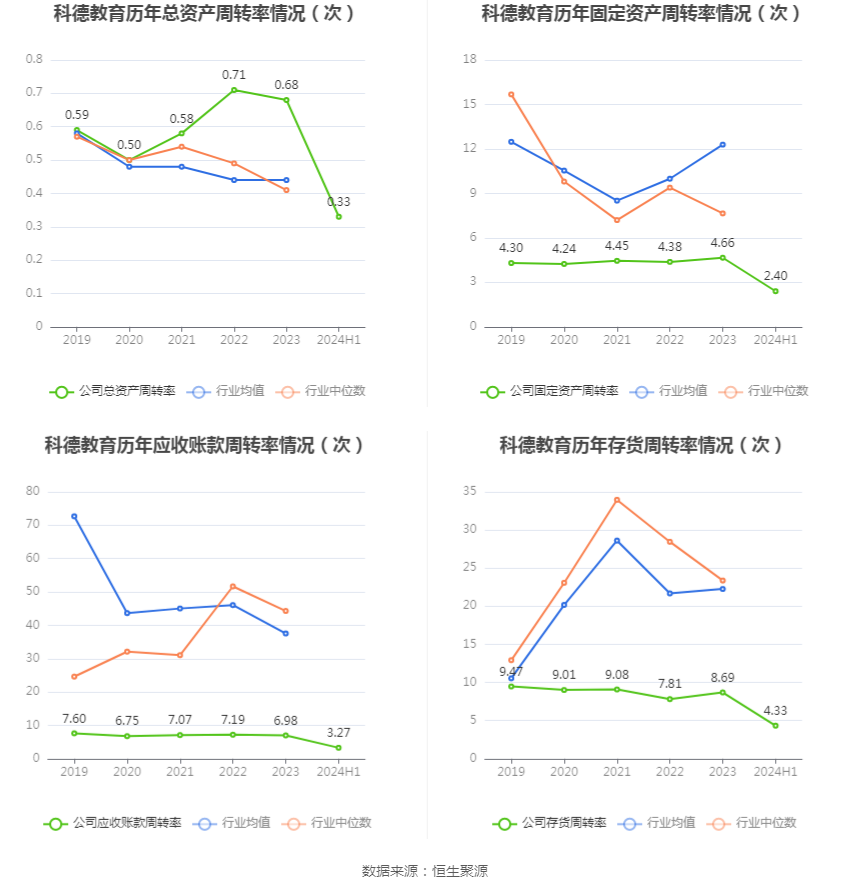

营运能力方面,2024年上半年,公司公司总资产周转率为0.33次,上年同期为0.33次(2023年上半年行业平均值为0.21次,公司位居同行业2/12);固定资产周转率为2.40次,上年同期为2.17次(2023年上半年行业平均值为6.12次,公司位居同行业9/12);公司应收账款周转率、存货周转率分别为3.27次、4.33次。

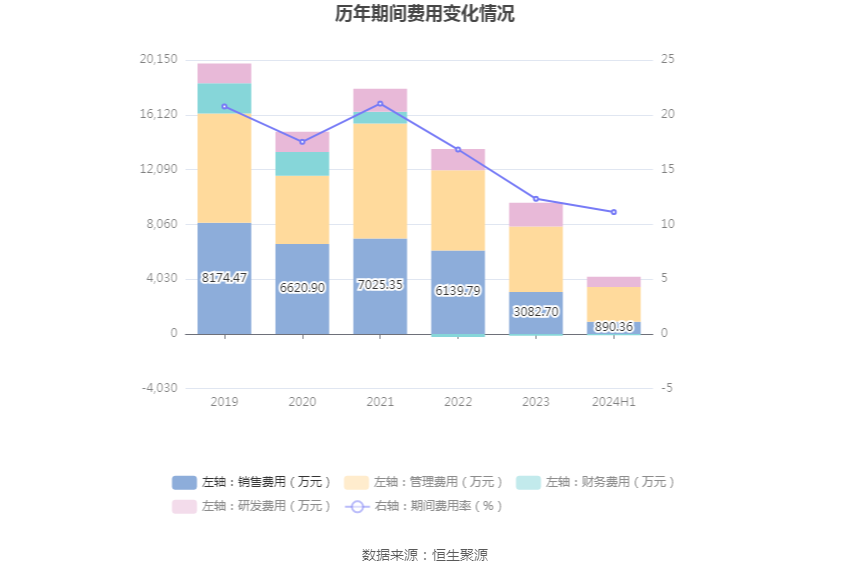

2024年上半年,公司期间费用为4117.93万元,较上年同期增加100.34万元;但期间费用率为11.12%,较上年同期下降0.15个百分点。其中,销售费用同比下降20.06%,管理费用同比增长8.41%,研发费用同比增长3.82%,财务费用由去年同期的-191.42万元变为-94.45万元。

资料显示,销售费用的变动主要因为本期控制销售成本;管理费用的变动主要因为本期咨询费增加;财务费用的变动主要因为本期利息收入下降。

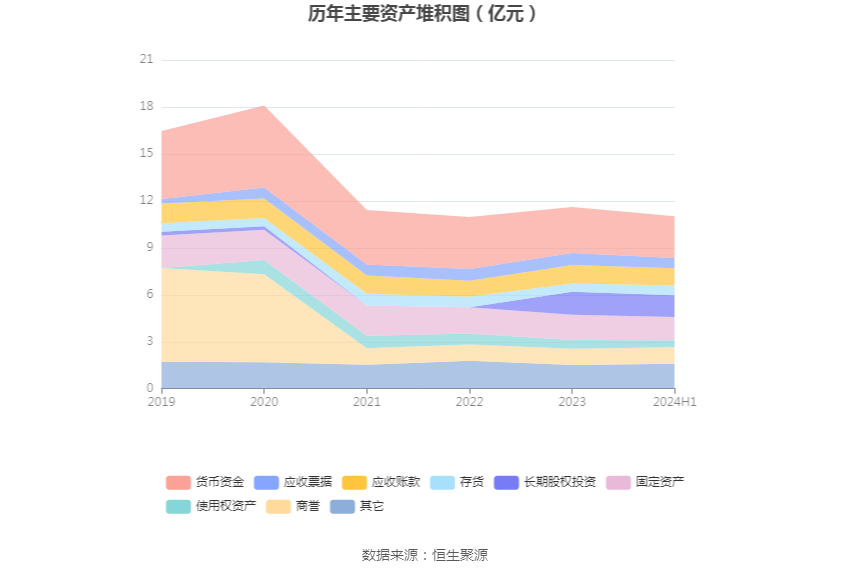

资产重大变化方面,截至2024年上半年末,公司存货较上年末增加20.33%,占公司总资产比重上升1.22个百分点;货币资金较上年末减少9.53%,占公司总资产比重下降1.15个百分点;其他应收款(含利息和股利)较上年末增加52.78%,占公司总资产比重上升0.82个百分点;使用权资产较上年末减少20.42%,占公司总资产比重下降0.77个百分点。

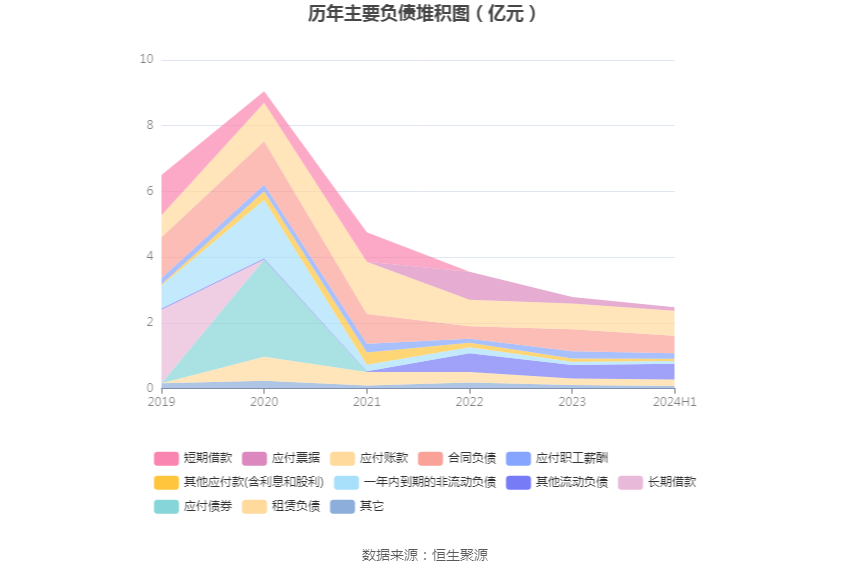

负债重大变化方面,截至2024年上半年末,公司合同负债较上年末减少20.68%,占公司总资产比重下降0.94个百分点;应付票据较上年末减少45.06%,占公司总资产比重下降0.74个百分点;其他流动负债较上年末增加16.00%,占公司总资产比重上升0.79个百分点;应付职工薪酬较上年末减少23.20%,占公司总资产比重下降0.36个百分点。

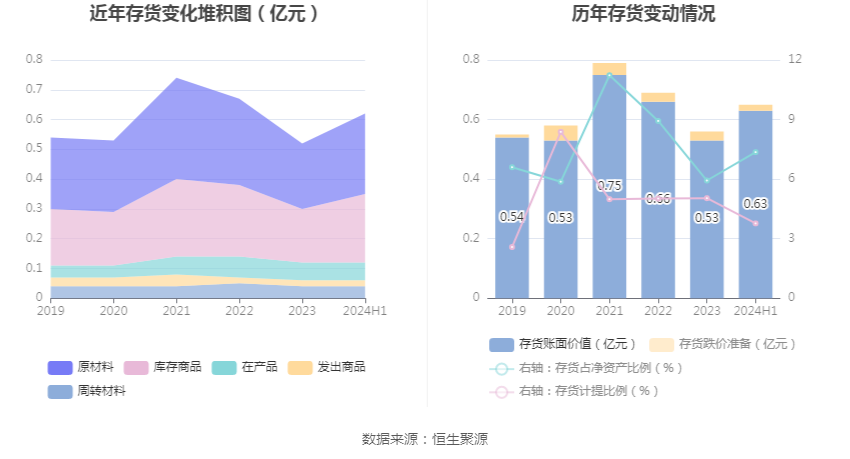

从存货变动来看,截至2024年上半年末,公司存货账面价值为6325.47万元,占净资产的7.36%,较上年末增加1068.61万元。其中,存货跌价准备为247.88万元,计提比例为3.77%。

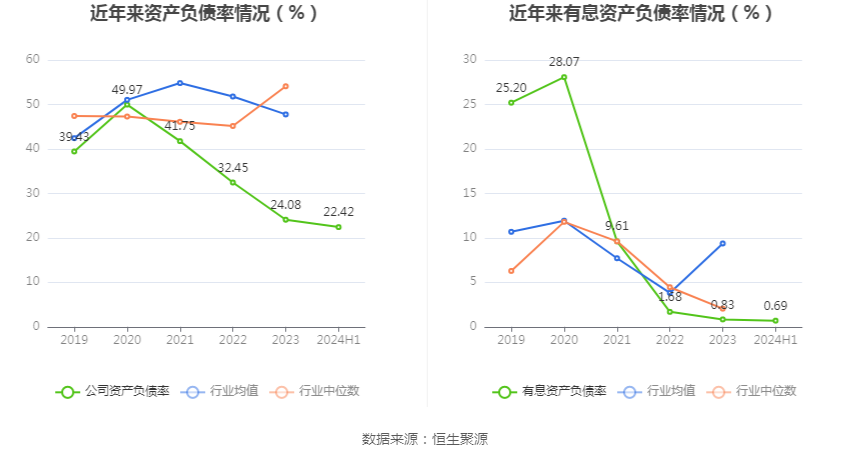

在偿债能力方面,公司2024年上半年末资产负债率为22.42%,相比上年末下降1.66个百分点;有息资产负债率为0.69%,相比上年末下降0.14个百分点。

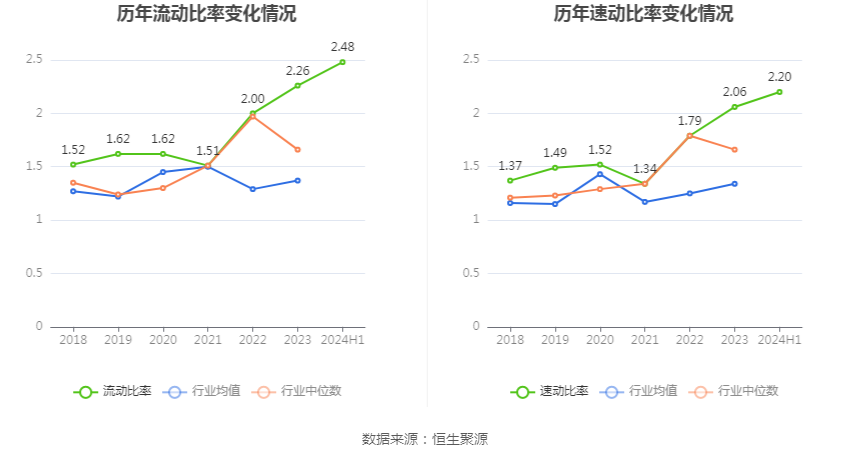

2024年上半年,公司流动比率为2.48,速动比率为2.20。

半年报显示,2024年上半年末公司十大流通股东中,新进股东为平安养老保险股份有限公司-万能-团险万能、张亚萍、葛卫东、大家资产-民生银行-大家资产-盛世精选2号集合资产管理产品(第二期)、融通内需驱动混合型证券投资基金,取代了一季度末的吴贤良、华夏基金-信泰人寿保险股份有限公司-分红产品-华夏基金-信泰人寿1号单一资产管理计划、辛文博、张树林、芦清。在具体持股比例上,平安安赢股票型养老金产品-中国银行股份有限公司、正心谷(檀真)价值中国优选私募证券投资基金持股有所上升。

筹码集中度方面,截至2024年上半年末,公司股东总户数为2.1万户,较一季度末下降了977户,降幅4.44%;户均持股市值由一季度末的17.22万元下降至15.36万元,降幅为10.80%。

指标注解:

市盈率

=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率

=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率

=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。

市盈率为负时,不显示当期分位数,会导致折线图中断。