*ST中程连续两年财报被“非标”:“风光一体化”项目不风光,海外矿权面临转销

界面新闻记者 | 牛其昌

海外光伏项目执行超过7年却迟迟未能交付并网,收购海外煤矿超过10年却一直没有开采和任何产出......

作为一家拥有青岛国资背景的上市公司,*ST中程(300208.SZ,青岛中程)在连续两年年报被出具“非标”意见之后,如今再被深交所出具年报问询函。

5月27日盘后,深交所创业板公司管理部向*ST中程下发年报问询函,要求公司说明光伏项目自2020年后无法完成剩余4%、难以达到收款条件的原因及合理性,是否损害上市公司及中小股东利益;CIS煤矿迟迟未开采并形成收入的原因及合理性,是否符合商业逻辑,是否涉及利益输送等问题。

菲律宾“风光一体化”项目不风光

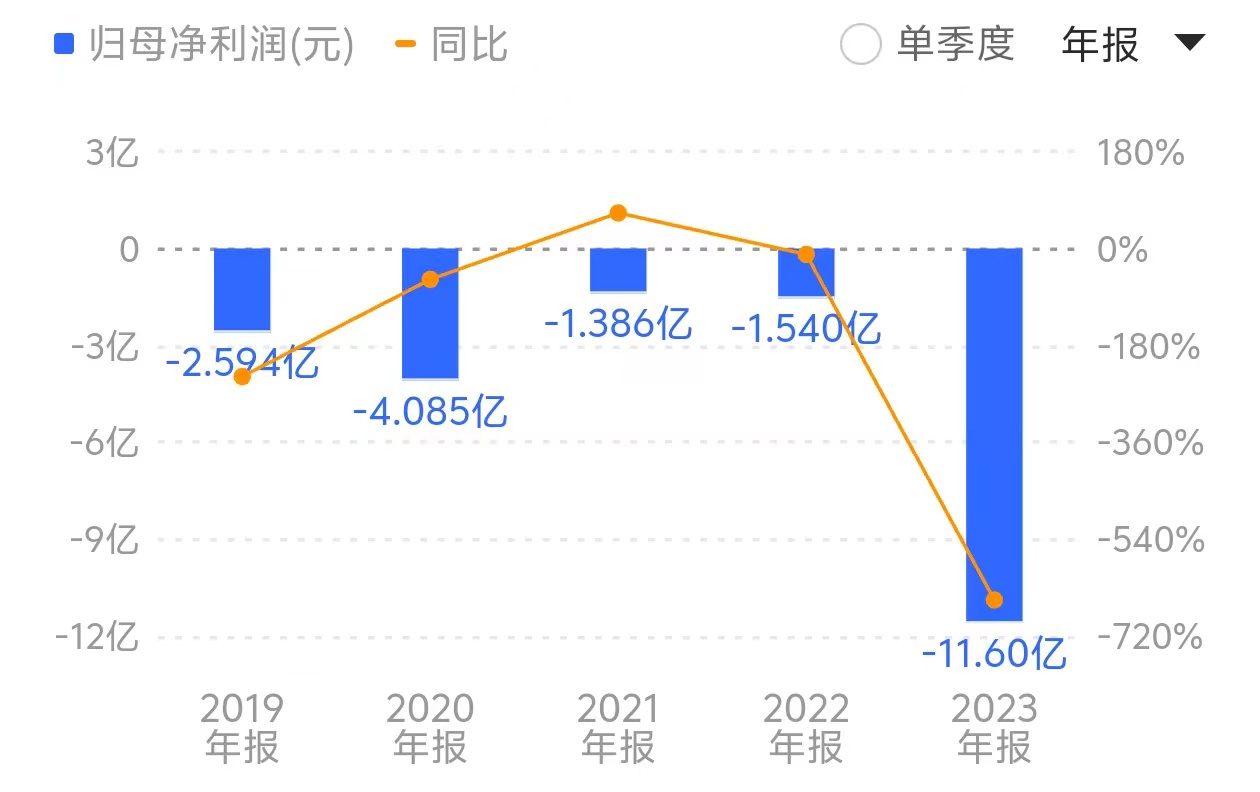

*ST中程“压哨”披露的年报显示,公司2023年营业收入4.59亿元,同比减少44.84%,同期亏损规模进一步扩大至11.60亿元,这已是公司连续第五年出现业绩亏损。

对于业绩大幅下滑,*ST中程给出了三点解释:

- 镍电项目进入后期收尾阶段,实现的利润较上年同期有所减少。

- 本报告期内,经对菲律宾项目形成的应收账款及合同资产进行资产减值测试,计提应收账款信用减值损失1.17 亿元,计提合同资产减值准备6.38亿元。

- 公司印尼子公司与PT.PAM MINERAL公司诉讼案二审败诉,本报告期计提预计负债1.44亿元。除公司菲律宾项目存在可能无法全额回款的风险外,其他主营业务未发生重大不利变化。

青岛中程去年亏损规模扩大至11.60亿元,已连续五年陷入亏损。来源:同花顺

青岛中程去年亏损规模扩大至11.60亿元,已连续五年陷入亏损。来源:同花顺不过,年审会计师事务所对此并不“买账”,并连续第二年对公司财报出具“保留意见”。

具体从保留意见所涉内容看,菲律宾光伏项目合同资产账面余额11.76亿元,计提合同资产减值准备人民币6.54亿元,账面价值5.22亿元。会计师表示,未能就公司未来能够收取光伏项目合同对价5.22亿元获取充分、适当的审计证据,也无法确定是否有必要对相关财务报表项目及披露作出调整。

界面新闻注意到,此次涉及的海外项目还要追溯到2016年11月,距今已执行近7年有余。

彼时, *ST中程与菲律宾ELPI公司签署合同,约定由公司子公司负责建设菲律宾帕苏金风电+光伏的“风光一体化”项目,其中包含132兆瓦风电项目及100兆瓦光伏发电项目。

按照规划,菲律宾风光一体化项目合同金额高达4.38亿美元,系青岛中程在海外承建的第一个绿色新能源项目,也是中国企业在菲律宾最大的风电和光伏总承包项目。在青岛中程看来,“该项目将为公司未来在菲律宾承接同类业务带来示范效应”。

然而,无论是风电项目还是光伏项目,青岛中程均遭遇不测。

- 其中,光伏项目共确认收入11.84亿元,自2020年底完工进度达96%后再未有进展,也未能交付并网。根据合同约定,双方尚未对光伏项目进行结算。

- 风电项目也好不到哪去。风电项目部分已于2021年终止,业主方至今仍欠付1.34亿元结算款,对此青岛中程已向青岛中院提起诉讼,而开庭时间则要等到2025年5月。

在此背景下,*ST中程表示,由于结算回款问题未能与菲律宾业主方取得有效联系,公司不得不全额计提风电项目应收账款减值,同时计提光伏项目减值6.38亿元。

“鉴于ELPI迟迟未支付风电项目欠款同时公司与其联系不畅的实际情况,公司判断业主的履约意愿和履约能力存在不确定性,预期风险显著增加。”青岛中程表示,光伏项目合同资产净值11.64亿元,未来不排除存在剩余光伏项目合同资产继续计提减值损失的可能。

对此,深交所要求*ST中程说明计提光伏项目相关合同资产减值准备的测算过程、计提依据及其合理性,计提减值准备金额较上年发生较大变化的原因及合理性,并结合业主方近年的经营情况、资金状况,说明其是否具备偿债能力,本年及以前年度相关资产计提的减值准备是否及时、充分。

此外,还要求其说明前期将光伏项目结算条件调整为并网发电的原因及合理性,光伏项目自2020年之后迟迟无法完成剩余4%、难以达到收款条件的原因及合理性,是否损害上市公司及中小股东利益。

海外矿权还未开采就面临转销

公开资料显示,*ST中程前身是由中国电力技术进出口公司、山东省电力局物资处、青岛市电业局和青岛变压器集团公司于1998年合资组建的国有企业——恒顺电器有限公司。目前公司第一大股东系青岛市国资委下属国企——青岛城市建设投资(集团)有限责任公司的子公司青岛城投城金控股集团有限公司(下称“青岛城投”),持股比例为30.85%。

国资背景之下,*ST中程主营业务围绕海外板块展开,其中包括镍矿开发、海外工业园区开发运营、国内外贸易经营等,项目主要在印尼、菲律宾两国。

*ST中程海外总承包项目的运营模式,可以简单概括为“利用自身在电力建设方面的优势,在电力资源匮乏的印尼、菲律宾等国家进行产业布局”。

在布局过程中,公司首先取得海外当地政府的支持,再根据当地资源储备状况与海外有实力的公司进行电力建设项目工程总承包,通过开拓绿色能源项目,拉动成套设备出口,从而提高主营业务收入。上述菲律宾风光一体化项目走的便是这一路线。

尽管海外市场潜力巨大,但青岛中程显然并未意识到潜在的风险。

值得一提的是,相比菲律宾风光一体化项目遇阻,*ST中程在印尼的多个矿产项目则更加波折,不仅多数在手矿权时隔多年未能开采,还被卷入采矿权证撤销的风波,甚至在未开采的情况下面临矿权转销。

CIS煤矿早在2013年便已经取得,在至今长达近十年的时间里未进行开采,如今却面临全额转销的风险。来源:问询函回复

CIS煤矿早在2013年便已经取得,在至今长达近十年的时间里未进行开采,如今却面临全额转销的风险。来源:问询函回复今年1月29日,*ST中程突然披露《关于公司矿权存在转销风险的提示公告》,称公司位于印尼的CIS煤矿及TAJ锰矿所拥有的采矿权存在进行全额转销并终止确认的风险,上述矿权无形资产账面原值合计约3.17亿元。

界面新闻注意到,*ST中程此前在印尼共持有包括CIS煤矿在内的6个矿权,初始收购金额合计5.34亿元。另投资者难以理解的是,这些拿真金白银买来的矿权,除了BMU镍矿去年刚刚实现开采之外,诸如CIS煤矿在长达十年未进行任何开采的情况下,如今却面临全额转销的风险。

公告显示,*ST中程近日确认印尼子公司CIS公司所拥有的煤矿采矿权证已于2017年12月被印尼当地政府撤销;公司对于2015年9月收购的TAJ锰矿在2023年4月向印度尼西亚能源和矿产资源部提交了采矿权证延期申请,但至今未收到延期回复。

不仅如此,ASM石灰石矿的采矿权证也于今年2月20日到期,该矿产账面价值225.45万元,如不能延期亦存在全额转销并终止确认的风险。

*ST中程年报显示,公司财务报告内部控制存在2项重大缺陷,正是因上述采矿权撤销事项及该事项引发的会计差错追溯调整所致。公司按照“会计差错”对CIS煤矿无形资产追溯调整到2017年度转销,对TAJ锰矿无形资产追溯调整到2021年度转销。

对此,深交所要求公司进一步说明迟迟未发现2017年矿权被撤销事项、CIS煤矿迟迟未开采并形成收入的原因及合理性,是否符合商业逻辑,是否涉及利益输送。

与此同时,*ST中程境外业务暴露出来的内控问题也引发了监管关注。

深交所提到,要求公司结合上述回复及境外子公司、境外资产及境外业务的经营状况、治理层及管理层人员情况等,说明公司对境外子公司、境外资产及境外业务建立的内部控制制度,是否能够有效控制境外子公司、境外资产,内部控制是否有效,以及内控有效性对审计意见的影响。

需要强调的是,作为一家具有青岛国资背景的上市公司,*ST中程近年来屡屡在海外业务中铩羽,导致公司亏损规模创下历史纪录,并被实施退市风险警示。从二级市场来看,截至5月27日收盘,公司股价仅2.13元/股,总市值跌至不足16亿元。

曾有投资者在互动易平台质疑,印尼镍矿项目启动近十年未有实质性进展,是否已造成国有资产流失?对此*ST中程回应“不存在上述情况”。

截至5月27日收盘,公司股价仅2.13元/股,总市值跌至不足16亿元。来源:Choice

截至5月27日收盘,公司股价仅2.13元/股,总市值跌至不足16亿元。来源:Choice