电科院:2024年上半年盈利427.20万元 同比扭亏

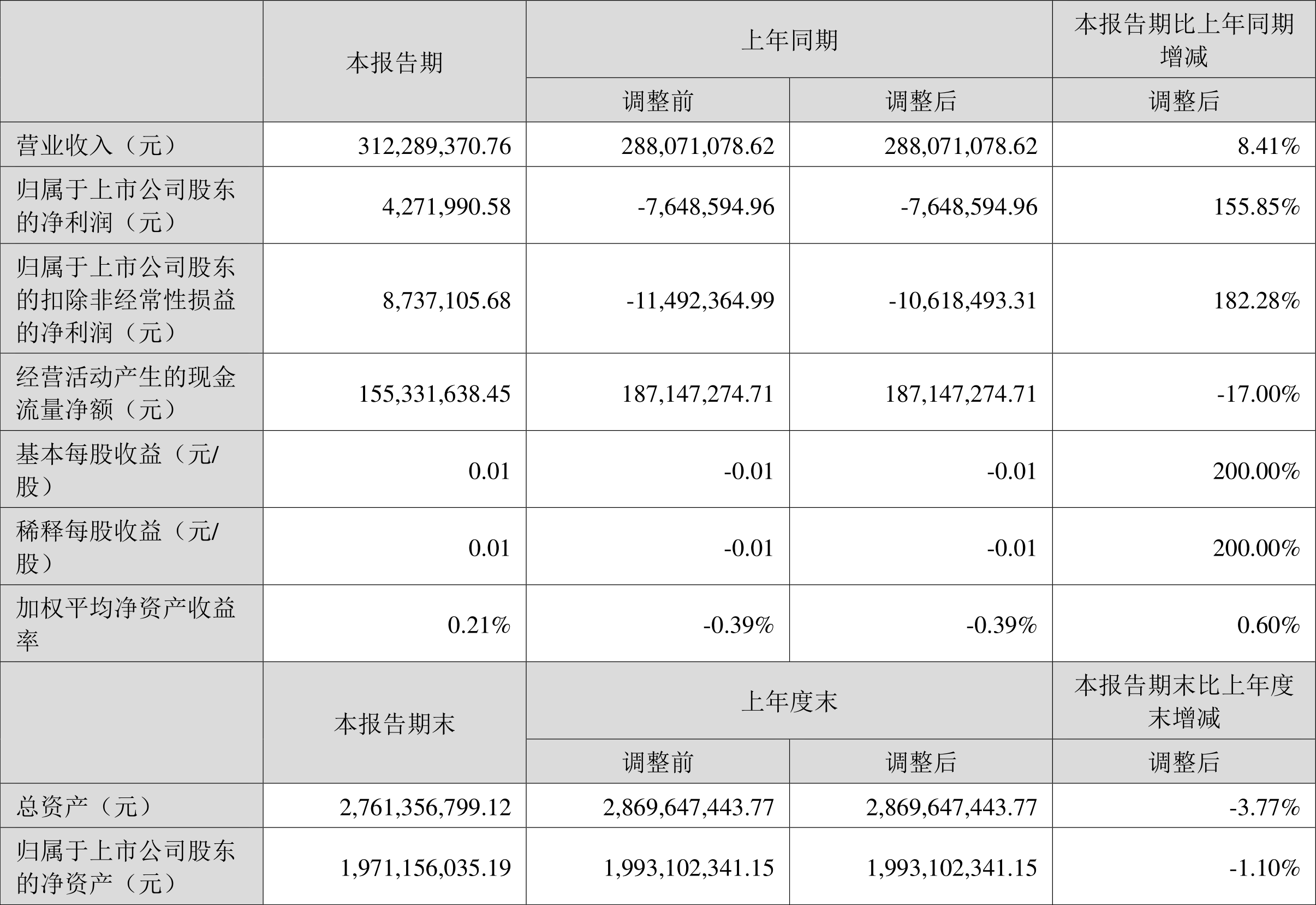

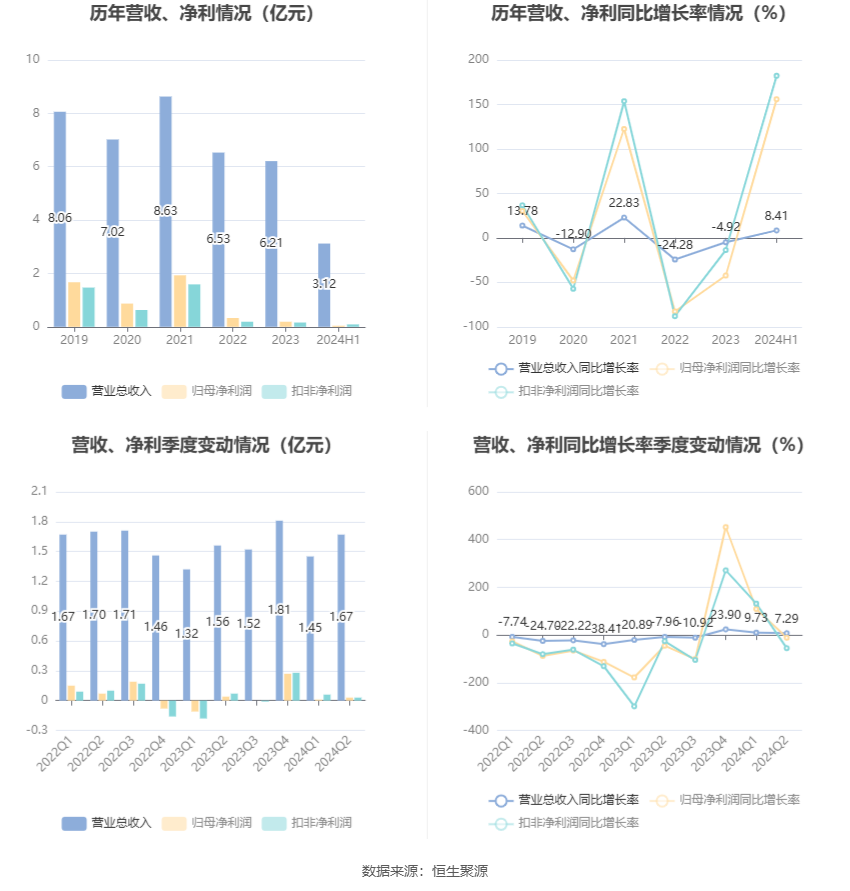

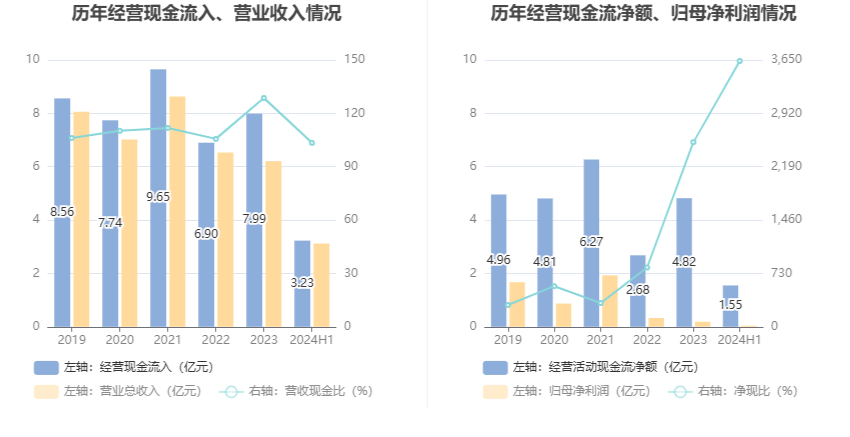

中证智能财讯 电科院(300215)8月22日披露2024年半年报。2024年上半年,公司实现营业总收入3.12亿元,同比增长8.41%;归母净利润427.20万元,同比扭亏;扣非净利润873.71万元,同比扭亏;经营活动产生的现金流量净额为1.55亿元,同比下降17.00%;报告期内,电科院基本每股收益为0.01元,加权平均净资产收益率为0.21%。

报告期内,公司合计非经常性损益为-446.51万元,其中除同公司正常经营业务相关的有效套期保值业务外,非金融企业持有金融资产和金融负债产生的公允价值变动损益以及处置金融资产和金融负债产生的损益为-583.56万元,计入当期损益的政府补助为90.98万元。

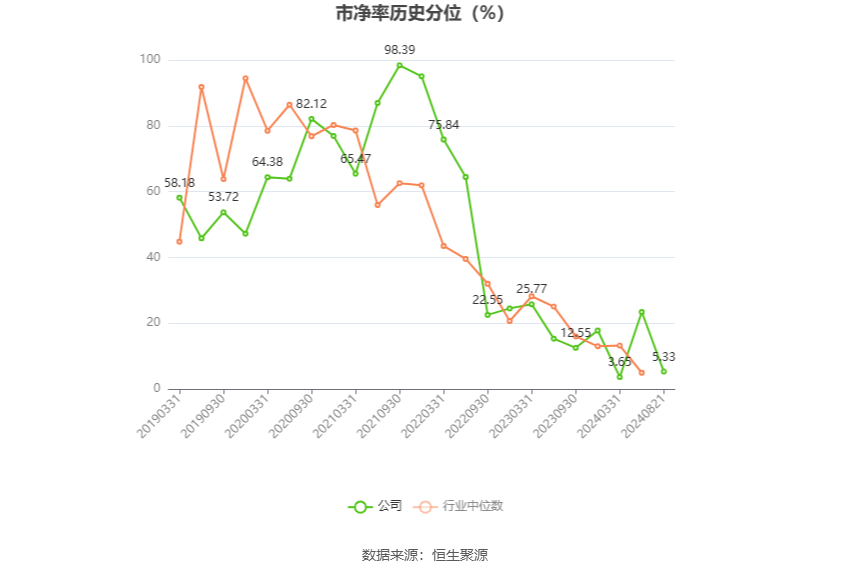

以8月21日收盘价计算,电科院目前市盈率(TTM)约为112.04倍,市净率(LF)约为1.76倍,市销率(TTM)约为5.39倍。

公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)历史分位图如下所示:

根据半年报,公司第二季度实现营业总收入1.67亿元,同比增长7.29%,环比增长15.59%;归母净利润327.95万元,同比下降11.38%,环比增长230.42%;扣非净利润314.77万元,同比下降55.60%,环比下降43.69%。

资料显示,公司致力于提高电器产品质量,恪守“科学管理、测试公正、数据准确”的质量方针,坚持“守信、守约、守法”,服务于国内外电器技术及检验市场,可为客户提供较为全面的一站式检测服务,也是目前我国电器检测条件较完备、检测能力较强、检测规模较大的第三方检测机构。

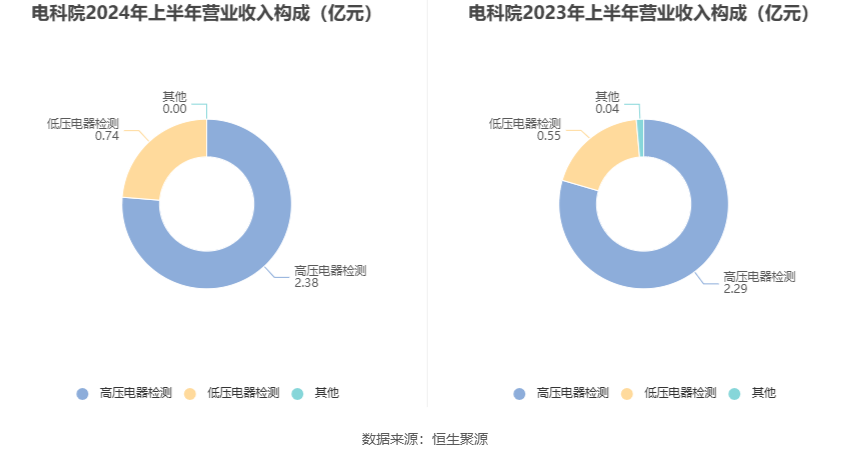

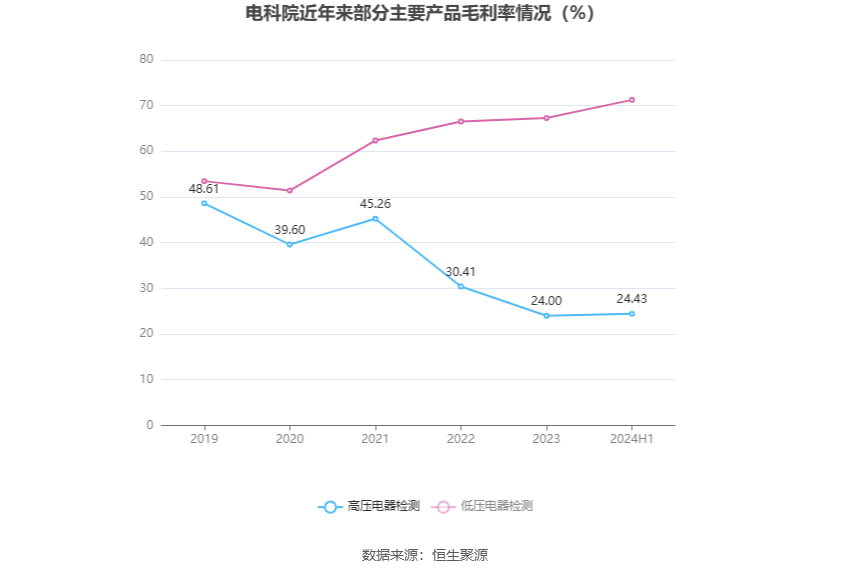

分产品来看,2024年上半年公司主营业务中,高压电器检测收入2.38亿元,同比增长4.12%,占营业收入的76.34%;低压电器检测收入0.74亿元,同比增长33.94%,占营业收入的23.62%。

2024年上半年,公司毛利率为35.52%,同比上升8.40个百分点;净利率为1.52%,较上年同期上升4.10个百分点。从单季度指标来看,2024年第二季度公司毛利率为37.42%,同比上升7.02个百分点,环比上升4.08个百分点;净利率为2.21%,较上年同期下降0.19个百分点,较上一季度上升1.48个百分点。

分产品看,高压电器检测、低压电器检测2024年上半年毛利率分别为24.43%、71.27%。

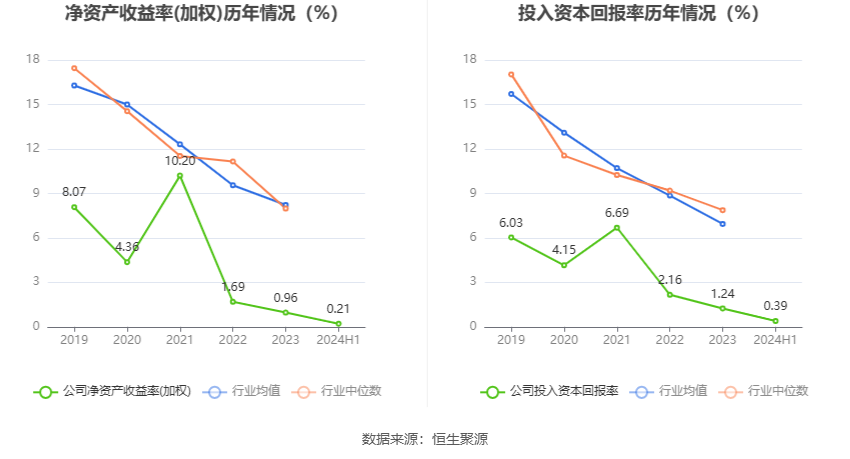

数据显示,2024年上半年公司加权平均净资产收益率为0.21%,较上年同期增长0.60个百分点;公司2024年上半年投入资本回报率为0.39%,较上年同期增长0.28个百分点。

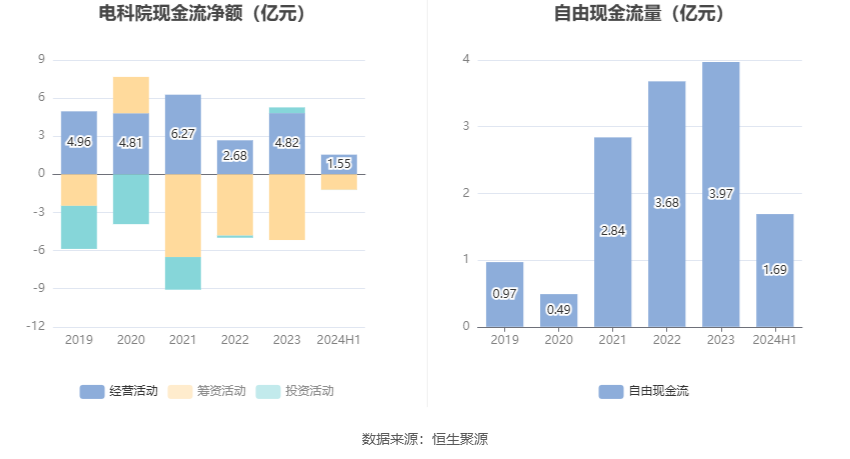

2024年上半年,公司经营活动现金流净额为1.55亿元,同比下降17.00%;筹资活动现金流净额-1.21亿元,同比增加3.02亿元,主要系借款减少,偿还债务支付的现金减少所致;投资活动现金流净额-126.59万元,上年同期为7558.04万元,主要系固定资产、理财产品投资有所减少所致。

进一步统计发现,2024年上半年公司自由现金流为1.69亿元,相比上年同期下降29.56%。

2024年上半年,公司营业收入现金比为103.44%,净现比为3636.05%。

营运能力方面,2024年上半年,公司公司总资产周转率为0.11次,上年同期为0.09次(2023年上半年行业平均值为0.19次,公司位居同行业17/19);固定资产周转率为0.16次,上年同期为0.13次(2023年上半年行业平均值为0.96次,公司位居同行业19/19);公司应收账款周转率、存货周转率分别为3.74次、525.32次。

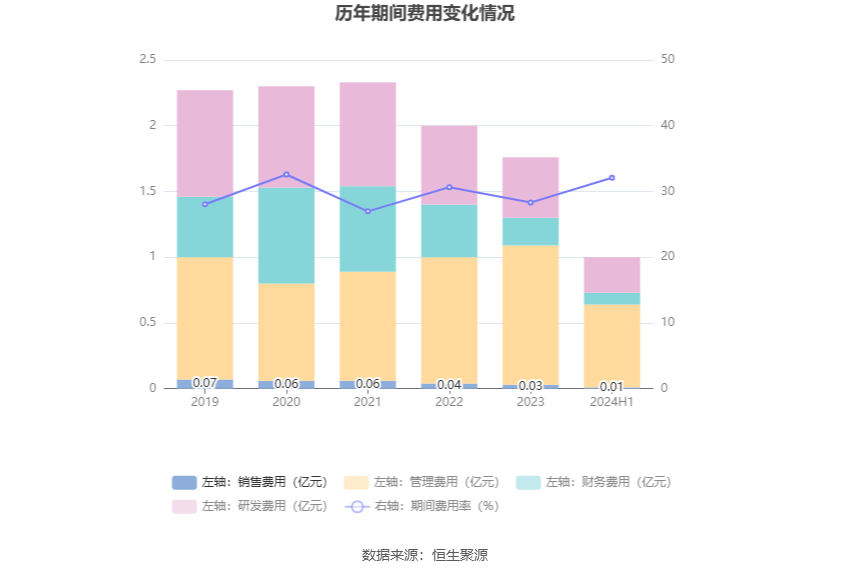

2024年上半年,公司期间费用为1.00亿元,较上年同期增加1444.71万元;期间费用率为32.09%,较上年同期上升2.32个百分点。其中,销售费用同比下降2.31%,管理费用同比增长44.9%,研发费用同比下降6.62%,财务费用同比下降25.87%。

资料显示,管理费用的变动主要因为工资薪酬、服务费、维修费增加。

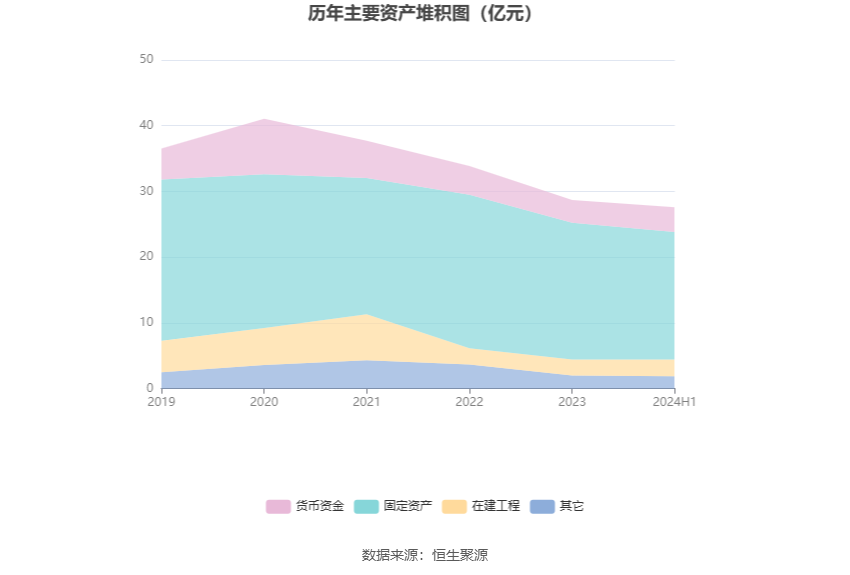

资产重大变化方面,截至2024年上半年末,公司固定资产较上年末减少6.66%,占公司总资产比重下降2.18个百分点;货币资金较上年末增加9.34%,占公司总资产比重上升1.64个百分点;在建工程较上年末增加3.11%,占公司总资产比重上升0.61个百分点;其他非流动金融资产较上年末减少83.97%,占公司总资产比重下降0.37个百分点。

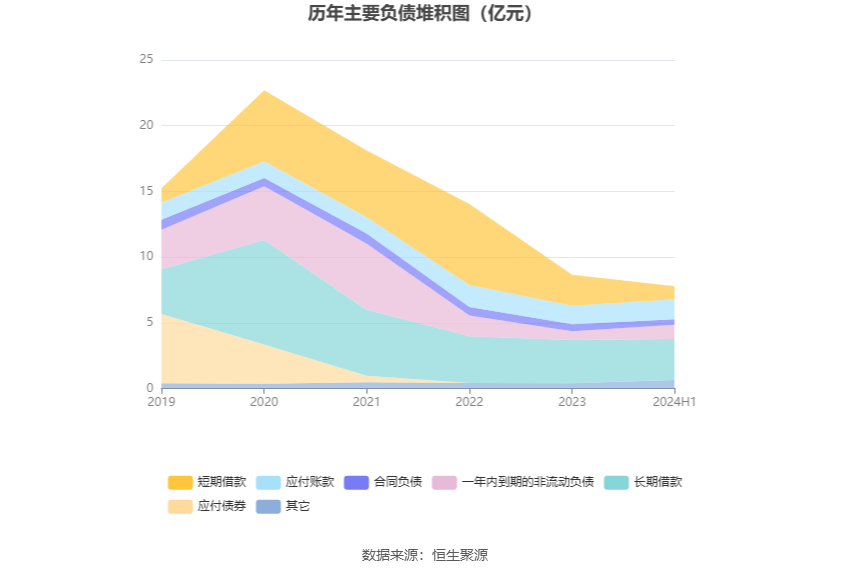

负债重大变化方面,截至2024年上半年末,公司短期借款较上年末减少57.45%,占公司总资产比重下降4.58个百分点;一年内到期的非流动负债较上年末增加63.06%,占公司总资产比重上升1.61个百分点;其他应付款(含利息和股利)较上年末增加1769.02%,占公司总资产比重上升0.95个百分点;长期借款较上年末减少4.92%,占公司总资产比重下降0.13个百分点。

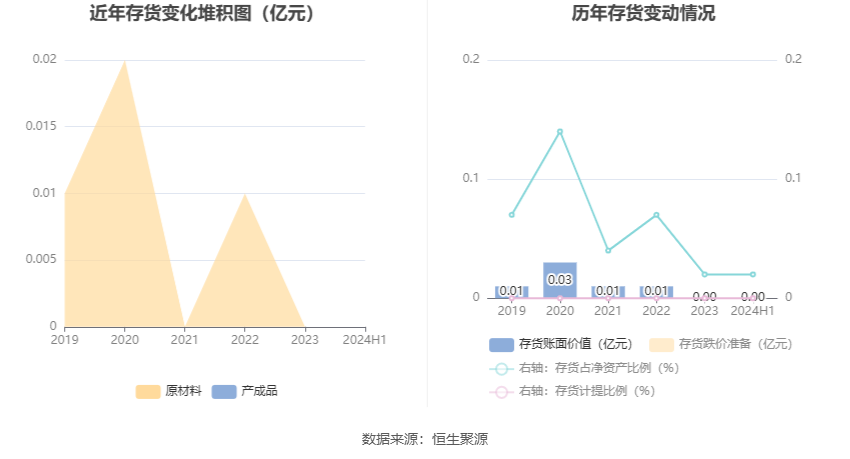

从存货变动来看,截至2024年上半年末,公司存货账面价值为40.04万元,占净资产的0.02%。根据财报,公司本期没有计提存货跌价准备。

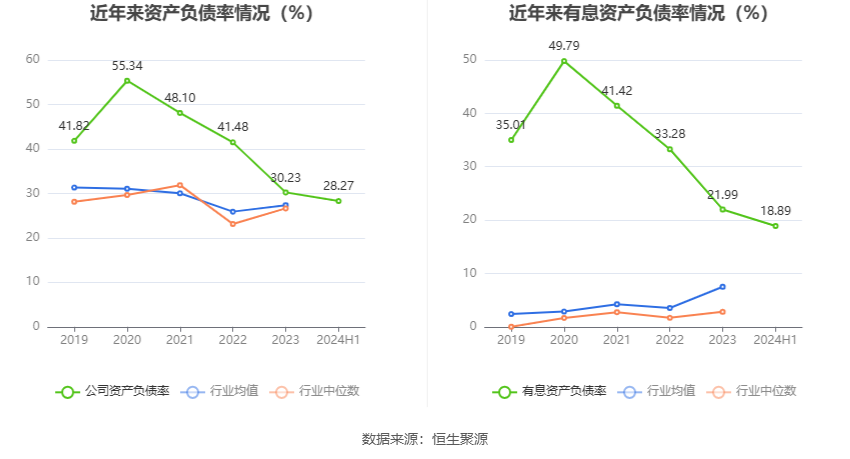

在偿债能力方面,公司2024年上半年末资产负债率为28.27%,相比上年末下降1.96个百分点;有息资产负债率为18.89%,相比上年末下降3.10个百分点。

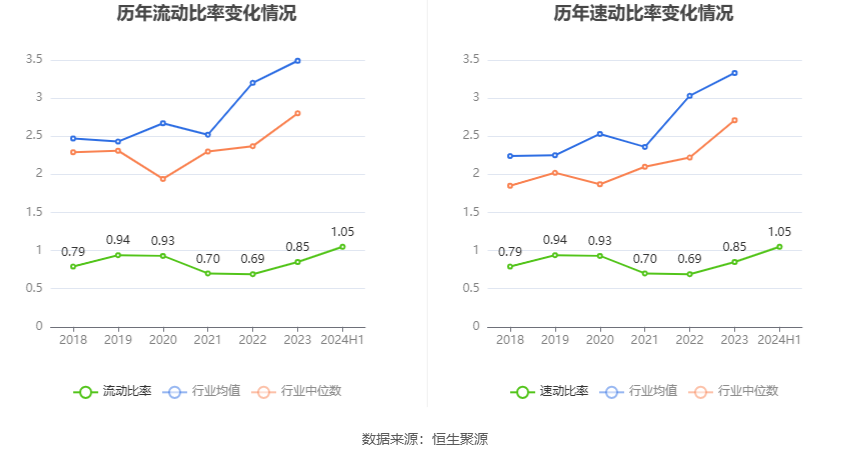

2024年上半年,公司流动比率为1.05,速动比率为1.05。

半年报显示,2024年上半年末公司十大流通股东中,新进股东为张靖、付晓东、海南三原华庭物业服务有限公司、金林根、孙文荣、邵伟,取代了一季度末的杨秋明、华夏中证500指数增强型证券投资基金、王文奇、张丹丹、阿布达比投资局、宋毅。在具体持股比例上,李红军持股有所下降。

筹码集中度方面,截至2024年上半年末,公司股东总户数为4.13万户,较一季度末增长了1.32万户,增幅47.10%;户均持股市值由一季度末的11.39万元下降至10.07万元,降幅为11.59%。

指标注解:

市盈率

=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率

=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率

=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。

市盈率为负时,不显示当期分位数,会导致折线图中断。