电池板块低迷,电池50ETF(159796)再次回调跌0.4%,逆变器龙头阳光电源业绩大幅预喜!

今日(8月8日),A股早盘低开后震荡反弹,市场情绪依然低迷,截至发布交投仅7200多亿元,北上资金大举砸盘,净流出超72亿元。

电池板块依旧随市下跌,中证电池主题指数跌0.4%,成份股中,逆变器龙头阳光电源受半年报业绩预喜影响涨近2%,三花智控、容百科技、多氟多均涨超1%,恩捷股份、天赐材料、宁德时代等涨幅居前;跌幅方面,派能科技跌超7%,鹏辉能源、禾迈股份跌超4%,德业股份、锦浪科技、南都电源、、璞泰来、先导智能、科士达等纷纷下挫。

热门ETF方面,细分赛道头部品种电池50ETF(159796)再度回调跌0.4%,交投活跃,成交额近3000万元,环比明显放量。

值得重点关注的是,电池50ETF(159796)近期获得资金大幅流入,继之前连续9日资金净流入后,最近20个交易日有12日获得资金净申购,合计吸金超6000万元,最近60个交易日共27日获得资金净申购,合计吸金近1亿元!

【光储逆变器龙头业绩大幅预喜】

8月7日,逆变器龙头阳光电源发布2023年上半年业绩预告,预计上半年营业收入260亿元-300亿元,同比增长112%-144%,预计归母净利润40亿元-45亿元,同比增长344%-400%。自2022年以来,受益于光伏行业景气度高涨,阳光电源的业绩就呈现翻倍增长态势。今日,阳光电源高开超5%。

值得一提的是,龙头的业绩对于整个板块巨头风向标的作用,此前8月3日,“光伏茅”隆基绿能发布业绩快报,上半年大赚超91亿元,同比增长41.63%,受此影响,当日隆基股价大涨6%。

东方证券认为,电动车仍处于高速增长期,新能源长期趋势不变。国内电动车市场2020年下半年至今经历高速增长,在渗透率超30%的情况下仍维持可观增速,而欧洲/美国市场渗透率相较国内仍有较大提升空间,正处于政策推动与快速追赶过程中。叠加储能市场方兴未艾,电池行业将随新能源车需求增长和储能市场潜能释放得到快速发展。

国金证券指出,当前光储块处于情绪、估值、预期的三重低位,大部分龙头公司凭借新产品迭代、产业链延伸、集中度提升等超额增速来源,仍将在2024年呈现显著成长性,下半年将是市场对目前极度悲观的板块预期开启修复的时间窗口。建议重点布局储能及运营商等α突出的细分板块。

国泰君安指出,容量更大、充电速度倍增、成本骤降这些全固态电池技术获得重大突破。近日由东京工业大学的研究团队显示:具有大容量和大电流特性的全固态电池被成功实现,从而使这两个性能成为全球固态电池的新标杆。此外,中国也发布了最新研究成果,一种综合性能与目前最先进的硫化物、氯化物固态电解质相近的新型固态电解质,但成本不到前者的4%,适合进行产业化应用。相比之下,半固态的150度电池包的成本依然很高,相当于一辆蔚来ET5的整车价格(约30万元)。目前生产效率是制约成本的主要因素。

(来源:国泰君安《新能源车产业跟踪:全固态电池技术再获重大突破,技术进展或超预期》)

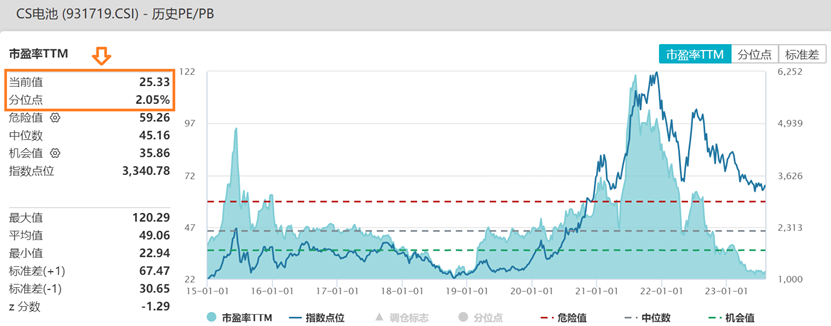

当前电池板块最新估值仅25倍,位于中证电池主题指数发布以来2%的历史分位,即低于历史98%的时间区间。结合行业政策、行业发展前景、业绩增长预期及估值水平,应是一个不错的布局时点。

数据截至2023.8.7

目前,电池50ETF(159796)的规模近12亿元,显示资金偏好持续布局高增长、低估值动力电池+储能板块。

电池50ETF(159796)跟踪中证电池指数,覆盖动力和储能电池两大黄金赛道。无证券账户可布局场外联接基金(A类:012862;C类:012863)。值得重点关注的是,电池50ETF(159796)的管理费率为0.15%,托管费率0.05%,较市场主流费率——“管理费率为0.5%,托管费率0.1%”便宜三分之二,省到就是赚到!

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。电池50ETF及联接基金属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。文中提及个股仅为指数成份股客观展示列举,本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。请投资者关注指数化投资的风险以及集中投资于中证电池主题指数成分股的持有风险,请关注部分指数成分股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险、参与转融通证券出借业务的风险等。