阳光电源拟分拆阳光新能源A股上市,后者增资前估值达180亿元

每经记者 张宝莲每经编辑 董兴生

千亿光伏逆变器龙头有了大动作。

12月8日晚间,阳光电源(SZ300274,股价79.02元,市值1174亿元)公告称,拟启动分拆阳光新能源开发股份有限公司(以下简称“阳光新能源”)至境内证券交易所上市的前期筹备工作。

对于分拆上市的目的,公司这样解释:“旨在充分利用资本市场优化资源配置的功能,拓宽子公司的融资渠道,加速其发展并提升经营及财务表现,并进一步优化公司在新能源电站开发领域的布局,强化公司新能源电站开发业务的市场优势、技术优势,实现资本增值,从而提升公司持续盈利能力及核心竞争力。”

12月6日晚间,阳光电源发布的一份对阳光新能源增资的公告显示,在增资前,阳光新能源估值为180亿元,今年1—9月实现净利润7.03亿元。

拆分子公司主营新能源电站业务

据了解,本次拟分拆上市的主要是阳光电源的新能源电站项目。

公告介绍,阳光新能源主要从事新能源电站的系统研发、项目开发以及系统解决方案销售业务,向全球客户提供覆盖系统研发、开发投资、设计建设等清洁能源项目全生命周期系统解决方案。增资前的阳光新能源股权结构显示,阳光电源为第一大股东,持股比例为82%,阳光电源董事长曹仁贤为第二大股东,持股比例为3.08%。

此外,阳光电源副董事长兼高级副总裁顾亦磊、阳光电源董事张许成也入列阳光新能源前十大股东。

2023年1—9月,阳光新能源实现净利润7.03亿元。阳光电源表示,参考阳光新能源所处行业发展趋势、发展阶段、自身战略及未来业务规划等因素,本次阳光新能源增资前估值180亿元,拟以12.67元/注册资本的价格对阳光新能源进行增资,拟增资总额为10亿元。增资完成后,阳光电源持有阳光新能源的股权比例由82.00%增至82.94%。

公告显示,以今年1—9月7.03亿元的净利润和本次增资前的估值180亿元测算,对应阳光新能源动态市盈率为19倍。阳光电源认为:“与同行业上市公司动态市盈率平均值相近,具有合理性。”

拆分上市:拓展子公司融资渠道

关于增资目的,阳光电源表示:“有利于优化阳光新能源的资产负债结构,提升其融资能力,增强其资金实力,满足其经营资金需求,保障各项业务的顺利开展,符合公司战略发展的目标要求。”

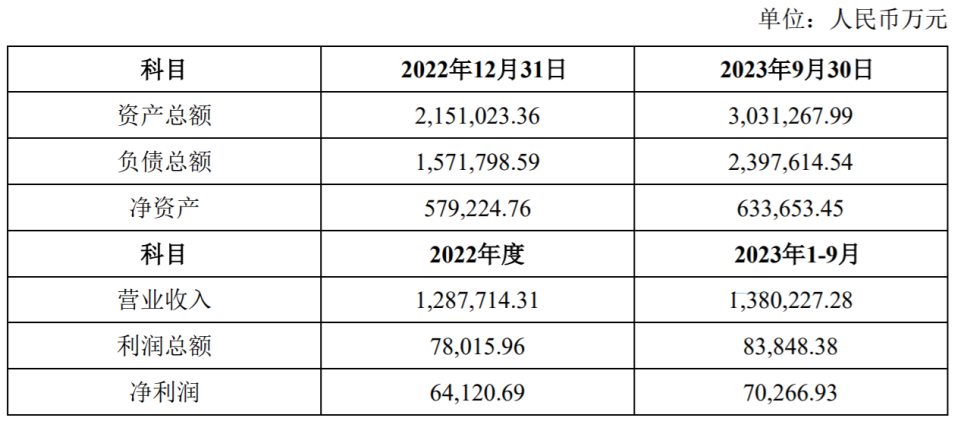

经审计的阳光新能源财务数据显示,截至2023年9月30日,阳光新能源总资产303.13亿元,总负债为239.76亿元,净资产63.37亿元。以此计算的资产负债率为79.09%。

图片来源:阳光电源关于向控股子公司增资暨关联交易的公告

图片来源:阳光电源关于向控股子公司增资暨关联交易的公告Wind数据显示,今年第三季度末,阳光电源资产负债率为66.32%。今年8月,阳光电源公告,拟以不超过13亿元的闲置募集资金购买理财。“在上述额度范围内资金可以循环滚动使用,使用期限自公司董事会审议通过之日起不超过12个月。”公司称。

除了用闲置募集资金购买理财外,阳光电源今年账面的货币资金大幅度增加。公司2023年三季报显示,截至三季度报告期末,公司账面货币资金为111.84亿元;流动资产合计673.22亿元,流动负债合计430.41亿元;前三季度经营活动产生的现金流量净额为45.52亿元。

封面图片来源:视觉中国-VCG211366289309