小米SU7锁单量已超7万台,电池板块走强,阳光电源大涨3%,规模最大、费率最低的电池50ETF(159796)涨近1%,昨日逆市吸金

截至2024年4月23日10:28,中证电池主题指数(931719)上涨0.25%,成分股阳光电源(300274)上涨3.65%,科达利(002850)上涨3.01%,当升科技(300073)上涨2.79%,天赐材料(002709)上涨2.30%,瑞泰新材(301238)上涨1.98%。电池50ETF(159796)一度涨近1%,最新价报0.52元,盘中成交额已达907.58万元,暂居可比ETF1/4。

图片来源:Wind

图片来源:Wind规模方面,电池50ETF近3月规模增长4206.56万元,实现显著增长,新增规模位居可比基金1/4。

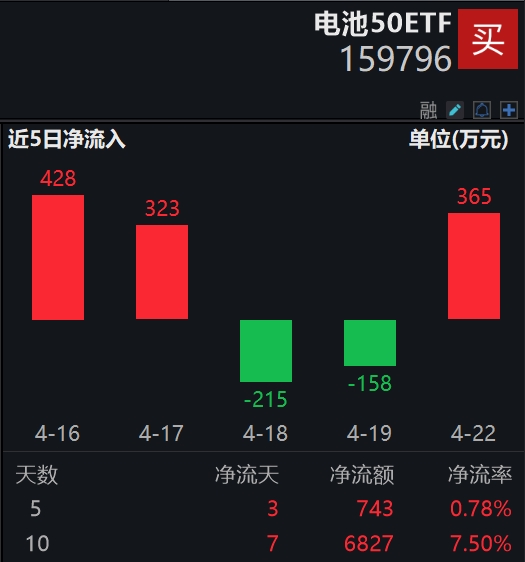

资金流入方面,电池50ETF最新资金净流入364.95万元。拉长时间看,近10个交易日内有7日资金净流入,合计“吸金”6826.89万元,日均净流入达682.69万元。

图片来源:Wind

图片来源:Wind数据显示,杠杆资金持续布局中。电池50ETF最新融资买入额达154.10万元,最新融资余额达939.46万元。

消息面上,近期国民神车小米SU7热度爆表,成了现象级的汽车产品,小米CEO雷军表示,截至4月20日,小米汽车SU7锁单量已超7万台。

小米SU7自上市以来就备受关注,热度居高不下,最近消息也一直不断。4月18日,雷军在小米北京交付中心开启了一场全新的直播,他表示,小米SU7的销量比预计高了三到五倍,合作伙伴都比较给力,提速很快。可以说,首次造车的小米赢大了,周销量甚至超越了极氪、小鹏等新势力选手。

整体数据层面,3月,我国新能源汽车销量为88.3万辆,同比增长35.3%,环比增长85.2%,渗透率为32.8%。2024年一季度总数据而言,新能源汽车销量为672万辆,同比增长10.6%,渗透率为31.1%。考虑到小米汽车“火热出圈”,二季度新能车销量非常值得期待。

从政策方面来谈,政府也在大力推动电动车行业的发展。4月16日,工信部公布新一批减免车辆购置税新能源汽车目录,小米SU7、智界S7等新能源火热车型均在列,说明当前政策也在积极引导,促使新能源汽车持续繁荣发展,后续销量仍然值得期待。

伴随新能源汽车销量的快速提升,动力电池也迎来不错的投资机遇。数据上看,动力电池装机增速依然可观。3月,我国动力电池装车量35GWh,同比增长26%,环比增长94%。2024年1-3月,我国动力电池累计装车量85GWh,同比增长30%,增速依然可观,维持较高水平。

东海证券指出,电池行业供给端有序调整,价格趋稳。1)锂盐:工业级、电池级碳酸锂供需双方继续深度博弈,价格震荡运行;2)正极材料:磷酸铁锂产业在整体供过于求的局面下价格尚未稳定,目前已处于盈亏平衡边缘;3)负极材料:当前下游订单有所增加,但是负极厂对生产持谨慎态度。

值得重点关注的是,电池50ETF(159796)的管理费率为0.15%,托管费率0.05%,为同类费率最低品种,较市场主流费率——“管理费率为0.5%,托管费率0.1%”便宜三分之二,省到就是赚到。

电池50ETF紧密跟踪中证电池主题指数,中证电池主题指数选取业务涉及动力电池、储能电池、消费电子电池以及相关产业链上下游的上市公司证券作为指数样本,以反映电池主题上市公司证券的整体表现。

数据显示,截至2024年3月29日,中证电池主题指数(931719)前十大权重股分别为阳光电源(300274)、宁德时代(300750)、三花智控(002050)、亿纬锂能(300014)、格林美(002340)、先导智能(300450)、天赐材料(002709)、恩捷股份(002812)、中国宝安(000009)、国轩高科(002074),前十大权重股合计占比54.43%。

关注新能源核心赛道低位布局机会,一键囊括动力电池+储能电池50只龙头股,认准电池50ETF(159796),场外联接基金(A类012862;C类012863)。

风险提示:任何在本文出现的信息,包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。电池50ETF属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。请投资者关注指数化投资的风险以及集中投资于标的指数成份股的持有风险,请关注部分指数成份股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险、参与转融通证券出借业务的风险等。